金色财经近期推出Hardcore栏目,为读者提供热门项目介绍或者深度解读。

很多人认为DeFi是加密货币落地的一个主要场景。据defipulse数据,DeFi应用中抵押的资产总额已达6.86亿美元,一年内翻了近3倍。DeFi应用之间的竞争也很激烈。2019年年初,人们谈论较多的是MarkerDAO、 Compound、Dharma这些DeFi应用,但在2019年,Synthetix凭借合成资产的创新产品弯道超车,已经陆续超越Dharma和Compound成为DeFi第二大应用。

Synthetix中抵押的资产总额达到1.6亿美元,接近MarkerDAO的一半了。其发行的代币SNX在2019年更是有30多倍的涨幅。Synthetix的机制是怎样的?链上数据能告诉人们什么?本期Hardcore介绍Synthetix。

2019年表现最好的加密资产之一是SNX代币。SNX代币用于在Synthetix协议之上创建去中心化的合成资产。迄今为止,Synthetix已经增长了超过28倍,已发展成为第二大去中心化金融(DeFi)应用,引起了极大的讨论。

在一个过度投机的行业,我认为仔细审查Synthetix协议基础并检查相关的链上分析将很有帮助。本文用来自IntoTheBlock的链上数据来揭示有趣的见解,可以使读者更好地了解Synthetix协议状况,成长和价值。

ProShares宣布撤回2倍杠杆比特币ETF的提案:金色财经报道,ProShares?宣布将撤回其关于 2 倍杠杆比特币交易所交易基金 (ETF) ProShares UltraBitcoin Strategy ETF 的提案。目前没有透露突然撤回的原因。但这可能与美国证券交易委员会正在进行的审查有关。?

根据数字资产研究公司 K33 Research 的一份报告,ProShares 的比特币期货交易所交易基金 (ETF) BITO 在比特币价格上涨的情况下表现不佳,这主要是由于与其期货合约相关的结构性成本。[2023/6/4 11:56:25]

Synthetix的简要说明

SNX代币可以被用作Synthetix网络的抵押品,Synthetix运行在以太坊区块链上。 Synthetix协议的用户可以通过将SNX代币抵押为债务来创建和交易合成资产或称之为synths,它们与基础资产价格挂钩。与期货合约的工作方式类似,这使用户无需持有资产即可持有资产头寸。因此,许多人开始将Synthetix描述为“去中心化BitMex”。

与传统期货相反,合成资产(synths)可以无需信任地、无摩擦地交易。换句话说,Synthetix协议旨在消除对第三方的信任,并为任何人提供无缝交易多种资产的方法。在本文中,我们将介绍Synthetix协议的三个主要元素:SNX代币、Mintr和Synthetix.Exchange。

Billboard与环球音乐集团合作推出NFT项目ChartStars:3月2日消息,全球音乐品牌Billboard和环球音乐集团(Universal Music Group)正在合作推出基于Flow区块链的NFT项目ChartStars。这是Billboard第一个面向音乐爱好者的可扩展NFT项目。该数字收藏品系列将包括庆祝Billboard Charts成就和里程碑的数字艺术作品。这些作品已获得官方授权,其中包括音乐视频中的短视频剪辑和专辑照片。

加密初创公司Unblocked也参与了该项目。该公司今年早些时候获得了9000万美元的融资,Jay-Z、Tiger Global以及Flow开发商Dapper Labs等参投。(The Block)[2022/3/3 13:34:21]

SNX代币:Synthetix遵循常见的DeFi模型,使用超额抵押来支持金融服务。在这种情况下,SNX代币支持发行合成资产(synths),例如合成美元(sUSD)。 SNX代币必须超额抵押至少750%,以确保系统中的债务是可持续的。例如,要铸造10美元的sUSD,用户必须至少抵押75美元(75/10 x 100 = 750%),尽管将来该比率可能会通过社区治理机制进行更改。

通过抵押奖励和交易费,SNX代币持有者被激励抵押其代币。 Synthetix协议实行通胀型货币政策,发行SNX代币作为对在平台上抵押代币的奖励。此外,当用户将一个合成资产(synth)交换为另一合成资产(synth)时(比如将sUSD交易为sBTC),收取交易费(通常为0.3%),该费用将分配给SNX抵押者。抵押奖励和交易费用均按其在SNX总额的占比按比例分配。为了获得这些奖励,抵押者必须将其抵押率至少保持在750%,从而使抵押者的激励措施与系统债务的可持续性保持一致。

Harvest Finance:GRAIN/FARM Uniswap LP质押奖励已开启:Harvest Finance今日发推称,GRAIN/FARM Uniswap LP质押奖励已经开启。请在GRAIN/FARM Uniswap资金池添加GRAIN 和FARM。[2020/12/8 14:32:48]

Mintr:Mintr是Synthetix用户可以用来创建或铸造合成资产(synths)的平台。 它是一个去中心化应用(dApp),Mintr使用以太坊区块链上的智能合约提供非托管解决方案来抵押SNX代币,以铸造合成资产。

首先,Mintr连接到诸如MetaMask,Ledger或Coinbase之类的钱包提供商。然后,用户提供所需数量的SNX代币,并根据代币比例选择要创建多少sUSD作为债务。该交易记录在债务登记簿(Debt Register)中,该登记簿充当公开账本,通过该帐簿记录每个抵押者的债务。铸造的sUSD总额就是用户的相应债务。系统中的总债务是所有合成资产头寸的总和。

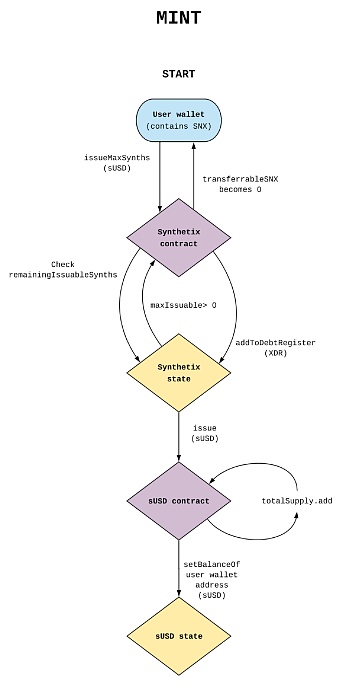

合成资产(synth)铸造过程见下图:

Synthetix.Exchange:铸造sUSD之后,Synthetix用户可以将其换成Synthetix.Exchange dApp中的另一个合成资产(synth)。通过Synthetix交易所,用户可以在任何合成资产对之间进行交易,而无需考虑交易对的流动性和价格下跌。 Synthetix通过点对合约交易(peer-to-contract trading)实现此目标。

声音 | Coinshares首席技术官:衍生品市场可能对BTC的定价机制造成破坏:12月25日消息,Coinshares首席技术官Meltem Demirors声称,比特币衍生品市场可能对BTC的传统定价机制造成了严重破坏。比特币衍生品的推出已将把焦点从基础市场转移到一定程度,以至于BTC的减半收益可能受到影响。衍生品交易消除了给定产品生产商设定价格的能力(CCN)[2019/12/25]

点对合约交易使交易无需挂单,而是依靠预言机提供给用户买卖合成资产的价格信息。由于用户购买的是合成合约,而不是交易基础资产,因此用户可以购买系统中的抵押品总额,而对合约价格没有任何影响。

当前,大多数价格预言机由Synthetix团队集中管理,由于交易对手风险,许多人将其视为潜在问题。因此,Synthetix团队最近宣布与Chainlink合作,首次整合进去中心化价格信息。

目前的合成资产和未来计划:在撰写本文时,Synthetix用户能够交易四种合成资产:法定货币,商品,加密货币和反向(做空)加密货币。共有九种多头和空头加密货币合成资产(synths),以及两个加密货币指数,即中心化交易指数(CEX)和去中心化金融指数(DEFI)。这些指数包括各自类别中的一篮子加密货币。另一方面,有两种商品合成资产可用:银和金以及六种法定货币。与加密货币合成资产不同,目前不能在Synthetix.Exchange上做空商品和法定货币。

动态 | 数字资产管理公司CoinShares等3家公司合作推出黄金代币:据美通社消息,由数字资产管理公司CoinShares、加密货币产品提供商Blockchain和MKS (Switzerland) SA组成的财团今天宣布已经推出了价值逾2000万美元的数字化黄金DGLD网络。DGLD是一种数字资产(代币),表示存储在瑞士保险库里的已分配的实物黄金,并通过建立在比特币网络上的侧链进行标记。[2019/10/15]

Synthetix团队目前正在努力创建特斯拉和苹果股票的合成合约,sTSLA和sAPPL。在最近的一次采访中,Synthetix创始人Kain Warwick被问及该平台还可以合成其他哪些资产。他回应:

“从根本上讲,任何有价格信息的东西都可以。如果有上链的价格信息,我们就可以创建合成资产……任何具有强大市场的我们都可以合成。”

除了添加新的合成资产之外,Synthetix准备通过去中心化自治组织(DAO)过渡到去中心化治理模式。

链上分析

区块链的透明性,链上有与加密资产有关的大量数据。尽管链上分析不一定与价格相关,但它们仍可以很好地概述项目的健康状况和增长情况。下面用来自IntoTheBlock的数据来深入研究Synthetix协议。

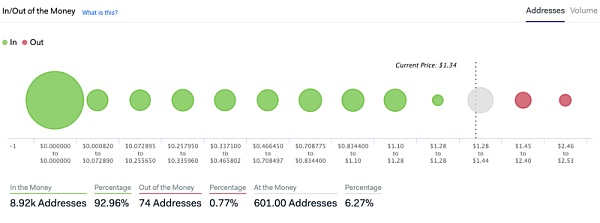

超过90%的代币持有者会以当前价格出售以赚钱

鉴于SNX是2019年表现最好的代币之一,这可能不足为奇。下图显示2019年SNX代币持有人的分布和SNX代币价格情况:

与比特币负相关

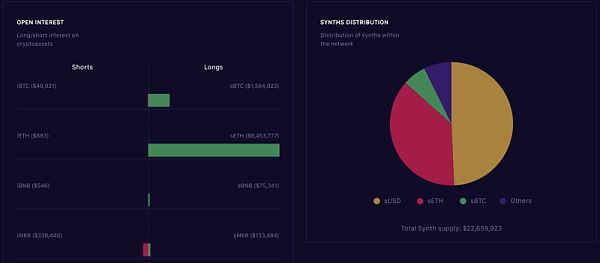

关于SNX代币的一个最有趣的事实是其最近与比特币强烈负相关,在过去一个月,负相关系数介于-0.3到-0.96间。这种负相关性可能是Synthetix协议中当前债务分配的结果。截至12月15日,大多数债务分配给多头加密货币合成合约,多空比率超过25。这显示在Synthetix仪表板中:

请记住,Synthetix中的债务等于合成头寸的总金额,这意味着随着加密货币价格在过去几个月中下降,SNX抵押者的债务也下降了。这可能激励用户购买更多的SNX代币以获得更多的抵押奖励,这可能会导致其最近与比特币负相关。但是相关并不意味着因果关系。该模式见下图:

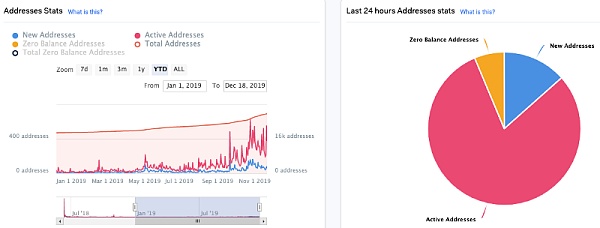

Synthetix有着活跃的社群

特定日期的活跃地址总数已从1月1日的31个增加到12月17日的555个。最近24小时内使用SNX代币的地址中有80%正在使用它们,通过交易所,钱包进行交易或直接在Mintr dApp中交易。这是一个非常高的百分比,超过了ETH的64%,尽管以太坊的活跃地址数更多(过去24小时内有32万个活动地址)。

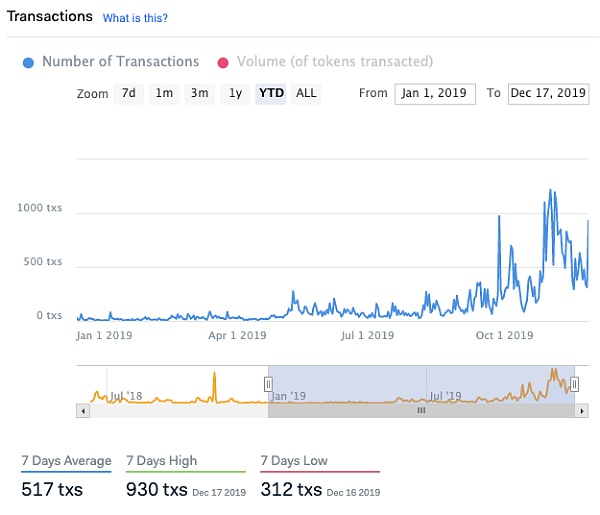

SNX交易量显著增长

如上图所示,交易量与SNX价格一样惊人地增长。 7天高位的930笔交易,比年初记录的交易量大34倍。

与大型协议相比, Synthetix交易总数显得相对较低。但是,重要的是要考虑到,一旦Synthetix协议用户抵押其SNX代币换成sUSD后,就无需进行更多的SNX交易来将一个合成资产交换为另一个。对于SNX被动抵押者而言,唯一的交易记录是他们要求奖励时(每周一次)。

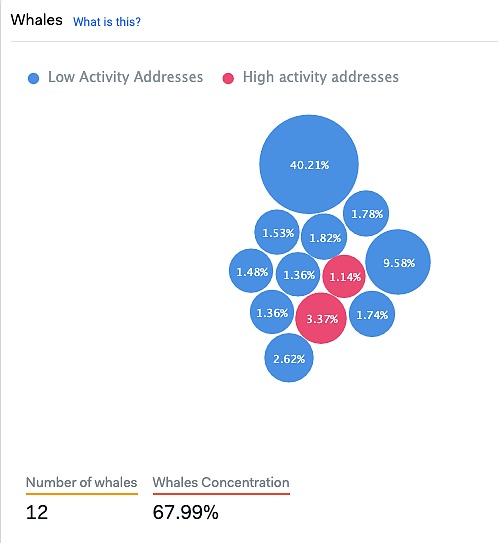

SNX代币分布高度集中

从上图中可以看出,12条巨鲸(巨鲸地址持有的SNX占流通供应量的1%以上)拥有近SNX代币总数的68%。根据Etherscan的数据,40%的SNX代币位于用于Synthetix抵押托管的地址中,而9.5%则位于Synthetix基金会地址中。

持有流通量0.1%至1%的投资人持有SNX流通量的17%,而散户仅占当前发行量的15%。

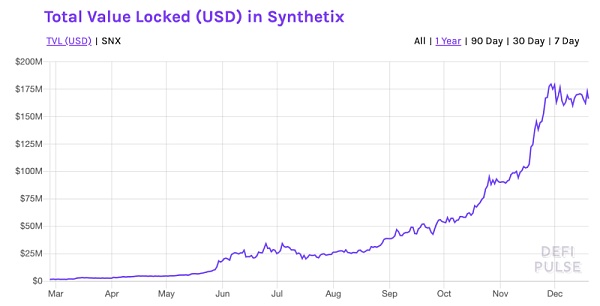

大多数SNX代币被锁定为抵押品

根据DeFi Pulse,就抵押品锁定价值而言,Synthetix现在是第二大去中心化金融协议。锁定价值的增长实际上已经超过了底层SNX代币的价格增长;锁定的价值已从2月25日的168万美元增长到12月15日的1.7亿美元,这意味着超过100倍的增长,而价格却只上涨了30倍。这意味着超过四分之三的SNX代币流通量被锁定,整个12月份锁定比例在75%至85%之间。

总体而言,链上分析可以提供有价值的信息,读者可用来评估Synthetix协议。在整个2019年,锁定在Synthetix中的用户、交易和价值显著增长。尽管这些指标不一定是SNX价格的预测指标,但它们确实提供了记录在区块链中的数据的清晰图像。本部分不作为财务建议。

本文编译自Medium

On-Chain Analysis of the Synthetix Protocol

https://medium.com/intotheblock/on-chain-analysis-of-the-synthetix-protocol-be1324436105

以太坊基金会披露2019年发现的安全漏洞,柏林升级后该漏洞危险性降低:以太坊基金会披露了一个2019年首次发现的安全漏洞,在上个月的柏林升级之前,该漏洞的严重程度为发生攻击时可能使主网瘫痪.

1900/1/1 0:00:00狂人本着负责,专注,诚恳的态度用心写每一篇分析文章,特点鲜明,不做作,不浮夸!本内容中的信息及数据来源于公开可获得资料,力求准确可靠,但对信息的准确性及完整性不做任何保证,本内容不构成投资建议.

1900/1/1 0:00:00在比特大陆创始人詹克团被吴忌寒逐出公司后,伴随着比特币价格再度下跌,尤其是跌在矿机行业十分敏感的7000美元附近,詹克团曾主导的AI业务成为裁员的牺牲品.

1900/1/1 0:00:00