MakerDAO?、Aave等龙头项目从容不迫、无论是治理还是清算都井井有条;Solend、Maple?等新兴项目状况频出。近期,比特币、以太坊价格持续下跌,纷纷创下过去一年价格新低。整个加密市场受到波及,DeFi也难以独善其身。数据显示,链上锁仓总量从5月初的1635亿美元下腰斩至目前的818亿美元。

今天,Odaily星球日报将从去中心化借贷以及去中心化交易两个细分赛道,分析主要项目在极端行情下的表现。总体而言,MakerDAO、Aave、Compound?等龙头项目从容不迫、按章办事,无论是治理还是清算都井井有条;Solend、Maple等新兴项目状况频出、问题不断,暴露了自身短板,也揭露了所处领域的顽疾。我们也希望,这些经验和教训能给DeFi从业者提供参考,推动DeFi进步。

DeFi借贷,清算失能

行情下行,DeFi借贷首当其中,面临清算。一些DeFi协议,也在近期清算中却暴露出几个不容忽视的问题,值得重点关注:

一是预言机故障,导致清算未能正常进行。清算等流程均依赖于链上预言机进行准确报价。在5月12日LUNA暴跌中,Chainlink?由于故障暂停了LUNA价格更新,导致借贷协议Venus未能及时反应清算,损失超过1400万美元。

数据:某巨鲸地址于6小时前从Venus借入14万枚BNB并存入币安:8月2日消息,据Lookonchain监测,约6小时前,某巨鲸地址从Venus借了14万枚BNB(约合3400万美元)并存入币安。Lookonchain猜测,该地址可能会将这些BNB质押用于参与CYBER和SEI挖矿。[2023/8/2 16:13:54]

无独有偶,半个月后,同样的预言机报价漏洞再次出现。5月30日,Terra?新链上线,Terra链上最大的借贷协议Anchor上预言机,误将LUNC的价格错报为5美元;该平台用户利用报价漏洞,成功套利,好在团队及时反应,最终只损失了80万美元。

不管怎样,血淋淋的教训也给DeFi协议们提了个醒:选择多个预言机作为报价源,更能有效避免单点故障。

二是清算程序自身设计存在缺陷,未能及时响应。同样是在Terra崩盘期,算法稳定币MIM发行方也产生了1200万美元的坏账,主要原因是MIM稳定币背后的质押资产之一UST脱锚,而Abracadabra清算程序未及时启动,清算速度不足。

清算程序,是DeFi借贷协议前期需要设计的重要内容。比如,清算时,选择将抵押品进行场外竞拍处理,还是在直接抛向市场?如果选择市场,应该选择DEX还是CEX,选择哪一个或哪几个平台?

纽约梅隆银行和富兰克林邓普顿担任新数字资产小组联合主席:金色财经报道,纽约梅隆银行和富兰克林邓普顿已被美国衍生品和大宗商品监管机构任命为新数字资产市场小组委员会的联合主席。纽约梅隆银行数字资产全球主管Caroline Butler和富兰克林邓普顿数字和行业咨询服务主管Sandy Kaul将领导该小组委员会,该委员会专门关注数字资产。数字资产市场小组委员会是CFTC更广泛倡议的一部分,旨在解决与美国资本市场相关的问题,并就衍生品和交易平台的政策提出建议。CFTC各委员会和小组委员会目前共有128名成员。[2023/7/4 22:16:43]

举个例子,比如MakerDAO早期会将一些被清算资产以折扣价进行竞拍处理,而目前绝大多数DeFi借贷协议选择直接通过DEX清算。回看总结发现,Abracadabra在最开始并未做好预设方案,因为其没有料想到UST大幅脱锚的可能性。

三是抵押品流动性差、波动性大,更容易加剧坏账。当然,需要注意的是,清算速度不仅与产品本身设计有关,也许抵押品的「质量」直接挂钩。比如一些山寨币的波动性大,动辄跌幅20%,且流动性并不好,在市场单边下行的行情中,其清算难度更大;即便是以太坊的生息资产,前段时间也面临挤兑,导致严重折价,目前Curve?上stETH与ETH兑换比例目前为1:0.9368。

Arbitrum One交易总量突破2亿笔,过去2个月翻一番:金色财经报道,据Dune Analytics数据显示,Arbitrum One交易总量已突破2亿笔,本文撰写时达到203,157,058笔。历史数据显示,该指标于2月20日突破1亿笔关口,这意味着Arbitrum One交易量在过去2个月了翻一番。[2023/4/30 14:35:37]

实际上,各大DeFi借贷龙头项目已经制定了一套严格的抵押品筛选标准。以Compound为例,其共计接受20种抵押品,其中7个是稳定币,抵押品锁仓量排名前五中有三个是稳定币,这些代币无论是流动性还是稳定性都久经考验,风险可控。

即便有一定的准备和预案,也并不意味着借贷协议能减少或者避免清算。清算本是DeFi借贷的常规操作,龙头项目也不例外。

在过去一周的下跌中,MakerDAO金库就清算了近10万枚ETH;欧科云链链上大师数据显示,过去一周,链上清算资产达到3.98亿美元,其中Aave清算约1.6亿美元,占比40%。

「信用贷」兑付困难,即将面临危机?

目前DeFi借贷中最主要的形式是超额抵押,即借款人想要获得100美元的DAI,需要投入150美元的ETH或者其他加密货币作为抵押品,但也有一些产品在尝试进行不足额抵押贷款以提升资金效率,即所谓的「信用贷」或「信用结合抵押」。

7000万枚USDT从Tether Treasury转移至Bitfinex:金色财经报道,据Whale Alert监测数据显示,70,000,000USDT(约合70,042,000美元)从Tether Treasury转移至Bitfinex。[2023/3/25 13:26:26]

与AAVE的「闪电贷」不同,TrueFi、Maple等平台的无抵押信用借贷采取审核制,只为通过审查的借款人开放贷款申请,并且基本都是服务机构用户。例如,TrueFi今年3月为AlamedaResearch?推出首个单一借款人池,为其提供高达7.5亿美元的营运资金;4月为Blockchain.com推出单一借款人池,提供高达1亿美元流动性。

但在近日,信用贷短期兑付困难。6月21日,Maple发布公告称,本周资金池可能出现流动性问题,放贷用户可能无法提款,必须等待借款用户未来几周还款到账才能提现。

一时之间,流言四起,市场观点认为Maple可能受Celsius和三箭资本牵连,导致资金链断裂。对此,官方回应称,Celsius和三箭资本从未通过Maple借款。不过该平台承认,BabelFinance在该平台上加拿大对冲基金OrthogonalTrading的USDC池种有1000万USDC的借贷头寸;自Babel停止提款后,Orthogonal一直与Babel管理层保持联系,并专注于保护贷方的利益。

世界一级方程式锦标赛已提交两个NFT、加密货币及元宇宙相关商标申请:金色财经报道,据美国律师Mike Kondoudis的推文,世界一级方程式锦标赛(Formula One)已为拉斯维加斯大道巡回赛(LAS VEGAS STRIP CIRCUIT)提交两个NFT、加密货币及元宇宙相关商标申请,范围涵盖NFT、加密货币、虚拟服装+运动设备、货币交易+虚拟货币服务等。[2022/8/29 12:55:02]

除Maple,另外一家平台TrueFi的客户中,确实有三箭资本。数据显示,今年5月21日,三箭从TrueFi贷款200万美元,预计8月还款。但考虑到目前三箭面临的困局,这笔借贷最终有可能成为坏账。

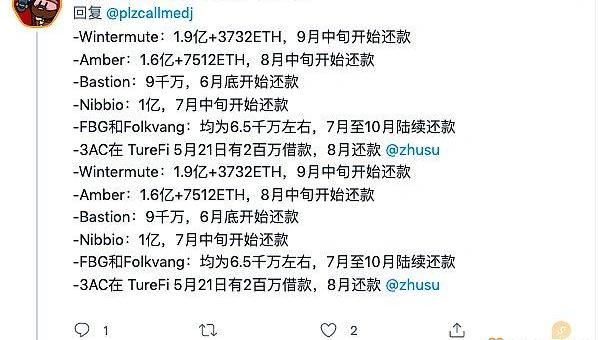

另外,根据Twitter用户@plzcallmedj统计,Alameda、Wintermute、Amber、Nibbio、FBG和Folkvang等机构还款时间将集中在7、8月份。「个人认为风险很大,这些对外宣传几亿/几十亿的公司,都在借千万或上亿级别接近10%年化的短期贷款,而与之相比抵押借贷只需要2%-3%的利率,说明这些机构大部分手头很紧。并且TrueFi出了3AC的坏账,注定会暴雷,只是时间问题。」

随着三箭事件发酵,更多机构站出来发声,试图撇清关系。去中心化借贷平台Clearpool移除了三箭旗下TPSCapital借款人池,并声称没有资金损失;加密借贷平台Nexo发推表示,两年前拒绝了三箭资本的无抵押信贷请求,对三箭资本的敞口为零。

这种主要服务机构的「信用贷」,在一定程度上避免了坏账的产生,补足了DeFi借贷市场的短板。但随着行情下行,DeFi市场清杠杆,机构用户陆续被清算,其还款能力备受质疑,最终可能导致协议资金流动性枯竭,连环踩踏。总体而言,在信用体系不完备的条件下,「信用贷」相对超前,还没有准备好面相市场大规模推广。

DEX:价格脱锚,取消无常损失保护

在过去一段时间,去中心化交易所的流动性问题也备受关注。

首先是Uniswap,作为目前最大的DEX,其累计交易量早已突破1万亿美元,但依然面临短时流动性不足的问题。6月13日,随着MakerDAO清算ETH,大量ETH流向Uniswap,导致价格一度闪崩至1000美元以下,彼时公允价为1350美元,滑点高达25%。

所幸,Uniswap上ETH价格很快便修复,重新回到公允价。但如果我们观察其他生态协议,会发现一个隐藏的问题:生态中最大的DEX的TVL远远低于最大的借贷协议TVL。特别是Solana?生态,其最大的借贷协议中SolendTVL一度是Serum?的2倍以上。当行情下行,Solend在Serum等DEX中清算SOL抵押品时,可能会直接抽干链上流动性,导致SOL价格被大幅打压,进而引发其他账户清算,这也是近期Solend提出接管提案的核心原因。

此外,随着行情下行,DEX中无常损失也随着扩大,LP赚取的手续费可能根本弥补不了损失,进一步降低流动性提供的积极性。

关于无常损失,此前Bancor?曾在V3中推出特色功能「无常损失保护」机制,满足上述条件的流动性提供者即可在撤出流动性时同时获得Bancor的100%的无常损失保险,而近期Bancor却暂停了该机制。根本原因还是市场下行,如果LP此时提现Bancor将需要支付天价保险费,并且也会导致Bancor流动性降低,这是其不愿意看到的。

「在此期间执行的提现将不符合无常损失保护的条件,留在协议中的用户将继续获得收益,并有权在无常损失保护重新激活时获得其完全受保护的价值。」Bancor方面表示。

总结

每次极端行情,都是对DeFi协议的一次大考。

总体而言,成熟的龙头项目们在本轮压力测试下,都能交出满意答卷,而新项目或多或少暴露出一些问题,这将是其走向成熟的必经之路。当年,MakerDAO也曾在「312」崩盘期间产生了400万美元的坏账,但最终还是走出失败的阴影,成长为如今的「DeFi央行」。

在极端行情的考验下,去中心化治理也成为热门议题,我们看到了关于「程序正义」与「结果正义」的讨论。这方面,DeFi协议龙头们已给出了答案:既然崇尚「CodeisLaw」,那就按章办事,该清算就清算;一切治理按流程进行,即便事态紧急,也留出足够的时间进行投票表决。

来源:金色财经

标签:EFIDEFDEFIETHdefibox币有价值吗DefivilleBearn Defi ProtocolETH代表什么

币圈叶秋:6.20主流币短周期头肩底看涨信号有望形成 6月20日消息,据CoinShares报告显示,上周数字资产投资产品净流出3900万美元,其中比特币投资产品流入2820万美元.

1900/1/1 0:00:006月23日,dYdX宣布将转移至Cosmos生态,将基于CosmosSDK开发定制应用链,并在即将到来的dYdXV4版本中实现迁移.

1900/1/1 0:00:00本月是以太连续下跌的第三个月,还有一周就要收月线了,本月以太能收到哪里呢,参考下去年,去年6月以太开盘从2900跌到最低1700,刚好1200点,月底收盘价2275月终收线反弹了575点.

1900/1/1 0:00:00加密货币见证了一个非常不寻常的事件,这对加密领域的投资者和营销人员来说是令人发指的。该活动的主题是Terra(LUNA),现在是TerraClassic(LUNC).

1900/1/1 0:00:00比特币今年已经贬值一半以上,跌破1.8万美元,为18个月以来的最低水平。在加密货币市场严重动荡的情况下,按市值计算的8种最大型的数字货币共录得近1.6万亿美元的总损失.

1900/1/1 0:00:00加密货币交易平台Bitcoinwin(BCW)于2022年6月18日参加TradersFair越南,河内站.

1900/1/1 0:00:00