从历史的角度看,DeFi的商业模式与有着数百年历史的典当行相仿,借款人提交有价值的抵押品,贷方根据该抵押品的价值向其发放贷款。但随着时代的进步,典当行逐渐被信用贷取替。

那么,DeFi未来也会从超额抵押的业务模式向信用贷方向演变吗?近期Lazzy Ventures创始人Roman Buzko在Bankless撰文谈及该话题,并以此为切入点探讨了DeFi如何建立信用贷款模型等问题,链捕手在不改变原意的基础上进行了编译。

如今,DeFi中的主要借贷形式是超额抵押贷款。借款人想要获得100美元的DAI,需要投入150美元的ETH作为抵押品。当然也有产品在尝试进行不足额抵押贷款,但尚未出现成功范例。本文将着眼于各种现有且尚未启动的加密贷款协议以及接下来可能发生的链上的信用贷款。

当今领先的DeFi贷款协议是过去的当铺。随着更多资产进入链上,抵押范围最终将覆盖NFT和代币化后的现实世界资产。

不过,目前主要阻力是流动性有限和价格发现不畅。而不足额抵押的DeFi贷款将首先可用于链下法人实体,并且已获得了一定的发展势头。对于个人而言,要获得不足额抵押的加密贷款,有两件事是必要的:数字身份和数字信誉。

DeFi中的所有贷款都需要超额抵押的主要原因是,借贷双方都以真正的加密方式拥有匿名身份,贷方不了解借款人的身份及其声誉,反之亦然。

在借款人没有任何信用评分的情况下,贷方只能以低于抵押品价值的额度提供信用。通常LTV(LTV =贷款/抵押价值* 100%)必须低于100%。

7月份有超过10,000名新质押者加入Lido:金色财经报道,据Liquid质押协议的最新报告,7月份有超过10,000名新质押者加入Lido,这表明尽管当前的市场形势,Lido的采用和增长仍在继续。7月,Lido的TVL自2022年5月以来首次短暂超过150亿美元。[2023/8/8 21:30:50]

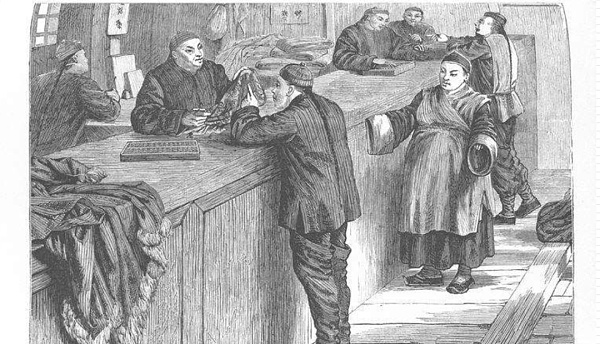

根据前述公式,以100美元的DAI贷款和150美元的ETH作为抵押,LTV等于67%。当前,主要DeFi借贷协议中的平均LTV在50%到80%之间,具体数字取决于抵押资产的质量。这种模式与传统典当行几个世纪以来的做法并无太多差异。实际上,当铺发迹于中国,最早可追溯到公元5世纪的一些最原始的金融原始货币。

古代的中国典当行

随着金融行业的发展和各种中介机构的出现,当铺模式已让位于信用贷款。信贷与当铺业务模式和的主要区别在于放宽LTV(TVL> 100% ),即贷方愿意为借款人提供高于抵押物价值的贷款。贷方将根据可用信息进行对借款人进行尽职调查,并评估其违约的风险系数。而这则需要不可转让的身份和证明此身份信誉可靠的数据。

DeFi当前的状态模仿了加密典当行,通过自治协议促进超额抵押借贷,从而重复黑暗时代的剧本。

但是行业将向前发展,下面我们看一下现状以及未来可能发生的情况。

如上所述,典当行将基于LTV的贷款扩展到100%以下。典当行的两个主要业务模型参数是LTV与抵押品质量,LTV取决于抵押品质量。

数据:LayerZero在4月份已完成545万笔交易,环比增长约810%:金色财经报道,据/img/202281245755/2.jpg" />

DeFi当铺的下一个前沿领域是目前难以估值且流动性较小的加密资产,比如NFT属性资产。

NFT在2021年增长迅猛,随着NFT所有者的激增,几个团队已开始建立针对NFT的抵押协议,例如NFTfi、Stater(测试版产品)、PawnFi(只是Twitter句柄,尚无产品)。

NFT的问题在于缺乏固定的价格供给,流动性低且估值不透明,价格下跌时,系统很难立即清算抵押品。考虑到市场的次级性质,了解价格何时真正下跌同样具有挑战性。

过去24小时GMX链上手续费收入为36万美元:金色财经报道,Cryptofees.info数据显示,最近24小时,以太坊链上手续费收入为6020240.16美元,Uniswap链上手续费收入为1400917.16美元,SushiSwap链上手续费收入为1198384.94美元,Bitcoin链上手续费收入为575044.81美元,BSC链上手续费收入为525656.98美元,GMX链上手续费收入为363318.29美元。[2023/3/9 12:51:44]

解决缺乏流动性和价格发现的方法之一是将NFTs代币化成ERC20,并在DEX上进行交易。NFTX和NFT20正在这样做。

当然NFT的类型很多,问题在于先将何种类型的抵押贷款用作DeFi贷款的抵押品。而基于前述欧洲央行文件中提及的抵押品质量,最具流动性且最容易估值的NFT会优先成为DeFi借贷中的抵押品。

所以正如前文所提,代币化NFT将率先成为抵押品,其次则是来自游戏和metaverse的NFT资产。原因在于游戏资产通常具有特定的数字效用(更高级的皮肤、更强壮的武器等),同时也更有可能在各自的生态系统中具有连续价格供给和更深流动性。不过对于要用作游戏资产的NFT资产,不应该被对应的游戏生态系统所隔离。

现实世界资产

在传统加密资产和NFT之后,下一代抵押品是代币化的现实世界资产(RWA)。法定货币、房地产、黄金、证券(股票和债券)、发票、票证等都可以用作在区块链上借贷的抵押品。

法定货币和房地产已在DeFi借出协议(MakerDAO中的USDC和Aave中的RealT代币)中作为抵押品进行了测试。除合格抵押品的标准质量外,代币化的RWA还受到代币化过程中产生的特殊风险的影响。

Web3知识产权协议Spaceport完成360万美元融资:金色财经报道,Web3知识产权协议Spaceport在种子前融资中筹集了360万美元。由Arca、Decasonic 和 Crit Ventures领投。Infinity Ventures Crypto、FBG Capital 和 Republic Asia参投。[2022/12/15 21:45:16]

1)USDC背后是否有发行实体,例如Circle Internet Financial Limited?

2)发行实体的透明度如何?

3)储备资产是否可审计?

4)现实生活中实际持有的资产(银行,托管人等)在哪里?

5)这些资产是否需要任何特定的存储或维护程序(例如,黄金)?

6)如果发行实体是国家,那风险是什么?

7)在借款人违约的情况下,是否有可靠的法律执行框架可依靠?

此外,某些RWA可能要遵守特殊规则,例如KYC / AML和可转让性要求。这些将影响此类资产用于抵押目的的评分,甚至可能使此类资产无法在全球范围内交易。

因此,加密典当行将从超额抵押转向更具资本效用的借贷方式必须具备两个条件:数字身份、数字信誉。

从典当行业务模式到信用贷款(不足额抵押贷款)的过渡要求:借款人的不可转让身份,以及有关其信誉度的一些信息(信用评分)。

该身份不应该是可转让的,因为否则贷方将永远无法确定谁是该身份的幕后人物,以及该信用评分是否真正属于该个人。

企业DeFi借贷

索尼推出用于运动追踪的元宇宙可穿戴设备 Mocopi:金色财经报道,索尼公司宣布推出其最新的元宇宙发明,即名为Mocopi的可穿戴运动追踪系统。据悉,该新系统由六个彩色传感器组成,可被放置在身体的各个部位,包括脚踝,手腕,头部和臀部,以实时捕捉人类运动,并将它们与化身联系起来,允许用户使用全身动作为其化身创建视频。预购销售定于12月中旬开始,售价为49,500日元(约358美元)。从12月15日起,索尼还将推出一个将运动数据与元宇宙数据服务联系起来的软件开发工具包。(CoinDesk)[2022/11/30 21:11:38]

从法律的角度来看,这个世界上有两种类型的行为者:自然人(个人)和法人实体(公司)。前者已经存在了很长时间,但是后者相对较近才出现。最早的法律实体之一是1602年成立的荷兰东印度公司(VOC)。

从这个意义上讲,法人的年龄是自然人的1/750 。但是,与个人相比,公司是第一个获得抵押不足的DeFi贷款的主体。该领域正在建设的项目包括:TrueFi、Maple Finance、Goldfinch、Centrifuge。

这些协议看起来更像是传统的银行,它们起源于借款人,评估其信誉,并签订具有法律约束力的贷款协议。

这些协议与常规银行之间的主要区别是资金来源。银行从存款中获取资金,而这些协议则从匿名(例如TrueFi)或非匿名(例如Centrifuge)的加密货币本地投资者那里获得融资。

这些协议的借款人通常是加密行业中的知名品牌,例如加密交易所、矿工、加密基金等。这可以用作信用评分的代理,以确保借款人和贷方之间的价值保持一致。

企业DeFi贷款是否会达到可衡量的目标,取决于这些协议是否能够满足需求和供应。

从需求方的角度来看,问题是这些平台是否将能够发起足够的企业借款人,并愿意以给定的利率获取加密货币贷款。

潜在的加密DeFi借款人很可能是无法在传统金融市场(银行、债券等信贷额度)中获得贷款的公司(或DAO)。此外,加密DeFi借款人可能会将贷款收益用于与加密有关的目的。

这两个因素自动将此类借款人置于高风险类别,使信用评分成为关键因素。

从供应方的角度来看,重点是借贷协议所提供的利率是否足以吸引加密投资者。显然,利率不能很高,因为这会吓跑借款人。为了弥补这一点,经营企业借贷业务的DeFi协议可以将其本机代币提供给流动性提供者。

我们不太可能看到企业DeFi贷款出现大幅增长,但肯定还有空间。这些协议的增长受到新借款人发起速度的限制,这需要业务开发团队进行市场推广并需要对借款人进行传统的尽职调查。这些平台之间的竞争将与传统世界中的竞争非常相似,有些协议甚至可能会雇用银行的高管。

言下之意,当此周期逆转时,我们可能会在未来几年内看到首笔企业对加密贷款的违约。这将带来有趣的法律挑战。

有人必须向法官解释去中心化的自治组织(DAO)如何从匿名债权人群体中发放贷款。

个人消费贷款

与公司DeFi贷款不同,以去中心化方式将不足额抵押贷款提供给个人更为复杂,主要是因为承销一项消费贷款的成本大大超过了发放贷款的预期收益。

相关费用包括尽职调查、信用风险评估和潜在的执行费用。与公司借款人不同,个人通常会寻求较小的贷款额,因此不可能以经济有效的方式在贷款申请中分摊此类费用。

此外,在许多辖区,消费者贷款也是受监管的业务,因此成功实施DeFi消费者贷款协议很可能会引起监管机构的注意。

该领域的一个著名例子是Teller Finance(目前处于测试阶段),该项目承诺允许无抵押的消费者贷款。具体怎么做呢?通过连接到潜在客户的银行帐户并基于帐户历史记录进行信用评估。与今天在TradFi中的工作方式没有太大区别。

当授予访问银行帐户的权限时,贷款申请人还将公开其身份,这可能会阻止当前一代的DeFi用户。

由于缺乏其他任何DeFi本机信用评分,贷款必须依靠银行帐户历史记录。如果存在可以可靠的与特定贷款申请人相关联的信用评分,那么Teller会很乐意在不连接客户银行帐户的情况下扩展DeFi贷款。

这将我们带入了数字身份和数字声誉的概念,这对于无抵押的DeFi贷款发展并发挥全部潜力是必不可少的。

数字身份与数字声誉

今天抵押品必须超过贷款额的原因是缺乏诸如数字身份、数字信誉之类的概念,导致缺乏仅由过度抵押来处理的信任。

信誉是与身份相关的所有数据点,允许感兴趣的第三方评估违约风险并计算特定借款人的信誉。在中心化金融中,通常根据以下条件评估借款人的声誉:薪水单、银行账户交易历史、征信机构发布的信用评分、储蓄余额、过去的默认值、最近的信用查询数量、缺乏犯罪记录。

以上所有内容都存在于由警察、银行等维护的集中式注册表中。随着所有这些信息最终进入区块链网络,我们可能会看到纯数字信用评分的出现。最初,此类数字信用评分将复制链下评分,从而更加重视财务因素。

但是,随着Web 3.0技术堆栈的进一步发展和元宇宙的出现,在评估信誉时,数字因素可能会变得更加突出。这些因素可能包括:

1)任何特定社交网络中的关注者数量

2)借方通过NFT创建有价值的内容和其他IP地址(由借款人验证或拥有)

3)借款人与DeFi互动的历史(你的钱包不仅是您的履历,而且是你的信用评分),包括参与主要协议的治理

4)通过参与赠款计划(Gitcoin等)的仁慈行为

5)在链上虚拟世界中的排名

6)来自其他链上主体(例如个人或协议)的担保

真正使用此类因素进行信用评分需要使用去中心化的身份,而不是国民身份证。有几个项目正在尝试解决此问题,例如Ceramic、BrightID和Idena。Spectral Finance背后的团队似乎只是在将钱包汇总到一个NFT中并为其分配一个链上信用评分,但是,对于如何处理不可转让身份的实现尚不清楚。

让我们总结一下。如今的DeFi借贷以超额抵押贷款为主,并以加密蓝筹股作为抵押。

此业务模型的下一个迭代是代币化的NTF和RWA。流动性和价格发现机制在这里至关重要。

除此之外,考虑到承保过程的经济性,不足额抵押的贷款将首先提供给公司借款人。这是短期内最可行的方法。但是,对于单个借款人而言,要获得不足额抵押贷款,市场需要解决去中心化的身份和链上声誉的问题。

尽管DeFi贷款激增,但我们只是处于早期阶段。随着数字身份和链上声誉的引入,DeFi将开始支持更多抵押品、更多机构和更多形式的贷款。

作者?|?Roman Buzko

编译?|?王大树、胡韬

北京时间5月11日0:00,去中心化计算平台DFINITY正式推出其互联网计算机代币ICP(Internet Computer)。ICP的推出,引发了加密货币交易所的争先上线并开放交易.

1900/1/1 0:00:00比特币近期仍然陷于 54000-60000 美元的区间保持横盘震荡走势,同期以太坊继续飙升,5月9日晚间首次突破 4000 美元.

1900/1/1 0:00:001.Vitalik: 你可能不知道的以太坊PoS优点我们经常谈 PoS 共识耗费的资源要比 PoW 少得多,也会谈 PoS 带来的一些关键益处,例如经济终结性.

1900/1/1 0:00:00随着以太坊生态的发展拉动人们对区块空间的需求增长,以太坊基础层上的交易变得极其昂贵。然而,区块空间供应量仍保持不变.

1900/1/1 0:00:00原文标题:《CEHV』s Blockchain OSI Model Thesis》互联网经历了几十年的发展,企业的估值体系以及投资逻辑都已经足够完善.

1900/1/1 0:00:00NFT可以算是离我们生活最近,且最接地气的区块链产品,随着NFT的名声大噪,各类NFT平台喷涌式出现.

1900/1/1 0:00:00