在过去的两周里,加密货币受到了双重的负面新闻冲击。首先,埃隆-马斯克宣布特斯拉将不再接受比特币(BTC)支付,并增加了关于比特币消耗能源使用的关键推文,从而拉开了事情的序幕。然后一个更大的浪潮袭来:中国正在打击比特币矿工和交易者的消息。

由此产生的抛售在短期内是痛苦的。但从长期来看,加密货币的基础正在建立,一个巨大的转变正在发生。

在过去的几天里,有报道说中国的国务院,已经宣布对比特币挖矿和交易进行监管。虽然中国对加密货币的监管由来已久,但这是第一次在国务院委员会会议上特别提到比特币挖矿的情况。

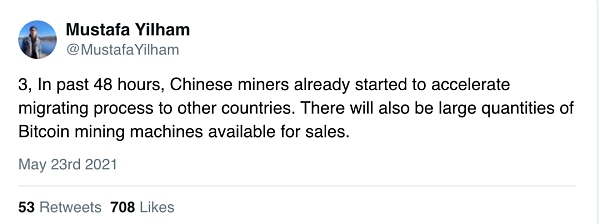

虽然目前还不清楚究竟会采取什么类型的执法行动,但据说这些评论已经导致一些中国矿工出售他们的采矿设备和比特币。其他矿工已经开始迁移出中国,在其他国家重新开始他们的业务。

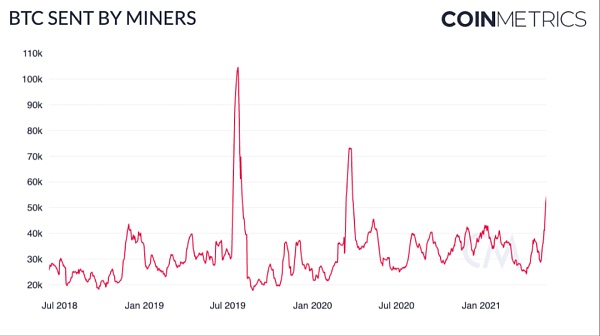

链上数据为这些报告提供了支持。矿工转出的BTC数量已经飙升至2020年3月以来的最高水平,这意味着一些矿工可能正在转移他们的BTC进行销售。虽然从矿工钱包直接流向交易所的资金没有大的激增,但净流出量支持了关于矿工一直在OTC上出售的报告。?

央行副行长:加密货币并没有解决信用货币存在的问题,潜藏很多风险:金色财经报道,中国人民银行副行长宣昌能在博鳌亚洲论坛2023年年会“数字时代的金融基础设施与金融服务”圆桌会上表示,要加快完善与数字经济相适应的监管机制。金融监管是保障数字金融稳健运行的基础性的制度安排,监管缺失会加剧非理性的市场行为。宣昌能表示,以加密货币为例,国际金融危机爆发以来,主要发达经济体长时间实施超宽松的货币政策,大规模实施QE,引发市场主体对信用货币资产贬值的担忧,在美国出现了占领华尔街的运动。在这样的背景下,以区块链技术为基础,加密货币强调它去中心化和规则算法的属性,试图对信用货币形成一种反制,并且在流动性充裕的环境下受到很多人的追捧。[2023/3/31 13:37:15]

关于我们如何得出矿工指标的深入分析,以及对潜在的中国矿工迁移的影响的进一步细分,请参阅我们最新的研究报告。

如果这些报道是真的,它至少有助于解释抛售的一部分。但它对比特币的未来也有很大影响。

多年来,一些投资者对BTC矿工相对高度集中在中国的情况表示担忧。具体来说,人们经常质疑中国有能力潜在地影响比特币,以及中国一些以煤为动力的采矿作业带来的相对高碳排放量。

InsurAce发布2023年路线图:将专注于增加收入、推出新产品和开发加密存款保险计划:1月16日消息,DeFi 保险协议 InsurAce 发布 2023 年路线图。据官方介绍和路线图显示,2023 年 InsurAce 将专注于增加收入、推出新产品和开发加密存款保险计划(CDIS),CDIS 可在用户参与 CEX、CeFi 失败或项目遭受黑客攻击的情况下为其加密货币存款提供保险。 此外,路线图显示 InsurAce 今年 1 季度的更新内容包括推出新的跨链桥保险,以及现有保险智能合约的扩展版本 Post-Audit Cover。[2023/1/17 11:15:03]

如果中国政府真的打击采矿业,那么目前集中在中国的许多算力将最终被重新分配到国外。电力分配的转变不仅会使比特币网络更加分散,而且还会解决阻碍BTC发展的最后一个大的批评。

算力(7天平均)在过去10天也下降了约21%。这有可能是中国矿工被迫下线的迹象。如果这些矿工确实被迫迁移,我们可能会在不久的将来看到一个大的算力修正,因为采矿作业开始重新上线。

然而,有一种误解,认为每天的算力数字可以提供关于矿工拔掉插头的权威观点。实际上,只看链上数据是不可能得到一个精确的每日变化数字的。

Bored Ape Kennel Club24小时交易额达1726.54枚ETH:金色财经报道,据NFTGo数据显示,NFT项目Bored Ape Kennel Club 24小时交易额达1726.54枚ETH(约合210.73万美元),跌幅达29.77%。截止目前,该系列NFT地板价已回升至8.07ETH,24小时交易数为216。[2022/12/26 22:07:31]

在一份特别报告中,Coin Metrics网络数据负责人Lucas Nuzzi分析了算力是如何测量的,包括潜在的陷阱。此外,他还详细介绍了我们的矿工指标是如何得出的,并深入探讨了中国的监管行动的影响。

在这里阅读报告全文。比特币矿工正在逃离中国。

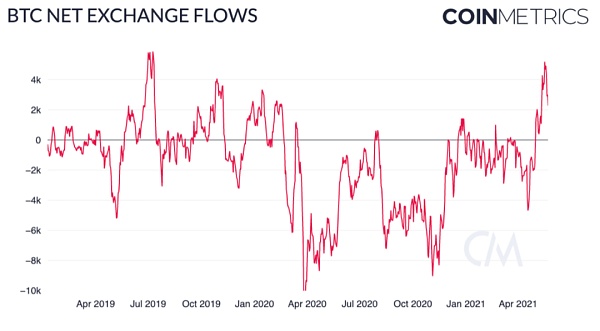

5月12日,在马斯克发布推文之后,交易所的BTC净流入量(14天平均值)开始飙升,这意味着与被提取的BTC数量相比,被存入交易所的BTC数量相对较高。到19日,交易所净流入量达到多年来的最高水平。

突然的流入表明,一些投资者正在将BTC转移到交易所进行出售。但还有其他几个因素促成了大量的净流入。

Messari创始人:由于证券法限制,Genesis和DCG的GBTC清算无法形成“抛压”:金色财经报道,Messari创始人Ryan Selkis在社交媒体发文称,DCG和Genesis无法“抛售(dump)”GBTC,而这也是其流动性危机的一部分,尽管对GBTC和焦虑的投资者来说是个好消息,因为公共市场有规则可寻。自2021年初溢价转为折价以来,DCG购买了价值近8亿美元的GBTC股份,DCG董事会授权Grayscale Trusts购买高达12亿美元的GBTC股票。二季度,DCG/Genesis将3500万股GBTC(占比约5%)作为三箭资本的一部分抵押品,DCG及其附属公司现在拥有10%的信托股份,但这部分股份的流动性现在已经变得极差,因为灰度不是真正的“ETF”,只是根据 144 规则公开上市的工具,其日交易量只有450万股,未来或许会使用GBTC作为抵押品进行DCG-Genesis再融资。[2022/11/28 21:07:55]

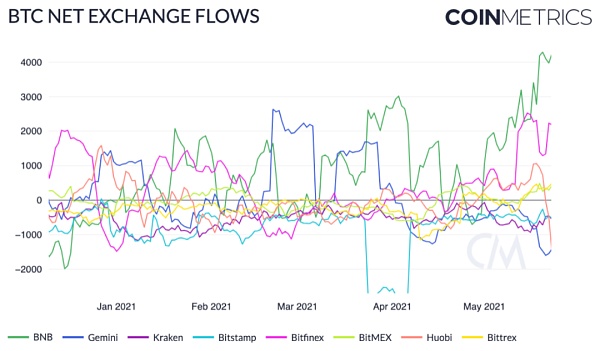

按交易所细分净流量,Binance很容易占到最大部分。考虑到Binance是世界上最大的交易所,这并不令人惊讶。Binance也有一个大型的期货市场,所以一些流入的资金可能是用来支付杠杆头寸的抵押品。

但看一下其他交易所的净流量,就会发现一个有趣的对比。Huobi的净流量急剧下降,意味着出现了相对较大的净流出。这再次与Huobi等基于中国的交易所可能受到调查威胁的报道相吻合。Binance似乎受到的威胁较小,因为它的官方总部不在。对中国交易所和交易的打击可能是比特币转移的另一个因素,如果这些供应最终离开中国并进入其他国家手中。

NFT铸造平台Nameless推出Web3测试网工具StealthTest:9月27日消息,NFT铸造平台Nameless宣布推出测试网Web3软件即服务工具StealthTest,旨在改进NFT项目测试和质量保证,解决新兴Web3行业中的关键基础设施和部署问题。

该工具能让Web3开发人员访问以太坊、IPFS和Arweave的私有测试网,以便在NFT项目生命周期内广泛测试智能合约,提升项目安全性。(Einnews)[2022/9/27 22:32:25]

虽然来自中国的抛售压力是过去几天价格下跌的主要原因,但抛售早在之前就已经开始了。5月12日,埃隆-马斯克在推特上发表了他对比特币对环境影响的担忧,在市场上掀起了最初的冲击波。马斯克后来澄清了他的评论,说特斯拉没有出售任何BTC。但到那时,抛售已经开始了。

特斯拉在2月初公开宣布购买15亿美元的BTC后,大量散户投资者涌入,帮助将价格推到超过6万3千美元的历史新高。但是现在,在特斯拉改变态度之后,很多新进入者似乎已经退出了。过去几个月在特斯拉炒作浪潮中被买入的大部分供应正在转向更强大的用户手中。

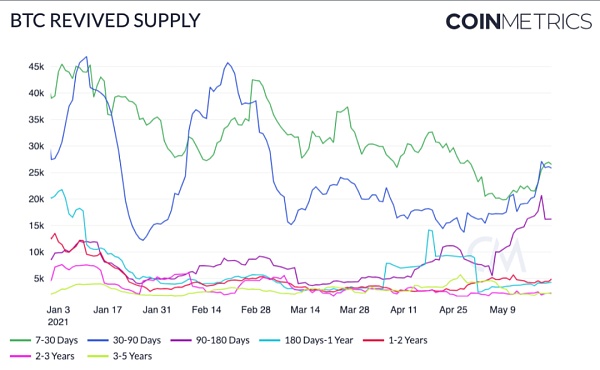

下图显示了在持有一段时间后恢复的BTC供应量(即作为交易的一部分发送)。在5月12日之后,被持有90-180天后恢复的BTC数量开始飙升。到5月19日,被持有30-90天后恢复的供应量也达到了顶峰。这意味着流向交易所的大量供应很可能是在2020年12月至5月之间买入的,其中2月之后买入的数量很大。

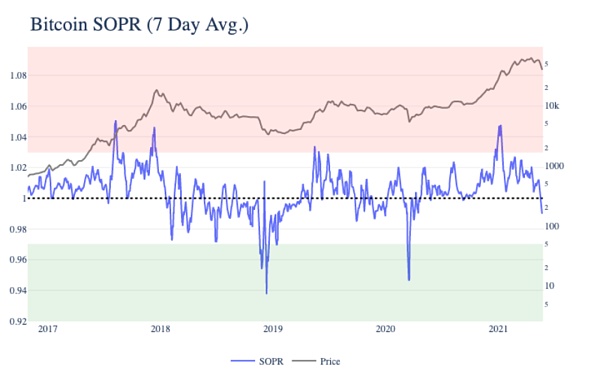

这些卖家中的许多人似乎已经亏本出售。BTC花费产出利润比(SOPR)在5月19日降至0.977,是2020年4月以来的最低水平。

BTC SOPR是比特币在UTXO被花费时的价格与它们被创造时的价格的比率。换句话说,它是出售价格除以支付价格的代表。SOPR低于1,表明投资者在亏损的情况下出售。这表明一些最近买入的投资者,当BTC价格接近历史高点时,已经投降并正在出售他们的持仓。从历史上看,低于1的SOPR对应的是局部周期的底部。

然而,重要的是要注意,SOPR是一个近似值,而不是衡量盈利交易的确切标准。不是每笔比特币交易都是交易,这意味着不是每笔交易都代表卖进或卖出的利润。

在崩盘前的几个月里,加密货币市场被创纪录的高水平的杠杆期货所支撑着。但是,随着BTC价格的下跌,大量的杠杆迅速开始爆仓。

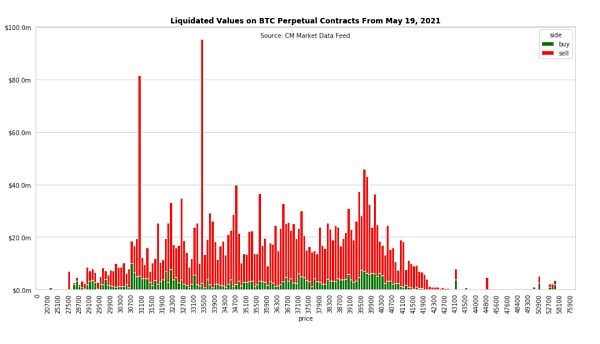

5月19日,当价格出乎意料地跌至4万美元以下时,比特币出现了较大量清算。当BTC跌至3.9万美元时,大量多头被清算,开启了暂时的价格螺旋。

杠杆是指交易者有效地借钱来增加他们对某种资产的风险。杠杆增加了潜在的回报,但也放大了风险。如果价格突然下跌,交易者的账户中可能没有足够的抵押品来支付他们的杠杆头寸,这可能导致他们被交易所清算并失去资金。这可能会造成被迫卖家的突然激增,这可能会导致螺旋式的清算--如果有足够的头寸被迫出售,价格就会下降,从而导致更多的清算。

下图显示了5月19日的BTC永久期货合约的清算价值。绿色的 "买入 "代表卖空者,他们被迫买入以弥补他们的头寸。红色的 "卖出 "代表被迫卖出回补的多头。

随着BTC跌破4万美元,大量多头合约在39,100-40,300美元范围内被清算。这导致了一连串的清算,一直跌到3万美元,接近1亿美元的清算低于33,500美元,超过8000万美元的清算低于31,000美元。与短线清算相比,大量的长线清算表明有不成比例的合约在做多,这是当时市场看涨的一个标志。在30,700美元以下的清算终于开始枯竭,因为BTC价格接近30K美元,然后又反弹起来。

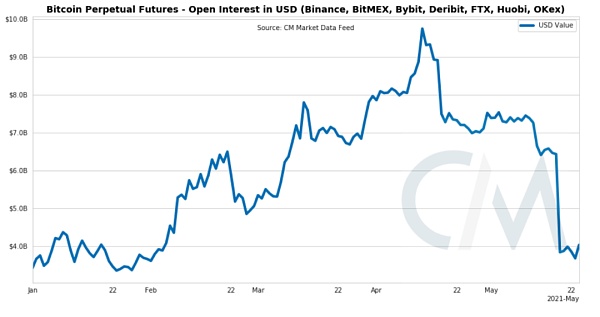

一连串的清算使BTC永久期货的未平仓合约减少了30多亿美元,使其达到2月以来的最低水平。未平仓合约是对活跃的期货合约总数的一种衡量。未平仓合约的增加表明有更多的合约被开启,有更多的资金进入市场。

未平仓合约也可以作为衡量杠杆作用的一个代表。如果未平仓合约的数量相对较高,就很有可能在期货市场上存在高额的杠杆,因为合约往往是利用杠杆打开的。从2月份开始,未平仓合约的急剧增加表明,BTC的创纪录运行部分是由高水平的杠杆推动的。

BTC永久期货未平仓合约现在已经重置到1月份的水平。这种类型的快速去杠杆化导致了破坏性的短期价格下跌。但最终,清除杠杆有助于为未来的增长创造更坚实的基础,因为它消灭了大量的潜在卖家。

在过去的两周里,加密货币市场突然开始经历了几次地震式的转变。政府的监管似乎已经加快了了BTC从中国向世界其他地区迁移的序幕。特斯拉对接受BTC支付的态度改变,吓坏了一些散户投资者,导致许多人割肉。一场大规模的期货清算事件造成了暂时的价格螺旋,但也清除了大量支撑市场的未偿杠杆。

中国的情况仍在发展中,未来几周会发生什么还有待观察。如果有更严厉的监管,加密货币市场可能会继续萎靡不振。但如果事情没有最初想象的那么糟糕,最糟糕的情况可能已经过去了。

不管怎么说,一旦大抛售结束,强势的买家就会在一旁等待,以利在用相对低位的价格。机构投资者似乎大多没有受到大跌的影响。那些一直在等待机会进入市场的人可能最终认为这是一个合适的时机,而像雷-达利奥这样的投资巨头继续改变他们对BTC的看法。

比特币的基本面并没有改变。而且,如果真的发生了向更多分散化的大转变,它们只会越来越强大。

Nate Maddrey??作者

Harris??翻译

Harris??编辑

关于欧盟是否应当发行数字货币,相关国家的专家在THE EUROPA THINK TANK'S WEBINAR发表了主题演讲,厘清了数字欧元的术语问题,并指出了存在的争议和挑战.

1900/1/1 0:00:00《觅新》是金色财经推出的一档区块链项目观察类项目,覆盖行业各领域项目发展情况,具体设计到项目概况、技术进展、募资情况等,力图为您呈现热门新潮的项目合辑.

1900/1/1 0:00:00据Coin Metrics的统计, 2021年5月以太坊的交易费即将在今天的某个时间打破目前7.22亿美元的月度纪录,而距离5月结束,还有整整两个星期的时间.

1900/1/1 0:00:005月18日, Kusama 成功部署平行链 Shell,按照计划如果Shell 运行 24 小时无问题,那就将正式开始治理动议和公投,通过投票决定将 Shell 升级为 Statemine.

1900/1/1 0:00:00头条▌央视财经:全球持有BTC的上市公司达22家,总市值逾98.4亿美元5月16日消息,央视财经频道在播出“经济信息联播”栏目中介绍“目前全球上市公司比特币投资情况”.

1900/1/1 0:00:00比特币「支持者」、特斯拉创始人埃隆·马斯克凌晨发推,称比特币耗能过高,使用过多不可再生能源且造成恶略环境影响,因此特斯拉停止比特币作为支付手段。比特币应声下跌 15%,全网爆仓超 20 亿美金.

1900/1/1 0:00:00