9月3日,美国证券交易委员会(SEC)调查Uniswap Labs的消息经由华尔街日报流出,受此影响,UNI短时从31美元跌至28.6美元,下跌7.7%。

Uniswap Labs是Uniswap协议的开发团队,其在官方推特简介中自称为「Uniswap捐赠方」。截至9月4日晚6点,Uniswap Labs以及Uniswap创始人Hayden Adams尚未对监管传言做出回应。

美国监管部门多次表态将对DeFi进行监管,Uniswap Labs也曾主动限制了app.uniswap.org网站前端对129种代币的访问。Adams当时解释,Uniswap协议是完全去中心化的,而app.uniswap.org域名由Uniswap Labs拥有。言外之意,Uniswap协议由去中心化的社区治理,而Uniswap Labs这个中心化主体负责Uniswap的交易网页前端运营。

在此之前,SEC曾有过两次监管DeFi的案例。8月6日,SEC指控DeFi Money Market采用欺诈手段发行了未经注册的证券,其中包括协议治理代币DMG。2018年,SEC还曾判定以太坊上最早的去中心化交易所EtherDelta未经注册经营交易所,对其处以38.8万美元的罚款。

美国SEC主席:人工智能对金融市场稳定带来风险:金色财经报道,美国证券交易委员会(SEC)主席Gary Gensler警告称,人工智能对金融市场稳定带来风险;监管部门必须针对人工智能技术设计好对策;SEC工作人员正考虑是否需要针对人工智能技术出台新规。[2023/7/18 11:00:46]

去年9月,Uniswap以空投+流动性挖矿的方式发行了治理代币UNI。有业内人士分析认为,早期投资人和二级市场投资者持有UNI有未来升值预期,且UNI的升值与Uniswap Labs的开发和迭代相关,这些特征按照美国对证券产品定义的Howey Test,可能会让UNI被SEC定义为证券,从而按照证券法实施监管。

当然,SEC对Uniswap Labs是否已经展开调查以及调查结果如何还待公布。可以肯定的是,一旦SEC对Uniswap做出裁断,将形成示范效应,也将所有DeFi协议树立一个监管风向标。

Uniswap陷被查传闻?UNI短时下跌7.7%

8月3日,美国证券交易委员会(SEC)主席Gary Gensler明确表态将对包括DeFi在内的加密活动加强监管。一个月后,SEC盯上DeFi领域最大去中心化交易所Uniswap的传闻流出。

Frank Chaparro:美国SEC实际上正在着手实施加密版“长刀之夜”:金色财经报道,The Block新闻主管Frank Chaparro发推表示,美国证券交易委员会(SEC)正在进行一场绝对的斗争。在美国证券交易委员会威胁要起诉后,Paxos将停止发行BUSD。如果他们正在特别审查USDC,我也不会感到惊讶。几天前,一家交易所的一位高级管理人员告诉我,美国证券交易委员会实际上正在着手实施自己的加密版“长刀之夜”。

据百科,长刀之夜是指发生于纳粹德国1934年6月30日至7月2日的清算行动。[2023/2/13 12:04:00]

9月3日,华尔街日报援引消息人士报道,SEC正着手调查Uniswap的开发团队——Uniswap Labs。这则报道透露,SEC的执法官正在搜集信息,研究用户如何与平台互动,以及Uniswap的市场营销方式。

这则消息曝光后,Uniswap治理代币UNI短时下跌,从31美元跌至28.6美元,跌幅达7.7%。截至9月4日下午4点,UNI报价28.9美元,较低点略有反弹。

一直以来,Uniswap被加密圈视为DeFi领域最具去中心化精神的协议之一,其采用AMM(自动做市商)机制,由整个市场为代币交易提供流动性,且交易产生的手续费也返回给流动性提供者,与中心化交易所的审核上架机制不同,任何人都可以通过Uniswap的智能合约自主上架代币,同时Uniswap的社区治理也由UNI持有者共同提案和投票决定。

美国共和党参议员:就美国SEC对数字资产的规定提出了担忧:4月19日消息,美国共和党参议员Mchenry表示:就美国证券交易委员会(SEC)对数字资产的规定提出了担忧。(金十)[2022/4/19 14:32:15]

尽管种种特征都显示Uniswap的去中心化水平超过了市场中大多数加密平台和协议,但不可否认的是,Uniswap背后仍然有一个中心化的主体,即它的开发团队Uniswap Labs。

早在7月份,在监管形势越发严峻之时,Uniswap Labs已经显露出谨慎。当时,这个开发团队主动限制了app.uniswap.org网站前端对129种代币的访问,标榜去中心化治理的Uniswap做出此决策时并未经过社区投票。

Uniswap的前端页面由Uniswap Labs拥有

此举在社交媒体上一度引发争议,一些用户指责Uniswap不再是一个去中心化的平台。随后,Uniswap创始人Hayden Adams发推解释了Uniswap的组织构成。他表示,Uniswap协议是以太坊上完全去中心化的免许可智能合约,Uniswap Interface 是开源GPL代码库,而app.uniswap.org这个前端网站则由Uniswap Labs 拥有,「去中心化并不意味着 Uniswap Labs 允许用户在其网站上做任何想做的事情。」

美国SEC主席:近期应慎对中概股进行投资:美国证券交易委员会(SEC)主席杰伊?克莱顿(Jay Clayton)北京时间4月23日发布言论称,因为信息披露的问题,他提醒投资者近期在调整仓位时,不要将资金投入在美国上市的中国公司股票。在克莱顿发表上述言论之际,美国鹰派议员和部分前官员正努力说服特朗普政府让联邦雇员退休金计划停止投资中国企业股票。而美国SEC周二亦发布过一个提示性报告称,在美国上市的中国公司应该“用通俗易懂的语言突出地提出风险,并以具体的方式加以讨论”。(财联社)[2020/4/23]

按照Adams的解释,UniswapV1、V2和V3这些链上程序完全是去中心化的,其发展也交由社区治理;但Uniswap Labs是中心化的,其通过掌控app.uniswap.org域名有权决定前端页面如何显示。

似乎是为了进一步规避监管风险,Adam还强调,「事实上,目前协议的大部分交易量都不是通过 app.uniswap.org 实现,而是得益于链上集成、替代接口的激增,其中就包括交易机器人、钱包、接口分叉、其它接口、DEX 聚合器等。」

看得出,Uniswapy及其网站运营方此前已经在监管动态下变得谨慎,但还是无法避免引起SEC的注意。

动态 | 嘉楠耘智已正式向美国SEC提交IPO招股说明书:比特币矿机制造商嘉楠耘智已于当地时间10月28日正式向美国证券交易委员会(SEC)提交了首次公开募股说明书。说明书显示,该公司打算以股票代码CAN在纳斯达克上市,并设定了4亿美元的筹资金额。目前尚不能确定最终的募集金额、估值和每股发行价格。该文件显示,嘉楠耘智在截至2019年6月30日的六个月中亏损了4580万美元,净收入为4210万美元,而2018年上半年的净收入为19.47亿美元,利润为1.789亿美元。嘉楠耘智表示,2018年全年的净利润为830万美元,净收入为3.94亿美元,由于比特币价格在2018年下半年从6000美元以上暴跌至3000美元左右,导致许多比特币矿工无法盈利。该文件标志着嘉楠耘智第三次尝试公开上市,此前由于市场的不确定性,嘉楠耘智曾分别在和香港尝试公开上市。(coindesk)[2019/10/29]

Uniswap的TVL和交易量尚未受监管消息影响

欧科云链OKLink数据显示,截至9月4日,Uniswap V1+V2+V3的加密资产锁仓总额(TVL)超77.45亿美元,当日交易量超15.53亿美元,尽管UNI价格受监管消息影响下跌,但TVL数据未有明显流失,交易量也仍处正常的波动范围,两项指标仍然让Uniswap头顶以太坊链上「最大DEX」的王冠,如今这个王冠或许给它带来了监管麻烦。

调查结果将示范DeFi监管方向

实际上,在Uniswap Labs被SEC调查的消息传出之前,SEC已经针对一个DeFi协议实施过监管。

8月6日,SEC在官网指控DeFi Money Market协议的创始团队及其所控的开曼群岛公司,使用智能合约和所谓的「去中心化金融」技术,在未经注册的情况下,销售超过3000万美元的证券。

在该案例中,SEC将DeFi Money Market发行的权益凭证代币mToken以及治理代币DMG视为「未经注册的投资合同」,按照证券法监管。最终,SEC与项目团队达成和解协议,项目方在不承认及否认SEC指控的情况下,同意返还超过1280万美元的非法所得和总计30万美元的罚款。

这是SEC首次针对DeFi项目采取的执法行动,也标志着DeFi不再是法外之地。当前,SEC并没有专门针对DeFi和区块链项目的监管框架,但从DeFi Money Market一案中可以看到,SEC监管DeFi很重要的依据仍旧是证券法,DeFi协议是否通过发行未经注册的证券从中获利,成为一个重要的判罚标准。

2018年,建立在以太坊上的首个去中心化交易所EtherDelta也曾被SEC调查。根据SEC的说法,EtherDelta通过使用订单簿、显示订单的网站和智能合约,将加密货币的买卖双方聚集在一起,形成了一个市场。这些活动符合交易所的定义,因此EtherDelta需要向 SEC 注册或申请豁免。由于未经注册,EtherDelta最终被处于38.8万美元的罚款。

以上述两个案例为参照,SEC针对Uniswap Labs的调查可能会集中在其是否开展了未经注册的交易所活动,以及是否发行了未经注册的证券并从中获利。

根据Adams的解释,Uniswap协议是去中心化的,由整个社区治理。这似乎是其与EtherDelta的一大区别,EtherDelta虽然也是建立在以太坊上的去中心化协议,但当时协议的主要运营方仍是项目开发团队。此外,相比EtherDelta基金会获得交易手续费收入,Uniswap Labs并不从Uniswap的手续费中获得盈利。这两点区别,是否会给出导致不同的调查结果还是得由SEC给出答案。

在证券属性方面,Uniswap于去年9月以空投和流动性挖矿的方式发行了治理代币UNI,其是否会被定义为证券,就成了调查中的关键。按照美国对证券产品定义的Howey Test的几个维度,如果持有者以未来盈利为预期,并且是通过一个普通企业的努力而达到产品的升值,那么该产品就应该被定义为证券。

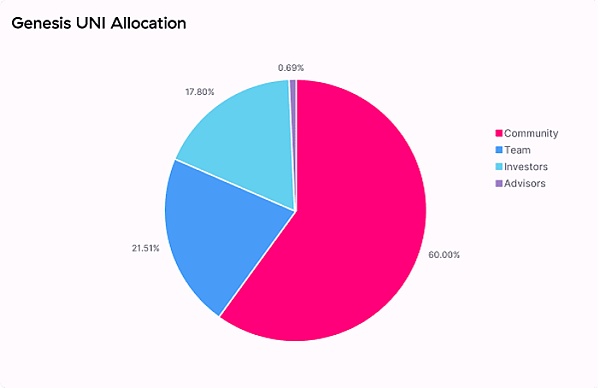

UNI代币分配情况

此前,Uniswap的投资人William Mougayar曾表示,UNI代币分发的创新之处在于它的分配对象是真正的用户,而非投机者,这样就使得监管很难对它下手。但有业内人士分析称,Uniswap早期获得了投资方的支持,并将一部分代币分配给投资方,具备盈利预期。而且,在二级市场购买UNI的投资者,也有盈利预期。同时,Uniswap Labs依然负责Uniswap的后续开发和版本升级,或可以认定有一个普通企业通过努力使代币升值。因此,UNI有被定义为证券的风险。

当前,SEC对Uniswap Labs的调查侧重点还不明朗。由于执法部门对DeFi研究的加深,监管标准不排除产生变化,具体的调查结果只能等待SEC后续公布。

可以肯定的是,Uniswap作为市场最大的去中心化交易所,SEC如何对其实施监管,将对后续的监管行动形成示范效应,也将给所有DeFi协议树立一个监管风向标。倘若连Uniswap都无法满足监管要求,其他DeFi协议也暴露于监管风险之中。

标签:UNIUniswapSWAPSECuniswap币最新消息uniswapwallet教程SwapTrackersec币今天价格

在过去的一年里,NFT已经跃升为加密货币领域的顶级热门话题。这种在密码学上独一无二的代币使得为数字物品创造现实世界的稀缺性成为可能,而艺术家们已经抓住了这项技术带来的机会.

1900/1/1 0:00:00截至?9 月 6 日,所有二层网络锁仓量超过 10 亿美元,8 月上涨 79%。据链闻实际测试,L2 进入成本 Optimism 是 Arbitrum 的 2 倍.

1900/1/1 0:00:002021年中国国际服务贸易交易会期间由北京市商务局指导,北京商务服务业联合会主办(以下简称商务联)、北京上市公司协会等单位联合主办的“商务服务 数据安全”的2021第三届UBBS商务节将隆重举办.

1900/1/1 0:00:007天后,萨尔瓦多将正式成为世界上第一个采用比特币作为法定货币的国家。尽管它只是一个国内生产总值(GDP)很小的国家,但第一步总是最难迈出的,这个事件造成的多米诺骨牌效应可能会在未来几年带来更多杰.

1900/1/1 0:00:00金色周刊是金色财经推出的一档每周区块链行业总结栏目,内容涵盖一周重点新闻、行情与合约数据、矿业信息、项目动态、技术进展等行业动态。本文是项目周刊,带您一览本周主流项目以及明星项目的进展.

1900/1/1 0:00:00国内NFT(也即非同质代币)热潮持续升级,零幺宇宙、腾讯、阿里等公司纷纷入局NFT市场。自8月份以来,NFT的应用场景也在进一步拓宽,从最初的艺术品向卡牌、音乐、体育等领域延伸.

1900/1/1 0:00:00