撰文:Jack,BlockBeats

最近,关于Curve的讨论非常火热,随着生态的不断扩充和发展,Curve以及Convex的「乐高玩法」也越来越多。在加密市场行情的推动下,不少Curve生态项目的Token价格也在近期出现大幅上涨,其中,表现最突出的项目莫过于Concentrator、CLever以及ConicFinance,分别上涨近500%、300%和100%。有趣的是,这三者中涨幅最大的Concentrator、CLever均由DeFi社区AladdinDAO开发。

本文将分别介绍AladdinDAO的结构和主要目标,以及Concentrator和CLever乐高机制。

AladdinDAO

AladdinDAO是一个集体价值发现社区,旨在通过提供一站式流动性挖矿服务,将加密领域投资的主体从风险资本转移至开发群体。AladdinDAO的经济模型沿用了备受争议的DeFi2.0博弈论机制,团队希望通过这种机制激励社区不断推出新的优质项目。目前,ALD的变基间隔为两周,APY维持在10%左右,共执行近360个DeFi收益策略。

Securitize创始人:国会可能需要三年以上才会通过新的加密法案:金色财经报道,区块链公司Securitize创始人Carlos Domingo在接受采访时表示,我们拥有这套许可证和基础技术,能够从头到尾进行代币化过程,他承认代币化“始于受到监管的前提”。美国证券交易委员会不会为加密货币人士开辟一条与其他公司完全不同的道路。

虽然Domingo表示国会最终可能会通过新的立法,但他表示在未来两到三年内不太可能通过。尽管担心加密货币公司可能会开始将某些活动离岸,但他认为没有太多公司会直接离开该国。

Securitize 成立于2017年,已筹集超过 1.2 亿美元。公司于2019年7月获得注册过户代理牌照,并拥有一家经纪自营商。[2023/6/15 21:37:41]

AladdinDAO希望在DeFi领域构建出一个「三边市场」,分别是AladdinDAO本身、DeFi项目以及DeFi耕收农民。其中,社区成员或用户享受一站式的流动性挖矿服务,同时为选定的DeFi项目提供流动性;DAO负责为DeFi用户提供最好的耕收策略项目;由资深DeFi开发者和玩家组成的「Boule」成员群体则通过挖掘和开发DeFi项目来使DAO社区共享收益,Boule成员自己还能额外获得AladdinDAO治理TokenALD的激励。

NFT平台Curio和InTrove合作拍卖忍者神龟漫画NFT,底价75000美元:9月15日消息,NFT创建平台Curio宣布与NFT收藏品平台InTrove合作拍卖4枚忍者神龟漫画NFT,此次拍卖开始于太平洋标准时间9月13日上午10点,此后持续一周。拍卖底价为75,000美元,所有投标都将以美元为计价单位。[2021/9/15 23:26:27]

Boule成员是AladdinDAO的绝对核心,他们负责挖掘和开发新的DeFi项目,并充当猎头为社区不断招揽新的DeFi人才。同时,DAO内部还为Boule成员设立了奖惩机制,对于开发出优质项目,或吸引了顶级人才的成员,DAO社区能为其提供相应的Token激励和晋升路径,而对于表现不佳的Boule成员,系统则会降低他们的排名,并在之后的周期中移除其Boule身份。

Concentrator

Curve锁仓量创新高 登上DeFi锁仓榜首位:据欧科云链OKLink数据显示,Curve锁仓量创新高,以84.9亿美元的锁仓量位居DeFi排行榜首位。Maker和Aave V2位居第二和第三,锁仓量分别是78.6亿美元、73.4亿美元。[2021/6/11 23:29:52]

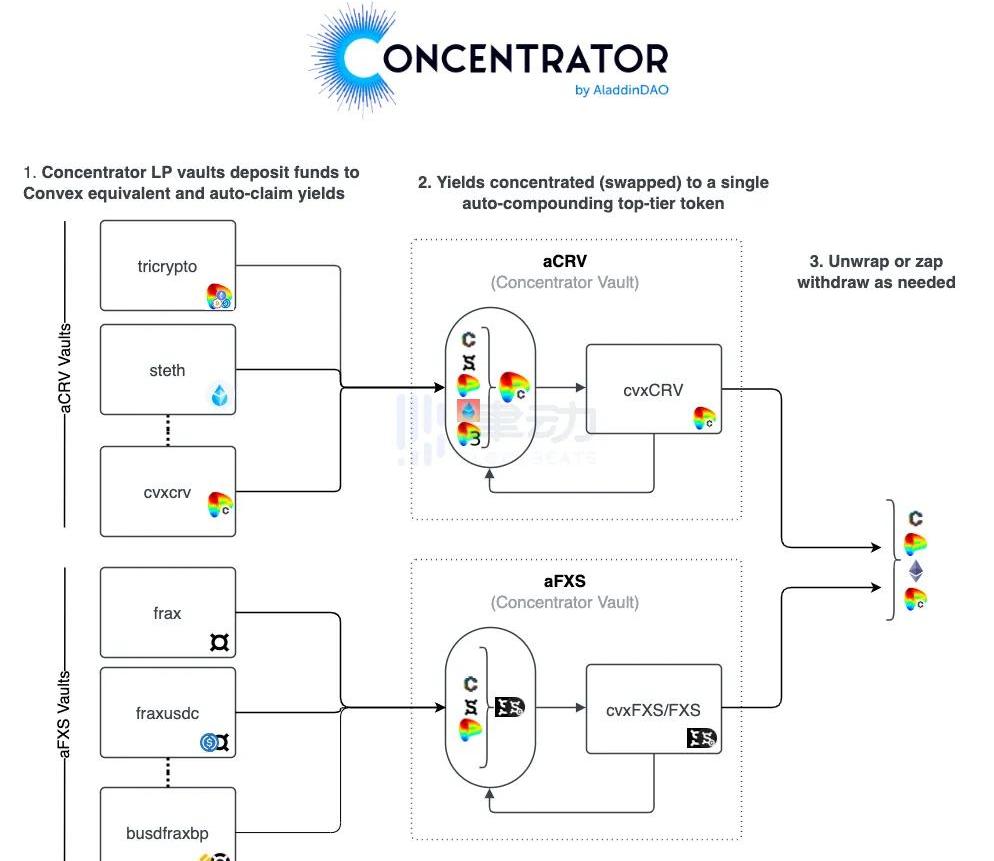

Concentrator是AladdinDAO开发的一款Curve收益增强器,通过将所有的Curve生态收益资产集中转换为能够自动复合的生息资产,来提高用户在Convex协议上的收益。Curve生态应用和协议有着极强的「套娃属性」,这也常导致用户的收益往往分散在各类小型资产中,无法有效发挥边际效用。

Concentrator的作用就是将各类Curve池收益资产再次打包为通用型生息资产,并再次将其投入新的DeFi收耕策略中,以期节省用户Gas,提高资金效率。目前,Concentrator主要打包aCRV和aFXS两种资产,打包凭证基于Convex的cvxCRV和cvxFXS。

用户将Curve上的LPToken存入自己选择的策略,Concentrator会自动将其存入Convex的各类收益Vult中,收获的奖励被打包为aCRV或aFXS,用户可以随时解锁自己获得的生息资产,并通过CVX、CRV、ETH等蓝筹资产的形式退出。据官方文档称,用户通过打包增强的收益率可提升20%以上。

Curve推出pool factory v2版本 允许用TWAP部署Curve 3CRV和sBTC池:3月2日消息,Curve Finance官方宣布,已推出pool factory的v2版本,允许任何人使用时间加权平均价格算法TWAP部署Curve 3CRV和sBTC池。此外,官方表示,factory v2中3CRV流动性超过50万美元的池,以及每月超过300万美元的池,主要的Curve UI将增加审核。[2021/3/2 18:06:28]

在整个收益流程中,Concentrator会收取用户10%的标准费用,每个收益策略都会基于标准费用制定不同的取款费,这些费用收入将分配给CTRToken的锁仓持有者和Concentrator财库。CTR是Concentrator的原生Token,其机制与Curve的veToken相同,但没有通胀,CTR持有者将能够锁仓Token以获得veCTR。与veCRV一样,除治理功能外,veCTR持有者有分配Concentrator50%收益去向的投票权,投票权重由锁仓数量和时间决定,最长锁仓4年。

Ripple合作伙伴Currencycloud获荷兰央行许可,可继续在欧盟地区运营:Ripple合作伙伴、英国云支付平台Currencycloud已经获得了荷兰央行的许可。新的许可将允许Currencycloud在英国脱欧后,继续于欧盟地区管理客户钱包,客户也可以继续通过Currencycloud的网络进行汇款。(U.Today)[2020/7/15]

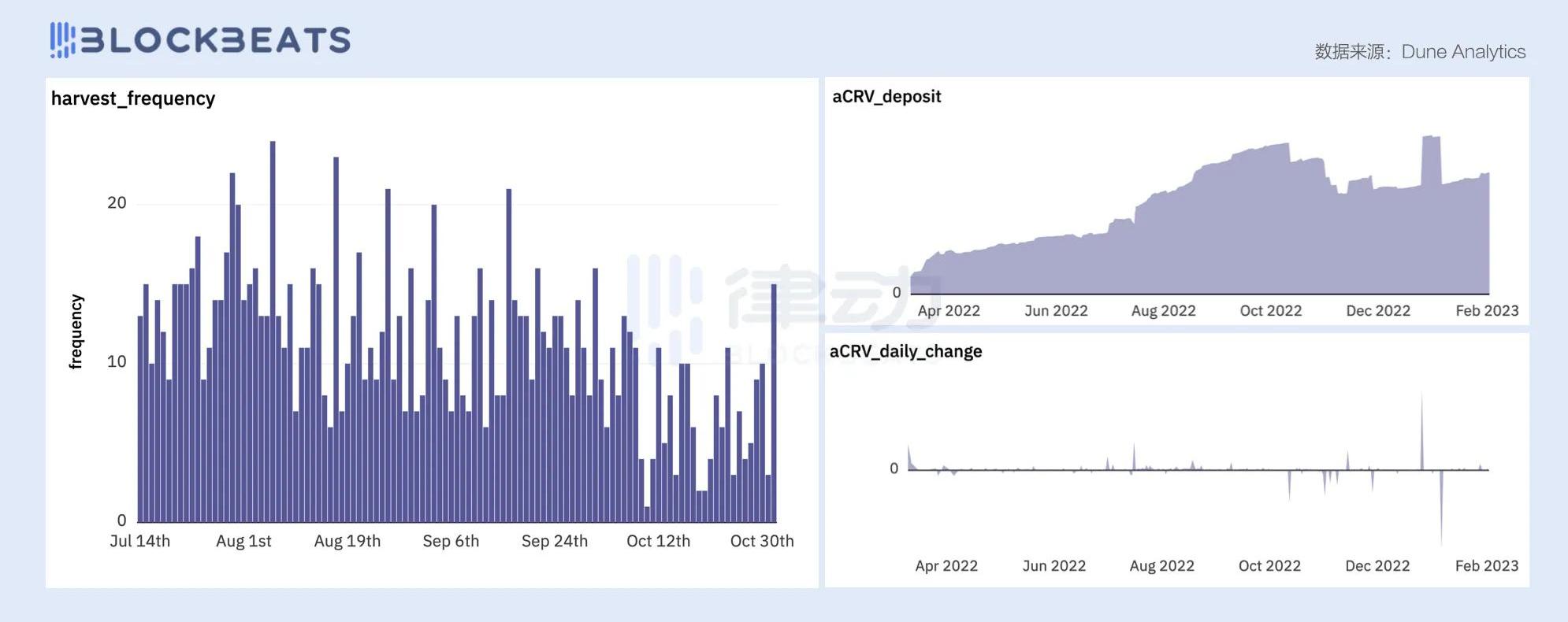

就协议表现情况而言,Concentrator收益相对稳定,但如下图所示,其收益呈现出一定的下降趋势,这与当前DeFi生态的收益率水平走势趋同。截至目前,Concentrator共打包超375万枚aCRV,aCRV的质押数量呈稳定增长趋势,日变动幅度极低。

CLever

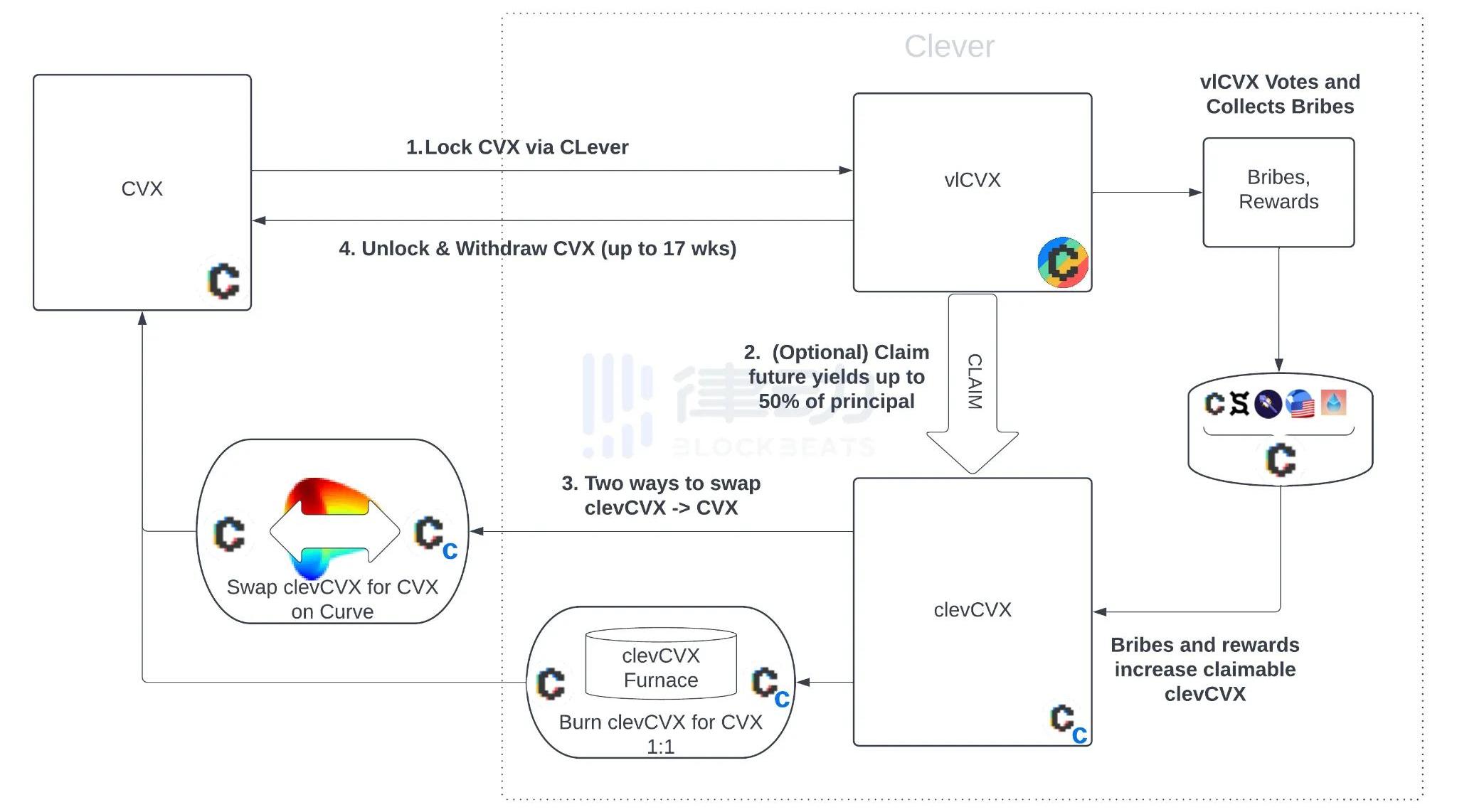

CLever是AladdinDAO开发的一款Convex收益杠杆协议,能够为CVX持有者提供连续、自动化的贿赂和收益杠杆,简单来说,就是为用户提前预付他们未来的固定收益,并在此基础上创造杠杆收益。用户只需要锁定自己的CVX便可以立即以clevCVX的形式零成本获得未来收益的50%,然后通过Curve流动性池或CLever熔炉将clevCVX换回CVX,并将这部分CVX重新存入已实现最多2倍的CVX收益杠杆。

所有用锁仓的CVX将用于Convex投票,并以获得最大限度的贿赂收益,这些贿赂收益将全部换回CVX放入CLever熔炉,并合成更多的clevCVX,提前预支收益的用户对系统的未偿还收益债务则会随收获量而减少,实现用户的自动还款,没有未偿收益债务的用户则可以获得额外的clevCVX收益。

CLever熔炉是clevCVX和CVX的铸造/销毁以及兑换合约,新的CVX收益进入协议财库后,clevCVX将根据该1:1的比例铸造,CVX则放置在熔炉中。任何用户都可以通过销毁clevCVX以换取熔炉中的CVX。当熔炉中没有足够的CVX供应时,协议会将剩余CVX按比例分配给所有有活跃请求的用户。用户可以通过CLever的熔炉机制,在clevCVX价值低于CVX价值时进行套利,以帮助保持clevCVX和CVX的锚定。

用户需要将至少2倍的他们声称的未来收益锁定在系统中,直到获得这些未来收益。当用户准备退出时,他们只需发出解锁请求。他们请求的CVX将在下次从Convex解锁时提取希望继续赚钱的用户无需执行任何操作,并且他们的基础CVX将在每次解锁后自动重新锁定,任何提前解锁推出的操作都需要支付还款费。

CLever的收益杠杆机制本质上是用户基于CVX的借贷,同时使用收益进行自动偿还贷款。但与普通借贷协议不同的是,CLever的借贷模型几乎没有清算风险,因为借入资产的价值和抵押的价值不会发生独立的变化,clevCVX有可能脱钩,但能够通过套利市场进行平衡。当然,自从stETH脱钩事件发生后,用户仍需要注意相关的风险。

另外,在大部分借贷协议中,利率往往会因为系统中的流动性变动而发生变化,而由于CLever的费用模式是收取所未来收益的20%,用户可以预先知道自己的借贷成本,及固定利率。同时,CLever的机制也排除了常规借贷机制的预言机风险,因为抵押和借入的资产是相同的,均放在一个流动性池中配对,不会因为预言机故障或攻击而遭到清算。

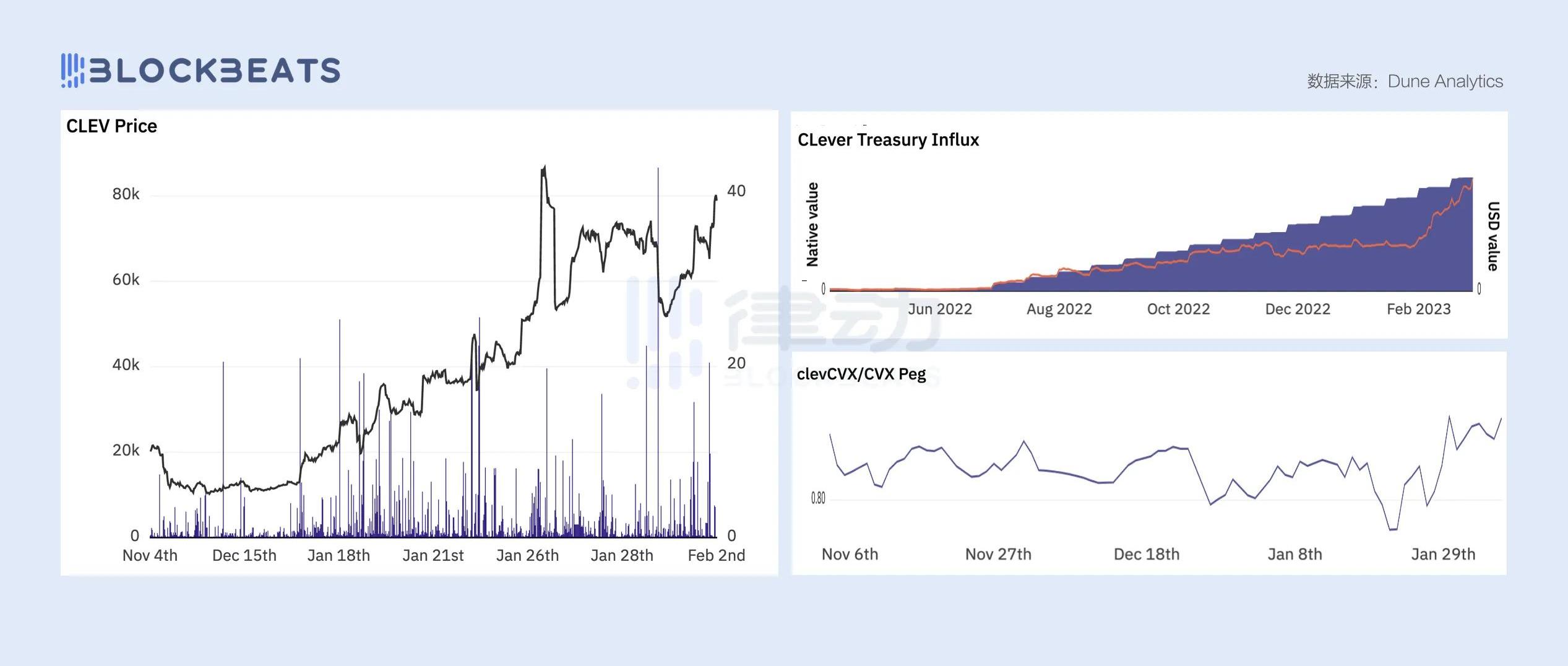

目前,CLever协议共锁仓超174万枚CVX,铸造超80万枚clevCVX,共创造超16万枚CVX收益,如下面图表所示,CLever原生TokenCLEV的价格稳步上升,CVX收益和协议财库收入均呈现稳步增常。而clevCVX兑CVX有一定汇率差,锚定维持在0.8左右,尽管有一定幅度的波动,但挂钩总体较为稳定,熔炉机制效果相对明显。

过去一周,关于CurveV2和Uniswapv3的优劣之争尤为激烈,但BlockBeats认为,尽管这两个协议的做市算法和技术堆栈各有优劣,但二者有着完全不同的市场定位。在短期内,Curve无法取代Uniswap在ERC-20Token交易市场的地位,反之,Uniswap也无法取代Curve在稳定币和锚定资产交易市场中的份额,二者的发展将共同推进DeFi市场的发展。与其关注熟为「DeFi之王」,不如下沉了解它们各自生态内的潜力项目,获得的收益也会更加可观。

作者:Logicrw,Blockbeats「PuraVida」。1月1日,前TwitterCEOJackDorsey在自己的Twitter上打出了这组词,点赞无数.

1900/1/1 0:00:00据彭博社报道,BSVClaimsLimited向包括币安和Kraken在内的四家加密货币交易所提起集体诉讼,本次诉讼将代表在2019年4月至2022年7月期间持有BSV的英国居民.

1900/1/1 0:00:00撰文:YihanXu,ForesightResearch在这篇报告中你可以了解到:EIP-4844;Proto-danksharding;Danksharding;KZGCommitment;K.

1900/1/1 0:00:00a16zCrypto总法律顾问MilesJennings针对“Kraken与SEC达成和解”一案发表评论称:“质押对生态系统来说非常重要,质押即服务项目既合法,也允许更多人参与区块链技术.

1900/1/1 0:00:00作者:ChainCatcher由于链上交易的特殊性和长期以来监管政策的不明确,加密公司很难找到完美兼容业务的投资管理工具或基础设施.

1900/1/1 0:00:00原文作者:BrettHarrison编译:Moni,星球日报去年九月,FTXUS总裁BrettHarrison在其个人社交平台宣布辞职,随着FTX破产案件的启动.

1900/1/1 0:00:00