原文标题:《Tokenomics103:Utility》

作者:NatEliason

编译:Lu,WhoKnowsDAO

01引言

在代币经济学系列文章中的第一部分中,介绍了在评估一个公司或项目的代币时,你所需要了解的高级概念。在这个系列的第二部分,我介绍了如何分析代币的供给,包含了排放率,市值与FDV的关系,总供应量,代币分布等方面。在第三部分,我将介绍代币的实用性。实用性是构建代币经济学模型过程中,属于需求侧的分支主题。尽管代币有很好的供给模型,它仍然需要一个存在的好理由,让人们持有它。代币不实用,就不会对代币有需求,也没有人会想购买或者持有它。让我们深入讨论一下代币的实用性问题,以下是我们将会介绍到的代币发挥作用的场景:

支出vs持有;

现金流;

治理;

抵押品;

02支出vs持有

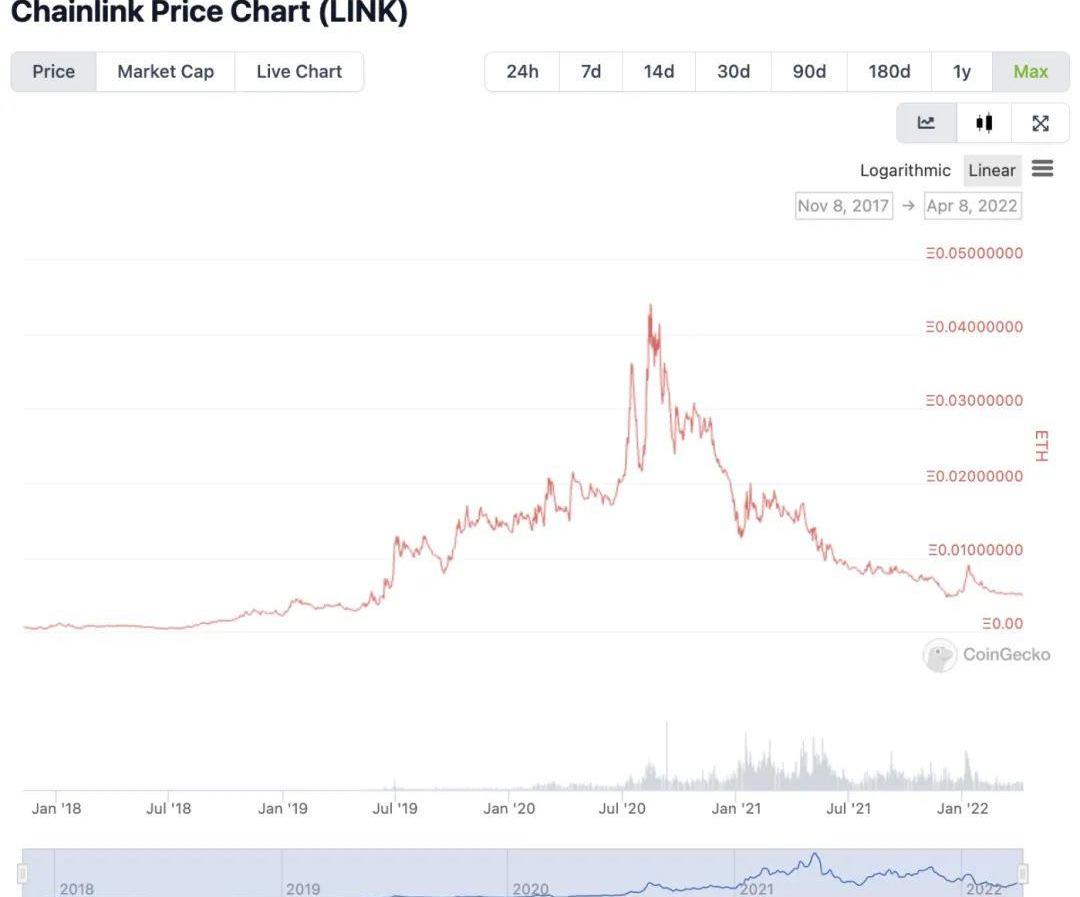

当我们正在了解一个代币时,第一个必须要弄清楚的问题是:你持有这个代币是为了用来支付协议的使用成本?还是为了投资?如果这是你应当花出去的代币,那么将没有任何长期持有它的意义。你可以在有需要的时候小批量买入。因此,明确这些代币可以作为什么用途,是你首先要研究的事情之一。例如,让我们看看Chainlink。Chainlink是加密世界中最重要的服务之一。它绝对是维持DApp们稳定运行的核心基础设施。所以,买入LINK应当是一笔不错的投资,对吗?然而,除非你在2019年年中买入,否则情况并不像我们想的那样。看看下方的图表:

跨链桥Celer发布DNS攻击调查详情,敦促用户撤销部分代币的授权:8月18日消息,跨链桥Celer发布DNS攻击调查详情,敦促用户撤销部分代币的授权,若不撤销则可能会耗尽所有已批准的代币数量。

此外,该团队还表示Celer协议和智能合约不受影响,CelerDNS根记录没有受到破坏,也从未被修改过,并强烈建议用户在Web浏览器中打开SecureDNS选项,以减少受到影响的可能性。[2022/8/18 12:33:14]

如果你在2019年7月之后买入LINK并且持有它,你已经损失了50-90%的价值了,为什么会这样?

乍一看,LINK似乎是一个不错的投资标的。有限的供应,有价值的基础设施,一切都很棒。然而问题在于应用场景,LINK代币主要用于支付Chainlink的服务,它是一种消费代币,而不是投资代币。

如果你持有LINK,现在这个代币能做到的就是支付Chainlink的服务。这个服务十分重要,当你不需要提前购买代币,你可以按需购买。

今年,Chainlink正在发布质押代币,用以共享收入的方案,然而我们并不知道具体的细节,也不知道上线的时间。所以,现在LINK的唯一用途就是消费他们的服务。

慢雾:警惕QANX代币的双花攻击风险:据慢雾区消息,近期存在恶意用户利用QANX代币的转账锁定、解锁功能(transferLocked/unlock)触发的事件记录与正常使用transfer功能转账触发的Transfer事件记录相同而进行双花攻击。

慢雾安全团队建议已上架此币种的平台及时自查,未上架的平台在对接此类币种时应注意以上风险。

QANX: 0xaaa7a10a8ee237ea61e8ac46c50a8db8bcc1baaa[2022/3/26 14:18:46]

支出代币作为投资标的还有另外一个问题,母平台不想看到代币价格上涨趋势如同抛物线一般。如果LINK大幅度升值,所有Chainlink的服务将会变得更加昂贵,用户或许会寻求其他平台替代。如果Chainlink拥有两种代币似乎会更加合理:一种用于支付平台服务,一种用于质押投资,不过这是另外一个话题。

目前,LINK作为一个投资标的有以下问题:

这个代币作为消费支出;

Chainlink并不想让自己的服务价格变得过于昂贵;

对于LINK持有者,并不会产生现金流或者有其他使用场景;

再次声明,Chainlink是这个领域最重要的项目之一,但并不意味着它们的代币具有一样的投资价值!

数字艺术家Pak推出通过“烧毁” NFT获得新代币的平台:数字艺术家Pak已推出一个名为burn.art的NFT销毁平台,以及一个名为ASH的代币。发言人告称,在未来Pak的一些NFT收藏品中,将选择仅接受ASH作为交换媒介。burn.art允许任何NFT所有者“烧毁”其NFT并获取ASH作为回报。(The Block)[2021/4/13 20:12:28]

另一个很好的例子是用于P2E游戏中的游戏代币。比如AxieInfinity的SLP,或者CryptoRaider的AURUM。

当你在CrptoRaiders中获得AURUM时,它主要用于招募或兑换成地下城的钥匙。它不应该被长期持有,因为它的供应量不是固定的,且通胀率不断发生改变。它也不会带来现金流,也不能用于治理,也没有支出以外其他的效用。SLP也是一样的,它的价格有上涨区间,但并不意味着是一种投资。对于AxieInfinity,投资代币是AXS,CryptoRaiders则是RAIDER

因此,当你在调研一个代币时,首要问题应该是这个代币是在App中进行消费,还是提供一些令人信服的长期投资方案,而不仅仅是消费。

03现金流

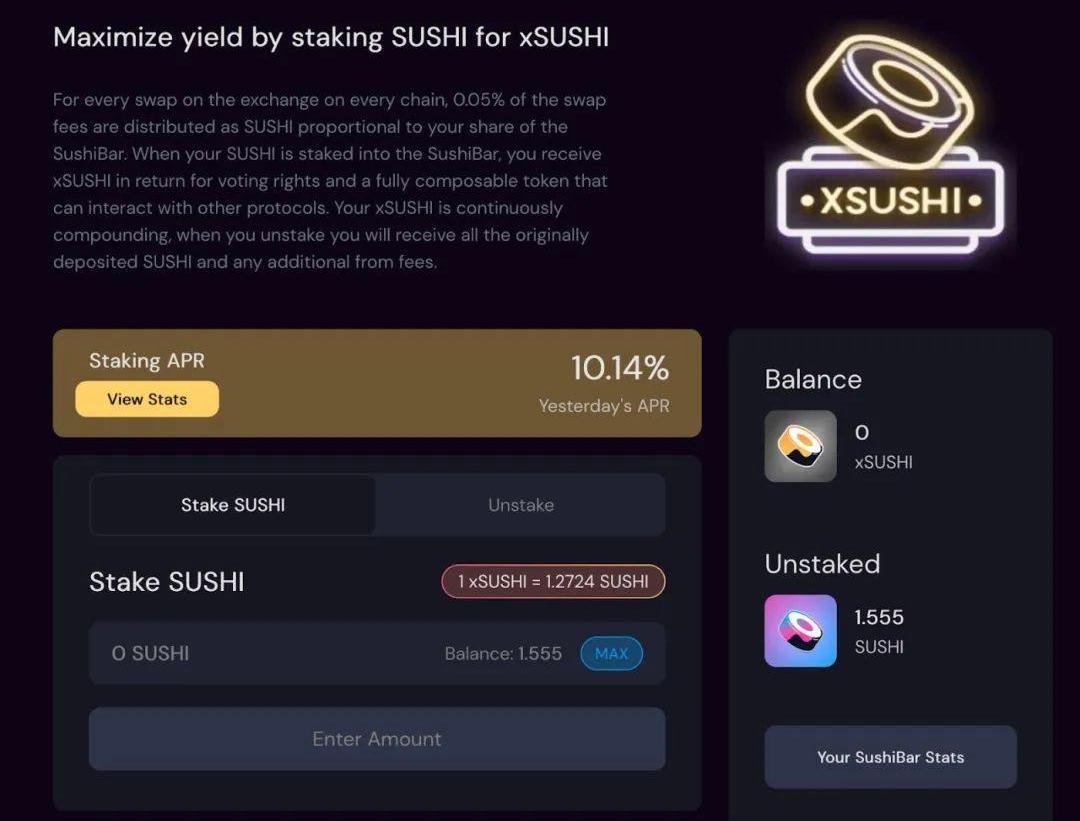

如果一个代币,你将要持有它,而不是消费,那下一个问题将是:为什么要持有它?最常见令人信服的使用场景则是——持有代币后产生的现金流。如果有一些机制,可以让你在持有与消耗代币的过程中得到回报,他们也是值得买入的。尽管他们不能完全像BTC和ETH一样长时间维持价格的坚挺。手续费分成是实现这种机制的一种方法。如果你买入SUSHI,可以持有它,对SushiSwap的长期价值进行投资。或者,你可以质押Sushi换取xSUSHI,一种赚取这个平台产生的所有手续费的分成的方法。

观点:如果加密托管人破产 投资者可能会失去对所存代币的控制:莱顿法学院(Leiden Law School)学者最近发表的一篇论文指出,如果加密交易所或加密托管人破产,投资者很可能会失去对所存代币的控制。日本Mt. Gox交易所的崩溃就发生了这种情况,最近意大利BitGrail交易所的失败也发生了这种情况。因此,它可能再次发生。此外,这篇论文也暗示,即使是美国交易所Coinbase用户,在资不抵债的情况下,也可能在收回其加密货币时遇到问题——因为Coinbase不隔离区块链地址。(Cointelegraph)[2020/6/7]

xSUSHI是一种“流动性质押代币”。你在获得交易手续费分成时,必须要质押你的SUSHI。此外,xSUSHI的换购价格会随着时间上涨。这让你无论在何处都会想持有这个代币,以避免你会将它们存入AAVE等平台作为二次借款的抵押物。获得10%的年利率总要比持有普通SUSHI代币的0%收益要好得多,但是,我们必须考虑到收益本位的Token的价值变动情况。在xSUSHI的例子中,因为SUSHI本身的价值相较于ETH以及其他主流代币而言,是一直在降低的,10%APR带来的收益,不足以抵消代币贬值所带来的亏损,除非你在2020年11月买入了SUSHI,否则,这笔交易将是糟糕的。

分析 | PoW 代币挖矿造成的浪费污染或导致 PoS 代币的崛起:LongHash 分析认为,PoW 加密货币挖矿造成的能源浪费和环境污染或将导致 PoS 代币的崛起。分析认为,若行业专注于不需要消耗大量电力的技术,加密货币则更容易走向主流。国际能源署 2016 年的数据显示,加密货币挖矿每年消耗的能源相当于希腊、以色列、智利、捷克等国的能源消耗水平。此外,加密货币挖矿行业保守估计每年产生的二氧化碳排放量也要超过纽约到洛杉矶 30 多万次航班飞行的二氧化碳排放量。[2019/4/18]

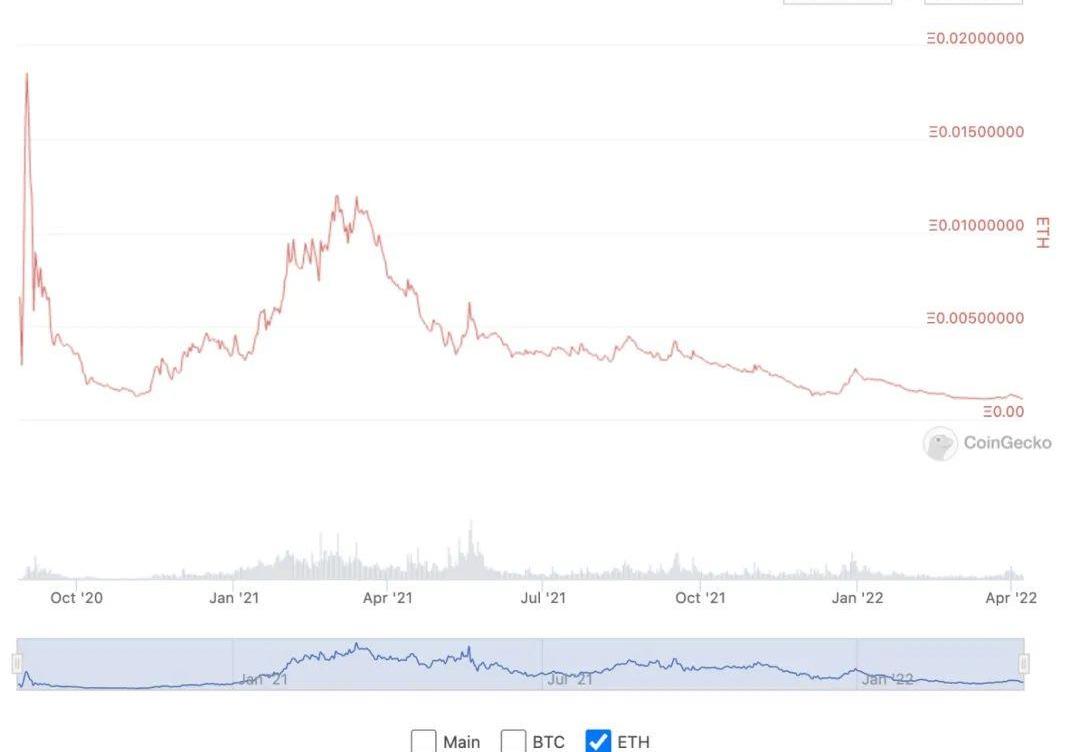

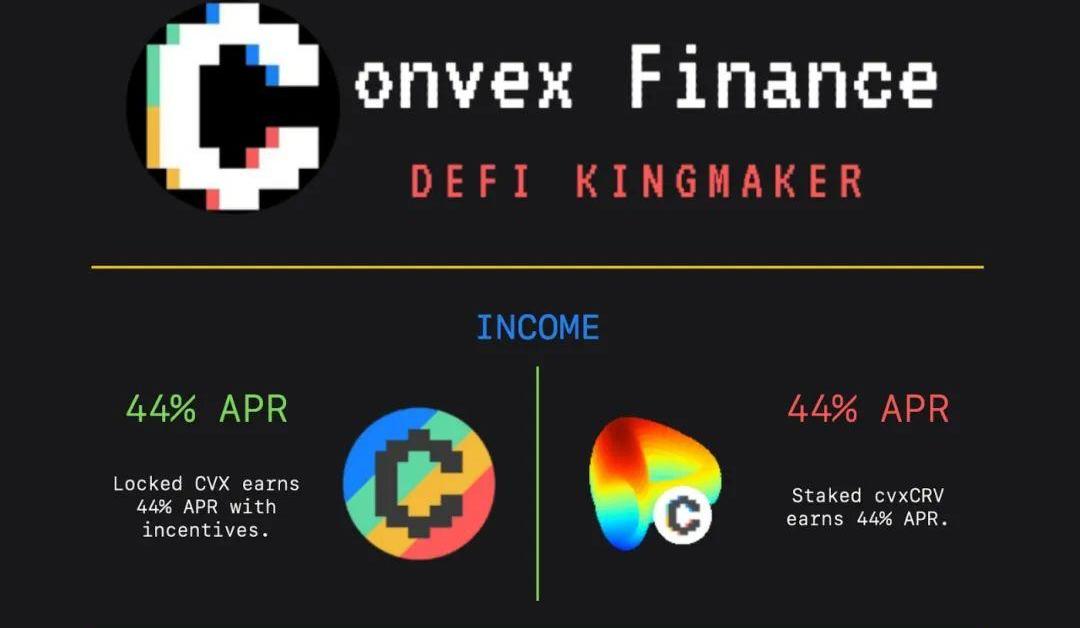

我经常聊到的Convex,是另一种能带来现金流的代币。根据LlamaAirforceUnion介绍,目前锁定Convex的年利率为44%。

此外,你看看Convex对ETH的价格,你会发现它的表现好得多。

所以,这个代币目前对ETH升值情况良好,并支付了44%的股息。这是一个双赢局面。尽管你在1月买入CVX会是它价格的顶部,但这3个月大约10%ROI带来的收入,弥补了很大一部分从那时到现在的跌幅。对于一个代币的现金流,你最后要确保的将是它们是如何产生的。如果质押这些代币,仅仅只是让你挣取更多相同的代币,并且它们将代币释放到市场上,你不会真正的挣取什么东西,你只是在避免自己的代币价值不被稀释。你希望找到一个现金流是基于实际收入的项目,并且理想状态下,不会支付你正在质押的代币。

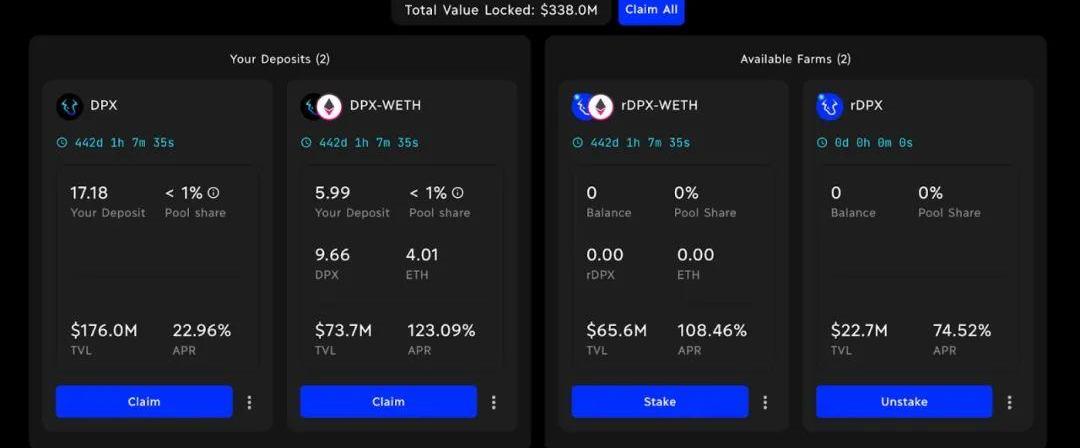

Convex是基于你的质押来支付各种各样的代币。在CryptoRaiders中,当你的RAIDER被质押时,你会基于在游戏中消费的AURUM获得返点。然而,对于目前的Dopex,质押收入是以DPX和rDPX来支付的,这是一种代币释放的方式,直到它们的收入分成计划开始。所以,它的现金流系统并不像Convex那么好,但它至少减少了你在协议中的代币份额被稀释的压力。在不久的将来,这个系统会转换成真正的收入分成系统。

对于我而言,现金流是利用代币获取收益最有趣的形式。如果它是一个你想持有的代币,那么持有它需要比仅仅只持有ETH更值得。除了对代币未来的价值上涨进行投资以外,现金流也是一种好方法。不过,这里还有其他要考虑的因素,下一个则是治理。

04治理

如果你十分喜欢一个协议,希望参与到他们的决策制定,那么治理是一种你可以去投资的代币利用的方法,即使它可能不满足我们上述提的一些标准,也可以对其进行投资。例如,这里有一个AAVE对ETH的图表:

但AAVE的社区十分活跃,大多数的治理提案都能吸引到25万~40万的投票:

因此,如果你隶属于其他Defi协议,一个风险投资公司,或者是巨鲸,也可能只是一个想做出一些影响AAVE未来决策的人,那么持有一些AAVE代币来发起提案进行投票还是值得的。

我个人并不觉得这个权益具有足够的吸引力。我宁可去相信AAVE的发展会通过平台中心化决策的方法来实现。但在某种情况下,这种场景是有套利空间的。从技术上看,Convex的现金流是通过贿赂治理投票换来的,因此如果协议会有治理投票能带来重大影响,那么在决策中争取到有一席之地是有利可图的。

如果你正在持有DAO的代币,那么治理权也是一大权益。你持有的CabinDAO代币越多,你在Cabin的重大决策,例如基金如何使用,谁能成为合伙人中获得更多话语权。对于其他知名的DAO组织来是一样的,例如FWB。

因此,但你的目标是参与一个社区的治理,代币带来的治理权益将会是巨大的。如果你追求的是最大化的ROI,仅仅考虑治理权是略有不足的。

那么在持有一个代币之前,你要考虑的最后一件事将会是,这个代币是否可以成为抵押品。

05抵押物

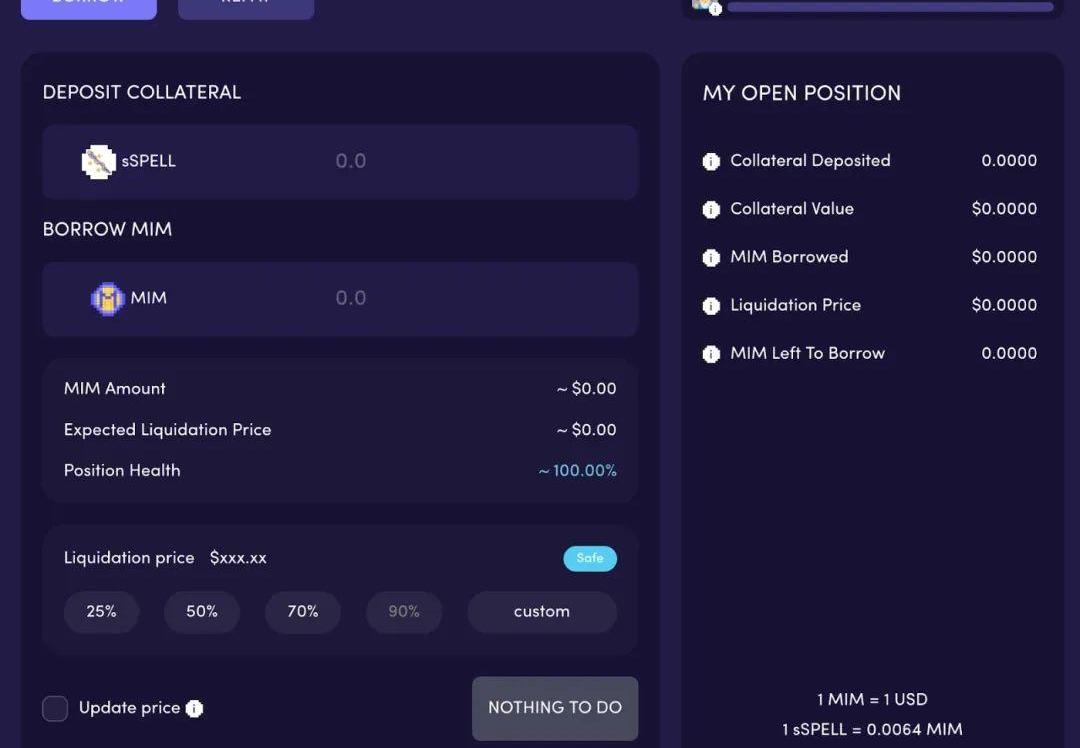

如果你正在买入一个协议的代币,并且你想长期持有它们,你最不想遇到一种情况,为了获取短期流动性资金而卖掉这些代币。也许是你的税单比你预想的高得多,也有可能是你想支付一台汽车的首付,不管是什么情况,能够从你的投资资产中获得一些流动资金,对于长期持有来说会有很大的帮助。因此,你可能会问的最后一个问题是,这个代币是否能作为抵押品,在主流的借贷平台里进行借贷。xSUSHI是一个很好的例子,因为你可以存入xSUSHI在AAVE中进行借贷。这不需要支付太多的利息,并且你存入它的时候,你仍然能够获得10%的收益。在AAVE,你可以借到你抵押资产价值50%的其他资产,例如ETH和USDC。当你抵押SPELL代币的时候,你可以在Abracadabra上做同样的事情。

这可能是代币的实用性因素里最不显著的,但仍然值得你去考虑。能够将投资标的作为抵押物贷款,会让持有资产变得更加轻松。

06开始将供给与需求结合起来

现在,我们已经讨论了两个更加深入的主题,代币供应与代币的实用性。我这样安排,是因为我会首要观察代币的供给,如果它通过了文章中列举的测试问题,我才会思考代币的实用性。如果它通过了这些考量,我会越来越觉得这是一项不错的投资。然而,还有更多的因素我们仍未讨论,例如博弈论,增长与采用。在本系列的后续文章中,我们将会继续讨论。

Solana基金会发文表示,许多社区成员在FTX事件后询问网络的健康状况,总体而言,尽管处理的交易较平时更复杂,但Solana网络依旧表现良好.

1900/1/1 0:00:00原文标题:《NewNFT/CryptoGamemodel-PlaytoDie》作者:DaveStanton编译:DeFi之道让死亡在元宇宙中成为现实准确点来讲,我的意思是.

1900/1/1 0:00:00据Beosin旗下BeosinEagleEye安全风险监控、预警与阻断平台监测显示,截止2022年11月15日,FTX攻击地址已对大额资产进行兑换转移跨链等操作.

1900/1/1 0:00:00原文:StevenEhrlich,《CracksAtKraken:Crypto’sNearEmptyC-Suite》编译:郭倩雯.

1900/1/1 0:00:00撰文:Alex编译:星球日报Katie 本来,我只是做了个关于Uniswap的Dune仪表盘,却在DeFi圈内引起了轰动。令人不安的是,它揭露了那些自认为发明了「金融永动机」的人的真面目.

1900/1/1 0:00:00据VentureBeat报道,作为MystenLabs此前公布的3亿美元融资的一部分,韩国网络游戏公司NCSoft已向MystenLabs投资1500万美元.

1900/1/1 0:00:00