原文作者:秃GaoFlynn

原文来源:Mirror

前言

Curve.fi—Defi世界中的TVL王者,Curve.fi在功能上并非一个复杂的defi产品,但是依托Curve.fi派生的生态体系却错节盘根,正在以巨大的能量影响着整个Defi世界。本文将会回顾一些历史,解释Curve.fi的经济模型同时并进行一部分个人剖析。Curve.fi在可见的未来中,会跟Uniswap,Maker,AAVE一样,成为Defi的基石,是每个Defi玩家都应该深入理解的项目。

Curve.fi的基本价值

大规模低滑点稳定币交易,Curve从一开始就是针对着大规模的稳定币AMM兑换市场,他们独有的算法使得池子大部分时候滑点极低,这部分大量文章有详尽介绍,并且可以参考他们的白皮书。

而稳定币交易,是在AMM领域当中最适合流动性挖矿的场景。传统AMM的机制对于流动性提供者最大的问题在于无常损失,简单来说,AMM中两个币种价格相对稳定,并且有着大规模交易量是最适合AMM流动性挖矿的情况。

一个真正去中心化的央行,发行一种共识强度足够的可支付的稳定币,一直都所有有着去中心化理想主义Crypto英豪的LAUGHTALE。这里我无意展开算稳相关的进展,而结论就是Curve.fi为稳定币的发展的提供了孵化地,在漫长的过度阶段,各种创新稳定币可以通过Curve来为自身做初期价值锚定,为项目的场景发展争取时间。Curve作为这些稳定币之间的桥梁将会成为一个长期Defi基础设施,这些稳定币的交易量便是Curve.fi的价值根基。

veCRV的机制的功与过

veCRV机制简介

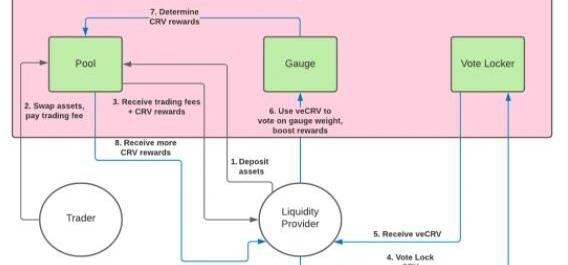

收取Curve协议50%的交易手续费,收取手续费比例按照veCRV占比均分。

VotePower。veCRV的投票权机制非常简单,投票权跟锁仓时间成正比,veCRV会随着时间衰退的,所以如果为了保持足够的投票权,意味着要一直刷新锁仓的时间。

分析:目前Uniswap和Curve上USDT卖出量急剧上升:金色财经报道,Uniswap和Curve协议上的特定流动性池,DeFi生态系统中最大的池,目前似乎充斥着USDT卖家。根据Blockworks Research分析师Ren Kong的说法,目前两个主要矿池似乎容易受到巨大抛售压力的影响,持有3.8亿美元USDT、USDC和DAI的Curve 3pool,以及持有7585万美元USDC的Uniswap v3USDC/USDT矿池和泰达币。Curve 3pool是第三大DEX矿池,也是DeFi(去中心化金融)领域最大的USDT和DAI矿池。两者都被认为是DeFi的关键,并且都在迅速看到USDT的构成急剧上升,稳定币在Curve 3pool中的份额从三天前的22%上升到撰写本文时的50%以上。换句话说,USDT持有者一直在逃离稳定币,积极出售USDT换取USDC/DAI。Curve 3pool的总影响约为1.2亿美元的USDT净流入(卖出压力)。(Blockworks)[2023/6/15 21:38:41]

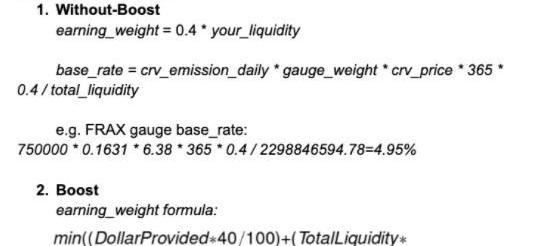

Boost机制。Boost是流动性挖矿的加速机制,在没有boost的情况下,流动性挖矿的基数只有40%,通过足够拥有足够量级的veCRV的情况,才能获得Boost倍速的增加,最高2.5x,是一个线性增加的机制。具体算法可以参考下图的公式:

Boost计算公式

Curve基本机制

为什么veCRV改变了一切

时间->共识->价值

veCRV机制在时间的磨砺下终于被挖掘,一切共识都需要时间的积累,如何通过时间来积累价值,而Curve.fi最简单的手法:锁仓,并且量化锁仓的价值—投票权力。其实锁仓增加投票权并非什么新鲜事物,而为什么veCRV成功了?主要还是跟boost的机制的配合,用户们有了非常直接争夺CRV的理由:更多投票代表更多收益,这便是veCRV的博弈基础。这个功能让项目方几乎是永远锁住了一部分CRV来保持自己的在Curve上的权力。同时这个veCRV也对抗了为了投票瞬间直接大量买入,再投票结束再大量抛售的情况,保持了币价的平稳。

多链DeFi平台Rubic将集成Curve Finance:12月21日消息,多链DeFi平台Rubic宣布将集成Curve Finance,将帮助为Rubic用户提供更好的费率。[2022/12/22 21:59:54]

veCRV的缺陷

投票机制+Boost机制是博弈的基础,但veCRV本身是无法转让的,意味着投票权只属于质押了CRV的地址本身,boost的机制也只存在于该地址,一个地址在提供流动性的同时还需要跟流动性对应足够量级的CRV才能收益最大化,到这里本质上这个机制问题不大,Curve希望所有流动性提供者同时也是是CRVtoken的竞争者,这样lp提供方明白了这个博弈基础之后互相争相购买CRV锁定,并行使自己的投票权给自己所在池子里。

然后现实还是出现问题,由于项目预挖和前期的通胀太快,导致后期如果用户想到最大的程度的boost需要CRV数量过于庞大,大量拥有CRV的鲸鱼和流动性提供散户最终分叉成两个无法交集的集体,veCRV机制正式成为一个缺陷,也导致了接下来介绍的优化平台的战争开端。

Curve宇宙的多维战争

围绕着Curve的战争从它诞生以来就一直没有停止过,随着参与方的增多,战争预发波澜壮阔并且并且开始把战火延伸到Defi的各个角落,接下来会介绍几个纬度的战争。

Curve.fi收益平台的战争

上文讨论了由于veCRV无法转让的体系设计的不合理以及前期项目运作问题,导致了CRV持有人和流动性提供者群体分层,看准机会的?Yearn?给出了自己的解决方案,尤其以Yearn的为首的yveCRV在convex之前叱诧了非常长的时间,他们用自身的拥有的CRV数量优势加速了收益,吸引用户存款,并且把挖矿收益的10%重新锁到curvegauge中持续增加自身的boost能力,这是他们给用户承诺的超额收益的来源。

随后Curve.fi核心成员JulienBouteloup给出了自己的方案:StakeDAO,竞争正式开始,随后通过CurveDAO的投票,StakeDAO成为Yearn之后第二家获得Curve治理白名单的CRV存托协议。

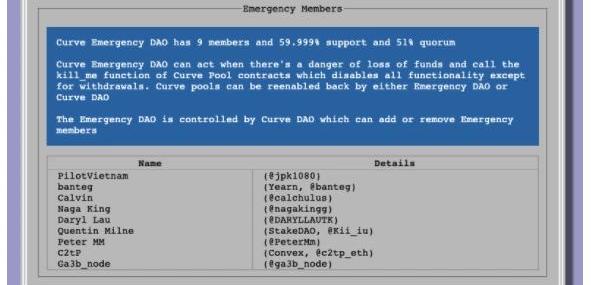

这里扩展提一下Curve的SmartWalletWhitelist。这是一个特殊机制,由于合约地址上的veCRV是可以打破转让限制,为了避免滥用这个权限,Curve设置了这个白名单机制,直到现在为止名单上也只有Yearn,StakeDAO,Convex。而增加白名单的权限牢牢掌握在CRV核心whale手中。

NBA巨星斯蒂芬·库里在Polygon发行\"Genesis Curry Flow\"系列 NFT:12月24日,据官方消息,NBA巨星斯蒂芬·库里已在Polygon网络发行5款\"Genesis Curry Flow\"球鞋系列NFT,目前地板价为0.53 ETH,总销售额突破1200 ETH。[2021/12/24 8:00:58]

Curve帝国中的元老会,权力最大的9人

紧接而来的是现在的王者:Convex,Convex的机制是我们需要关注的的重点。Convex使用了cvxCRV的方案来将无法转让的veCRV的投票权流通化(Tokenize)和债券化,通过把crv永久转换成cvxCRV并且由convex平台永久锁定,然后新发行的CVXtoken来代理行使这些crv的投票权,并且建立了cvxCRV对CRV接近1:1流动性池子,给出了一定的退出路径,这些使得持有CRV的人拥有一个极大的动力将CRV放入Convex当中。

StakeDAO在这场战争最终选择支持Convex,将旗下的CRV转入Convex中,帮助convex完成原始积累。同时Convex最终吸引了绝大多数的CRV用户进驻,以占领了超过50%的vecrv赢下了优化平台终局之战。

Convex的机制完成了对Curve.fi经济模型的修复。虽然以作者的观点来看并不完美,但已经是非常优秀的方案,作者认为,CRV和CVX本质上应该有个更好的一体化方案,但这个观点也只能交给历史去证明了,在下面的流动性战争章节中,将会讲述Convex的深远影响。

Curve.fivsUniswap的稳定币交易量攻防战

UniswapV3在近期也推出了0.01%手续费的方案,目的非常明显,剑指Curve.fi的稳定币根基,大规模稳定币兑换,但是由于手续费收益相对太低,虽然整体tvl依旧不如3CRVpool,但在百万刀以下的交易量已经起到不小的威胁。

DEX霸主地位的争夺战的实质,还是超大币种的交易份额:BTC,ETH,3CRV中的3大稳定币直接的交易量,Curve.fi的反击战略非常清晰,在山寨的长尾效应上无法跟uniswap抗争的现实中,选择了最合理的战略:主流币种低滑点AMM方案,推出自己算法的ETH/BTC/USDT的TricryptoPool。TricryptoPool是否是一个更好的AMM方案呢?暂时还不得而知,但作为一个防御型战略来说,TricryptoV2目前的TVL以及日常交易量可以说是超越预期的,期待Tricrypto会有更好的表现。

BCH混币协议Cashfusion通过Kudelski Security审计:BCH混币协议Cashfusion已通过安全公司Kudelski Security的审计,并发布正式版本。Kudelski Security安全研究人员表示:“我们认为,我们审查的Cashshuffle代码库正在实现Coinshuffle协议,没有明显的偏差,我们也没有发现代码库中存在恶意意图、有缺陷的逻辑或潜在的后门。”

注:BCH社区此前曾为Cashfusion协议捐赠了约10万美元(其中一半为Bitcoin.com匹配),该笔资金将用于Cashfusion的开发及Kudelski Security安全审计。(Bitcoin.com)[2020/5/27]

算稳之间流动性租赁战争

讨论完优化平台的战争,以及稳定币交易量之战,我们来到了更为波澜壮阔的战场,稳定币项目的流动性租赁战争。前面两场战争像是斗兽场建造权的战争,而现在,就是斗士们的战争了

在2020年Defi狂热期,各个项目通过二池的形式完成流动性的部署,而二池模型在Defisummer后期变成了死局,项目为了争夺流动性,不得不把收益率提高到令人咋舌的地步,这样使得Token的通胀速率难以控制,并在巨鲸的挖卖提下迅速崩溃,导致一个关键问题:项目方没有足够时间构建项目Token真正的价值共识,也无法均衡的分配Token。

在CRV的交易手续费基本价值得到共识之后,算稳项目已经发现通过veCRV本身就可以分的全平台的手续费的同时,足够多投票权能给项目自身的争取更多的有价值流动性锁定鼓励;同时锁仓时间+投票权随着时间衰退的特性,更加保证了币价的上涨,这些特性都是项目间争夺价值的基础。

Convex,Curve流动性战争的真正推手,将Curvewar彻底的白热化,所以我们将会对Convex的产品机制进行一些盘点:

Convex通过将CRV永久转换成cvxCRV,分离了veCRV的投票权和收益权。crv通过cvxCRV变成了是一张可转让的永恒债券。相对之前,可以在不用锁仓的情况下,赚取原来veCRV的大部分收益同时还赚取CVX;而veCRV的投票权转让交给了vlCVX——锁定的CVX。

动态 | 印度交易所Coinsecure披露428个比特币被盗案的补偿进程:据CCN消息,印度交易所Coinsecure今日(6月26日)发布公告称,将开始处理要求以卢比进行赔付的客户,被盗客户可在6月30日之前提交相关材料开启赔偿程序,交易所将不会受理此后收到的任何索赔。据悉,Coinsecure于4月13日失窃438个BTC,此前赔偿计划一直推迟。[2018/6/26]

CVX投票权代理,CVX的长期持仓用户可以通过锁定的CVX16周进行投票,也可以并且把投票权进行转让给特定的地址,使得贿赂选票机制更加容易执行。

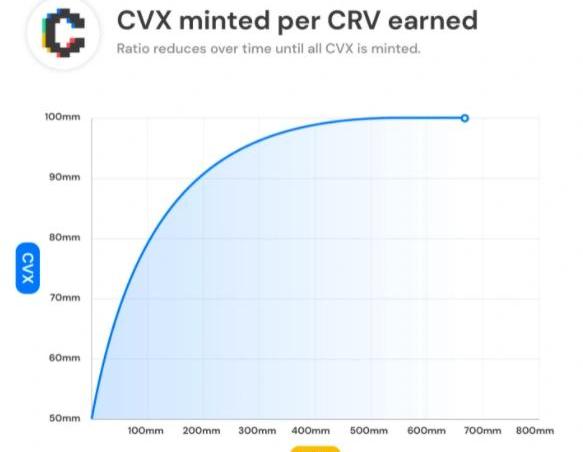

CVX的mint的曲线是会根据CRV收益claim之后逐步减少,意味着CVX是随着CRV的增多的情况逐步通缩的,这意味着在保持住crv持续被吸收的情况下,越往后单个锁住的CVX能够控制的veCRV投票权会越来越多,间接代表了一个CVX的基础价值。

CVXmint算法

很多人形容Convex对于Curve是一种套娃,但作者更倾向是一种修复和提升,Convex的存在虽然吸附了很大一部分Curve的市值,但大大解放Curve的能量,完成了斗兽场的构建。尤其在cvxCRV和CVX将Crv的收益权分离之后,军阀项目们可以在Convex上专注票权的争夺,为自己的用户争取更大利益,而只关心收益的普通用户只需要选择提供流动性,或者将会购买CRV转换成收益率更高的cvxCRV债券同时售卖自己的投票权即可。

算稳军阀们如何取得战争胜利

投票,投票,投票!!

从最开始的veCRV,到后来的CVX,到后来的贿赂选票。军阀的对于争取票权的手段其实在不断增多,目前主要以下手段:

购买CRV,并且通过无限锁仓获取票权

购买CVX,并且通过无限锁仓获取票权

贿票,通过自身token购买散户的投票

最终来说票权的成本便是这些军阀们最关注的事情,上述手段中,每一张veCRV的价值其实都是可以计算出来了,而持有CVX可以通过vlCVX和Convex持有的Crv的总量的比例,得出目前一个CVX顶多少张veCRV选票。所以项目可以根据手段成本来攻略选票了,长远来看,只要竞争存在,就会持续拉高CRV和CVX的价格到一个平衡状态。

这里不得不提的是贿赂选票平台**bribe.crv.finance以及Votium**。前者针对veCRV持有者,后者CVX持有者。他们的存在非常简单,成为一个单独的投票代理方,收集用户的闲散的投票权,替项目方集中发放的贿票token。

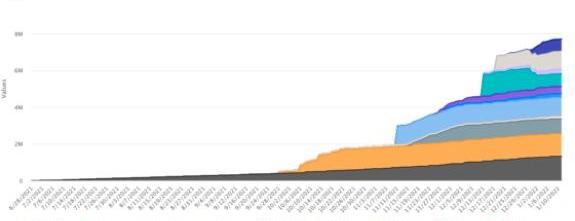

是谁在争夺Curve的治理控制权?

目前的军阀主要以大型的算法稳定币项目为主,一些衍生品和周边服务的游击队也不停的加入到混战当中,下图表明参战方的在不停的增加自己武器:CVX。

Datafromhttps://daocvx.com/

Frax/Fxs

Frax作为一个Defi的老牌项目在深耕多年之后终于开花,同时也是最早一批持有持续CVX的算稳项目。Frax可以说在算稳领域梯队的目前最具影响力的代表,他们跟Convex的非常紧密,Convex专门开辟了Frax专区。同时FXS也开启了自己的veFXS模式,FXS不管在算稳领域还是在Curve参战方的角色上,都表现出了非常强势的风格。

Spell/Mim

Abracadabra,一个扬言要彻底打败Maker的生息资产稳定币项目,它的稳定币是MIM。在教主Daniele带领着他的FrogNation强势进击下,和利用一度APY极高的Convex收益,成就了Convex成立以来最大的流动性池子——MIM/3CRV池子。几乎可以说,MIM是这场战争中,利用Curve的站住脚跟成功典型代表。

UST

Terra作为Cosmos系亮眼的超新星,带着它独有的稳定NativeToken——UST来尝试来征服世界,UST是相对独特的。可以看出DoKwon有着巨大的野心,他跟Daniele更是一拍即合的把两个非传统抵押型稳定币绑定在一起。随着Terra生态繁荣和排名的节节攀升,更是给了UST有了巨大金融实力来争夺稳定币的王座。最近的数据他们已经开始加速布局Convex,2022刚开始就购入了超过60w的CVX。

Ohm/Redacted

Ohm作为非传统形态的算法稳定币,它暂时无法通过在Curve上建立pegged池子来做流动性,但Ohm和Frax的关系密切是众所皆知的。Ohm社区很早就意识到了Curve和Convex的作用,在OIP-43中就已经提议增加CVX债权,增持CVX放入国库中,为应对未来的竞争做准备。

有着Ohm加持的Redacted(BTRFLY)协议更是作为一种Convex之上的优化策略方案进入了战争当中,使用Ohm机制发放债券吸引了大量CRV和CVX,帮助用户更好的发挥手中的CRV和CVX收益。他们Curve称作L1,Convex称作L2,把自己称为L3。他们成功吸引了大量CRV和CVX,等于在投票竞争中占领了一席之地,BTRFLY之后会还会带来多少惊喜,这也是尚未可知的。

战争的参与方还有**Tokemak,?Fei/Tribe,Originprotocol,Dopex,**等众多关键玩家,由于篇幅有限,关于流动性战争参与方不在本文进行过多的描述,有机会将会对战争参与方进行逐一的势力详解。

这场战争将会把Defi未来引向何处?

围绕着Curve的各类战争已经经历了好几轮的战役,战争才刚刚完成热身。接下来分享一下可能的发展方向:

1.Curve帝国的版图将会持续扩大,而战争也会更加激烈。

CurveV2,极大可能会成为这场战争彻底推向整个Defi世界的的关键。Curvev2是针对非稳定币的AMM交易方案,一旦开放允许自由建立FactoryPool的权限,很可能会变成一个改变Defi历史进程的重大事件。因为接下来参与CRV战争的就不仅仅是算法稳定币项目了,所有的大型Crypto项目最终都会因为被卷入竞争之中。在博弈的角度来看,项目方如果不提前在竞争对手之前进入战斗占有足够的投票权的话,有可能让竞对就会借Curve获得更多流动性而赢取战争,所以可预见的战斗将会彻底白热化。

而UniswapV3是否会在接下来给出自己的流动性挖矿方案呢,是否会变成Curve的进攻,Uniswap防守的局面呢?目前UniswapV3的流动性挖矿建议也已经在进行建设,当这些发生的时候会对Defi世界产生什么新的冲击呢?我们拭目以待。

2.ve模式的蓬勃发展

ve模式正在深刻的影响整个Defi治理形态,相比其他项目孱弱的治理形态,veCRV用相对合理方式治理着Defii项目最关键的事务——财政分配。很多关联项目和新项目都在尝试把治理权限ve化,其中就包括FXS,它们推出的veFXS也开始推动Frax和其他Defi项目的融合。同时包括AC最近提出的ve(3,3)也是尝试在对ve进行更多的尝试和创新。在区块链的黑暗森林中权力斗争永远是进化而又残酷的,盘踞Crypto世界顶层的鲸鱼们肯定还会在治理规则层面产生新的斗争。ve模式的进化值得期待。

3.稳定币的场景大战

稳定币最终创造出来是为了成为其他的交易的场景的锚定物,流动性战争只是为了场景拓展争取时间,以Frax为代表激进的拓展自己在各个领域的交易对,包含跨链和各种新进热门项目的联合,TempleDAO,Ohm。而且算稳之间目前也呈现了报团现象。最终谁在场景战上获胜才能在根基上挑战目前的稳定币三巨头。

4.衍生品新战场?

随着Dopex期权协议吸引了不少的注意力之后,市场对于衍生品市场如何在这场大战参上一脚表现出了浓厚的兴趣。它很大的可能将会成为算稳军阀争夺票权的新工具。作者之后会在该领域持续追踪。

结语

Defi中永恒的主题就是资金效率的进化,Curve生态中成员包括它自身,无一不是在提升资金效率领域的领先玩家,这注定了无论怎么强调这个生态的重要性都不为过。希望本文能够最大化的帮助Defi玩家更加深入的理解Curverse的形态。希望更多讨论的Curve的可能性,可以通过Twitter私信作者?FlynnGao?进行讨论。

链捕手消息,Coinbase前业务发展总监及PolychainCapital普通合伙人SamRosenblum宣布作为合伙人和交易团队负责人加入加密风投初创公司KRHPartners.

1900/1/1 0:00:00作者:念青、董一鸣,链捕手2008年,苹果公司宣布正式推出世界上首个信息推送通知服务APN。那时,互联网、手机应用和社交平台都刚刚起步,用户必须回到网页和应用检查服务是否更新.

1900/1/1 0:00:00链捕手消息,NFT资产管理及策略推荐工具NFolio面前全社区推出免费会员试用活动,用户关注、点赞并转发NFolio置顶推特,并发送截图至Discord频道验证身份,即可成为NFolio会员.

1900/1/1 0:00:00原文标题:《身在Crypto却对美联储加息一头雾水?》原文作者:Mabrary原文来源:欧科云链本文将从加息和量化宽松两种货币政策对比特币价格的影响出发.

1900/1/1 0:00:00原文标题:《技术|从一个钱包被盗的案例,探讨Web3的安全指南》原文来源:阿法兔研究笔记原文作者:Chris阿法兔事件2022年元旦假期的某个早上,小C准备写代码.

1900/1/1 0:00:00整理:谷昱1、《Coinbase:Web3堆栈的简单指南》本文是Coinbase官方博客发布的Web3科普文章,从协议层、基础设施层到用例层、接口层.

1900/1/1 0:00:00