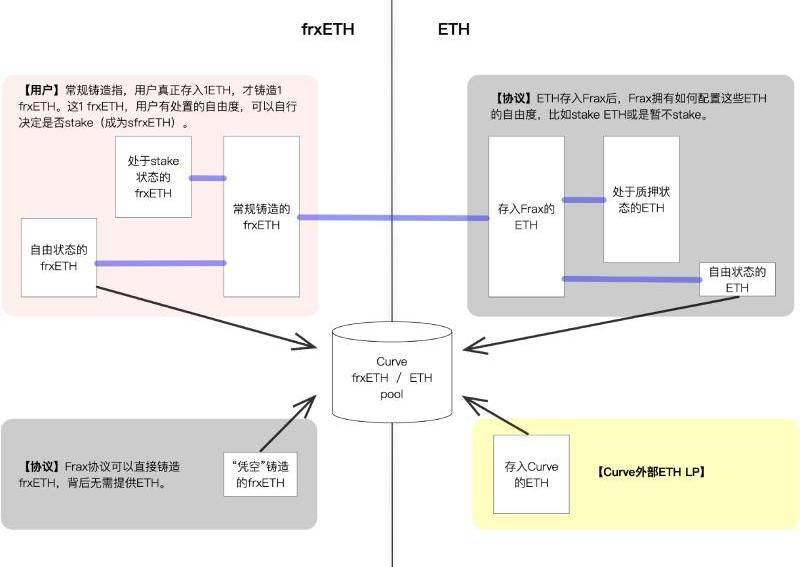

LSD是加密市场在2023年上半年,甚至是整年最主流的叙事。我们可以看到,自今年1月10日起,LSD相关代币开始领涨。LSD的初心是解放流动性,即为用户质押的流动性发放流动性凭证,比如LidoFinance正在做的事情——用户可以在质押ETH后获得stETH流动性凭证。为什么我们长期关注且看好LSD相关生态?打一个简单的比方,把ETH看作是加密世界的“美元”,那么stETH就是刚性兑付且自带收益率的“美元国债”,然而,不论是LidoFinance,还是RocketPool,抑或是SSV.Network,它们都旨在解决以太坊质押的痛点,例如节点搭建难、最低质押数量门槛高、资本效率低等问题,直到FraxFiannce推出了LSD相关的新产品让收益率变成了大家关注的一个焦点。frxETH希望通过DeFi来为用户增加收益:用户可以选择去Curve的frxETH-ETH流动性池中提供流动性,或者也可以去将frxETH质押为sfrxETH,以享受质押收益。其高收益来源于两个方面,FraxFinance将frxETH背后所有的ETH资产质押收益分享给了sfrxETH质押者,而它又通过Convex贿赂使frxETH-ETHLP提供较高的收益。

LSD协议Stader Ethereum主网上线质押代币ETHx:6月7日消息,LSD 协议 Stader Ethereum 主网上线质押 Token ETHx。按照计划,ETHx 上线主网将分三阶段进行。[2023/6/7 21:21:28]

在FraxFinance之后,此类DeFi套娃式的风潮正在愈演愈烈,LSD协议为了争夺用户和资金,不仅要提供流动性,而且还要有更高的收益率。接下来,我们将着重介绍Yearn、PendleFinance、AuraFinance三个协议。Yearn

Yearn是由AndreCronje于2020年初推出的一种基于以太坊的DeFi收益聚合器,致力于为用户提供ETH、稳定币和其它代币的更高收益率。今年2月22日,Yearn官方宣布,即将推出新的产品「yETH」,旨在以yETH的代币形式覆盖一篮子LSD资产,在分散风险的同时提升收益率。

数据:LSD协议Agility在过去24小时TVL增长近100%至4.5亿美元:4月18日消息,据DeFi Llama数据显示,LSD协议Agility在过去24小时TVL增长近100%至4.5亿美元。此外,Nansen数据显示,Agility stETH和frxETH质押池是Smartmoney存款人最热门的合约之一。[2023/4/18 14:10:25]

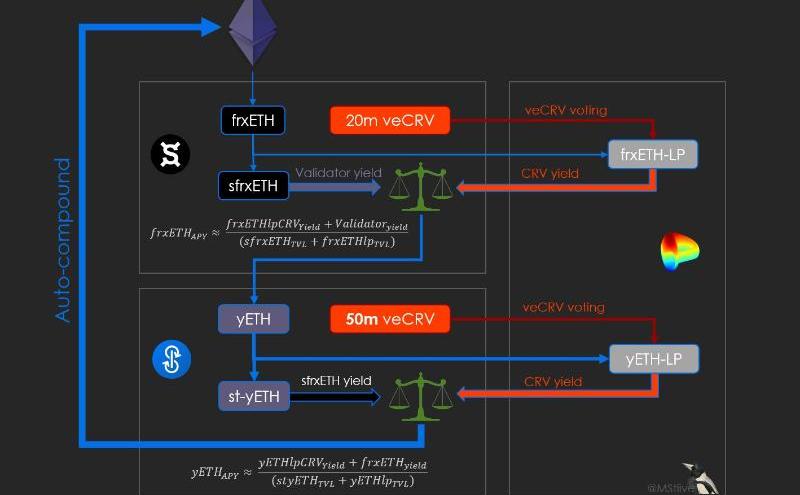

据社区推测,由Yearn推出的yETH基于stETH和frxETH等第一层LSD资产构建,同时yETH还能够享有Yearn本身所持有的veCRV治理资源的倾斜。为了对比收益,Twitter@MStiive制作了如下图所示的收益计算对比。

其实从图中模型所示,Yearn和FraxFinance其实不存在直接竞争关系,因为yETH的底层支撑资产并非ETH,而是stETH和frxETH等LSD资产,而yETH将会为stETH和frxETH持有者提供更高的收益,这将推动巨大的以太坊质押飞轮的出现或者说是新的套娃浪潮。当然,以上都是猜测,一切以官方消息为准。PendleFinance

LSDx Finance发布的代币销毁提案已开放投票:4月17日消息,全 LSD 超流动性协议 LSDx Finance 发布的代币销毁提案已开放投票。该提案提议进行代币销毁以在保护当前代币持有者的利益和确保未来增长的可持续排放率之间取得平衡,包含了销毁 5 亿枚代币、销毁 3 亿枚代币、销毁 2 亿枚代币和不销毁代币四个选项。veLSD 持有者可进行投票。[2023/4/17 14:09:12]

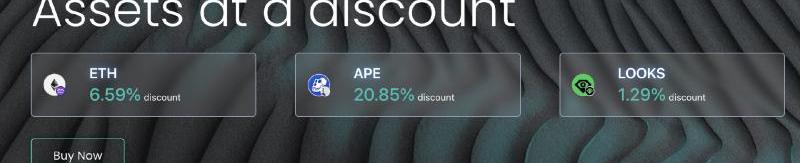

PendleFinance是一个建立在以太坊、Arbitrum和Avalanche上的,能够将收益代币化的DeFi协议,它允许用户对某些资产的未来收益进行代币化和售出。它是如何运行的?Pendle会将生息资产代币包装成SY,再将SY分成PT和YT。因为需要计算收益,那么便会涉及到时间的尺度,其实Pendle在做的事情是用时间来包装SY,将其分为PT和YT。YT是PT在一定时间内的收益,而PT能够在给定时间结束后1:1兑换为SY。用户也可以通过Pendlev2AMM中进行PT和YT的交易。v2AMM在传统的AMM模型中加入了一个时间衰减的因子,以供用户来交易生息资产的收益代币YT。Pendle如此拆分将最大化生息资产所带来的收益潜力?基于Pendle,用户便能够执行更高级的收益策略,比如以折扣价格购买生息资产——比如以6.59%的折扣购买$ETH,以20.85%的折扣购买$APE。

LSDx Finance:团队并无卖币行为,将对未来金库地址采取多签管理:金色财经报道,全 LSD 超流动性协议 LSDx Finance 发推就社区的 red flag 质疑进行回应澄清,公布了资金池的地址,表示将做出改变来增加透明度和优化管理,包括会销毁 Proxy 中的铸造和管理员权限,对未来金库地址采取多签管理。

同时 LSDx Finance 称 LSDx 总供应量 10 亿,团队自始至终只提供了流动性,并没有卖币行为。[2023/3/20 13:13:54]

或者用户也可以锁定自己的生息资产,比如在Lido质押ETH,提前获得PTstETH和YTstETH代币,并通过v2AMM将收益代币YTstETH代币提前变现。简而言之,LSD协议在做的事情就是帮助用户质押ETH,并寻求最高的收益率,而Pendle在做的事情,其实是在将LSD协议为用户提供的未来收益在当下变现。目前,Pendle已经支持LidoFinance、RocketPool、AuraFinance所提供的相关LSD资产。AuraFinance

LSD协议StaFi将其质押衍生产品的佣金费用从19%降至10%:金色财经报道,流动性质押衍生品协议StaFi已将其质押衍生产品的佣金费用从19%降至10%,以提高产品使用率。其中10%的佣金中,5%的费用将分配给验证者,另外5%将分配给StaFi DAO Treasury。剩余90%的以太坊奖励的分配将通过评估验证者资金投入与用户资金投入的比率来确定。[2023/3/2 12:38:07]

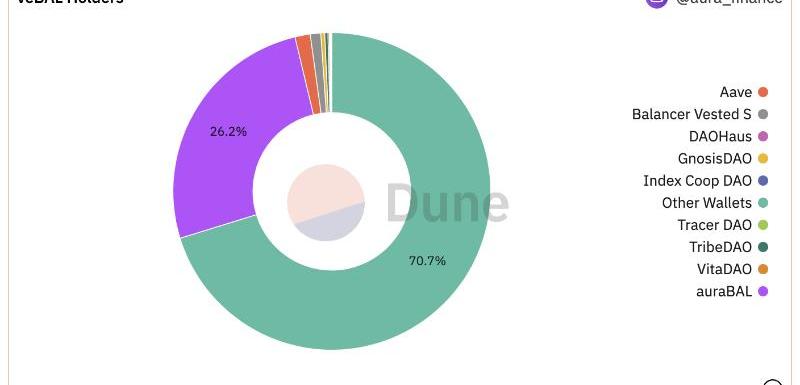

目前,stETH和cbETH已经占据了LSD大部分市场份额,体量较小的参与方想要逆袭,最简单的办法就是,就是提供更多的激励:1.更高的收益率2.增加流动性3.集成DeFi,更有更强的可组合性AuraFinance就可以做到,它是一个基于Balancer构建的生态收益治理平台,Aura之于Balancer,就好比Convex之于Curve。据Dune数据显示,Aura的$veBAL持有占比为26.2%,通过$veBAL的治理贿赂,LP持有者将获得更高的收益率。而Balancer流动性治理战争的优势在于其比Convex更高的贿赂资本效率,最终Aura也将因此受益。

在上文中,我们曾经展示过FraxFinance和Yearn在Curve流动性治理权战争上的成果——FraxFinance拥有2000万枚$veCRV,而Yearn拥有5000万枚$veCRV。随着时间的发展,LidoFinance和RocketPool都开始争夺Balancer的流动性。作为DeFi老牌协议,Balancer拥有11亿美金的TVL,而AuraFinance将会成为Balancer流动性战争的受益者。AuraFinance在推文中提到,LSD协议为了增加LSD资产的效用,将会从DeFi开始。比如,成为CDP和货币市场中流行的抵押品类型。ETH之所以能够成为主流的抵押品类型,是因为它具备极强的流动性,协议能够快速清算ETH,确保不会发生坏账。而为了使LSD资产拥有充沛流动性,流动性战争便会开始,而AuraFinance便会是这场LSD流动性战争在Balancer的主导者。通过AuraFinance,LSD协议们将有机会启动LSD资产美元交易对和山寨币交易对的流动性飞轮。若飞轮开启,LSD资产的流动性网络效应将占领市场,成为市场主流的默认交易对。目前,AuraFinance已经与几乎所有主流LSD协议达成了合作,比如LidoFinance、RocketPool、SwellNetwork、Stakewise、Stader、Ankr和StaFi。可以预见的是,这些LSD协议也将会为了保证自身的市场份额,开启Aura治理权战争。RocketPool是首个参与AuraFinance流动性激励的LSD玩家。据官方统计,LidostETH的山寨币流动性交易对TVL尽管已经超过1100万美元,但获得先发优势的rETH的山寨币流动性交易对已经获得了超过2700万美元的TVL。

而FraxFinanceCEOSamKazemian也在社区中暗示将会积累AURA的头寸。

本质上,围绕AuraFinance和Balancer的战争是各个LSD协议对于流动性的争夺。最后

在这场LSD战争中,我们不妨从两个角度来看待这个方兴未艾的赛道。从用户的角度来看,LSD协议为用户解决了最低质押限制和更高的收益率,其中的代表协议是LidoFinance和FraxFinance。从LSD协议的角度来看,生存和扩张是协议的第一要务,也就是说LSD协议需要扩张市场份额来保证自身的生存和发展。Yearn和Pendle更像是LSD协议市场的催化剂,它们对于LSD协议的选择将有机会推动对应协议更快地进行市场份额的扩张。而Aura将有机会成为LSD协议份额竞争的核心协议,其治理权可能会成为各个LSD协议争夺的对象。

标签:ETHLSDNCEANCtogetherbnb游戏全攻略第二部分lsd币有哪些Notional FinanceBelt Finance

北京时间今晚9时,ARB空投领取即将开始。目前距离空投申领仅剩约3个小时。除了参与ARB交易,在DEX中为ARB交易对提供流动性也是一个赚取收益的额外途径.

1900/1/1 0:00:002022年,由于ZK-Rollups在以太坊领域取得进展,零知识证明成为Web3年度关热词。甚至有人预测下一轮牛市的发动机就将会是零知识证明,并宣称零知识证明之于Web3的重要性,能和Bitco.

1900/1/1 0:00:003月23日,Arbitrum空投给社区用户的ARB代币将开放领取。根据Dune上的@Blockworks_数据统计,向社区用户空投的ARB数量为11.62亿,获得空投的钱包地址数约有62.5万个.

1900/1/1 0:00:00过去一周突然出现的一连串银行倒闭,让许多银行家想起了2008年金融危机的惨痛回忆。在硅谷银行于上周五“轰然崩塌”之后,华尔街和其他金融机构试图弄清问题出在哪里,以及监管机构为何忽视了种种前兆.

1900/1/1 0:00:00本文来自Blecreport,由Odaily星球日报译者Katie辜编译。 2023年2月23日,Coinbase宣布将在以太坊上开发一个名为Base的L2网络,并称其是“为构建去中心化应用程序.

1900/1/1 0:00:00今天早上起床以后,许多同僚发来有关SVB的情况。坦白说,要高频地跟踪美元区的金融体系风险,仅靠几个人是很难做到的,在联储激进紧缩的前提下,笔者实际上已经做了很多风险跟踪的预备工作了,此前重点关注.

1900/1/1 0:00:00