上海升级在即,流动性质押赛道火热。上海升级后由于开启了unstake,也会大大降低stETH等de-peg的幅度和风险,适合更多用户参与。本文将为您详细比对各家流动性质押的优劣势,帮您找到适合自己的ETH质押生息方案。

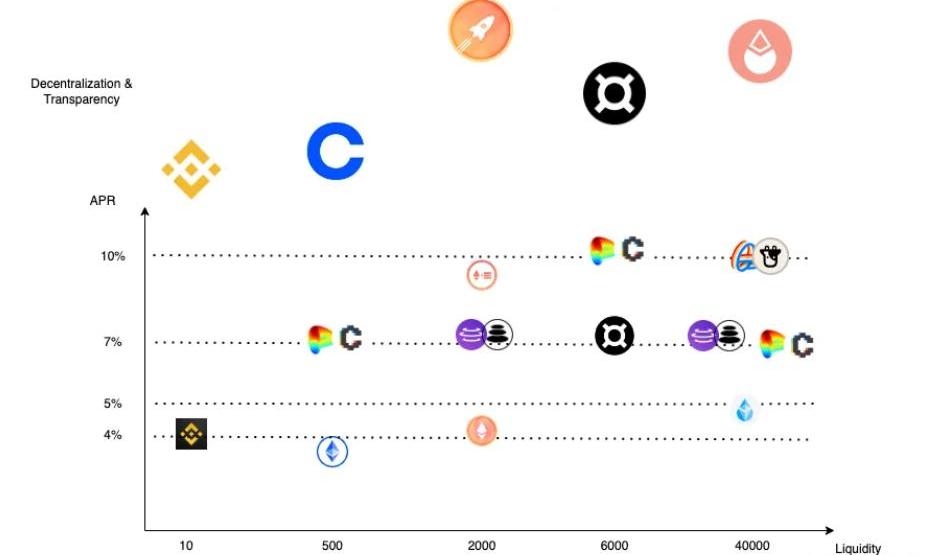

如上图,总体来看:收益率方面各家差异不大,纯Staking约4%-5%,做AMM约7%,Frax目前有一定早期红利;流动性方面差异巨大,对于0.2%的滑点,stETH可以卖40000个,而bETH仅可以卖10个;去中心化和透明度方面,DeFi显著好于CeFi。此外除开挖矿收益外,折价也是影响收益率的一个重要来源,需要特别注意观察。

以太坊上海升级以来,币安和Coinbase的ETH质押流出超7亿美元:金色财经报道,数据显示,自以太坊上海升级以来,由于投资者涌向去中心化的竞争对手,集中式加密货币交易所币安和Coinbase遭受了抵押以太币(ETH)的大量外流。自4月12日以来,Coinbase的质押平台已经承受了3.67亿美元的质押ETH净流出,因为提款请求(包括奖励提款和完全退出)超过了新存款。Binance的质押服务净流出3.4亿美元。[2023/5/3 14:39:29]

Lido

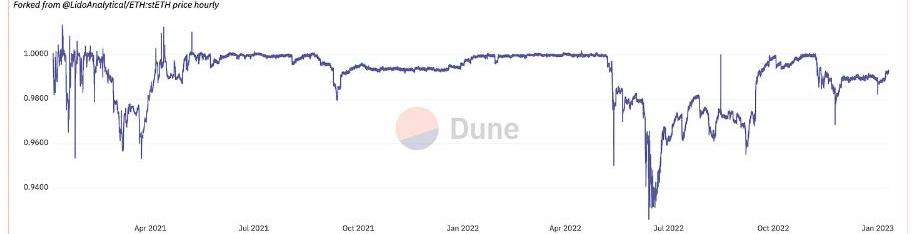

流动性好,玩法多,是最普适的,对于大资金用户更是不二之选。由于wstETH已经跨链到Op/Arbi大幅降低了GasFee,对于小资金量用户和想尝试的入门用户都是比较友好的。当前stETH有1%的折价,推荐通过1inch.io购买。如上所述,入门用户建议先在L2上玩玩。stETH底层节点运营商为目前DAO审批制,完全透明但需要许可,去中心化程度有提高空间。协议也会抽成10%以支付节点运营商的费用和作为国库收入,这个抽成比例是相对较低的。更多关于Lido的信息可以参考这篇文章,你也可以加入Lido中文社区交流提问。wstETHArbitrum生态的介绍

以太坊上海升级逾后40万枚ETH流入流动质押协议,总锁定价值超过160亿美元:4月30日消息,截至2023年4月30日,Lido Finance、Coinbase的Wrapped Staked Ether、Rocket Pool、Frax、Stakewise、Stakehound、Ankr、Ether.fi、Bitfrost等流动质押协议中锁定总价值超过160亿美元。

根据30天的统计,按锁定价值排名的前十大协议中,有六个协议在过去一个月出现了增长,其中四个实现了两位数的增长。目前,Lido占据主导地位,在所有流动质押协议中锁定的8431605枚以太坊中持有占比达73.6%,即6206101枚ETH。[2023/5/1 14:36:13]

gas费用更少,收益更高。AMM:Balancer:https://arbitrum.balancer.fiKyberswap:https://kyberswap.com/poolsCurve(ToLaunch):https://arbitrum.curve.fiLend:Radiant(ToLaunch):https://radiant.capitalOption:Premia:https://premia.financeDopex(ToLaunch):https://app.dopex.io/ssovPerp:Mycelium(ToLaunch):https://mycelium.xyzRocketPool

摩根大通:以太坊的上海升级将提高其质押率:2月9日消息,摩根大通 (JPM) 在周三的一份研究报告中表示,定于3月中旬进行的以太坊上海升级将在中期提高区块链的质押率,考虑到其他权益证明(PoS)网络的平均比例大约是其四倍,因此14%的比例还有很大的上升空间。

分析师Nikolaos Panigirtzoglou表示,“假设质押率随着时间的推移收敛到其他主要PoS网络的60%平均值,验证者数量可能会从50万增加到220万,收益率将从目前的7.4%下降到5%左右。”摩根大通表示,未来质押增加的很大一部分可能会转向Lido等流动性质押协议。[2023/2/9 11:57:14]

特色为“无需许可”,人人都可以成为节点运营商,用户使用16ETH即可在服务器上搭建节点,另一半16ETH就由非节点运营用户提供。rETH适合有廉价服务器资源的人,收益高达9%,因为其可以享受到RPL奖励并且分享其他用户的抽成。对于非节点运营用户,协议抽成为15%,收益率和流动性上没有什么优势,不过去中心化程度是略高的。Frax

以太坊上海升级将开放质押ETH提款,但升级时间或将晚于此前路线图:11月23日消息,以太坊核心开发人员普遍认为,开放质押的ETH提款始终是“上海升级”目标的一部分。但是提款的确切日期还没有确定。此前,据以太坊基金会网站称,合并后预计实施上海升级,以开放质押ETH提款的时间为6到12个月。但上周有用户注意到语言发生了变化:基金会网站不再有建议的时间表。以太坊基金会首席协议支持Tim Beiko表示,最初的预测是“6到12个月是以太坊升级之间的'历史平均'时间。我不明白为什么这次升级需要更长时间,但我们在这个过程中还不足以谈论主网部署日期。此外,取款状态没有任何变化,它们包含在下一次网络升级中。”(CoinDesk)[2022/11/23 8:01:37]

22年底才发布,处于早期红利期,当前收益较高,ARP上sfrxETH超7%,Convex/Curve做LP更是超过10%。不过frxETH几乎没有折价,吃不到折价收窄的收益。frxETH协议抽成为10%,目前并未支付任何费用给节点运营商,疑似自运营,中心化程度略高于前两家。总体而言比较适合熟悉Frax/Curve生态的用户和较专业的DeFi用户。frxETH具体设计逻辑

frxETH=没有质押奖励的stETHsfrxETH=wstETH,加上frxETH的那部分的质押奖励。frxETH的设计很新颖。当你把SETH存入Frax时,你会得到1比1frxETH,与1个ETH=1个WETH相同。为了获得质押收益,你必须将frxETH质押为sfrxETH。如果只有一半的人将frxETH变成sfrxETH,那么sfrxETH质拥者将获得两倍的收益。让我看一下Convex,你会发现stETH-ETH的basevPAR比frxETH-ETHpool高很多,为什么呢?这是因为LP也可以获得stETH质押奖励,这使得Lido可以分配更少的LDO奖励来达到目标的apr和流动性。Frax拥有大量CVX,可用于贿赂crv奖励,随着算法稳定币叙事退潮,他们可能想将CVX用于其他用途。他们可以使用Crv奖励来代替Curve中的质押奖励,可能就是frxETH设计成获得质押奖励的原因。Coinbase

源于Coinbase的ETH2.0服务,抽成25%。各方面都较为平庸,可能比较适合有美国合规需求的机构?在较大折价时也有一定Alpha,可以保持关注。Binance

存入Binance的ETH2.0服务质押即可获取bETH,目前其二级市场有~3%折价。币安在费用和底层运营商方面均不透明,在界面上文字游戏误导用户「本人实测目前约4%,预估其抽成20%左右」,底层也有不小概率委托给了自家投资的有监守自盗黑历史的Ankr等节点运营商。流动性匮乏,10bETH就要卖到0.2%,DeFiLego也较少,只有大幅折价买入才比较划算,切记不要直接存入,要现货买bETH。此外,实际上用户存到CeFi机构的ETH大部分也参与了质押或者流动性质押,其中包括Celsius这种吸收ETH存款然后去随意操作的,也包括Matrixport这种提供透明化产品的,总而言之其实你不自己做质押或者流动性质押的话,存到机构实际上也会或暗或明的去做这个。总结

收益率,流动性,折价,风险是参与流动性质押的四要素,合理比对各家的四点即可找到适合自己的方案。

在Aave的稳定币GHO和Curve的稳定币crvUSD将要推出之际,MakerDAO准备通过PhoenixLabs和SparkProtocol扩展借贷业务,并进军流动性质押市场.

1900/1/1 0:00:00去年3月,我写了一篇关于NFTWorlds和$WRLD的文章,对其前景持悲观态度。我特别提到了Minecraft封禁NFTWorlds的风险,不幸的是,去年7月它真的被禁了.

1900/1/1 0:00:002.目前LiquidStaking的中心化系统性风险。详见https://notes.ethereum.org/@djrtwo/risks-of-lsd4)Inter-chainSchedula.

1900/1/1 0:00:00昨日晚间,Reddit用户@laobuggier在该论坛的“逼空”社区内发布了一篇关于Silvergate行情走势的分析,并预测SI即将迎来一轮逼空暴涨的行情.

1900/1/1 0:00:001月10日,NFT市场OpenSea官方推特表示,推出批量NFT购买功能Sweep,该功能允许用户在单笔交易中向单个NFT系列的最多30个藏品扫地板.

1900/1/1 0:00:00「每周编辑精选」是Odaily星球日报的一档“功能性”栏目。星球日报在每周覆盖大量即时资讯的基础上,也会发布许多优质的深度分析内容,但它们也许会藏在信息流和热点新闻中,与你擦肩而过.

1900/1/1 0:00:00