如今,初创公司在早期阶段不断优化增长已成为实现发展的标准。他们忘记盈利能力,而是完全专注于获得强大的产品市场契合度。这是一个久经考验的策略,已经帮助建立了一些世界上最大的web2公司。这就是alpha。对于DeFi协议来说,同样如此。今天,DeFi协议专注于获得用户、流动性以及它需要的任何其他东西。而且由于DeFi项目控制着自己的“钱”,它们可以依靠诸如代币释放之类的巧妙技巧来产生短期吸引力。但这种模式可持续吗?这种使用是否只是被代币激励所掩盖?用户真的愿意为协议提供的服务付费吗?DeFi协议能不能盈利?在这篇文章中,Bankless分析师BenGiove通过深入研究六大DeFi协议来回答这个问题,并评估它们的盈利之路。

哪些DeFi协议在这轮熊市中实现了盈利?

介绍2022年熊市的一个决定性主题是越来越关注加密的所有方向的基本面,尤其是DeFi。随着价格的下降,肆意的消费习惯和缺乏可持续的商业模式已经成为人们关注的焦点。尽管许多蓝筹DeFi协议因其产生收入的能力而受到称赞,但人们对它们是否真正盈利的关注却较少。让我们来看看过去六个月中Uniswap、Aave、Compound、Maker、Maple和Lido六种市场领先的蓝筹DeFi协议的盈利能力,并深入探讨更广泛的影响。定义盈利能力

Globant成立智能支付工作室,将利用区块链等技术提供服务:金色财经消息,数字原生技术服务公司Globant成立智能支付工作室(Smart Payments Studio)。该工作室提供战略业务和技术咨询,帮助企业分析和开发支付解决方案。通过利用元宇宙、区块链和游戏化技术等,Smart Payments Studio旨在提供无缝、个性化和具有吸引力的体验。(prnewswire)[2022/5/19 3:26:51]

在开始我们的分析之前,重要的是要定义一个协议盈利意味着什么,不过这个定义一直以来都缺乏明确的共识。尽管所有DeFi协议都会产生收入来补偿参与者所承担的风险,但并非所有协议都为自己捕获该价值的一部分。此外,通常很少讨论产生这种收入的主要成本。与许多企业一样,协议“需要花钱才能赚钱”。他们有支出,最大和最常见的支出就是代币释放。代币是一种非常强大的工具,可用于激励所有类型的行为,并且在DeFi中最常用于以流动性挖矿的形式激励采用。考虑到这些概念,在我们的分析中,我们将使用TalkingAboutFightClub的文章《比较DEX的盈利能力》中概述的盈利能力定义。在该文中,作者将盈利能力定义为:净收入=协议收入-代币释放虽然作者在向代币持有者收取费用的情况下指代协议收入,但我们将扩展此定义以涵盖所有DAO收益,无论它们是针对代币持有者、累积到本地金库还是用于任何其他目的。代币释放是指在协议中分配给参与者的代币,例如通过流动性挖矿或推荐计划。此定义不包括团队或投资者解锁。虽然它不涵盖所有运营支出,例如补偿,但它确实很好地说明了给定DAO运营的协议的盈利能力。盈利率

Moonriver集成跨链预言机Band Protocol喂价服务:10月11日,波卡生态智能合约平台Moonbeam的Kusama平行链Moonriver宣布集成跨链预言机Band Protocol,Band Protocol将为Moonriver上的DeFi及NFT相关项目提供喂价服务。Moonriver称目前已有部分智能合约可以使用喂价功能。[2021/10/11 20:21:22]

除了查看净收入外,我们还将讨论盈利率。盈利率是一个有价值的指标,它使我们能够了解每个协议在获取其产生的总收入的一部分方面的效率,并将允许对盈利能力进行更细微的比较。我们将使用的两个比率是“协议保证金”和“利润率”。协议保证金是协议的获取率的衡量标准,或者说产生的总收入中有多少百分比应计入DAO。它是通过将协议收入除以总收入来计算的。结果表

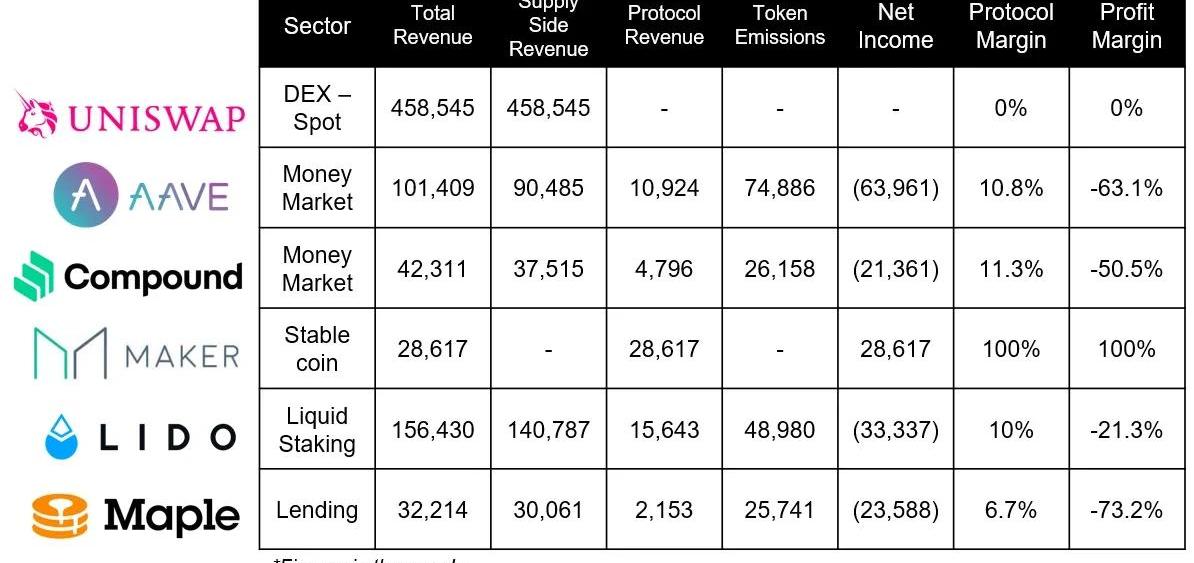

指标来自过去六个月实现盈利的协议

开放式去中心化金融平台SwiBank将于24日20:30上线BestSwap:据官方消息,开放式去中心化金融平台SwiBank(SKT)将于24日20:30上线BestSwap。SwiBank是一个开放的去中心化金融平台,代币SKT目前0私募,0流通。在SwiBank用户可以抵押加密资产,生成和使用稳定币SCC。SCC具备传统货币的四大属性:价值存储、交易媒介、计价单位和支付标准,并被区块链赋予了抗审查,易流通、低门槛等特性。

Bestswap币场是一个基于社群的DEX,支持多链和跨链闪兑,覆盖全DeFi领域的价值网络。流动性提供者不仅可以参与海外社群,同时享有平台币BET流动性挖矿收益。日前正式被imToken收录并推荐。[2020/8/24]

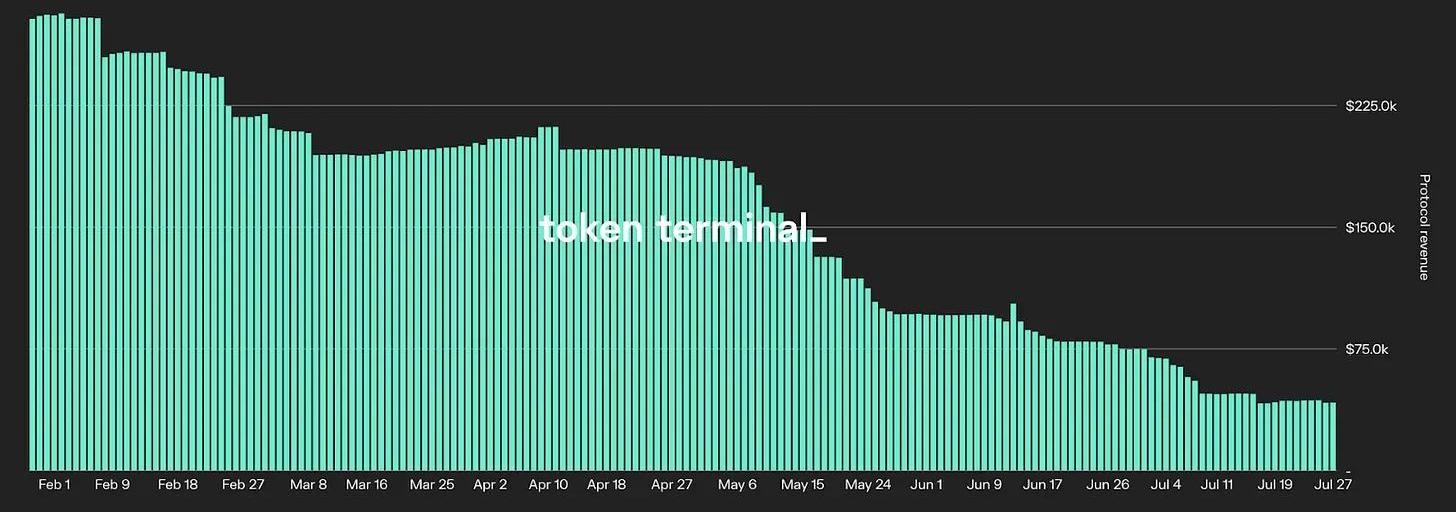

Maker

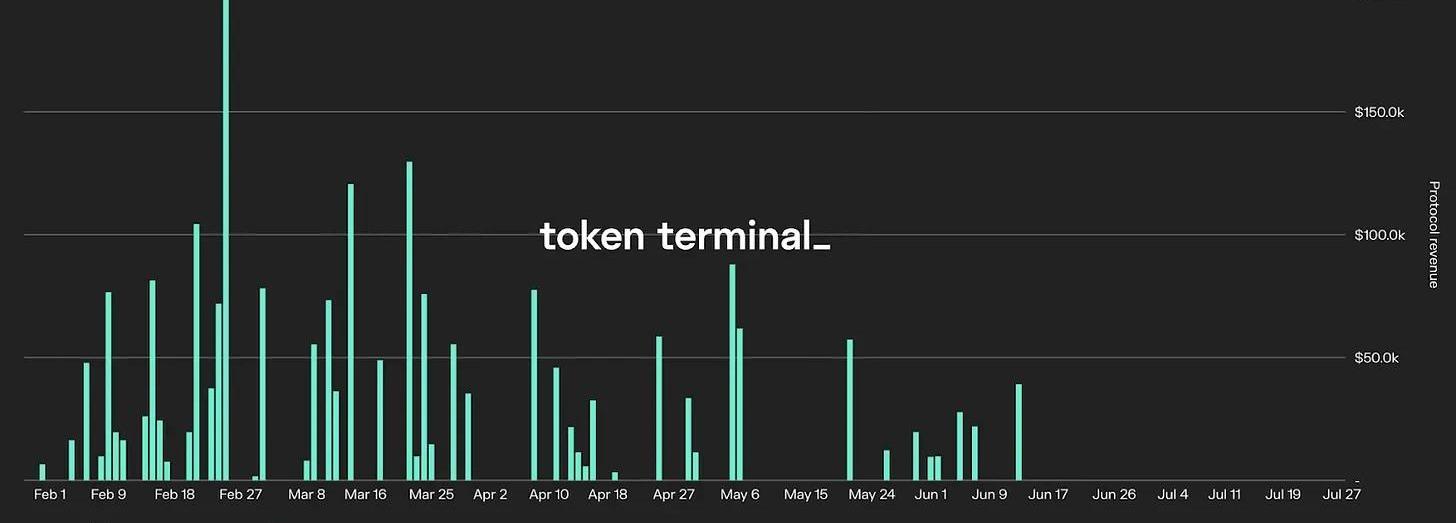

Maker协议收入-来源:TokenTerminalMaker通过向借款人收取利息以及削减协议清算来产生收入。在六个月期间,该协议产生了2861万美元的总收入,所有这些收入都归于DAO。由于Maker没有代币释放,因此其协议和利润率均为100%。尽管如此,值得一提的是,Maker是可提供对其运营费用的洞察数据的DAO之一,该协议成功设法保持了盈利。未能盈利的协议

动态 | 韩国互联网银行Kakao Bank计划今年底上市 腾讯为第二大股东:韩国互联网银行Kakao Bank的一位高管近期表示,公司准备在今年年底前在该国股市上市。 Kakao Bank是由韩国投资控股公司和韩国互联网巨头Kakao联合推出的韩国互联网银行,为继K Bank之后韩国的第二家纯互联网银行。该互联网银行的股东包括韩国投资金融控股公司、腾讯、国民银行、易趣等9家公司,资本金为3千亿韩元。其中,腾讯为第二大股东。值得注意的是,2019年,Kakao Bank开始积极布局区块链,目前成立了Ground X公司。Ground X公司负责开发和运营Kakao的公共区块链平台Klaytn。(IPO早知道)[2020/1/21]

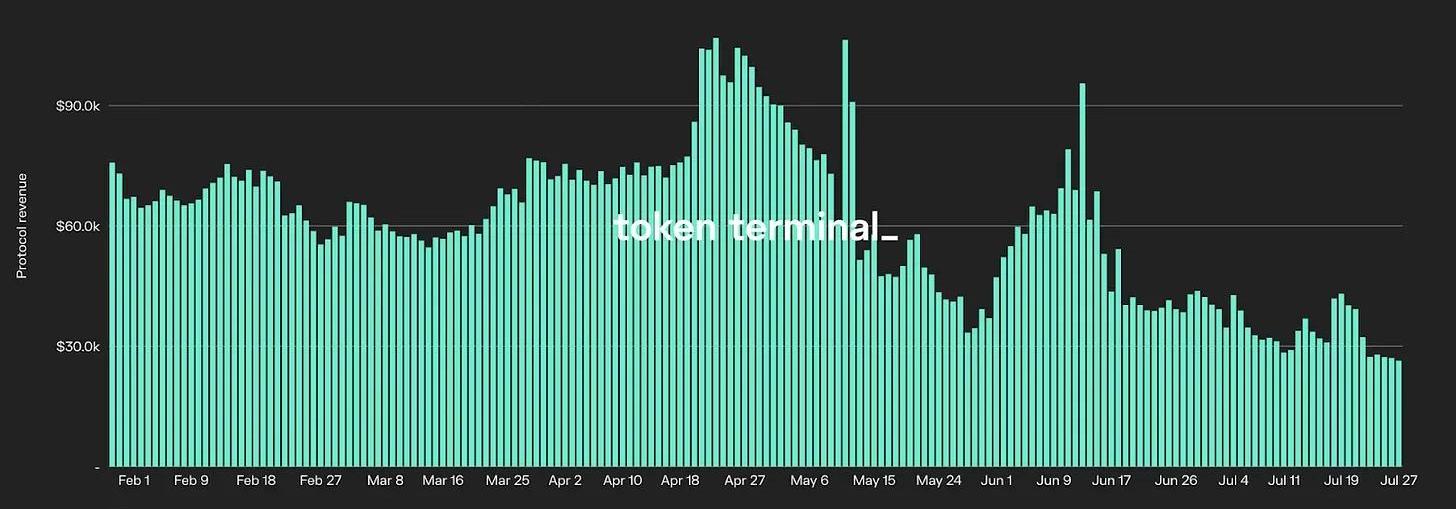

Aave

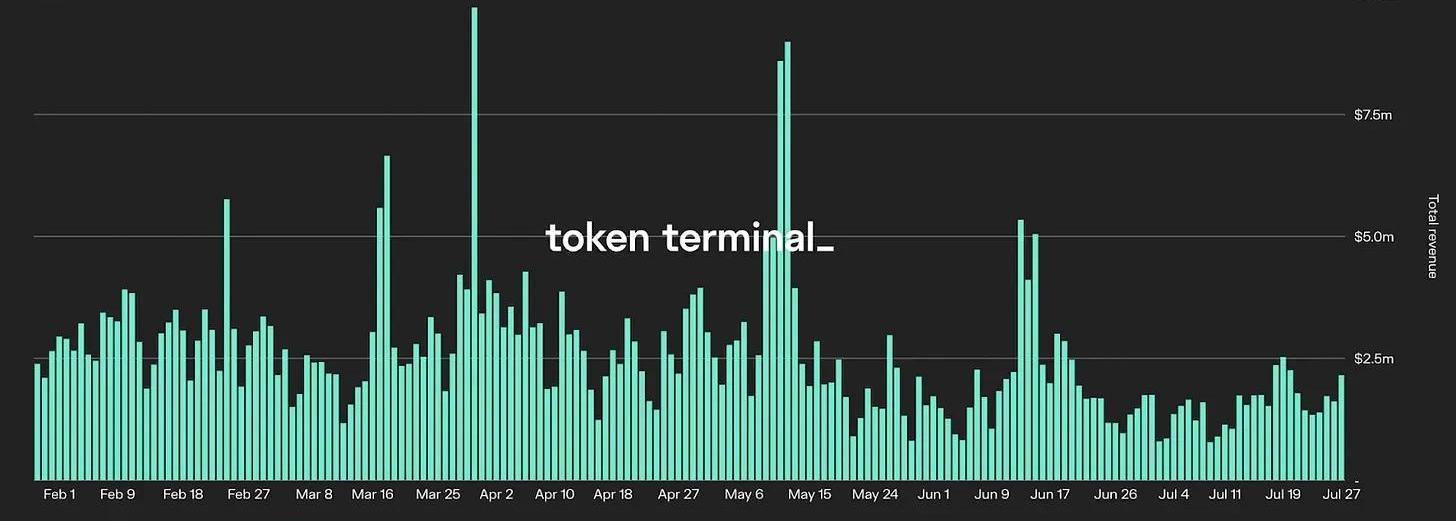

Aave协议收入-来源:TokenTerminalAave通过从平台上支付给贷方的利息中分一杯羹来产生收入。在过去的六个月中,Aave的总收入为1.0141亿美元,其中9048万美元支付给了贷方,1092万美元支付给了协议。这使他们的协议保证金为10.8%。然而,Aave在此期间支付了7489万美元的奖励作为代币释放,使该协议亏损了6396万美元。Compound

动态 | 菲律宾UnionBank欲通过使用区块链降低运营成本:据Cryptovest消息,菲律宾UnionBank总裁兼首席执行官Edwin R. Bautista最近在菲律宾投资论坛上对记者说,该银行已经为其日常运营推出了一些内部区块链应用程序。UBP已经确定其700多个内部流程中的部分流程已准备好迁移到区块链,如资金转账、开立账户、支票清算等。该银行计划“区块化”更多内部流程,以进一步降低运营成本。[2018/8/14]

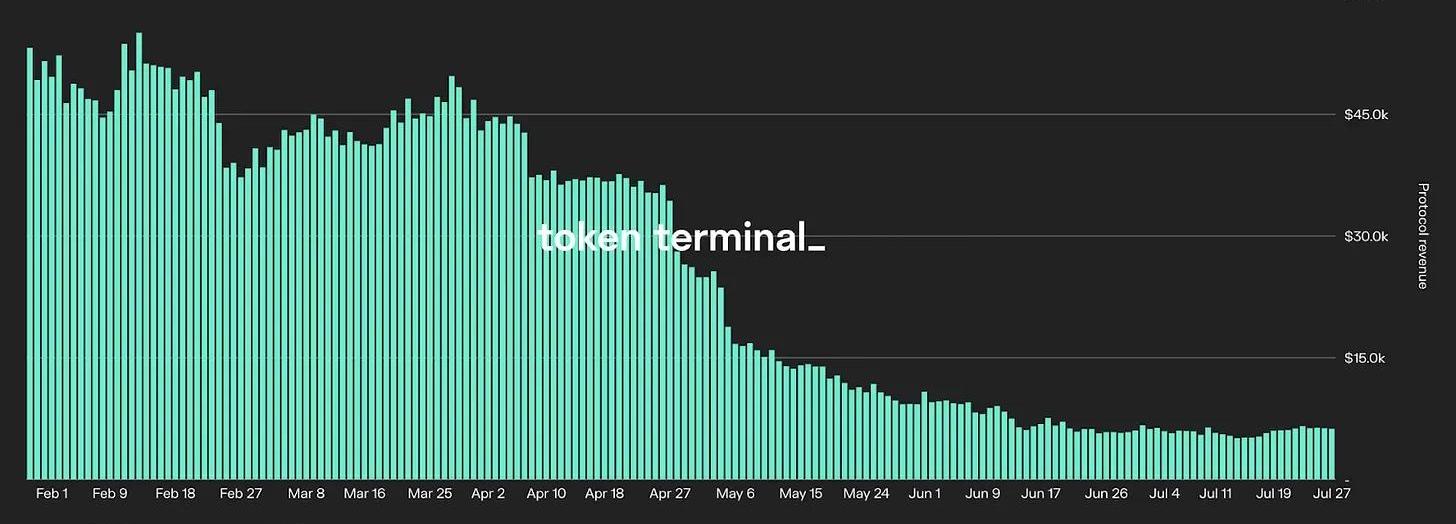

Compound协议收入-来源:TokenTerminalCompound通过减少支付给贷方的利息来产生收入。Compound产生了4231万美元的收入,其中480万美元累计到该协议。这使得他们的协议利润率为11.3%,比Aave的主要竞争对手高0.5%。尽管利润率更高,但Compound在六个月内仍亏损2136万美元。MapleFinance

MapleFinance协议收入-来源:TokenTerminalMaple从池代表发放的贷款中收取的发起费中产生收入,池代表是管理平台上流动性池的实体。目前,费用为0.99%,其中0.66%累计给协议,剩余的0.33%给到池代表。Maple在过去六个月中产生了215万美元的协议收入,同时支付了2574万美元的MPL激励措施以鼓励向各种池中存款,这使得它们在此期间损失了2358万美元。LidoFinance

Lido协议收入-来源:TokenTerminalLido通过从信标链上的验证者获得的质押奖励中抽取10%来产生收入。在这方面,Lido产生了1564万美元的协议收入,同时通过激励Curve和Balancer等交易所的流动性以及通过Voitum贿赂和协议推荐计划产生了4898万美元的LDO。这意味着LDO在此期间亏损了3334万美元。潜在盈利的协议

Uniswap

Uniswap供应侧收入-来源:TokenTerminalUniswap在过去六个月为流动性提供者创造了4.585亿美元的收入。然而,这些都没有计入协议,因为Uniswap尚未打开“费用开关”,在该开关中,DAO可以为打开它的池赚取10-25%的LP费用。目前尚不清楚费用开关会对Uniswap的流动性产生什么影响,因为削减流动性提供者的费用可能会导致他们迁移到其他平台。这可能会恶化交易执行,从而减少竞争激烈的DEX行业的交易量。Uniswap的目标是它在过去六个月中支付了0美元的代币释放,这使得如果他们选择打开费用开关,该协议很有可能是盈利的。总结

正如我们所见,根据我们的定义,MakerDAO是六种协议中唯一盈利的。一方面,这是可以理解的。绝大多数早期创业公司——DeFi协议当然符合条件——都是无利可图的。事实上,上面列出的协议以及许多其他协议只是遵循Web2的模式,即亏本运营以促进增长,这一策略已被证明对于各种不同的初创公司和公司都非常成功。尽管如此,发行代币当然是一种天生不可持续的策略。金钱不是无限的,流动性挖矿计划具有高度的反身性,由于它们对正在发行的代币施加的永久抛售压力,它们持续的时间越长,它们的效力和有效性就会丧失。此外,代币发行的抛售压力通常会剥夺协议自身资本化的能力,因为DAO金库通常以协议的原生代币计价。或许比这些蓝筹协议缺乏盈利能力更令人担忧的是它们微薄的利润率。例如,Aave、Compound和Maple等贷方的协议利润率分别仅为10.8%、11.3%和6.7%,这意味着它们仅获得其平台产生的总收入的一小部分。Lido在流动性质押领域拥有89.9%的市场份额,其协议保证金仅为10%。鉴于DeFi内部存在激烈的竞争动态,这些协议不太可能显着增加其利润,否则它们会使自己面临失去市场份额给竞争对手或被分叉的风险。为了让这些协议实现盈利,真正的解决方案可能是跳出框框思考并创造更高利润的收入流。虽然这当然具有挑战性,但我们已经看到了DAO这样做的最早迹象,例如Aave推出了他们的GHO稳定币,这将具有与Maker类似的商业模式。

市场观点宏观流动性货币流动性整体紧缩。美国6月份CPI同比上涨9.1%,远超市场预估的8.8%,续创逾40年新高.

1900/1/1 0:00:00Odaily星球日报译者|Moni 近期加密市场依旧阴云笼罩,DeFi作为加密领域快速兴起的一个分支也受到了极大影响.

1900/1/1 0:00:00加密二级市场持续遇冷,而一级市场仍有大量的资金在伺机而动。据PANews不完全统计,2022年上半年推出的与Web3相关的投资基金107支,总金额达399亿美元.

1900/1/1 0:00:00经Odaily星球日报不完全统计,7月11日-7月17日当周公布的海内外区块链融资事件共36起,较前一周有一定增加;已披露融资总额约为5亿美元,与前一周持平.

1900/1/1 0:00:00原文作者:Cj_blockchain一、NFT交易平台竞争格局高速增长的NFT市场截至2022年6月30日,NFT行业的累计交易量已经达到了678.18亿美元.

1900/1/1 0:00:007月20日,一家利用AI来进行NFT内容智能检验的新项目Optic宣布完成1100万美元的种子轮融资,本轮融资由PanteraCapital和KleinerPerkins共同领投.

1900/1/1 0:00:00