本文经Nansen授权,由Odaily星球日报译者Katie辜编译。

随着前阵时间stETH脱锚事件的进一步发展,围绕这一话题又涌出很多猜测。Curve的stETH/ETH池不平衡,其中原因显然可以追溯到UST脱锚。Nansen的本篇报告从LUNA爆雷讲起,覆盖其后发生的一系列加密百亿巨头们的“多米诺”倒牌,在了解了大规模交易stETH的钱包之后,深入研究了各个实体,并分析了它们的交易行为。结论包括:stETH是ETH的衍生品,严格来说,不需要与ETH进行同等交易;stETH价格仍在变化,这为其他人以低于ETH的价格购买stETH创造了机会;大部分时间里,stETH一直与ETH交易,直到UST/LUNA脱锚才改变;UST脱锚发生后,Curve池中stETH/ETH汇率降至0.94。stETH脱锚重创CurveTVL

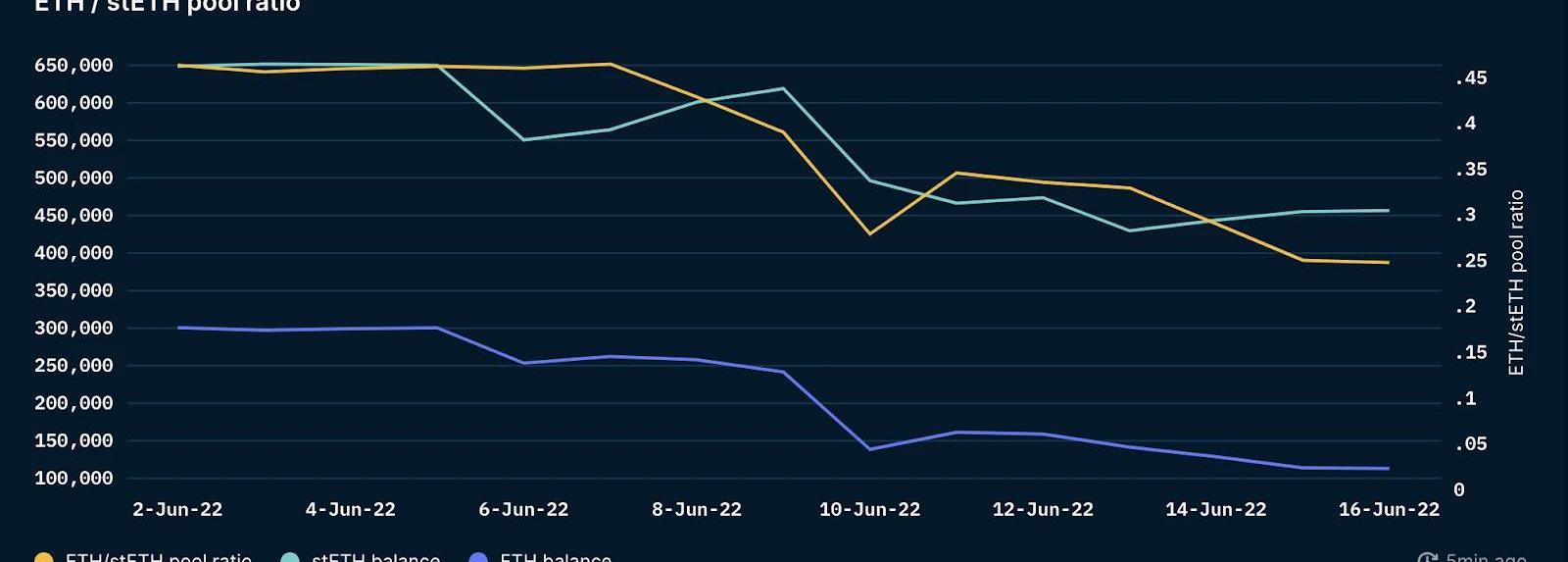

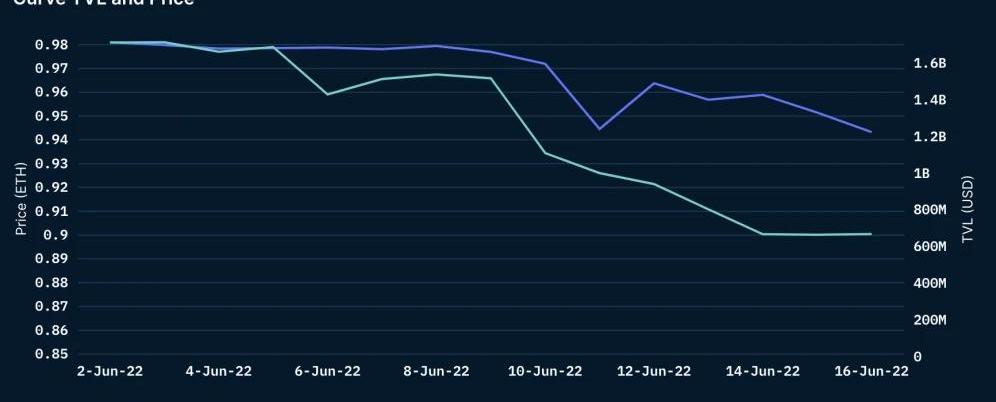

在UST脱锚之前,stETH与ETH的价格一直相对平等,UST爆雷后,stETH/ETH汇率开始低于1:1,此后差距不断扩大。从6月1-7日,Curve池中的ETH/stETH比率保持在相对稳定的0.45,而stETH价格在0.98ETH。6月7日开始出现stETH/ETH汇率降低的迹象,此时ETH余额减少,stETH余额增加。从6月9日到6月10日,ETH和stETH余额都减少了超过10万,因为stETH继续以0.97的折扣交易。鉴于不稳定的宏观环境,这导致用户通过移除流动性和/或出售stETH获得ETH进一步降低头寸风险。流动性的损失和额外的抛售压力对stETH造成了进一步的压力,汇率在6月11日跌至低点0.94。

尽管6月12日stETH汇率略微恢复到0.96,但由于Curve池转账持续流出,持币者信心仍然很低。CurveTVL在短短两周内就损失了近10亿美元。

大额赎回早于下跌4天前

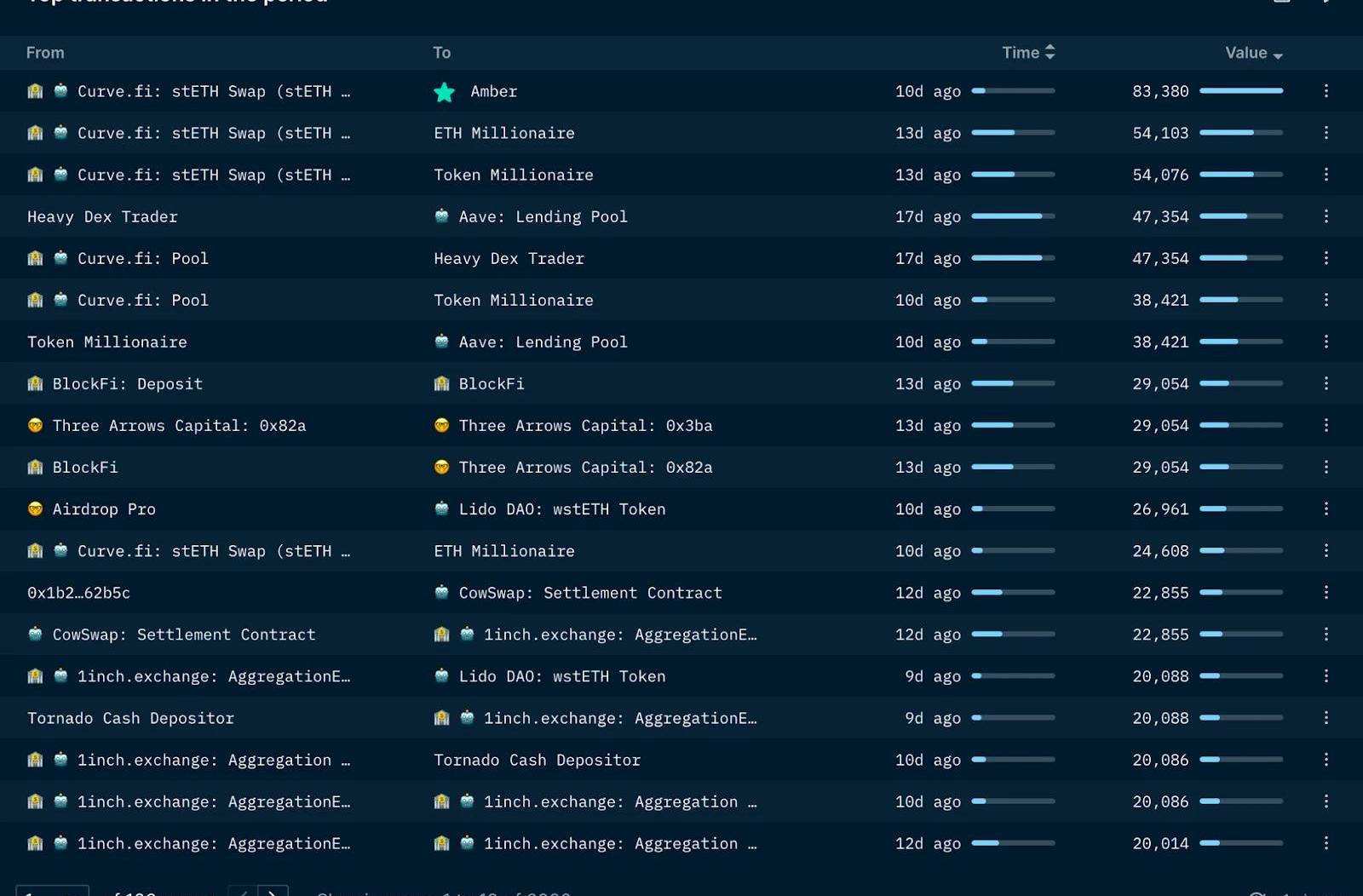

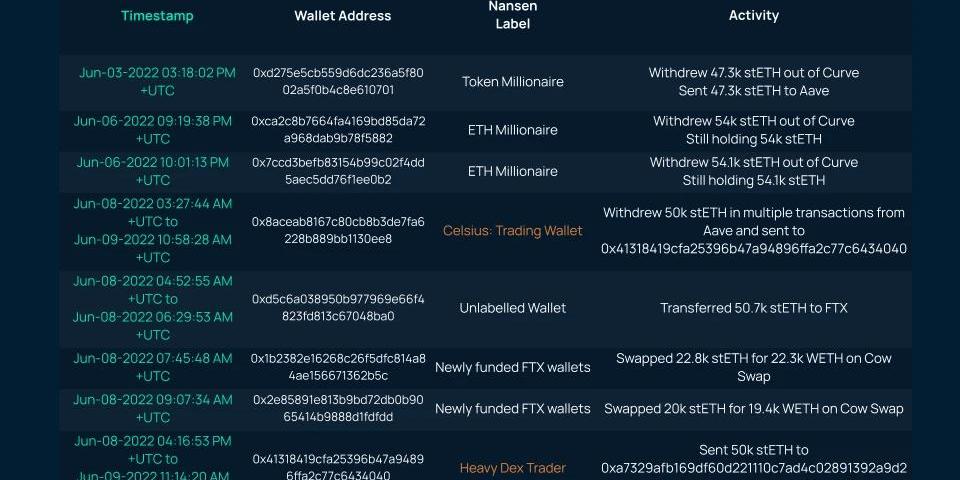

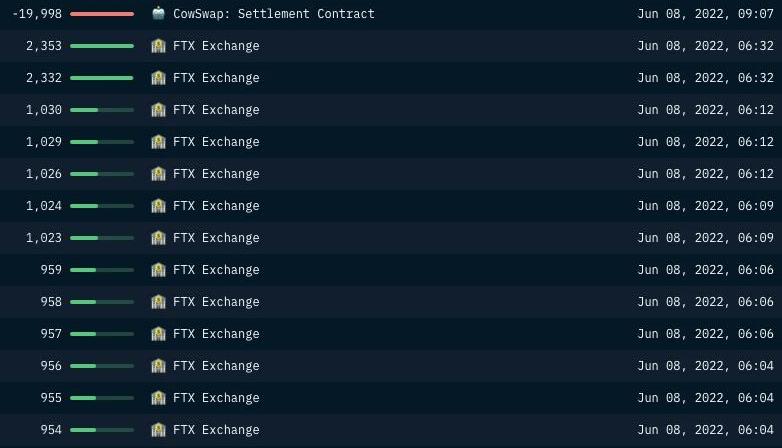

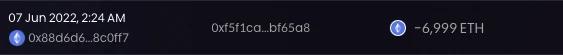

为了了解是什么原因导致stETH相对于ETH的价格下降,我们研究了在6月份进行了大量stETH转账的钱包。尽管第一次价格下跌发生在6月7日,但大量赎回从6月3日开始。下面的图表显示了6月1日至6月12日期间stETH最大的交易。根据这些数据,我们分析了各个实体的顶级交易,主要发生在6月3日至11日。

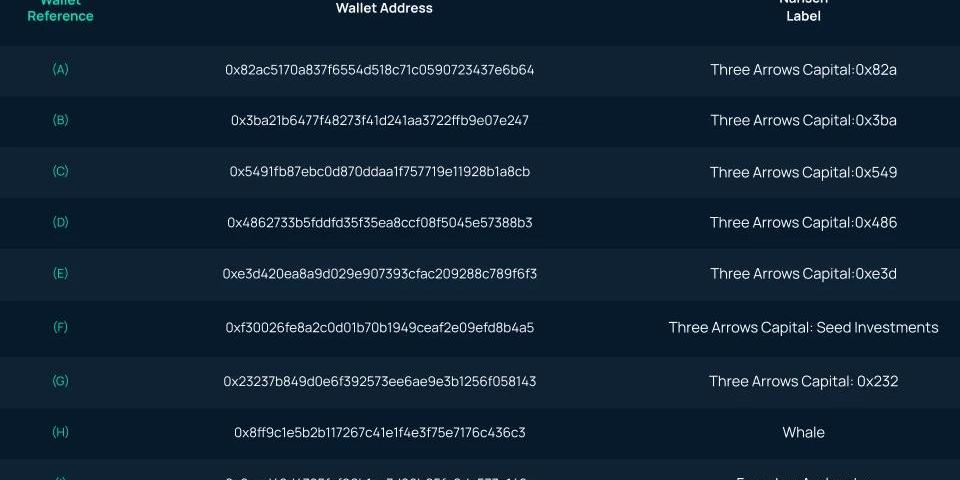

下表显示了从6月3日到6月11日期间进行了大量stETH转账的前11个钱包,按时间顺序排列:

已倒闭的Swerve Finance遭受治理攻击,损失130万美元:金色财经报道,有人一直试图对已解散的Swerve Finance发起治理攻击,目前已损失130万美元的稳定币,治理攻击是指黑客控制足够的投票权来执行旨在从协议中窃取代币的提案。在Swerve Finance的案例中,攻击已经持续了一个多星期。[2023/3/25 13:25:57]

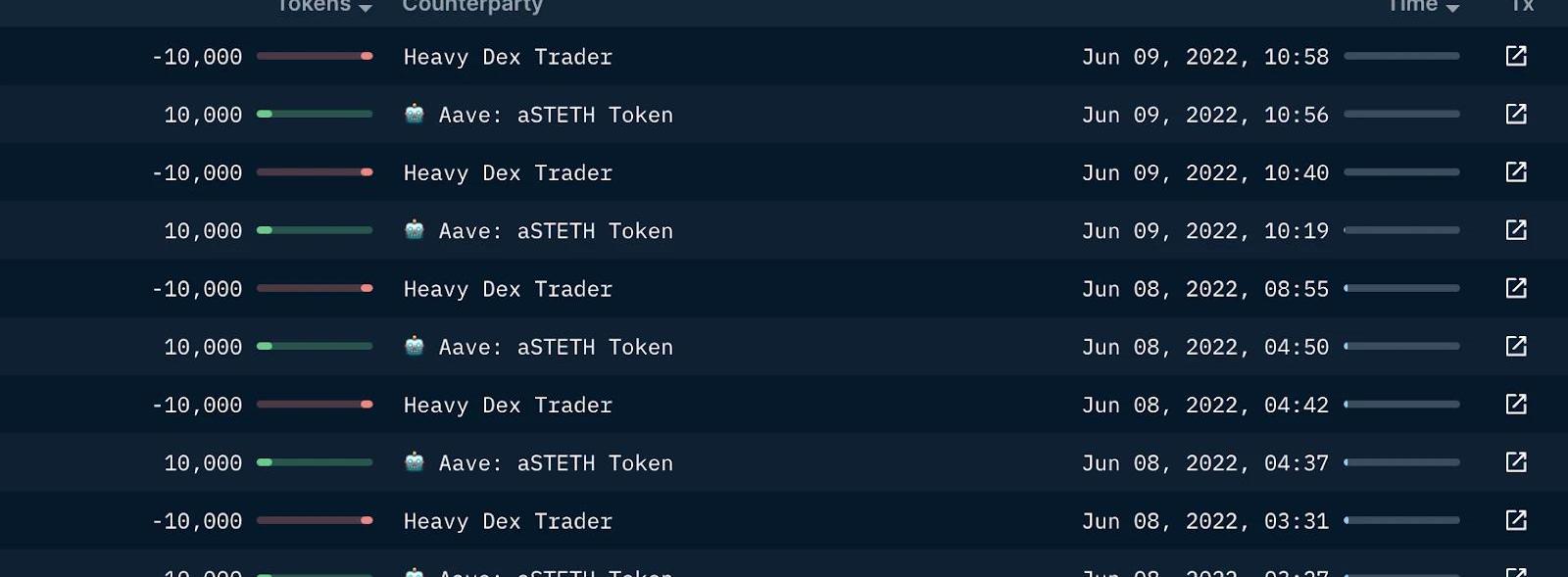

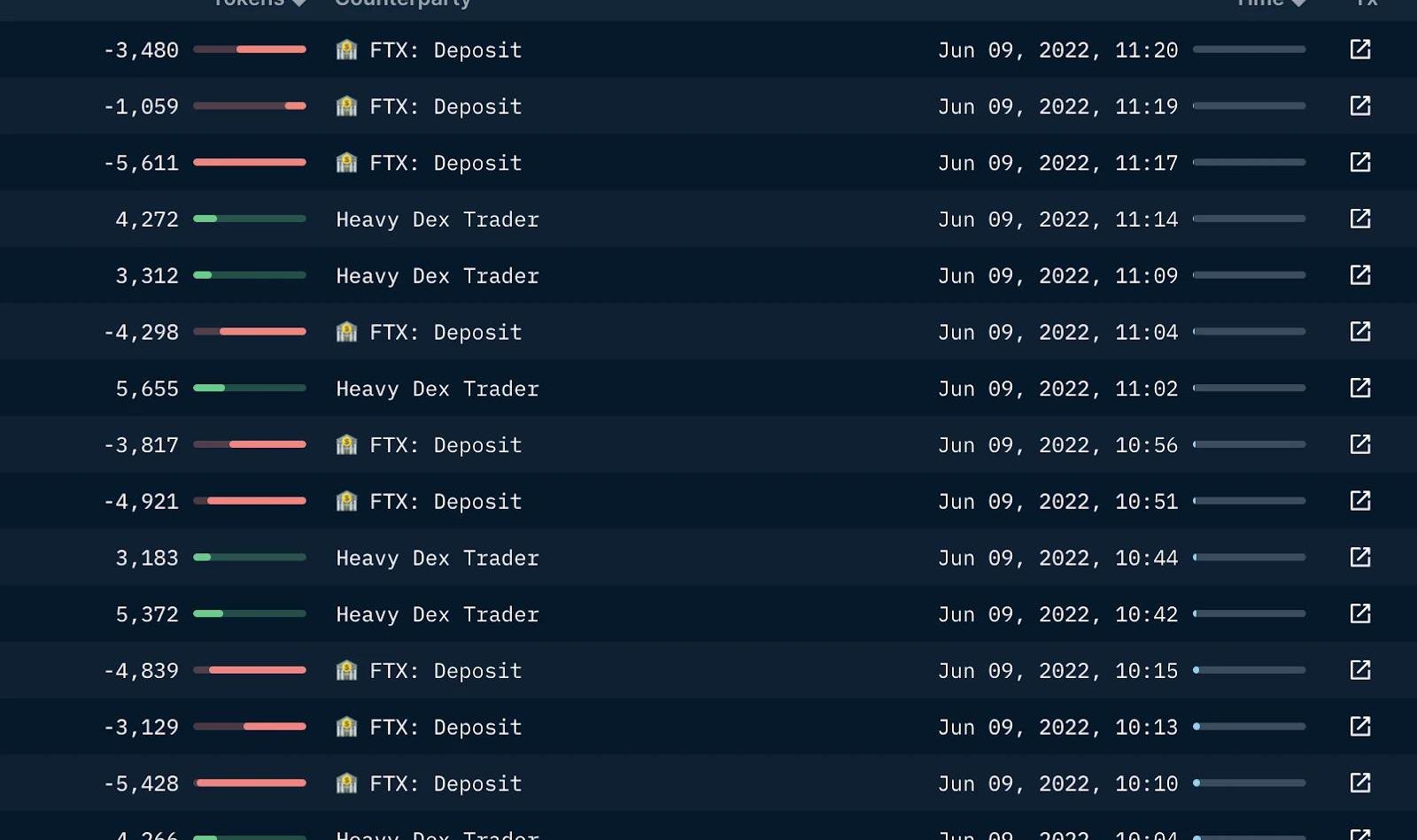

加密资管平台AmberGroup在做什么?

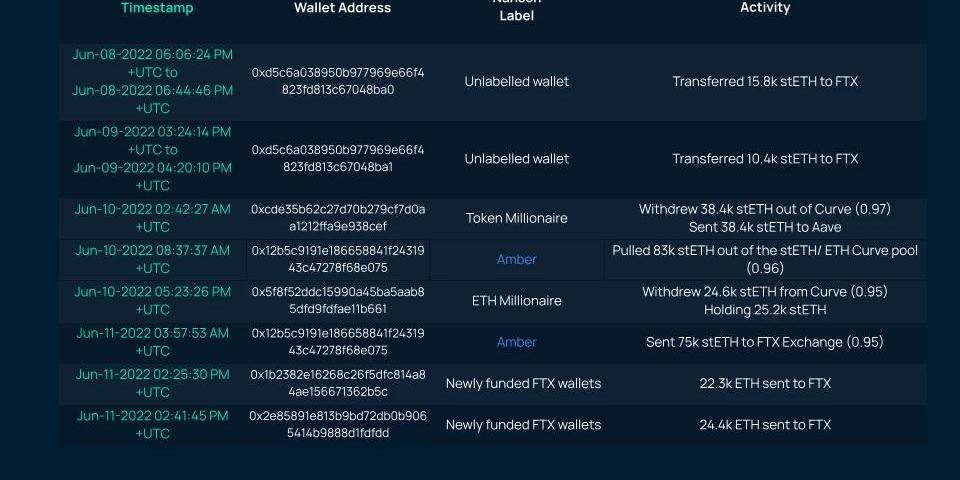

6月10日8:37,AmberGroup从stETH-ETHCurve池中撤出所有流动性,共83,380.47stETH和26,733.52ETH。当时,stETH的价格是0.96ETH。由于Curve池的ETH/stETH比率为28%,AmberGroup很可能希望在更多ETH被抽干之前“留住”流动性。6月10日4:05至6月11日7:27,AmberGroup通过6笔单独的交易共向FTX存款地址发送了77941stETH。考虑到FTX的stETH/USD市场的流动性非常薄弱,Amber不太可能在公开市场上出售他们的stETH。当时的订单非常少,只要卖出1.6万美元,价格就会下跌2%,而在他们持有stETH头寸时的市场价值约为1.25亿美元。AmberGroup有可能与FTX达成了场外交易,或者他们只是试图通过像FTX一样的CEX掩盖其stETH头寸。加密借贷平台Celsius

下文中要分析的钱包包括:

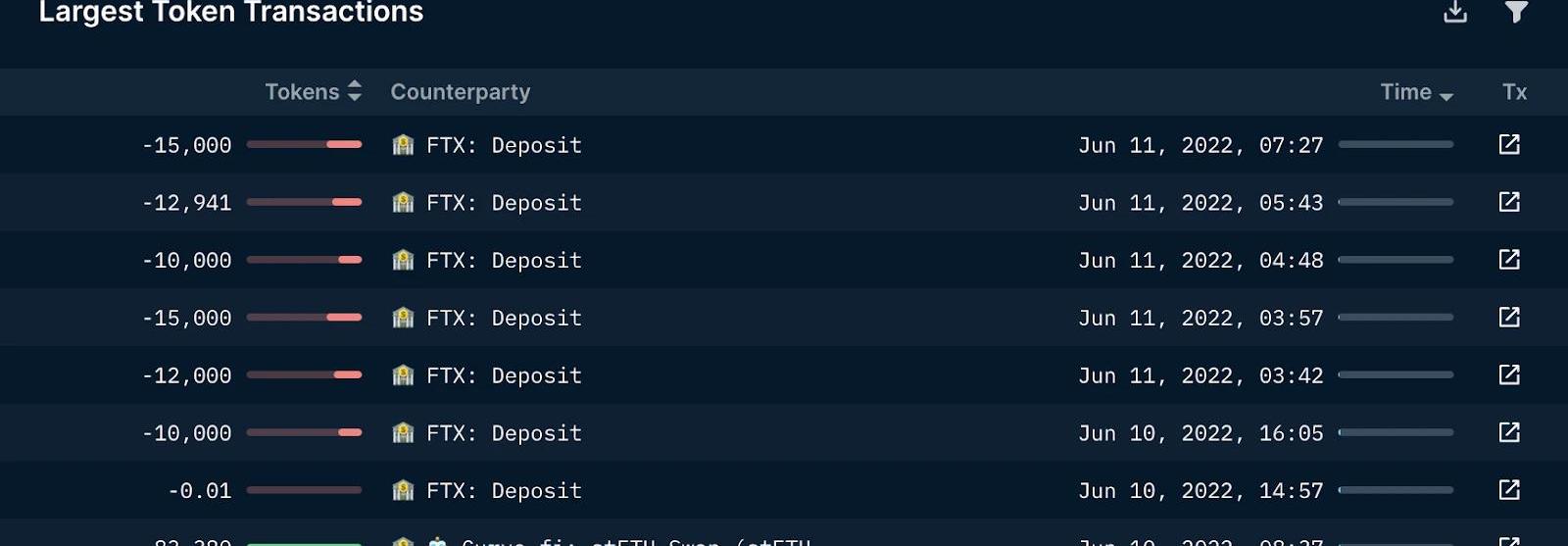

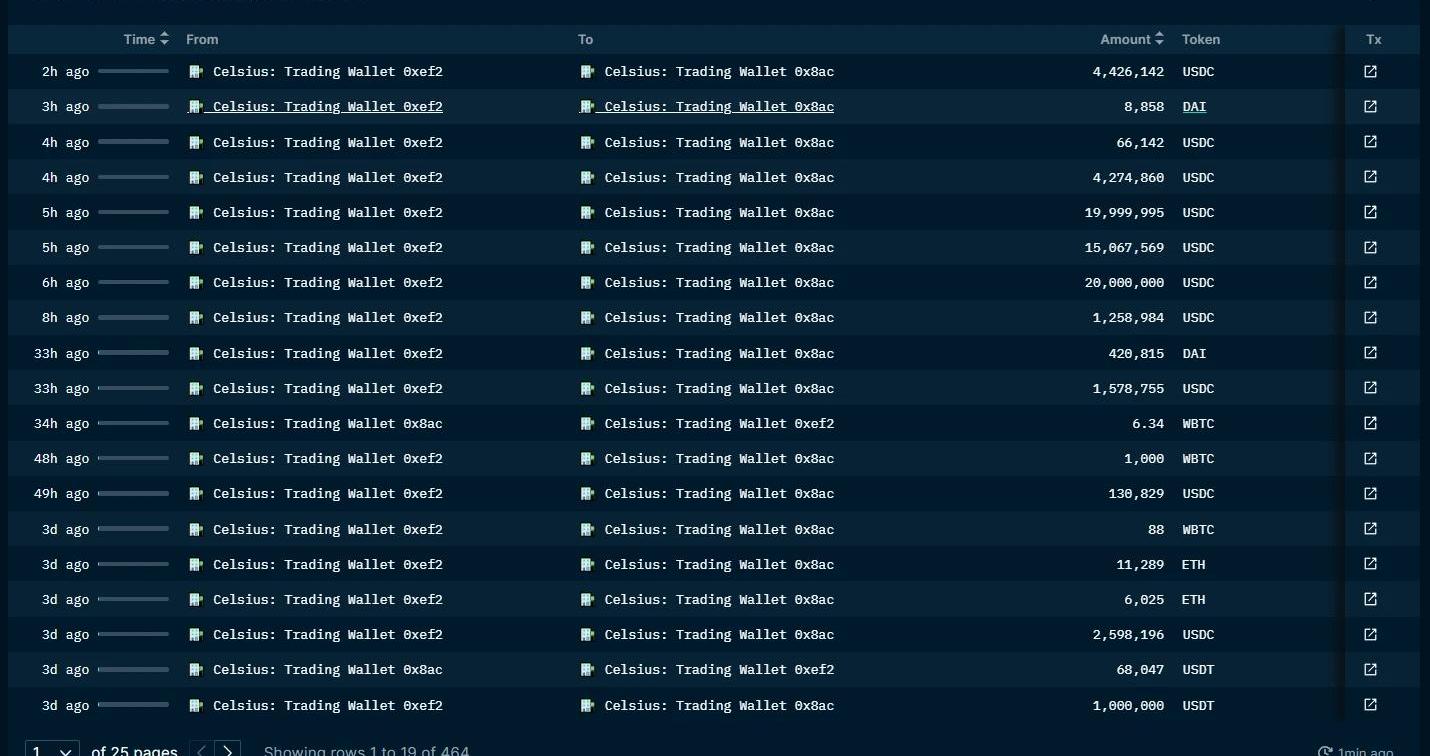

在6月8日至6月9日,Celsius通过钱包A的多次交易,从Aave提取了总共5万stETH。资金被发送到钱包A的紧密交易方——钱包B,然后通过钱包C,最终存入FTX存款,这可能是OTC交易的信号。

在同一时间段,钱包D以WBTC、USDT、USDC、DAI的形式向钱包A发送了额外的资金。这些资金要么用于增加质押品,要么用于偿还Aave和Compound的债务。

CZ:Binance SAFU保险基金大致分为BTC、BUSD和BNB:金色财经报道,CZ在社交平台回应SAFU保险基金构成问题时表示,Binance SAFU保险基金(10亿美元等值金额)大致分为BTC、BUSD和BNB。而自上次再平衡之后,BNB价格的上涨速度快于BTC。

此外,10亿美元行业复苏基金将全部为BUSD。SAFU保险基金和行业复苏基金的持仓均在区块链上完全公开。

此前报道,11月24日,CZ在接受彭博社直播采访中表示,Binance将设立一个约10亿美元规模的基金,用于购买加密领域不良资产。[2022/11/25 20:44:51]

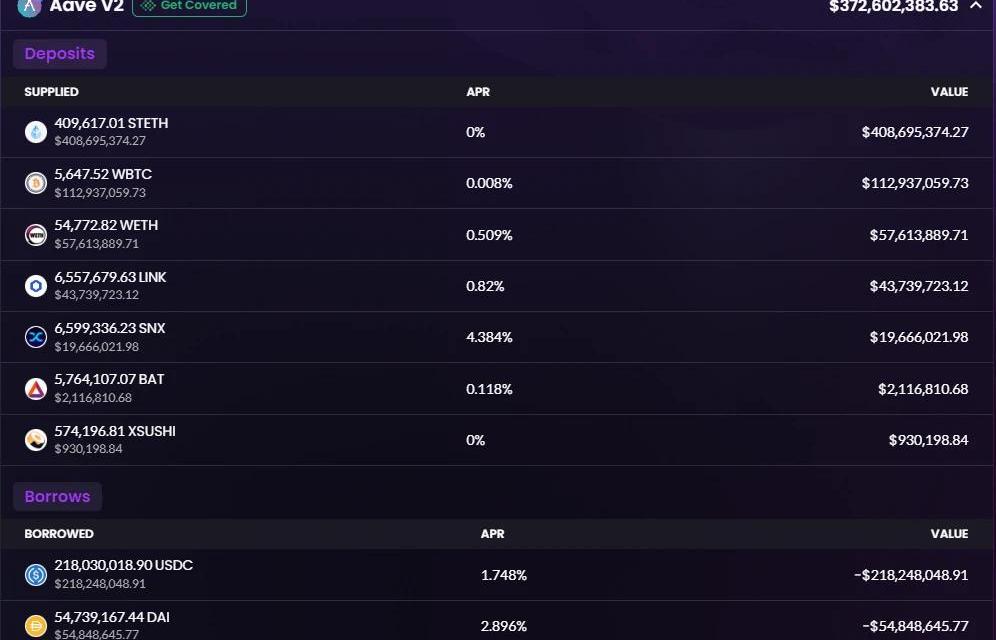

考虑到市场波动性和满足客户赎回需求,Celsius可能面临流动性问题。随着stETH-ETHCurve池的枯竭和流动性枯竭,Celsius将没有足够的流动性退出其stETH头寸。在以太坊合并后的6-12个月内,stETH无法兑换ETH,唯一可以交易ETH的中介是二级市场。由于40.9万stETH存入Aave,而Compound中只剩下12.7万ETH,Celsius无法在不产生滑点损失的情况下“卸去”链上的stETH。此外,与Curve池相比,CEX的流动性和交易量微不足道,因此不可能通过CEX进行抛售。

此外,在6月8日至12日期间,Celsius使用钱包A从Compound和Aave借入USDC和USDT,并将资金发送到钱包E,可能是为了应付赎回。总计5950万美元的USDC和200万美元的USDT是在链上借入的。钱包A也取出了11.25万ETH,并将其发送给钱包E。为了保持健康的贷款价值比,他们不断从钱包D向钱包A发送资金来偿还贷款和补充质押品。6月10-12日:在Celsius平台停止提款后,钱包B一共向钱包F发送了10.89万ETH,该钱包随后向0xfdc8eb4815e58152c956c367323b5e08d29f0438发送了相同的金额,随后又转到0xc098b2a3aa256d2140208c3de6543aaef5cd3a94。钱包B的这些资金来自于几个钱包——钱包A的5.28万ETH、钱包F的4.2万ETH、钱包D的1.36万ETH、0x07ce9e0375497c81c603c63f37ffbc03860c23f9的1400ETH和0xe081abb7d9e327e89a13e65b3e2b6fcaf2eceb97的1000ETH。6月13日1-2时,钱包B还发送了总共9000的WBTC到0x76a05277b81b9ca6c06c9ab4136116fc53e9c9e1。这些资金都来源于钱包A。截至6月22日,钱包A仍然是ETH和wBTC质押品在Aave和Compound的第一贷款人/借款人,总质押价值近10亿美元。目前,只要他们质押品价格不突然下跌37%,他们的健康比率仍然相对强劲。在Aave上,健康率为1.88。而Compound的市盈率为1.58。巨鲸钱包

Ribbon Finance将通过Zeta Markets在Solana上推出金库:1月27日消息,链上结构化产品Ribbon Finance将于2月11日通过Zeta Markets在Solana上推出金库(Vault)。Zeta Markets是Solana链上DeFi衍生品交易平台。

Ribbon将借助Zeta促进OTC大宗交易,提高项目集中性与透明性。出售期权所赚取的溢价将支付给金库存款人,到期时以现金结算。[2022/1/27 9:17:52]

除了上述实体,我们还查看了在6月1日至15日期间有大量stETH交易的巨鲸钱包,并将范围缩小到7个关键钱包。1.钱包地址:xd275e5cb559d6dc236a5f8002a5f0b4c8e610701

6月3日15:18,该钱包从stETH-ETHCurve池中取出了47353stETH和3991ETH的所有流动性。当时的比率为0.978stETH/ETH。不到20分钟,钱包就把所有的钱存入了Aave,用以补充质押品。6月10日13:40至6月13日15:54,钱包多次交易ETH和stETH,净赚3421stETH,最终全部存入其Aave贷款头寸。这里似乎没有任何恶意行为,该钱包只是把它们的流动性从Curve中取出来,存入Aave作为质押品,很可能是为了防止市场波动期间的清算。2.钱包地址:0xca2c8b7664fa4169bd85da72a968dab9b78f5882,0x7ccd3befb83154b99c02f4dd5aec5dd76f1ee0b2

6月6日晚上9-10点期间,两个钱包分别从stETH-ETHCurve池中取出所有流动性:54076stETH/23515ETH和54103stETH/23489ETH。两个钱包仍然持有所有的stETH,在从Curve中移除流动性时,stETH/ETH比率为0.978。两个钱包都很可能希望避免池里的流动性不足,并决定先发制人地清除流动性。3.钱包地址:0x1b2382E16268c26F5dfC814a84ae156671362B5C,0x2E85891e813b9Bd72db0b9065414B9888D1FDFDD

Bounce Finance宣布完成新一轮融资,Coinbase领投:Bounce Finance宣布完成新一轮融资,Coinbase领投,Pantera、Hashed、Fundamental Labs、DHVC、Blockchain Capital和SNZ Capital参投。募集资金将用于建立一个NFT市场和电子商务平台,也将有助于Bounce成为一个拍卖协议。[2021/3/19 19:02:15]

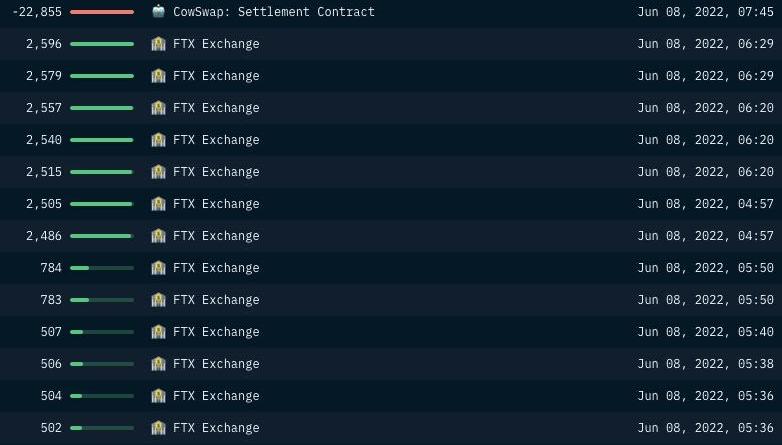

6月8日4:57-6:32,两个钱包分别从FTX交易所钱包收到了22855stETH和19998stETH。在6月8日7:45,0x1b通过Cowswap将所有22855stETH交换为22323ETH,0x2E通过CoWProtocol将19998stETH交换为19481wETH。在接下来的两天内,换回的ETH被发送到他们的FTX存款地址,钱包被清空。请注意,这两个钱包都是从FTX添加ETH的,是全新的钱包。4.钱包地址:0xcde35b62c27d70b279cf7d0aa1212ffa9e938cef

该钱包于6月10日2:42从stETH-ETH池中取出了38,420stETH和2,706WETH的所有流动性。随后,所有的stETH资金被存入他们的Aave贷款,以补充质押品。6月10日至12日间,他们开始通过偿还Aave贷款进一步降低风险。5.钱包地址:0x5f8f52ddc15990a45ba5aab85dfd9fdfae11b661

该钱包于6月10日17:23将24607stETH和6689ETH的所有流动性从stETH-ETH池清除。钱包里仍然保留所有的stETH。同样,钱包的行为并不意味着任何可疑的迹象,可能是不愿意提供流动性,因为他们知道池中可能会耗尽所有ETH。加密货币对冲资金——三箭资本

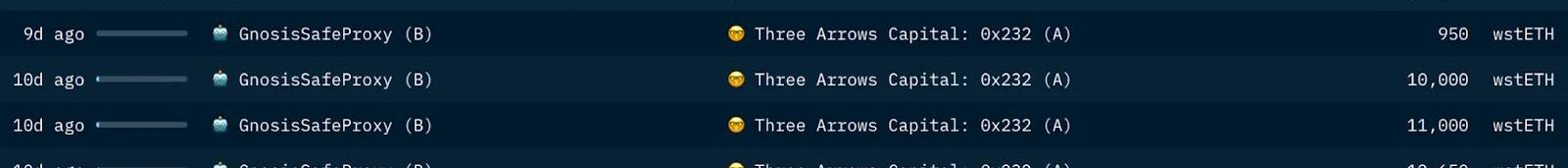

在6月1日到6月11日,我们看到共有18050ETH从3AC转移到Deribit,其中大部分是在6月7日后交付的。这些ETH存款进入衍生品可能被用作额外的质押品,以保护3AC当前的头寸或采取新的头寸,从而对冲3AC当前的投资组合。

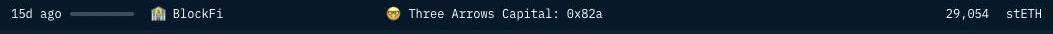

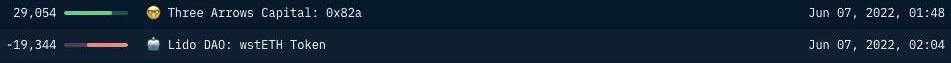

6月7日1:41,钱包A从BlockFi提取了一大笔的29054stETH,并直接将其发送到钱包B。不久之后,收到的9710stETH作为质押品存入了Aave。

日本金融厅关于对MinnanoBitcoin加密货币交易所的行政处分:通过MinnanoBitcoin加密货币交易所提交的报告和日本金融厅对其的检查,关东财务局长于25日对其进行了行政处分,并责令其作出以下改善。1、建立经营管理架构2、构建防和恐怖融资的管理结构3、建立账本文件的管理架构4、建立保护用户的措施管理构架5、建立系统风险管理构架及外部委托管理构架6、所采取的措施将在2018年5月14日之前,根据当局的要求随时进行书面报告。[2018/4/25]

当天2:20,3AC变得更加谨慎,因为钱包B使用之前存放的9709stETH作为质押,从Aave借了7000ETH。在5分钟内,这7000ETH被迅速发送到3AC的FTX存款地址,可能用于出售。该交易可能用于对冲ETH价格的下行压力。

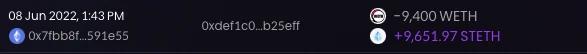

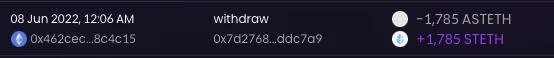

在6月8日,或许3AC仍然对他们的头寸相当满意。观察到钱包B从Aave中取出1785个stETH质押品,钱包E在0xProtocol上用9400wETH换成9652stETH。

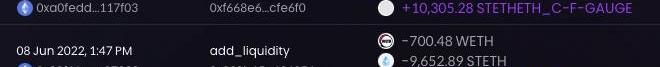

交易后不久,钱包E接着将700.48wETH和9652.89stETH存入CurvestETH集中池。

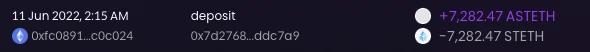

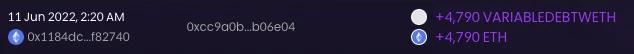

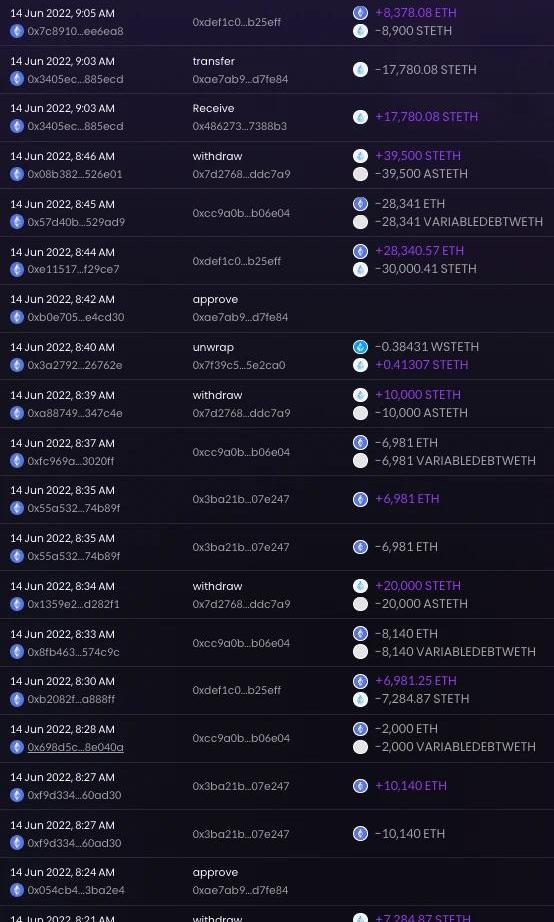

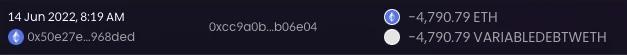

有趣的是,在6月8日到9日之间,我们看到钱包D从Nansen上被标记为高活跃的钱包的中接收了2500个ETH,从Deribit接收了1700个ETH;其中4000个被再次发送到FTX。6月11日,钱包E从此前6月8日添加的CurvestETH集中池中取出流动性,然后将10387.66stETH发送给钱包F,该钱包随后将收到的7282.4stETH存入Aave作为质押,并借入4790ETH,直接发送给Deribit。

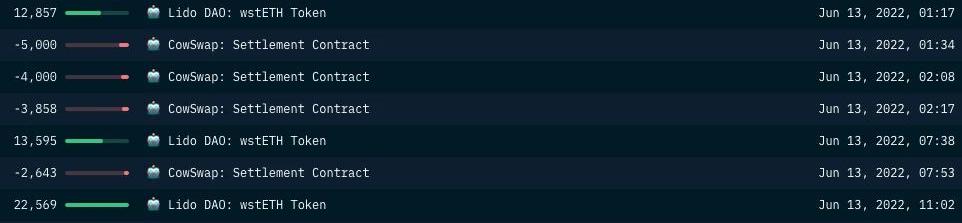

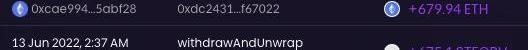

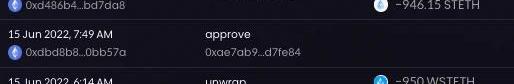

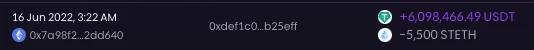

6月13日,我们开始看到恐慌的迹象。钱包G开始unwrap它的wstETH,并通过CowProtocol出售,换取wETH。仅该钱包当天在CowProtocol上的5笔交易中以约4.61万wETH换得49022stETH。

这些wstETH的很大一部分被确认来自于钱包I,在6月13日至14日间,仅这个钱包就将共3.46万wstETH转账给了钱包G。

钱包G也从CurvestETH池中取出675.1steCRV流动性,并交换为679.9ETH。有趣的是,钱包G也向钱包H发送了两笔大额交易,钱包H被Nansen标记为“巨鲸”。steCrv代币代表CurvestETH-ETH池中的份额。

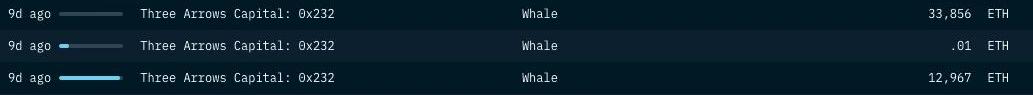

这两笔交易中的第一笔是在6月13日4:11向H钱包转账12967ETH。在17:35左右,另一笔金额为33856ETH的交易随后被转移到同一个钱包H。

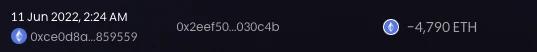

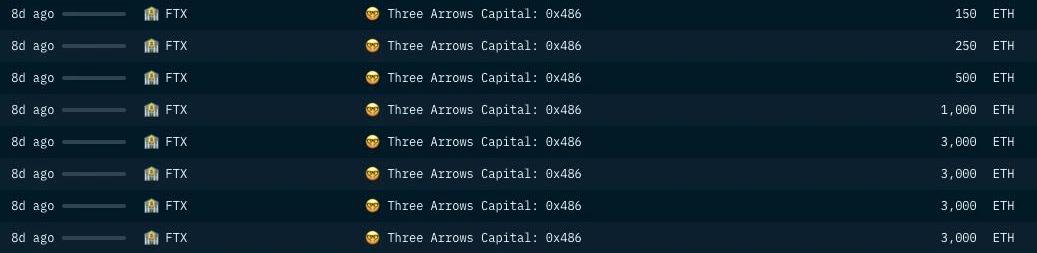

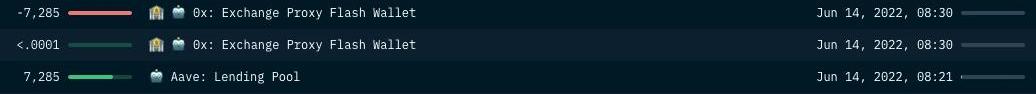

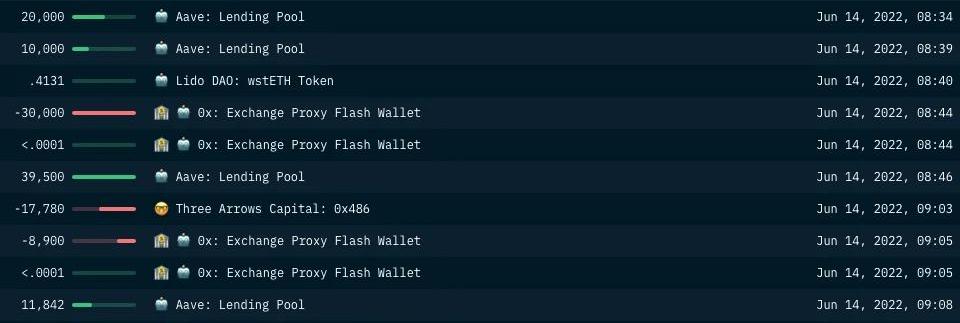

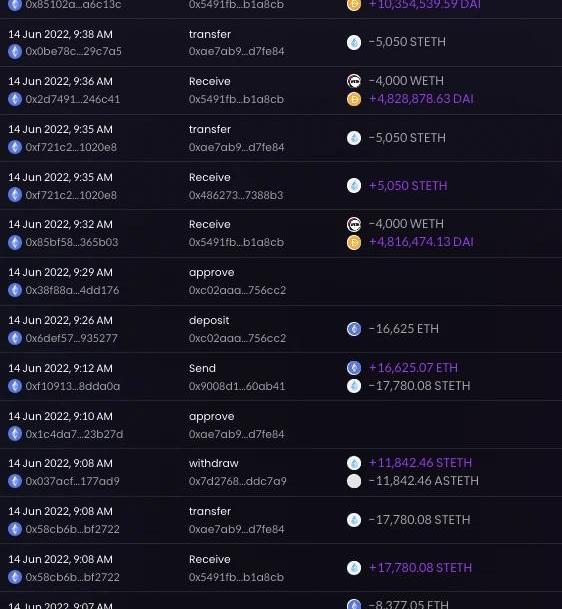

6月14日,3AC积极偿还Aave的债务。从8:08开始,钱包D在9笔交易中从FTX收到1.495万ETH。其中,4790ETH在8:17被转移到钱包F,然后在8:19,他们被转移到Aave偿还贷款。

当天,钱包B和钱包F也在Aave上禁止stETH作为质押品,标志着他们的Aave头寸结束。9:10,至少88626stETH从Aave提出。

整个上午,我们观察到钱包B/C/F从Aave中取出stETH质押品,并通过将他们拥有的stETH交换成0xProtocol和CoWProtocol上的ETH,从而清掉stETH头寸。这些ETH的很大一部分同时被用于偿还3AC在Aave上的贷款。随后,钱包C将之前收到的ETH卖给了DAI。钱包B在2次交易中累计将38900stETH交易为36718ETH;钱包C累计将17780stETH交易为16625ETH,用于交易2000万DAI;钱包F用将7284stETH交易为6981ETH。

从6月15日起,我们观察到3AC通过将代币换成稳定币来关闭其ETH/stETH头寸。例如,截至6月16日,钱包B继续出售钱包中持有的剩余stETH,在0xProtocol上总计约为1980万USDT。

总结

最近关于stETH“脱锚”是热门讨论,但目前形势的基础在一个月前UST崩盘期间就已奠定。在Curve上观察stETH的主要流动性池可以看出,这段时间内出现了第一次较大的流动性下降,池中stETH和ETH的储备严重失衡。Terra最大的协议Anchor是大量的stETH的聚集地,随着Terra最终崩溃,绝大多数在5月7-16日期间回到主网。5月8日,一个单一实体将7.47万stETH从Terra通过跨链桥转回到主网,并将其大部分出售给UST,可能是为了抵制UST的脱锚。后来的跨链活动很可能是由于担心Terra崩溃和stETH被卡住,或是担心由于链的安全性减弱而被抽干。这增加了stETH的抛售压力,反过来也可能促使stETH/ETHCurve池中的许多LP撤回其流动性,其中最大的是3AC和Celsius,5月12日共提取了价值7.8亿美元的流动性。因此,其他一些在Aave上拥有杠杆化stETH/ETH头寸的大型参与者试图平仓,这些头寸依赖于接近1的stETH:ETH价格比率,从而导致stETH面临更大的抛售压力。目前主要的stETHCurve池并没有恢复,仍然保持着明显较低的流动性和严重的ETH/stETH失衡。在最近的事件中,从Curve池中撤资表明,许多人希望降低投资风险。如Celsius和3AC这类大玩家受到市场低迷的影响,这进一步加剧了stETH/ETH价格偏差。在Celsius这种情况下,保持流动性以满足客户的赎回可能是其首要任务。因此,他们必须摆脱对其他流动资产的依赖,同时通过偿还债务来保护杠杆资产。暂停提款很可能有助于防止银行挤兑,同时为Celsius提供时间来重新调整和管理其投资中的风险。从链上数据中,我们观察到3AC不太可能导致6月9日至11日期间stETH价格与ETH价格的显著偏差,而似乎是这场“传染病”的受害者。3AC缺乏健全的风险管理,加上杠杆率过高,可以说是stETH“脱锚”引爆的一颗炸弹。如前所述,直到6月13日和14日,3AC才开始为ETH和稳定币平仓其stETH头寸,最有可能降低其风险和减少损失。

距离我上次写关于tether的文章已经一年多了。从那时起,稳定币已经成为一个150B美元的市场,也是金融监管机构关注的一个问题.

1900/1/1 0:00:00Odaily星球日报译者|Moni Web3的繁荣催生了大量基于Token的创新商业模式,从Play-to-Earn到Move-to-Earn.

1900/1/1 0:00:00过去一年时间里,DAO这个概念迎来了爆发式的增长,一年间种类繁多的DAO数量增长了8.8倍,相关提案提交数量增长了8.5倍,参与投票数量同样增长了8.3倍之多.

1900/1/1 0:00:00本文来源:老雅痞游戏行业正在慢慢地被区块链技术唤醒。它将极大地改变游戏格局,使游戏玩家受益。每个节点都必须验证用户在区块链上发送给网络的每个计算的有效性.

1900/1/1 0:00:00空投有助于项目将代币分发给社区用户,并且可能是营销计划的一部分,以提高用户对其核心产品或新产品的认识.

1900/1/1 0:00:00作者|十文编辑|郝方舟出品|Odaily星球日报加密货币市场第二季度出现较大波动。宏观层面,美联储已确定加息75个基点至1.75%,单次加息幅度创1994年以来近三十年新高.

1900/1/1 0:00:00