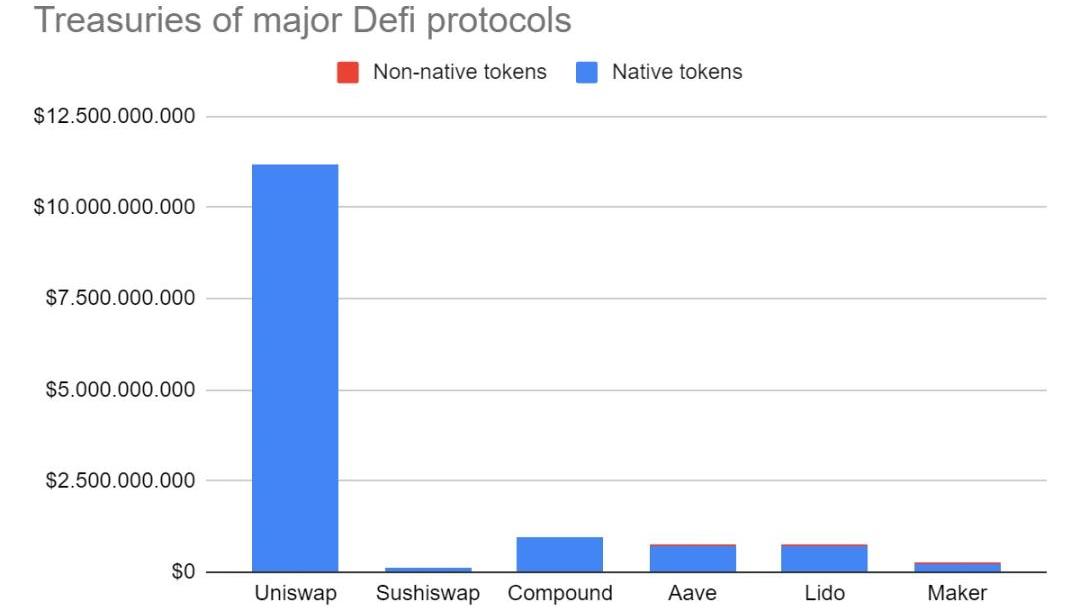

由COMP流动性挖矿于2020年夏季触发的Defi牛市已将许多Defi协议变成了快速增长的收入“怪物”。你会认为这让他们处于舒适的财务状况,下面对DAO国库的粗浅观察似乎证实了这一点。例如,OpenOrgs.info数据显示,一些顶级Defi协议早已坐拥数亿美元,甚至在Uniswap的情况下,甚至数十亿美元。

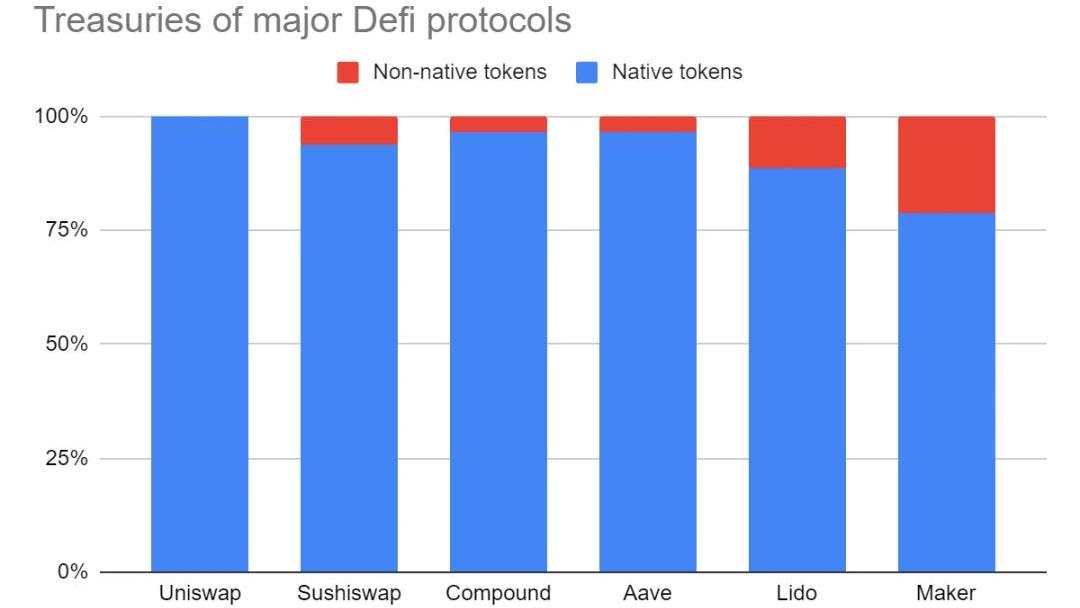

然而,几乎所有这些假定的国库价值都来自项目的原生代币,例如UNI、COMP和LDO,如下图所示:

虽然我们同意项目资金中的原生代币可以作为财务资源,但将它们视为资产负债表上的资产弊大于利,并且经常被用作资金管理不善的借口。为了阐明这一点,让我们快速理一下传统会计。1

数据:加密货币挖矿市场正以 28.5% 的复合年增长率增长:金色财经报道,根据 Brandessence Market Research数据,2021 年加密货币挖矿市场规模达到22.854 亿美元。加密货币挖矿市场正以 28.5% 的复合年增长率增长,2028年规模将达到52.939 亿美元。

对加密货币的大量需求是推动全球加密货币采矿市场增长的主要因素之一。对加密货币的礼遇不仅在投资者中激增,而且在流行文化中也是如此。几种类型的加密货币,如比特币、比特币现金、以太坊、瑞波币、莱特币、达什币,以及更多的加密货币在世界各地的使用越来越多。(Prnewswire)[2022/2/28 10:55:28]

原生代币不是资产

虽然Defi代币在法律意义上不被视为股权,但我们仍然可以从传统公司如何核算其股份中学习。简单地说,流通股和限制性股票共同构成了公司的流通股。

伦敦证券交易所以 3.25 亿美元收购 Tora:金色财经报道,伦敦证券交易所将以 3.25 亿美元收购多资产交易技术供应商 Tora,打开通往数字资产交易世界的桥梁。TORA 成立于 2004 年,为交易股票、固定收益、外汇、衍生品和数字资产的客户提供订单和执行管理系统以及投资组合管理系统。

这家证券交易所运营商表示,在机构市场参与者增加对加密货币和其他数字资产的敞口之际,在其交易能力中增加数字资产增强了其在加密货币市场的影响力。此次交易还将扩大 LSEG 贸易和银行解决方案业务的全球足迹,Tora 在亚洲和北美的业务已建立,在欧洲也有业务。在 2022 年下半年关闭后,Tora 将成为交易所数据和分析部门的一部分。(finextra)[2022/2/22 10:08:30]

这些流通在外的股份是授权股份的一个子集——对总发行量自行设定软上限。至关重要的是,已获授权但未发行的股份不计入公司的资产负债表。他们怎么可能?计算未发行股票将允许公司通过授权更多股票而不出售它们来任意夸大其资产。我们希望您在DAO国库中看到与原生代币的联系:这些是授权但未发行股票的加密等价物。它们不是协议的资产,而只是报告DAO可以“合法”发行和出售给市场的代币数量。因此,DAO是否授权少量或大量代币进入其国库是没有意义的:它没有说明其实际购买力。为了说明这一点,想象一下Uniswap试图出售少至2%的国库代币。当通过1inch执行此交易时,将订单路由到许多链上和链下市场,对UNI的价格影响将接近80%。2

Axie Infinity 中的一块土地以 250 万美元的价格售出:金色财经报道,根据游戏推特账户上的一条推文,Axie Infinity 中的一块土地周四以 250 万美元的价格售出,这是一款动画、元宇宙宠物训练游戏。根据推文,550 ETH 的销售额是单块虚拟土地中最高的。这笔交易是为了一块 Genesis 土地,这是游戏中可用的几种类型之一。此次出售是在周一以 618,000 MANA(约合 320 万美元)的价格在 Decentraland 购买虚拟房地产之后进行的。根据 Tokens.com 的说法,这是116 个地块的房地产,其 Metaverse Group 子公司进行了购买。近几个月来,人们对元节或共享虚拟环境的兴趣激增。10 月,Facebook 表示将公司名称更改为 Meta,以表明对该行业的日益关注。(Coindesk)[2021/11/27 12:34:54]

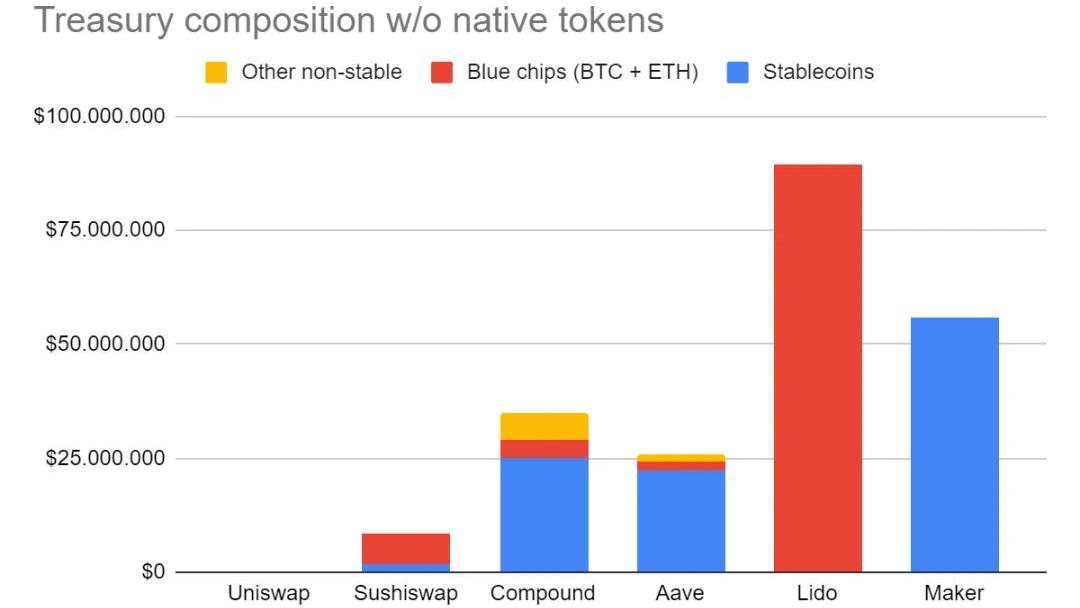

真正的Defi国库

忽略已授权但未发行的股票,我们可以对Defi国库有不同的、更准确的了解。在本文中,我们将非原生资产进一步细分为三类:(1)稳定币、(2)蓝筹加密资产和(3)其他非稳定加密资产。使用这种新的分类,Uniswap的资产约为0,只有Lido和Maker的资产超过5000万美元。但为什么这种规模的国库会出现问题?首先,我们看到发行新股是不够的,你还必须在市场上出售它们。这种价格影响很快成为更大销售的制约因素。但更进一步,市场为您的原生代币支付的价格是不确定的,而是高度波动的。其次,该价格取决于整体市场状况。加密市场经历了几个投机周期,在这些周期中,代币可以达到令人欣喜的估值,但也可以崩盘90%以上并在那里停留很长时间。第三,当Defi项目迫切需要流动性时,可能与项目特定的风险相关:例如,当一个项目因bug或黑客攻击而遇到大型破产事件并希望让用户完整时,代币价格也往往会被压低——特别是如果持有人预计会出现稀释事件。3

知情人士:Gemini 正寻求以 70 亿美元估值融资 4 亿美元:金色财经报道,据彭博社援引消息人士报道,加密货币交易所 Gemini 正寻求在新一轮融资中筹集 4 亿美元,这将使该公司的估值达到 70 亿美元。[2021/11/18 22:00:11]

案例研究:黑色星期四暴露了MakerDAO的国库问题

国库储备持有不足的风险不仅仅是理论上的,因为MakerDAO在2020年3月12日的市场崩盘期间亲身经历了。缺乏流动资产使MakerDAO信用体系面临崩溃的风险,尽管危机最终得到了缓解,但它导致代币持有者价值的显着下降。让我们看看它是如何发挥作用的:从MakerDAO于2018年推出到2020年3月,DAO一直使用净收益回购和销毁MKR代币,总共销毁了14,600个MKR,成本超过700万个DAI。在此期间,MKR代币的平均价格约为500美元。然后黑色星期四来了,由于价格大幅下跌和以太坊网络拥堵,Maker未能及时清算水下头寸,给协议造成600万美元的损失。在扣除当时MakerDAO金库中的500,000DAI后,它不得不通过在市场上拍卖MKR代币来弥补剩余的550万损失。Maker最终以大约275美元的平均价格总共卖出了20,600个MKR。直到2020年12月,Maker的累积收益才通过回购将代币供应量减少回原来的100万枚MKR,总成本超过300万枚DAI。

HBTC霍比特交易所以 3.3892USDT价格完成今日10倍PE回购HBC:据HBTC(原BHEX)霍比特交易所官方公告,在全新的通证模型规则下,HBTC霍比特交易所每日以10倍PE定价从二级市场上回购HBC。今日10倍PE回购价格为3.3892USDT,5倍PE回购价格为1.6946USDT。

HBC是HBTC霍比特交易平台所推出的全新通证模型的平台币,在保证原先的BHT权益基础上,还推出了两个创新点:全新的10倍PE定价回购模型及霍比特队长激励模型。霍比特队长目前正在招募中,点击原文查看详情。[2020/5/24]

图片:Makerburn网站显示黑色星期四崩盘导致代币显着稀释。总结一下财务影响,黑色星期四造成的600万美元信贷损失抹去了3年累积的1000万美元收益。如果Maker在DAI等稳定资产中持有更多的国库储备,本可以避免400万美元的额外损失,因为他们本可以使用这些资金来偿还无力偿债的贷款,而无需以低价出售MKR。或者换句话说,Maker可以通过持有更大的国库获得高达400万美元的额外价值。虽然很难提前评估资金需求,但截至黑色星期四,持有的500,000DAIMaker几乎可以肯定太少了。对于该协议的1.4亿未偿还贷款,它只有0.35%的资本缓冲,而大多数传统金融机构至少持有3-4%的风险资本。而且这还没有考虑到运营费用和工资,如果它们没有被非本地国库资产覆盖,这可能会在市场低迷期间导致进一步的强制抛售。4

了解回购和股息

许多Defi项目天真地将他们的代币视为一种国库资产,并且可能不得不在最糟糕的时间出售它,这是缺少如何做得更好的框架的结果。虽然有很多方法可以运行协议,但从业者可能会从以下指南中受益。规则1:DAO的目标是最大化长期代币持有者的价值。规则2:当付诸实施时,规则1建议协议拥有或作为收入收到的每一美元都应分配给其最有利可图的用途,折现到今天。选项通常包括将资金存入国库,将其再投资于增长或新产品,或通过代币回购或股息支付给代币持有者。只有当这笔钱在协议之外对代币持有者有更高的回报时,才正确支付这笔钱,而不是将其储蓄或再投资。在实践中,我们看到许多Defi协议支付的资金可用于增长或存入国库以备将来开支。根据我们的框架,这是一个很大的错误。就Maker而言,我们已经看到它如何以代币出售现金,但随后不得不以更高的资本成本以相同的现金回购代币。一般来说,我们建议放弃支付股息或回购代币在某种程度上“奖励”代币持有者而内部再投资不是的想法。对于代币持有者来说,最有价值的决定是最大化每一美元的回报,无论是内部还是外部。规则3:当遵守上述规则时,DAO将成为其自身代币的非周期性交易者。如果DAO认为其代币被高估并且内部再投资具有良好的回报,则它应该出售代币以换取现金并将该现金再投资到协议中。几乎可以肯定,所有牛市都是如此。当DAO看到其代币的价格低于公允价值,并且它有多余的现金而没有高内部回报时,那么它可以回购代币。几乎可以肯定,所有熊市都是如此。5

实现更好的资金管理

最后,我们想分享我们对DAO应该如何管理其资金的看法。我们提出了以下规则:规则4:DAO应该立即从他们的国库中打折原生代币——它们是与授权但未发行的股票等价的加密货币。规则5:DAO国库需要在下一个熊市中幸存下来。这可能不会在下周或下个月发生,甚至可能不会在明年发生。但在像加密货币这样的投机驱动的市场中,它会发生。建立一个可以持续2-4年的国库,即使整个市场崩溃90%并在底部停留一段时间。我们特别推荐2到4年,因为你想要足够多的时间即使按照已知的标准在最长的加密冬天也能生存下来,但又不会让你变得富有和懒惰,或者像对冲基金一样运行你的协议而分心。考虑到拥有大型开发团队和流动性挖矿计划的主要DAO的已知运营费用,今天很少有人满足该条件。这意味着,他们中的大多数或全部应该利用牛市来出售代币并建立具有稳定资产的真正国库,这不仅可以使他们在即将到来的熊市中生存下来,而且有望使他们领先于竞争对手。规则6:DAO国库应了解其特定于应用程序的负债并对其进行对冲。例如,贷款市场可能计划每年有一部分贷款头寸会失败。虽然他们没有这么明确地说,但人们隐含地理解贷款市场会承担这种风险。因此,承销成为资产负债表上的常规成本,可以相应地对冲。与此同时,像Uniswap这样更精简的协议可能不会承担额外的风险,因此可以用更小的资金来完成。本文来自元宇宙之道,星球日报经授权转载。

标签:DAOMAKEMaker加密货币Bidao Smart Chainmakerdao是什么币makerdao创始人加密货币市场规模排名

北京时间11月23日晚,鱼池F2Pool创始人神鱼于微博转发安全组织Rugdoc的风险提示称:“有在Celo链上挖矿的请注意,跨链桥的多签被人换了,疑似有问题.

1900/1/1 0:00:00美股上市公司加密货币交易平台Coinbase在行业内的地位举足轻重,作为第一家登录纳斯达克的合规平台,Coinbase让那些硅谷投资人获得惊人回报的同时,也帮助行业吸引了不少圈外流量.

1900/1/1 0:00:002021年又是一个公链争鸣的年度,Solana、Fantom、Avalanche等追求高性能的新兴公链接连落地,大肆开展生态建设.

1900/1/1 0:00:00作者|秦晓峰编辑|郝方舟出品|Odaily星球日报 影视作品中经常会有这类情节:某富豪意外去世,留下亿万家财,反派暗中更改遗嘱,导致主角失去继承权……即便是有法律保障的现实生活.

1900/1/1 0:00:0011月5日,锤子科技创始人罗永浩在其微博上转发了投资KOLShaanPuri针对“元宇宙”概念的解读,并表示ShaanPuri对元宇宙概念的解读要比MetaCEO扎克伯格的“靠谱多了”.

1900/1/1 0:00:00作者:AmyLiu图片来源:网络「比特币真正让人们能够为自己生活之外的未来做计划,这是历史上许多人从未拥有的奢侈品和必需品.

1900/1/1 0:00:00