原文标题:《多个比特币ETF申请,一旦通过能带来期待已久的效果吗?》,作者Hebao自从2013年Winklevoss兄弟首开比特币ETF的滥觞,9年间每年美国都有不同的机构提出比特币ETF申请,但都无一例外,均以失败告终,甚至都成了一个“通过永远在明年的魔咒”。明天,美SEC又一次将决定是否通过Valkyrie比特币ETF的申请,这次是否能获得批准,依旧有很多人关注。01“通过始终在明年”的美国比特币ETF申请

而经历了2020年传统金融世界加速向加密领域进军的浪潮之后,2021年的美国比特币ETF申请情势依旧不减。即便不久前美国证券交易委员会将Valkyrie比特币ETF的申请决定多次推迟,也不仅丝毫没有减缓大家申请的脚步,甚至是愈挫愈勇,包括在申请机构和思路设计上都出现了一些很明显的积极变化。

Ripple CEO:美国SEC是一个试图通过执法进行监管的“恶霸”:金色财经报道,Ripple首席执行官Brad Garlinghouse近日在接受采访时表示,美国证券交易委员会(SEC)可以被描述为试图通过执法进行监管的“恶霸” 。他说:美国证券交易委员会正试图通过执法进行监管。这是一种非常低效的方法,而不是让我们做这项工作,让我们提供清晰度。

此外,Garlinghouse称SEC是一个“恶霸”,因为被其提起诉讼的加密货币公司干脆放弃,他们无法在需要大量时间的诉讼上浪费金钱。(Finbold)[2022/9/26 5:51:39]

比特币ETF申请不完全统计首先,不同于之前多集中在圈内色彩浓厚的机构申请来源,今年以来尤其是近三个月以来,传统金融世界中的资产管理公司、投资银行等传统金融民工世界中的关键角色也开始密集进场,甚至堪称井喷,分羹意图明显。据笔者不完全统计,5月以来见诸报道的已有美国资管公司VictoryCapital、资管公司Simply、方舟投资管理公司、瑞士加密货币ETP发行商21Shares、资管巨头景顺、ETF发行商VoltEquity等等:5月21日,ETF提供商Teucrium向SEC提交比特币期货ETF申请;5月25日,数字资产对冲基金OneRiver向SEC申请创建碳中和的比特币ETF;5月27日,资产管理公司Simply发行投资组合中含有比特币的基金;6月8日,ETF发行商VoltEquity向SEC申请比特币相关ETF;6月10日,总部位于德克萨斯州的资管公司VictoryCapital计划通过为合格投资者设立私募基金进入加密市场;6月29日,方舟投资管理公司与位于瑞士加密货币ETP发行商21Shares合作发行新产品「ARK21Shares比特币ETF」,21Shares是该ETF的发起人,方舟投资管理公司协助销售ETF;7月末,高盛向SEC提交了一项交易所交易基金的申请;8月初,资管巨头景顺向SEC提交申请文件,计划推出基于比特币期货的交易所交易基金InvescoBitcoinStrategyETF;

灰度致信美国SEC,再次争取其批准GBTC转换为比特币ETF:4月23日消息,Grayscale(灰度)再次尝试获得美国SEC的批准,以将GBTC转变为在华尔街主要交易所进行交易的基金。

这家资产管理公司在致美国SEC的一封信中表示,其一直专注于一项法律细节,以支持将400亿美元的GBTC转换为ETF的申请。

美国SEC本月早些时候根据比特币现货ETF监管规则批准了Teucrium的比特币期货ETF申请,灰度押注这一事件可能会被用来促进自己的申请获批。

灰度在信中表示:“我们相信,Teucrium的指令证实了一个基本点……在审批(交易所交易产品)时,区别对待比特币现货产品与比特币期货产品是没有依据的。”

灰度首席法律官Craig Salm补充称,在Teucrium获得批准后,SEC“实际上失去了将期货ETF和现货ETF之间区别作为拒绝与实物比特币相关基金理由的能力”。SEC拒绝置评。

此前消息,灰度正等待SEC在7月初就将其GBTC转换为比特币ETF的决定做出回应。如果他们被拒绝,灰度首席执行官Michael Sonnenshein暗示要起诉SEC。(FT)[2022/4/23 14:43:55]

法官命令美国SEC回答Ripple质询,以确定原告论点是否有事实依据:10月22日消息,地方法官Sarah Netburn已经命令美国SEC回答Ripple激烈的质询,这些质询旨在确定原告的论点是否有事实依据。该机构必须说明为什么该公司的XRP销售是投资合同:“SEC的法律理论并不是逃避对被告事实调查的借口。这也不是答非所问的基础。”

此外,SEC还必须说明,它是否认为Ripple的努力是提高XRP价格的关键。然而,Ripple关于XRP Ledger在所谓证券发行开始前是否完全正常运作的质疑,因过于含糊而被否认:“法院同意这次质询是为了获取相关信息。但就SEC所指出的原因而言,被告的质询过于模糊。”(U.Today)[2021/10/22 20:49:09]

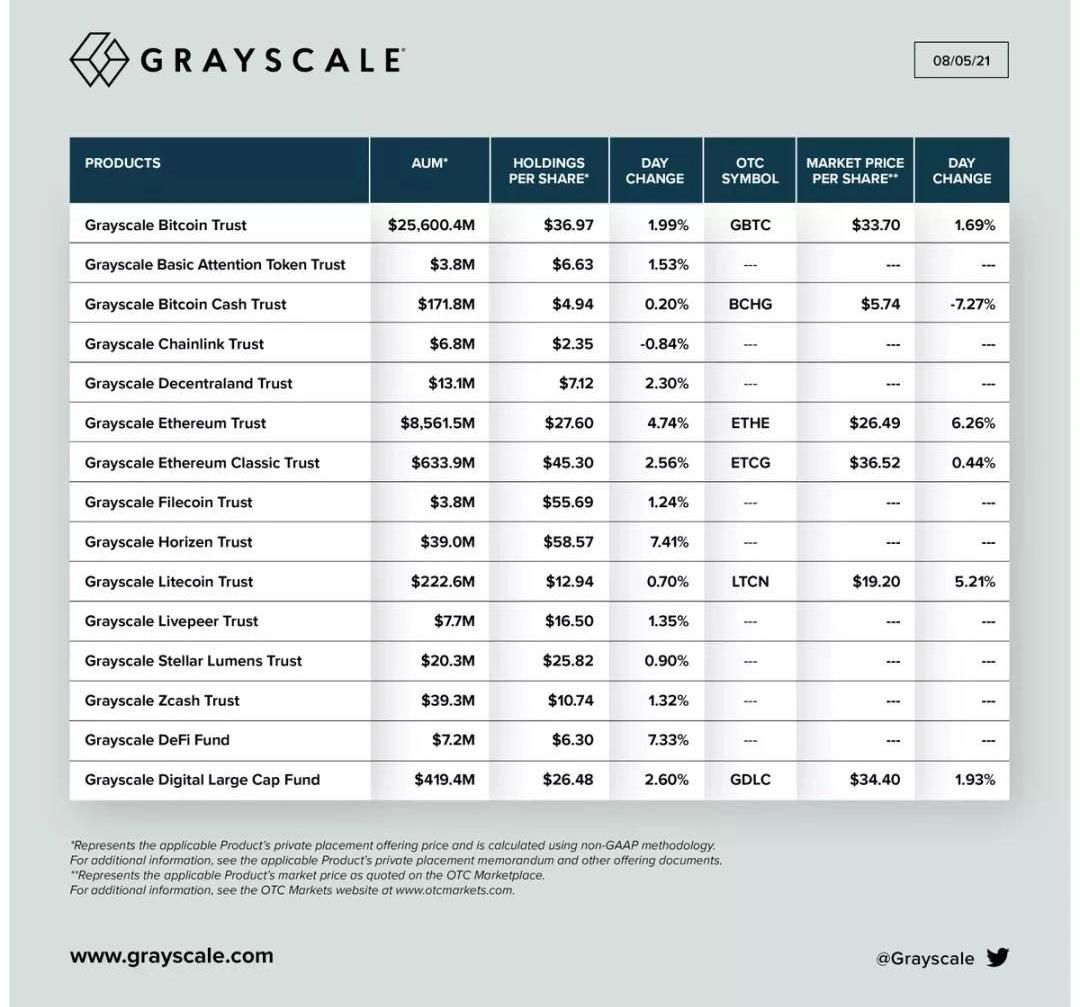

其次,在比特币ETF的实现形式上,也不再拘泥于主要围绕比特币现货“买买买”的传统ETF形式,而是出现了诸多新的设计思路。最有传统金融味道的还是上面ETF发行商VoltEquity的思路——25%的净资产将投资MicroStrategy股票,我认为这是一种颇有希望的折衷的思路,为投资者提供对加密货币领域公司的投资机会,使其未直接持有比特币和以太坊等加密资产的情况下也能投资加密货币市场,多年来一直申请比特币ETF的资管公司Bitwise也已推出类似产品。同时上面提到的VictoryCapital的加密基金,则主要是跟踪纳斯达克加密指数,相当于不是只涵盖比特币,而是比特币在内的一篮子加密货币。此外还有比特币ETF申请老兵VanEck的最新BitcoinStrategyFund,它计划将投资于比特币期货合约以及涉及比特币的集合投资工具和交易所交易产品,而不会直接投资比特币及其他数字资产,上面提到的景顺也是如此。而市场普遍已经有过预期的灰度,最近也刚聘请了指数定制供应商Alerian的前首席执行官DavidLaValle担任其交易所交易基金的全球负责人,旨在推动250亿美元规模的灰度比特币信托转换为ETF,灰度首席执行官MichaelSonnenshein表示灰度正在”100%致力于”这一进程。

美国SEC和Kik在虚拟听证会就其ICO相关法律纠纷进行辩论:金色财经报道,周四在虚拟听证会中,法官听取了美国证券交易委员会(SEC)和科技公司Kik的律师关于长期法律纠纷的辩论,争议围绕价值1亿美元的ICO。在周四的听证会上,双方争辩说对方没有提供足够的证据来支持他们的论点。双方花费了大量时间就SEC所称“Kik的代币Kin是一种证券”进行辩论。此次听证会并没有作出明确的裁决,因此,该案是否最终要进行审判还有待观察。在讨论快要结束时,Kik方律师批评SEC关于代币销售的指导不够明确。[2020/7/10]

而这也算曲线实现比特币ETF的一种新思路,且GBTC本来就在美股粉单市场挂牌上市,目前的二级市场体量也高达250亿美元,同时已经经过多年的交易验证。所以GBTC一旦成功直接转为ETF,那其从资金规模及宣传效果层面的影响,应该都会远远大于新通过的一支比特币ETF。02美国之外的“热火朝天”

动态 | 美国SEC主席在财年预算申请证词中回顾2018年加密货币相关工作:美国证券交易委员会(SEC)官网今日发布了SEC主席Jay Clayton在国会就SEC 2020财年预算申请发表的证词。在回顾2018年的工作时,Clayton提及该机构解决了一些加密货币、ICO和类似产品和技术出现的问题。SEC合规检查和检查办公室(OCIE)在2018年公布了2019年的审查优先事项,其中包括数字资产(加密货币、coin和token)。此外,SEC还创建了一个网站,向公众宣传涉及ICO的欺诈行为。[2019/5/9]

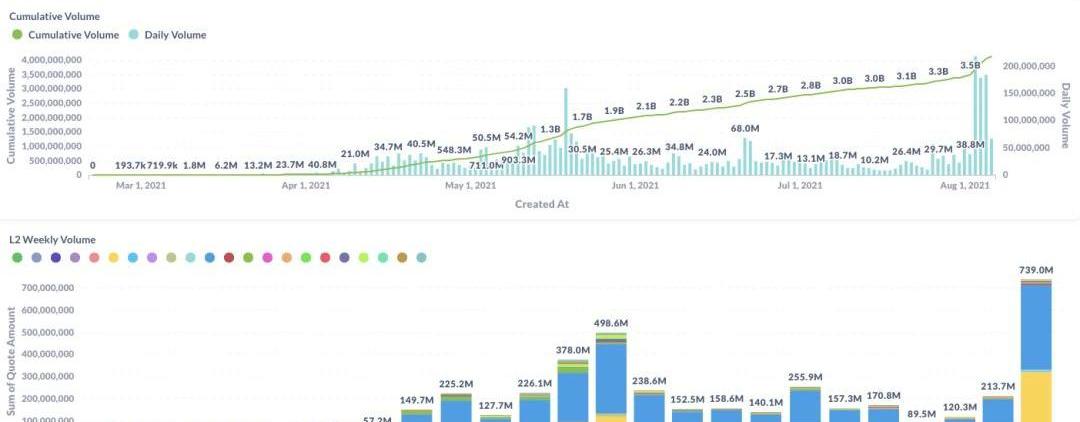

不同于美国诸多比特币ETF数年申请而不得的无奈等待,今年2月18日加拿大Purpose投资公司吃了“比特币ETF的首只螃蟹”——PurposeBitcoinETF。且自PurposeBitcoinETF上市后,其持有的比特币数量也不断增加,截至8月5日达到22032枚,当下市场价值逾8亿美元。与此同时,对应GBTC的正溢价开始持续走低,并于22日进入负溢价区间,而8月3日最新溢价数据为-11.84%,资金从GBTC流出并大幅流入比特币ETF,也说明了市场对ETF的热情和期待,这也无疑也会对美国带来仍未通过比特币ETF的压力。

同时近两个月来全球其他地方的ETF也取得了不错的进展,首先是6月23日,巴西证券交易所上市由QRCapital推出的拉丁美洲首个比特币ETF交易。而本月初,法国投资管理公司MelanionCapital也宣布将推出提供区块链公司和矿企风险敞口并受欧盟监管的ETF。03监管的徘徊未定应是ETF申请通过的最大阻碍

对美国的一众比特币ETF申请而言,目前最值得关注的其实是监管者的态度,虽然新任美国SEC主席GaryGensler在任职之前被认为是加密行业的友好人士,但其去年底接任以来并未明显有较为积极的表态。本月初彭博社就透露GaryGensler已要求国会通过一项法律以赋予SEC监管加密交易的权力,且他对于目前市场期待的比特币ETF没有给出任何时间表。甚至在本周二举行的阿斯彭安全论坛上,GaryGensler更是态度较为强硬地称加密货币的众多领域均可能涉及了证券法,必须接受SEC的监管。

不过颇有意思的是,就在昨天,美国商品期货交易委员会专员BrianQuintenz则直接发推称,美国证券交易委员会对纯商品及其交易场所没有监管权,无论这些商品是小麦、黄金、石油还是商品属性的加密资产等等。这种一前一后看似针锋相对的言论,其实从侧面反映了美国监管当局对于加密货币的法律定义及监管权责划分依旧还未有公论,这可能也是ETF等加密资产桥接到传统金融的方式迟迟未有突破的关键原因所在:按CFTC专员的说法,证券属性的衍生品归SEC监管,如比特币ETF等延展出来的金融产品;而商品本身归CFTC监管,如比特币等其他商品属性的加密货币。但这又存在一个核心问题,就是对证券的定义范围亟需法律厘清——比如比特币之外的其它加密货币,有些未来是否可能直接被定义为证券而非商品。所以总的来看,当下的一众比特币ETF申请其实也是在等这个最后“监管点”的到来,一旦监管态度迎来明确,那么这些积压的请求便有可能“鱼贯而入”。

七月的第三周,我们整理了一份囊括了7个热门项目的IDO名单。下文中,我们从项目名称、定位、代币进展和IDO详情等几个维度介绍这些新项目.

1900/1/1 0:00:00Justasdigitaldownloadshaverevolutionizedmusicandbookpublishing.

1900/1/1 0:00:00作者|秦晓峰编辑|郝方舟出品|Odaily星球日报 今天凌晨,一款名为SpacePoggers的项目进行了NFT发售.

1900/1/1 0:00:00N词贴|NFT与FT有什么区别? 图片来源:NFTLabs在交易同质化代币时,我们只需关注代币的价格和数量,因为同一种FT之间能够相互替换、具有统一性、几乎可无穷拆分,在使用过程中也十分方便.

1900/1/1 0:00:00凭借着优越的性能,Solana已成为了以太坊之外发展势头最为迅猛的公链生态之一。提到Solana生态内的DeFi协议,大家最先想到的可能都是Serum以及Raydium等两大DEX,但如果要问S.

1900/1/1 0:00:00OrderSwap是由DelandLabs基于DFINITY构建的去中心化交易所。OrderSwap在AMM的基础上还引入了订单簿模式,让用户可以按照目标价格设置买卖订单.

1900/1/1 0:00:00