总结上周期权市场的数据,我们发现:现货价格不大,期权成交低迷;短期隐含波动率逐渐走向稳态,看涨期权正在重新修复溢价;比特币与以太坊在本周没有走出独立行情,DeFi蓝筹表现强劲;短端隐含波动率继续回落,市场短期内不会出现超预期波动。比特币

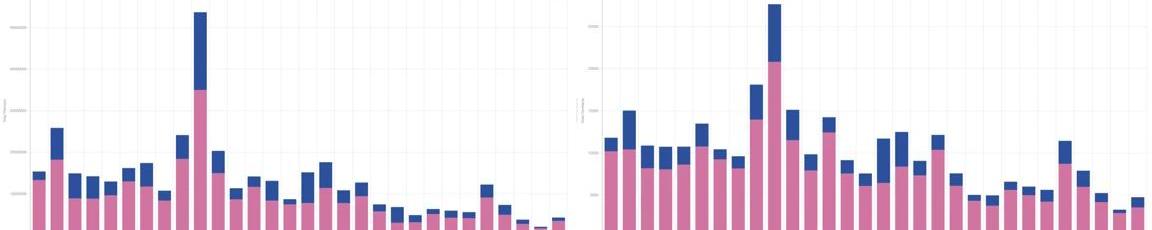

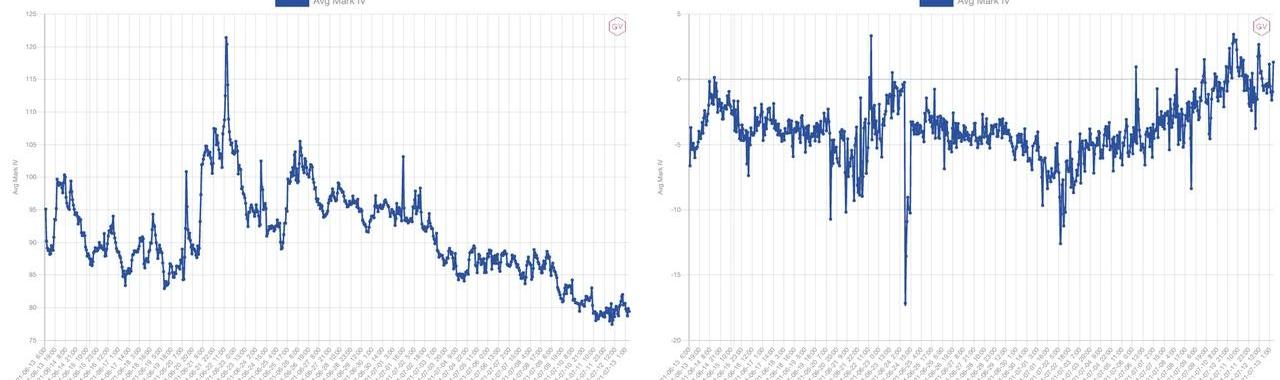

七月份的第二周,比特币的成交较为平稳,成交量没有出现异常的变化,但是在权利金口径,期权成交出现一定的缩减,交易正在慢慢从价外期权向价内期权靠拢,期权市场预计比特币不会出现大幅波动。

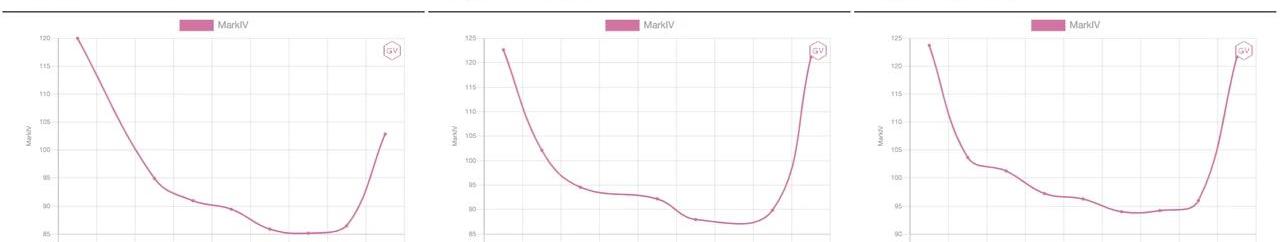

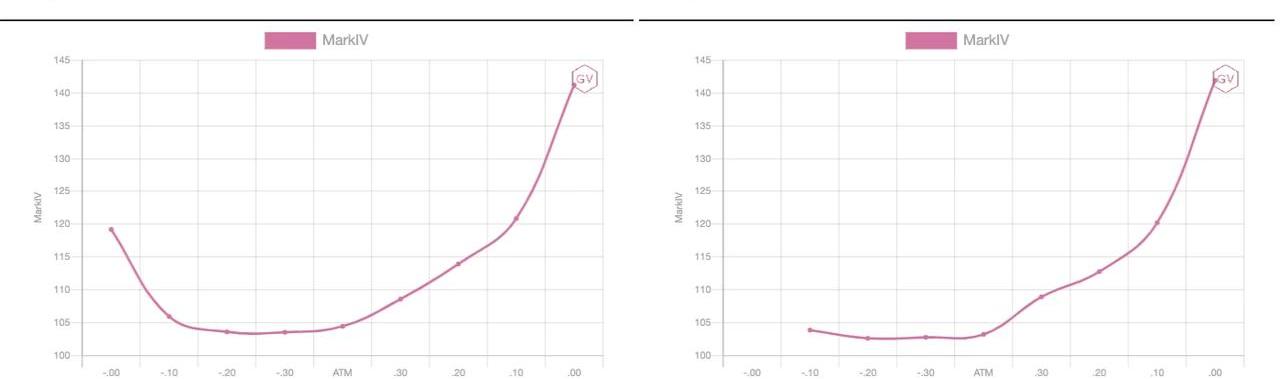

比特币期权权利金成交量与比特币期权合约成交量,截至7月13日18:00,数据来源:gvol.io过去七天,比特币的现货价格一直维持在33,000美元附近。市场逐渐走向盘整,隐含波动率曲面下移的非常明显。从中、短期隐含波动率曲面来看,看涨期权与看跌期权的溢价逐渐收窄,如果不出现超预期的变动,我们有望在短端看到稳态的波动率曲面。

芝商所以太坊期权市场未平仓合约创历史新高:金色财经报道,根据The Block汇编的数据,6月份,芝商所(CME)以太坊期权市场的未平仓合约为2.54亿美元,处于历史最高水平。未平仓合约是指未平仓合约的数量。[2023/7/3 22:14:13]

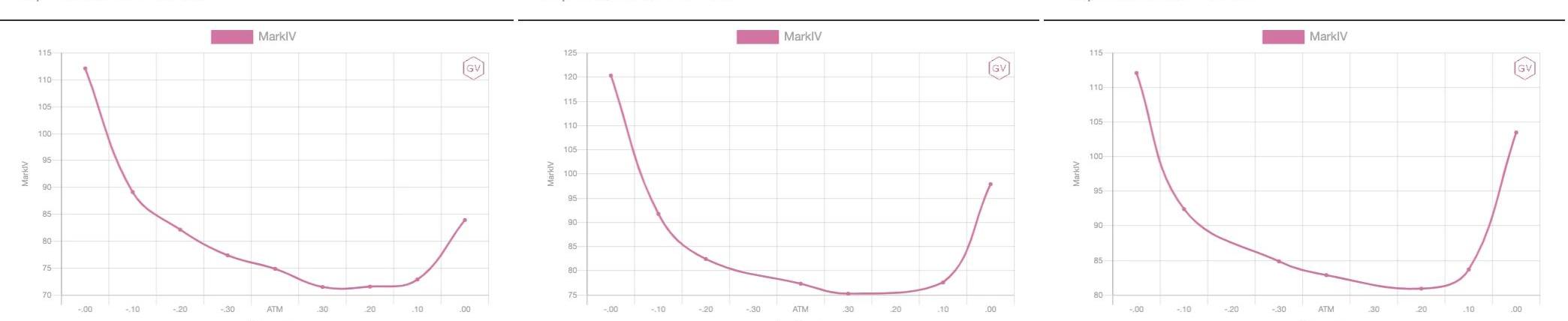

短期比特币期权隐含波动率曲面变化,截至7月13日18:00,数据来源:gvol.io从远期隐含波动率曲面来看,价值投资者对比特币的信心从未改变,与此同时,距现在90天到期期权隐含波动率曲面已经出现正向偏斜。

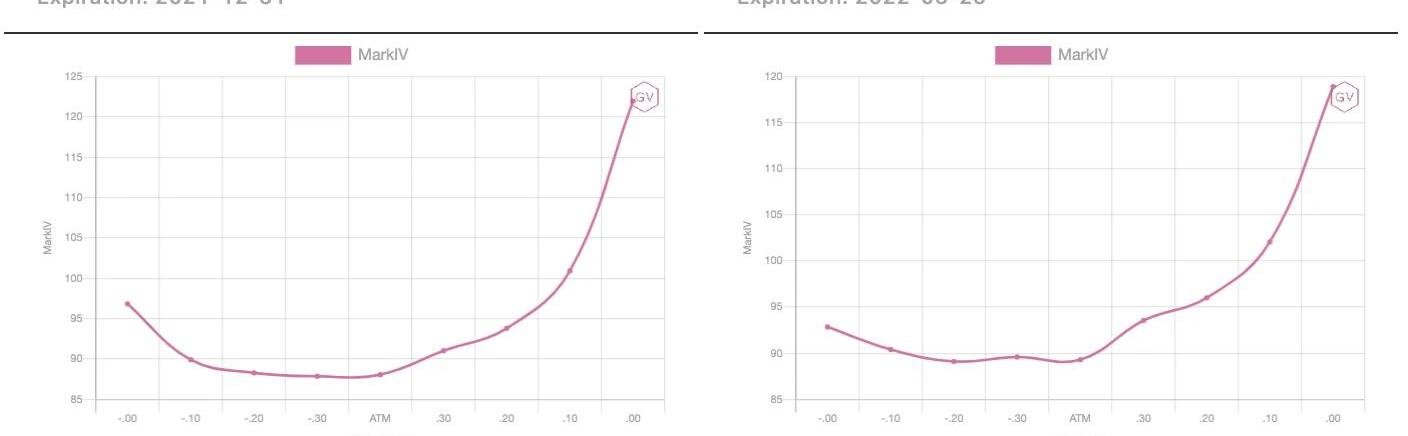

远期比特币期权隐含波动率曲面变化,截至7月13日18:00,数据来源:gvol.io市场重新向好从矿工的净寸头变化中得到印证,由于众所周知的原因,矿工曾在六月面对较为严重的抛售压力。这样的情况已经得到缓和,根据Glassnode所公布的数据,矿工重新开启了“屯币模式”,其比特币持仓净变动又负转正。与此同时,矿工的算力已经显著的修复调整,目前哈希率已经从低点80EH/s恢复至110EH/s,虽然距离高点180EH/s仍存在一定差距,不过好在矿工算力已经稳定,其经营活动正在逐渐向好。

观点:期权交易平台Deribit上期权市场出现看涨偏好:4月1日消息,期权交易平台Deribit上的比特币期权出现看涨情绪,因比特币距离历史新高只差约4.6%的涨幅。期权分析平台Genesis volatility称,期权波动率倾斜正在缓慢上升,意味着看涨期权的需求或溢价再次高于看跌期权,显示出看涨倾向。

瑞士期权分析公司Laevitas表示,一旦突破6万美元的心理阻力位,“烟花将随之而来”。交易员们正在通过诸如执行价为8万美元的深度虚值看涨期权,为短期内的强劲反弹做准备。[2021/4/1 19:38:09]

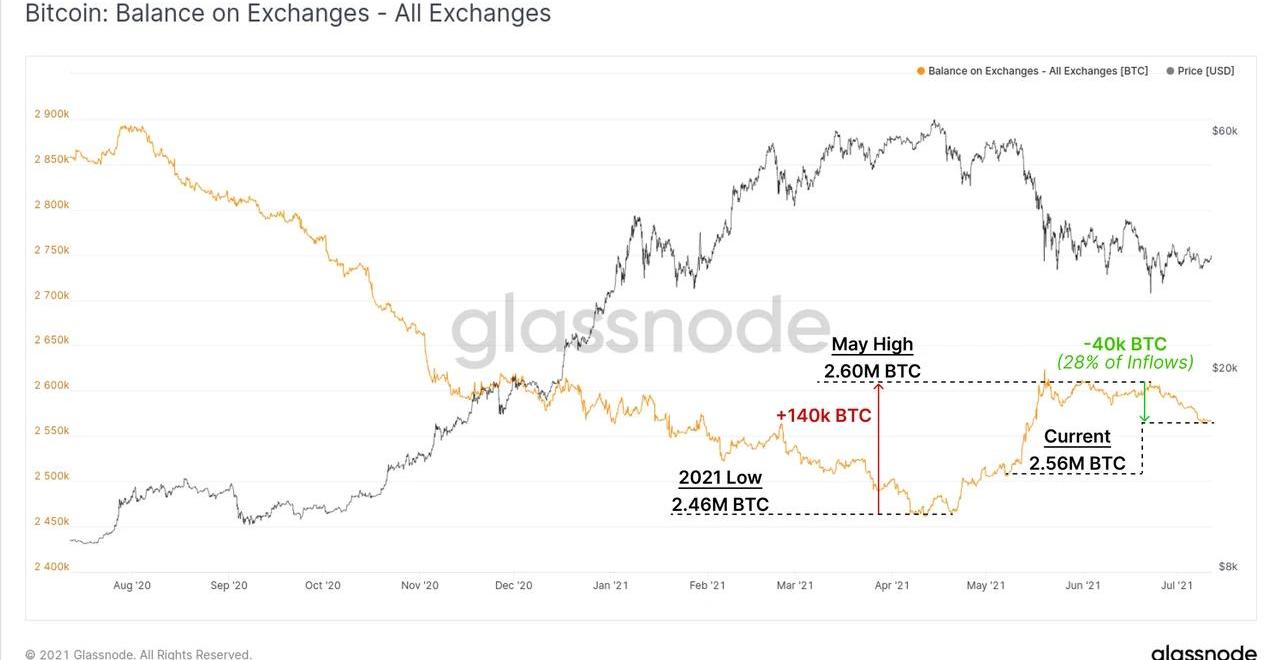

比特币矿工净头寸变化,数据来源:glassnode在2020-2021年Q1的数字资产牛市中,交易所持有比特币一直保持着减少的趋势,在四月后半期这样的趋势出现了反转,投资者慢慢将手中的数字资产存到交易所卖掉,比特币现货价格在这个过程中也出现调整,在五月份至六月份的时间窗口中,交易所持有的比特币余额增长了140k。在七月份,我们很高兴的看到投资者在交易所中购买比特币,根据glassnode公布的数据,交易所的比特币总余额在过去三周减少了约40k。这样的下降呈现出一定的趋势,截止发文,数字资产交易所余额为2,560k比特币。

期权市场数据显示BTC第三季度价格波动将大于ETH:金色财经报道,根据加密衍生品研究公司Skew的数据,ETH及BTC的三个月隐含波动率之差在周日跌至-2.4%的历史低点。Skew首席执行官Emmanuel Goh表示,这一数字呈现负值表明,期权市场预计未来三个月BTC的波动性将大于ETH。该指标在2月份创下33%的历史新高,此后一直呈下降趋势。

注:隐含波动率是用期权价格、标的资产价格和其他关键指标计算出来的,反映了投资者对某项资产在特定时期内波动或风险程度的预期。[2020/6/30]

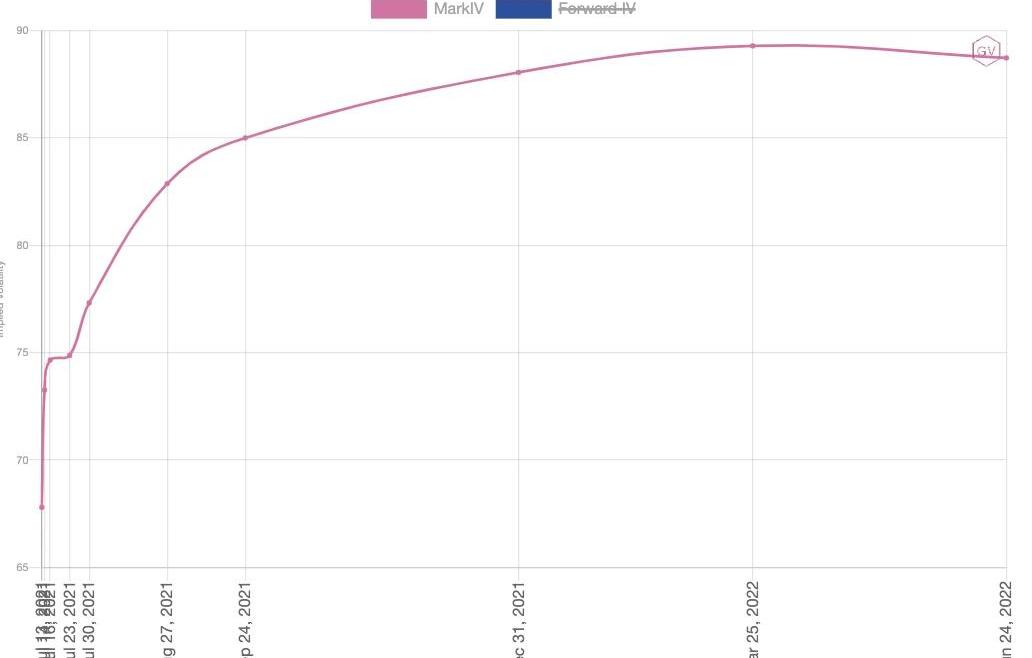

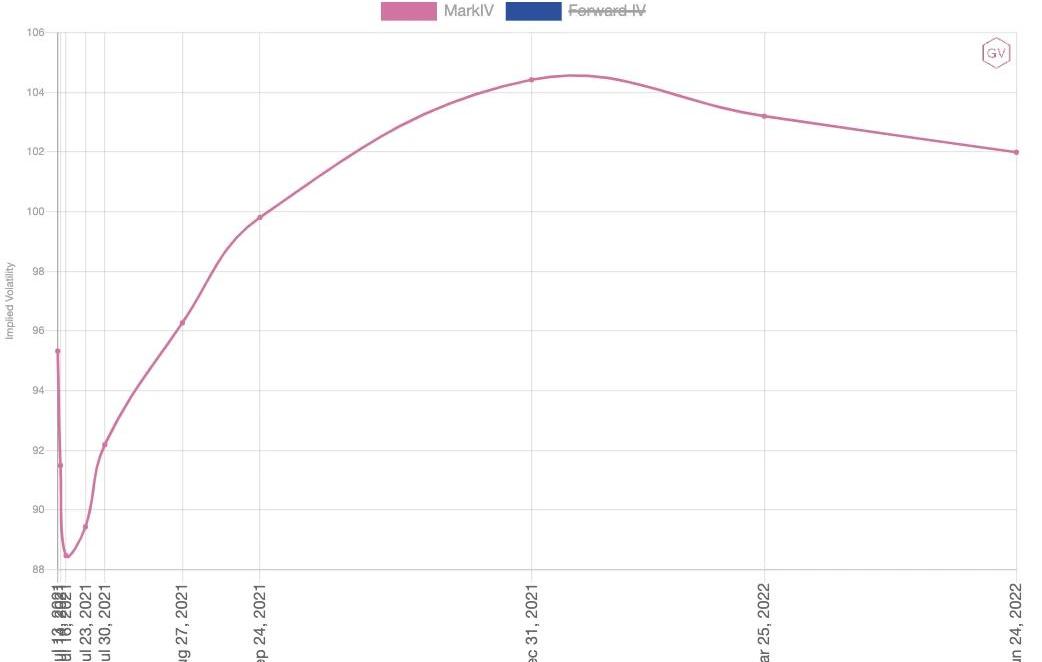

交易所资产负债表中比特币数量变化,数据来源:glassnode从隐含波动率期限曲线进行观测,由于过去七天比特币现货价格一直在低幅震荡,短端隐含波动率回落使得波动率空头获得不小的收益,期限曲线的升水形态逐渐陡峭。

TokenInsight分析师:市场的不确定性减少或是推动比特币期权市场增长的主要原因:自减半以来,芝商所(CME Group)的比特币期权市场一直在升温,上周未平仓合约和交易量创下新纪录。TokenInsight高级分析师武祥健对金色财经分析指出:根据CME的数据,5月15日成交的CME 5月29日到期call option行权价$10,500 - 13,000之前共有约1,300张期权未平仓,占总持仓量(1,869张)的约70%。按CME每张合约连带5BTC计算,该未平仓量超$64M;Put option未平仓量则极少。从期权买方的角度而言,这种情况可以被视为看涨的信号。我认为减半完成,市场的不确定性减少或是推动比特币期权市场增长的主要原因。由于无法获得具体成交明细,故无法推断推动主体。简单来说,期权交易者是这个市场中较为专业的一拨人,这一持仓量说明比特币短期看涨。[2020/5/18]

BTC期权市场录得3月份下跌以来最高交易量:金色财经报道,根据Skew数据,随着现货市场飙升,4月29日,BTC期权市场录得自3月份下跌以来的最高交易量。Deribit贡献了最高的交易量,达1.53亿美元,其次是OKEx,达3300万美元。LedgerX和CME的交易量分别为120万美元和150万美元,而Bakkt没有显示出任何可观的交易量。[2020/5/1]

比特币期权隐含波动率期限结构,截至7月13日18:00,数据来源:gvol.io从高阶数据来看,在值期权的隐含波动率逐渐回落,投资者不看好未来市场的波动增加,另外尽管比特币期权的偏度不太稳定,总体来看也在逐渐修复,截止发文,比特币期权偏度回升值个位数正值,这样的水平已经是“519”之后的最高点。

比特币期权隐含波动率与偏度过去1个月变化,截至7月13日18:00,数据来源:gvol.io从历史波动率进行观测,盘整的现货价格走势拉低了现实波动率,因此当前隐含波动率存在着一定的溢价水平。

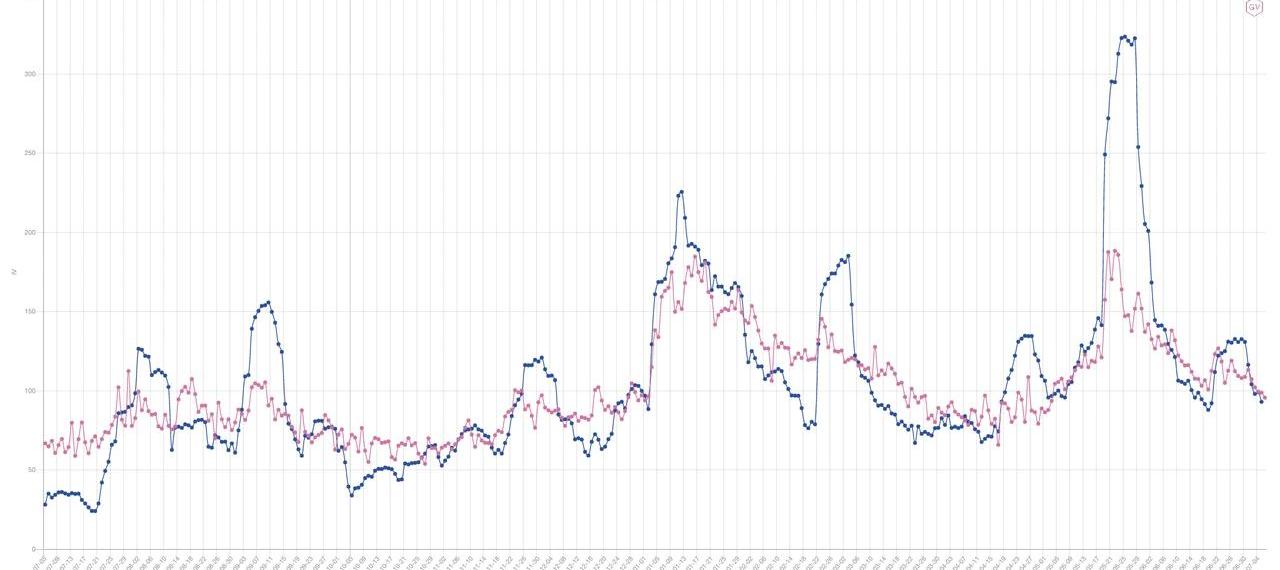

历史波动率与隐含波动率的对比,截至7月13日18:00,数据来源:gvol.io以太坊

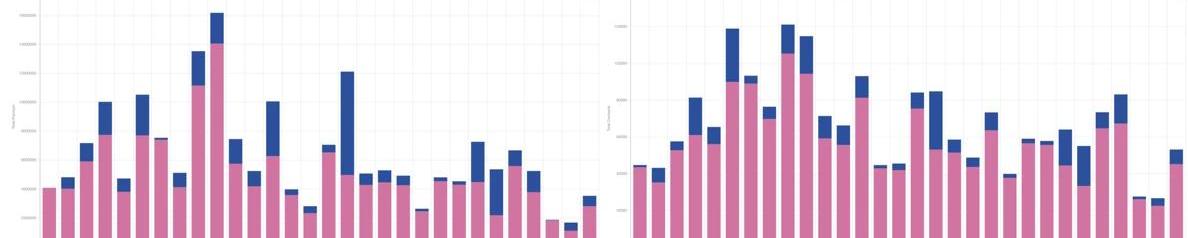

由于行情的稳固,以太坊的期权成交同样平稳。

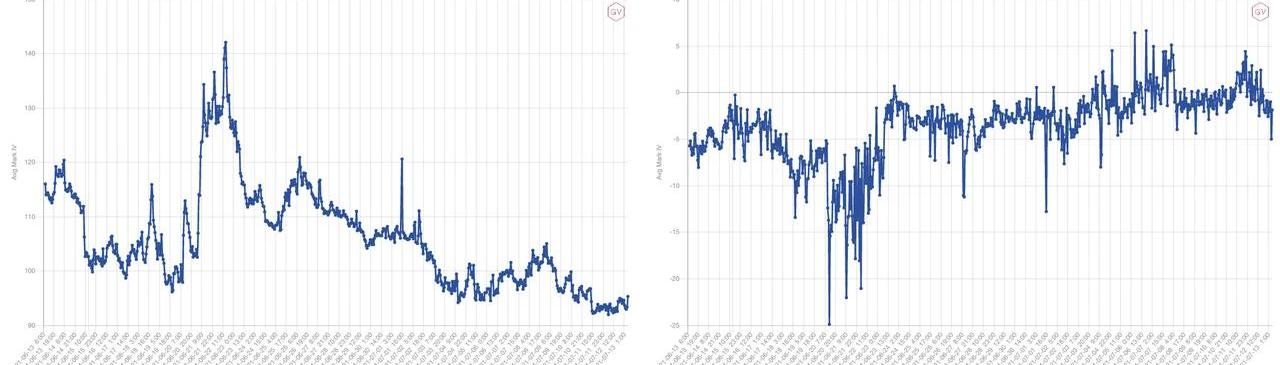

以太坊期权成交量,截至7月13日18:00,数据来源:gvol.io从隐含波动率曲面来看,以太坊与比特币的表现类似。从中、短期隐含波动率曲面观测,看跌期权的溢价优势已经没有那么明显。考虑到近在咫尺的“伦敦升级”,这样的表现也不让人吃惊。

以太坊期权短期隐含波动率曲面变化,截至7月13日18:00,数据来源:gvol.io从远期来看,投资者对以太坊看涨期权的交易则更加活跃,远期隐含波动率的正向偏斜程度要高过比特币。

以太坊期权远期隐含波动率曲面变化,截至7月13日18:00,数据来源:gvol.io观测隐含波动率的期限曲线,与比特币的曲线形态类似,以太坊的隐含波动率曲线呈现出升水的结构,12月31日到期的隐含波动率出现一定的凸起。

以太坊期权隐含波动率期限结构,截至7月13日18:00,数据来源:gvol.io参考高阶数据,在值期权隐含波动率进一步下降,多头的反弹存在着一丝疲弱的迹象。与比特币一样,以太坊期权偏度值正在逐渐走回均衡。

以太坊期权隐含波动率与偏度过去1个月变化,截至7月13日18:00,数据来源:gvol.io观测波动率的历史变动情况,考虑到现实波动率可能进一步回落,隐含波动率仍然处于折价状态。

历史波动率与隐含波动率的对比,截至7月13日18:00,数据来源:gvol.io结论

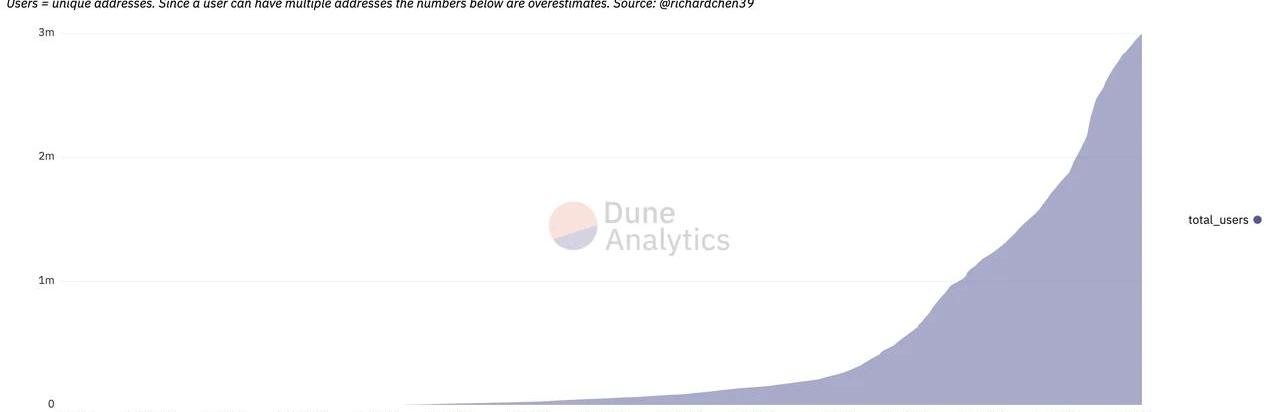

近期市场的行情主线在于DeFi蓝筹,Uniswap、AAVE、Compound等通证在七月份均走出了不错的行情。如我们之前周报中所讲的,币价的调整没有影响到DeFi的经济活动:新用户数量、质押量、交易笔数等指标都在企稳向好。下半年的行情指向是否会重新回到DeFi?是一个值得思考的问题。

DeFi使用者增长情况,截至7月13日18:00,数据来源:DuneAnalytics

纵观NFT的发展历程:从2012年的一篇博文讨论“coloredcoin”开始到2017年CryptoKitties游戏的出现,将NFT应用到游戏上推向了主流市场.

1900/1/1 0:00:00头条美联储与耶鲁大学研究人员为稳定币制定两个监管框架美联储正在进行的关于央行数字货币的研究,已经扩大到包括稳定币以及它们是否能得到有效监管的问题.

1900/1/1 0:00:00这个VM中某些操作码的功能和用意很容易理解,但也有一些不太好理解,以下是一些特殊的原因:ADDMOD,MULMOD:大多数情况下,mulmod(a,b,c)=a*b%c,但在椭圆曲线算法中.

1900/1/1 0:00:00NFT可以说是近期加密世界最大的风口,尤其是一款款带有“财富效应”的游戏,让大量玩家趋之若鹜。与圈内上一个风口DeFi类似,第一批受到关注的NFT游戏主要部署在以太坊公链上,而后向BSC等竞争链.

1900/1/1 0:00:00随着近期加密社区热切的讨论《美国基础设施法案》新增对加密货币领域的税务征收,无论此基建法案通过与否,对加密交易征税,本身就已在某种程度上宣布了这项技术或资产的合法性.

1900/1/1 0:00:00《区块链行业观察》专栏·第33篇作者丨TracyLevine编者注:本文作者为TracyLevine,ForbesCoaches委员会成员、TracyLevineForbes委员会成员.

1900/1/1 0:00:00