编者按:本文来自金色财经,Odaily星球日报经授权转载。DeFi是流动性革命。在传统世界中,你购买并持有资产,希望升值。也许你在一个计息银行账户里有一些美元存款,但在大多数情况下,你持有的资产并没有“发挥用处”。在DeFi中,情况完全不同。持有资产只是第一步。任何投资者都可以成为流动性提供者,通过把这些资产存入智能合约,让它们“发挥用处”,赚取额外回报。流动性提供者可以从以下两方面获得回报:1.借出资产2.像做市商一样推动交易所以,你如果有SNX或MKR,可以存进Compound,通过借贷赚取利息,或者可以存入Uniswap、Balancer和Bancor等AMM中,推动交易,获得交易费用,若资产升值,还能产生收益。YieldFarming的热潮掩盖了一个的事实,那就是任何人在DeFi中都能成为流动性提供者。这一点受到很多人的低估。流动性提供者的角度

Chainalysis:DeFi的主流采用仍处于早期阶段:周二发布的Chainalysis报告称,相对于更广泛的加密行业,去中心化金融(DeFi)协议的主流采用仍处于早期阶段。这家区块链数据公司在其“全球DeFi采用指数”中发现,虽然过去18个月新兴市场和发达市场的DeFi采用率显着增加,但大部分增长发生在收入较高和专业投资者较多的国家和地区和贸易商。报告称,DeFi的采用“主要是由经验丰富的加密货币交易员和投资者在创新的新平台中寻找新的alpha来源的推动,即使我们加权我们的指数以支持草根采用”。尽管DeFi吸引了较大的投资者,但该行业需要在吸引较小的散户投资者方面做得更好。(coindesk)[2021/8/24 22:34:28]

第一代DeFi协议是基于最终产品构建的。Maker的目的是生产Dai,而Uniswap的首要目标是促进交易。DeFi产品实际上是双边市场,“流动性提供者”的市场可能比交易市场更大。如今有了聚合器,而且交易员也能够非常方便地操作前端,这进一步将交易需求与流动性供应分开。Uniswap会为交易员和有限合伙人提供同等服务,因为Uniswap.org吸引的是散户提供的直接流动性,但对于大多数AMMs,如Balancer、Bancor、Curve和Sushi,它们真正的用户是流动性提供商,且大部分交易来自1inch,Matcha等其他聚合器。如何让流动性提供者满意?

DeFis Network项目EOS质押量突破4千万枚创历史新高:金色财经报道,据数据显示,DeFi项目DeFis Network当前EOS质押数量突破4千万枚创历史新高,按当前EOS价格2.75美元计算,总价值约为1.1亿美元。据悉,DeFis Network是一个集合了一系列DeFi协议的去中心化金融网络。[2020/11/21 21:35:03]

流动性提供者看重的是以下两个方面:1.标的资产的投资回报2.杠杆第一个方面就是AMM发展的原始动力,就是如何用更少的钱做更多的事。2020年,在Uniswap中,任意两种资产的流动性池比率都是50/50,而Balancer允许调整权重和交易费,Curve则实现了专门针对稳定资产的更高效交易算法,并利用了借贷协议。这些都使各种资产的交易量和交易费增加。对流动性提供者来说,一系列与上述相似的改进正在进行。Balancerv2版本允许未使用的库存同时被借出,这一点非常像Curve,而Uniswapv3的目标则非常宏大。利用资产杠杆

火币集团COO朱嘉伟:DeFi和中心化金融本身并不矛盾,两种形态有不同的存在价值:8月12日下午,火币以新基建浪潮下区块链的新机遇为主题,在上海举办了2020年季度策略会。会议现场,火币集团COO朱嘉伟表示:DeFi的爆发引发了中心化金融和去中心化金融的讨论,从短期来看,这两种形态的存在都是有理由和价值的。去中心化的DeFi更适用于简单的场景,包括质押借贷、算法衍生品等;而中心化金融对需要人服务的场景更友好。

DeFi和中心化本身并不矛盾,未来DeFi会作为自动化执行的基础,DeFi本身是自动化的,更适合和程序打交道,这些程序很可能是是中心化金融中的人来写出来的。而中心化金融能提供更多人的服务,处理复杂的逻辑和风险,对普通人交互会友好一些。

朱嘉伟表示:“今年我们组建了DeFi实验室,准备投入近千万美金参与全球DeFi发展,希望可以为全球DeFi生态的建设做出贡献。”[2020/8/12]

一种更受欢迎的投资方式是购买所有你认为会升值的代币或资产,并将它们作为抵押,获得贷款。你可以将这笔贷款套现成美元,再买入那些会升值的代币或资产,形成杠杆。假设这些资产升值,你就能偿还贷款。或者,你也可以借入不看好的资产,将其出售,将收益进行再投资,然后再以更低的价格回购资产,以偿还贷款。在传统市场,这是一种有效的资本投资方式。在传统金融市场,主券商会管理自己的库存,并以此作为基础,提供产品和服务。但在DeFi领域,没有人会通过Compound、Aave和Maker对巨额ETH&WBTC资产负债表进行杠杆操作。相反,在DeFi中,AMM通过整合贷款抵押品,解绑大宗经纪商。Aave和Maker领跑DeFi

独家 | DeFi总锁仓金额突破36亿美元:据DappBirds DeFi Data专题数据显示,DeFi总锁仓金额突破36亿美元,DeFi中锁定资产总价值达36.71亿美元,较昨日上涨8.77%,其中Maker,Compound,Aave,Synthetix,Curve分别以6.44亿美元,5.71亿美元,4.78亿美元,4.37亿美元,2.88亿美元位列前五名[2020/7/22]

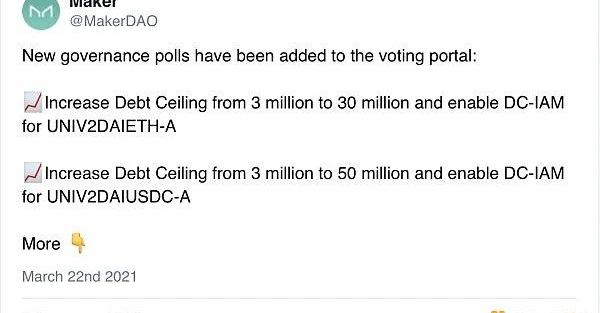

抵押品担保贷款是加密货币持续增长的秘密。加密货币资产是极好的抵押品,它们能全天候交易,不受地域限制,这就是为什么BlockFi价值30亿美元的原因。AMMLP代币可能成为非常合适的抵押品,解锁额外代币供应。大多数贷款的抵押品都是ETH或BTC,所以,UniswapLP代币如果支持WBTC-ETH交易对,那就能成为更好的抵押品!当然,这个产品的实现会有一定复杂性,特别是如果抵押品的价值下降,要运用预言机进行定价和清算,并且借贷LP代币的需求小于标的资产,但通过LP代币获得贷款是杠杆的一种好方式。在这个方面,Maker和Aave采取的态度最积极。上周,Aave宣布推出AaveAMM市场,这是Uniswap和BalancerLP代币的独立借贷协议。它支持14个Uniswap交易对和2个Balancer交易对。用户还没有蜂拥而入,但LP代币作抵押的未偿贷款有510万美元。与此同时,MakerDAO正在试图提高其债务上限:

上月,LP代币能够作为抵押,获得Dai贷款,在初期需求超过供应之后,Maker又开始提高债务上限。6个LP代币交易对达到了300万美元的上限,Maker的治理协调员刚刚开始进行链上投票,将每对代币的债务上限提高到3000万美元。这样会提高资本效率,推动DeFi中的流动性,尤其是当聚合器开始全面整合贷款抵押品。

消息面:1、灰度创始人、前首席执行官BarrySilbert昨日发推文称:“比特币的新高时机已经到来了”.

1900/1/1 0:00:00欧易OKEx旗下的BlockDreamFund与Filecoin达成战略合作,将从已有基金规模中拿出1000万美金对Filecoin生态优质项目提供专项服务与资源支持.

1900/1/1 0:00:00前言:随着NFT的爆发,NFT平台也开始崛起,交易量一直在上涨。根据Cryptoart的统计,目前加密艺术品NFT总价值超过4亿美元,各个平台共销售出超过15万个艺术品NFT;根据Cryptos.

1900/1/1 0:00:00北京时间3月26日17:00,加密货币借记卡公司Crypto.com推出的NFT平台正式上线了第一批产品——阿斯顿·马丁高知特F1车队NFT.

1900/1/1 0:00:00编者按:本文来自Blockunicorn,翻译:BlockUincornUniswapv1于2018年11月推出,旨在为自动做市商提供概念验证.

1900/1/1 0:00:00在过去,无论是传统金融还是加密货币市场,都采用挂单簿机制匹配买卖方交易,直到自动化做市商交易模型横空出世,为去中心化金融领域的用户带来新颖的交易机制.

1900/1/1 0:00:00