编者按:本文来自加密谷Live,作者:Coinrule,翻译:Sherrie,Odaily星球日报经授权转载。投资者有了一个新的选择来增加他们的投资组合。比特币终于成为一种新的资产类别,它的存在打破了许多传统投资者对我们所熟知的金融市场的看法。2016年和2017年,比特币的抛物线式价格飙升主要是由散户投资者推动的。今年,似乎是机构占据了上风。尽管散户投资者对大量购买加密货币持谨慎态度,这是因为他们对2018年和2019年遭受的损失仍然记忆犹新,但机构投资者采用了健全的风险管理程序,以保护自己不受资金缩水的影响。最重要的是,即使来自企业的投资比例很低,但在一个相对于股票、债券和大宗商品而言仍相对年轻、流动性较差的市场中,它也是有意义的。现在,越来越多的公司公开宣布将比特币加入他们的储备财产,这将意味着很难把“精灵”放回“瓶子"。为什么相关性会有影响

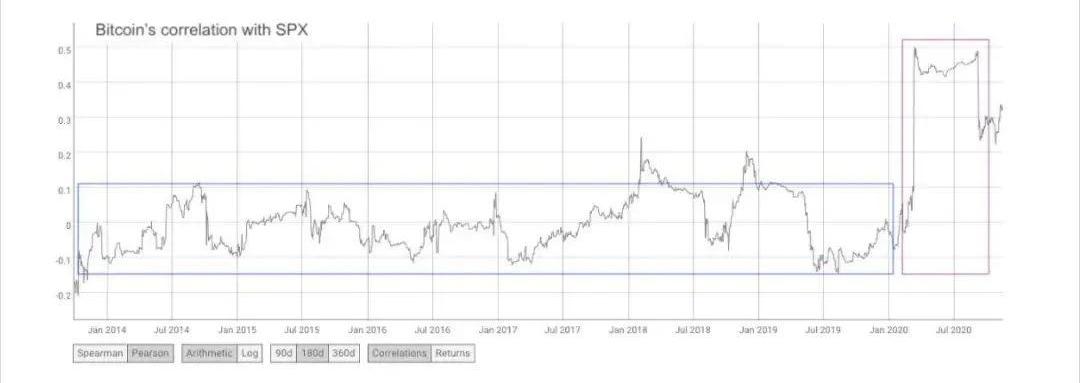

散户投资者的投资判断主要基于情绪、价格走势和新闻。机构投资者的决策过程更为复杂,而且是在先进的模型上进行的,这些模型通常考虑投资组合中所包含的资产之间的相关性。风险管理是专业投资实体能否长期生存的关键。评估风险的最佳方法是从确定统计上连接不同资产的关系开始。投资组合经理通过持有彼此尽可能“不相关”的资产来降低总体风险。当不同资产的走势不一致时,它会显著降低总投资组合的波动性,因为从统计学上讲,一种资产的利润可以弥补其他资产的损失。这是2020年3月与新冠肺炎相关的市场崩溃期间第一次发生的情况。多年来,比特币与其他传统风险资产的关联度一直很低,但随着关联度突然上升,比特币与股票一起下跌。

观点:Coinbase在与美SEC的法律斗争中面临生死考验:6月7日消息,彭博社今日刊文称Coinbase在与美SEC的法律斗争中面临生死考验,SEC的执法推动对Coinbase尤其不利,Coinbase去年80%以上的收入来自美国,现在其商业模式面临着近乎生死存亡的威胁。Ashbury Legal的律师Ashok Ayyar表示:“对于Coinbase来说,这个案子是生死攸关的,因为它更集中在美国市场。预计Coinbase会对此展开激烈的诉讼。”

此前昨日消息,SEC起诉加密交易所Coinbase,指控Coinbase未能在该机构注册为经纪商、交易所或清算公司,且Coinbase的质押计划也违反了证券法。在对Coinbase的诉讼中,SEC将SOL、ADA、MATIC、FIL、SAND、AXS、CHZ、FLOW、ICP、NEAR、VGX、DASH和NEXO代币认定为证券。[2023/6/7 21:21:16]

观点:比特币将在6个月内涨至10万美元,但预计短期会出现抛售:投资咨询公司Midas Touch Consulting的董事总经理Florian Grummes坚持认为,比特币在未来六个月的交易价格可能会达到10万美元,但他同时警告称,该资产的价格短期内可能会回落。Grummes在接受Kitco News采访时表示,投资者不应依赖最近几天的反弹,而应谨慎对待这一资产。他指出,未来几个月,比特币可能会经历进一步的调整,然后才会出现新的高点,并认为10万美元的目标价格是大多数加密货币行业人士的保守价格。

根据他的说法,如果比特币以10万美元的价格交易,其价格走势将进入历史趋势。Grummes指出,随着越来越多的投资者投入资金,比特币价格将会飙升,但可能会遭遇高达70%的抛售。不过,他表示,尽管有可能出现剧烈波动,但目前波动性将会减少。此外,他认为,未来几年内,该资产的交易价格可能会达到100万美元。(Finbold)[2021/8/27 22:41:58]

游戏中的新玩家

观点:印度在考虑对比特币交易征税前需建立一个加密货币监管框架:针对印度计划对比特币交易征税,安永会计师事务所合伙人Abhishek Jain解释说:“在考虑税收之前,需要建立一个加密货币监管框架。这对印度加密行业来说是一件好事。”目前,印度没有专门针对加密货币的适当监管框架。而在税收方面,印度加密货币交易员往往依赖于针对其他资产的规则。印度区块链律师Varun Sethi表示:“迄今为止,税务部门还没有针对比特币交易发布正式的规则或规定。”他还说:“这一行动确实影响了印度的加密行业,因为印度法律不明确,从而阻碍了外国机构实体带着监管透明度和信心进入印度。”此前报道,印度政府正在考虑对比特币交易征收18%的商品和服务税(GST)。预计每年征税约40亿卢比(5340万美元)。(Finance Magnates)[2021/1/1 16:13:55]

有趣的是,加密市场崩溃的主要驱动因素可能是短期投资者和投机者的反应。从Bitfinex未平仓的杠杆头寸数量中我们可以看到,卖空者以创纪录的速度增加了他们的风险敞口,而买家则因突然的追加保证金通知和清算而不得不平仓。我们可以假设,这些短期交易者中至少有一部分也投资于股票和股票衍生品,因此必须相应地调整他们的交易。从3月到6月,比特币、Facebook、谷歌和苹果的价格表现(相对而言)几乎完全重合。

观点:Telegram放弃TON测试网,但独立项目带来新希望:Telegram放弃了TON测试网,但独立项目带来了新希望。Telegram领导的TON是一个开源项目,其全部代码已于2019年9月在GitHub上发布。作为一个区块链平台,旨在促进支付和托管超出Visa扩展水平的去中心化应用程序,Ton及其内部加密货币Gram将被集成到Telegram Messenger应用程序中,这个应用程序在全球拥有超过4亿用户。

随着TON项目面临SEC的审查,这些计划失败了,TON留给了愿意开发这个项目的独立开发商。在过去的几个月中,出现了许多基于社区的项目,像Free TON、NewTON和TON Community Blockchain。

Free TON是第一个实现的项目,它是由独立的验证者社区于5月7日推出的,就在Telegram首席执行官Pavel Durov发表公开信宣布公司正在退出该项目的前几天。从那时起,另外两个基于TON的项目Newton和TON Community Blockchain(似乎起源于中国TON社区)被创建了。(Cointelegraph中文)[2020/7/15]

声音 | 专家观点:比特币系统崩溃的可能性几乎没有:据中国金融信息网消息,多位专家和业内人士认为,由于此前市场投机严重,比特币期货上市后投资者做空和受资本市场调整影响,近期比特币等加密货币价格出现大幅下跌,比特币挖矿难度和成本会不断进行调整,这一系统崩溃的可能性几乎没有。[2018/12/9]

这是历史性的,因为这是比特币和加密货币第一次受到宏观事件的影响。随着比特币成为一种新的资产类别,市场基础设施和市场参与者总是会与传统市场有更明显的重叠。彼得·勃兰特3月12日的这条推特很好地捕捉到了恐慌性抛售时的相关性。

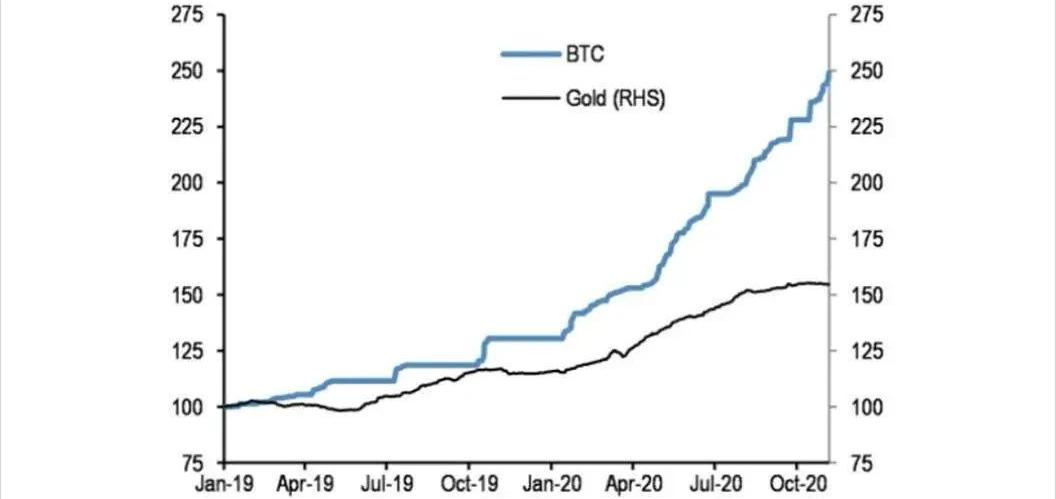

不过,在另一个层面上,一些事情正在酝酿,并逐渐反映在强劲的v型复苏中,这让比特币距离历史新高又近了一步。自今年3月以来,灰度比特币信托(GrayscaleBitcoinTrust)以越来越高的利率吸引资金,目前持有50万比特币。值得一提的是,该基金的目标客户是愿意支付比比特币现货价格高很多溢价的机构投资者和认可投资者,以便为他们的投资组合增加一种受监管的投资工具,使他们能够接触到加密市场。目前,GBTC是比特币领域最大的单一投资池,但与此同时,其他大型私人实体和企业也在囤积比特币,将其作为储备资产。他们可能不像一般的关注短期投机的加密投资者那样对价格敏感。这些公司在经过长期的尽职调查后进行投资,并且充分意识到所涉及的风险,他们可能会采用风险管理工具来降低这种风险,因为这是机构投资者的常见做法。摩根大通(JPMorgan)的数据似乎证实了比特币在机构投资者中作为一种新的资产类别的新地位。自2020年下半年以来,资本流入黄金ETF的速度随着GBTC信托(GBTCTrust)持有量的增加而放缓——这不太可能是巧合。

全新的游戏

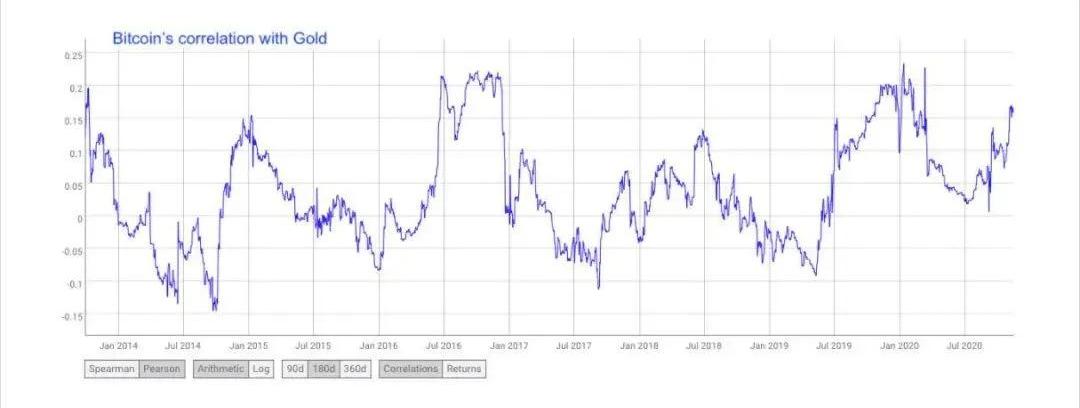

新旧市场参与者对市场的看法不一,既反映了短期波动,也推动了宏观趋势,取决于当天哪一个是主导力量。如前所述,比特币与股票的相关性在历史上一直非常低。当把它与黄金进行比较时,同样的情况也会出现。

这是有原因的:比特币按照自己的规则运行。比特币是金融领域中独一无二的新资产类别。比特币与经济周期没有任何联系。比特币引入了诸如减半和算力等指标,这些指标会影响比特币的价值/价格,但与迄今开发的任何金融模型都无关。从某种程度上来说,传统货币从投资角度来看具有相同的特征。新闻、数据和指标每天都会影响货币。它们上下波动的原因总是不同的。这些组成部分通常会相互平衡,导致相对较低的波动性和与其他资产类别的相关性。投资者往往会避开充满不确定性的资产,而倾向于那些更可预测的资产。具有讽刺意味的是,货币政策的意外波动是货币价格震荡的主要原因。比特币有一个数学上有计划的货币政策。还有什么比这更可预测的呢?策略上的机会

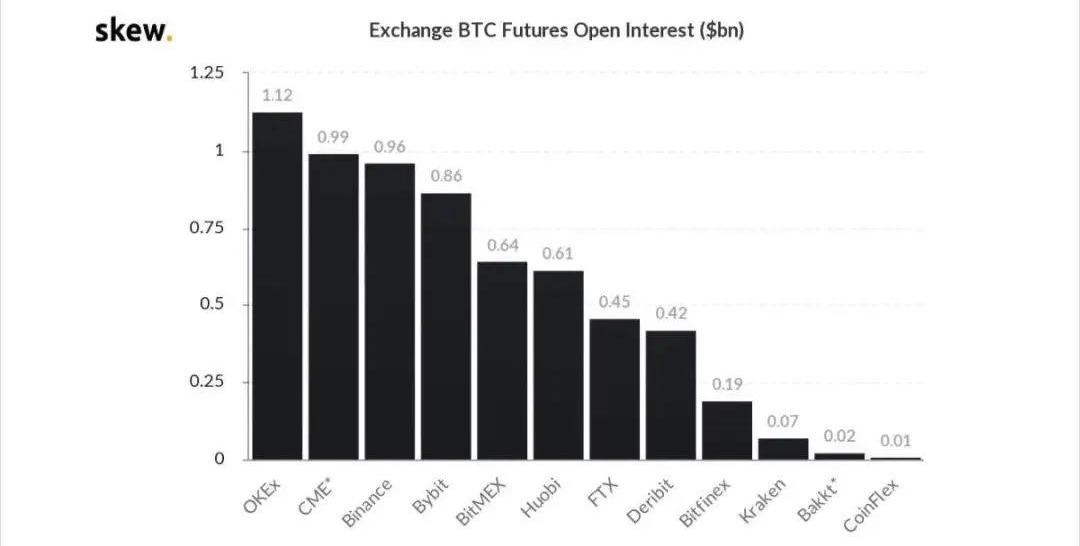

波动性最低的传统货币属于那些投资者更经常加入其长期投资组合的资产。然而,欧元/美元、英镑/美元或日元/美元的衍生品每天都被交易员昼夜不停地大量交易。由于衍生品基础设施以惊人的速度发展,比特币有望加入流动性最强的外汇交易对。市场正在适应更为迫切的参与者的需求。大户在不那么透明的交易所操纵价格的日子可能就要结束了。新的,更大的交易户正在入场。机构投资者对比特币日益增长的兴趣,不仅反映在长期投资组合配置上,也来自传统市场的大投资者正逐渐接触到加密领域。在未平仓头寸方面,芝加哥商品交易所近几个月来已升至第二高的位置。比特币较高的波动性是一个巨大的机遇;贸易商的所有背景将愿意利用。

值得注意的是,芝加哥商品交易所(CME)的交易员在不同资产类别的衍生品中分享自己的流动性,这可能会在市场调整期间接到追加保证金通知时,加强比特币与传统资产之间的相关性。钢琴演奏者再次受到警告。结语

随着比特币成为一种新的资产类别,更多的投资者将认识到它在多元化投资组合中的增值。与其他现有资产的低长期相关性代表了一种独特的风险/回报形式的投资决策。新的投资工具将出现,使大型机构更容易积累比特币。感觉那些已经选择将加密货币纳入储备的企业,与2015年早期采用加密货币的零售企业处于类似的境地。与此同时,不断增长的流动性、改善的市场结构和更大的透明度将吸引新的投机者,到目前为止,他们只是在场外观望比特币价格抛物线式的上涨。这将催生一个积极的反馈循环,只会加强比特币作为一种新的资产类别的地位。反过来,每个市场参与者都需要在其模型中纳入与传统资产偶尔存在的相关性。如果千禧一代在3月份用他们1200美元的刺激支票购买了低利率投资,大公司可能会在下一次崩盘时支撑其价格,以增加他们的储备。很容易理解相关动态的规模是如何变化的,这对比特币的影响是重大的。比特币、股票、大宗商品和外汇之间的联系将日益紧密,而Coinrule等投资平台将允许多资产敞口,为其用户增加前所未有的价值。

标签:比特币COITONCOIN比特币行情图分析Reality Clash CoinSTILTON价格dogecoin core

编者按:本文来自去中心化金融社区,Odaily星球日报经授权转载。目前传统金融市场投资模式已从主动转向了被动型,截至2020年初,指数基金管理的资产超过10万亿美元.

1900/1/1 0:00:00编者按:本文来自Cointelegraph中文,Odaily星球日报经授权转载。总部位于英属维尔京群岛的机构挖矿平台GenesisMining公布了对1000名美国比特币投资者的调查结果,其中三.

1900/1/1 0:00:00今天20点,苏州数字人民币试点即将揭晓,届时,将会有10万中签的苏州市民体验200元数字人民币红包的使用.

1900/1/1 0:00:00作者|Azuma编辑|郝方舟出品|Odaily星球日报12月9日晚间,Yearn.finance及Grin开发者DanielLehnberg于Github发布了Yearn.finance第三季度.

1900/1/1 0:00:00编者按:本文来自萌眼财经,Odaily星球日报经授权转载。随着加密货币行业的不断发展,挖矿也在不断发展。不过就挖矿而言,最近还出现了一种新的趋势.

1900/1/1 0:00:00概览自从BitMex因为KYC/AML问题被美国司法部和商品期货交易委员会提起诉讼,加密货币领域便开始大量关注DeFi衍生品的发展.

1900/1/1 0:00:00