加密货币市场历来由散户投资者主导,专业投资者跟进。这种情况正在改变吗?在2017年第四季度,散户引领的优势非常明显,媒体炒作的同时,价格也在飙升。毫无疑问,这一次散户比较安静。2017年第四季度前半部分,CNBC有近100个"比特币"头条。过去六周,在比特币市值奔向历史新高的时候,比特币的头条新闻还不到40个。现在对加密投资的一贯趋势下定论还为时过早,主要是因为散户/机构的二分法存在简单化的问题。下面,将通过市场的四个维度来说明这次上涨的参与者与2017年投资者的行为有何不同。比特币巨鲸,交易vs.持有

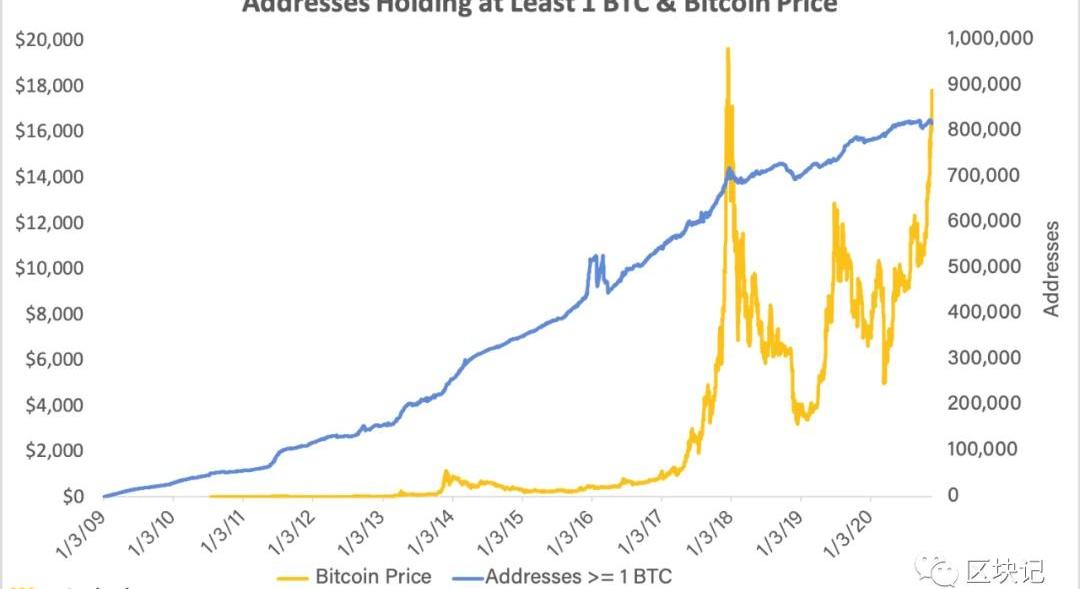

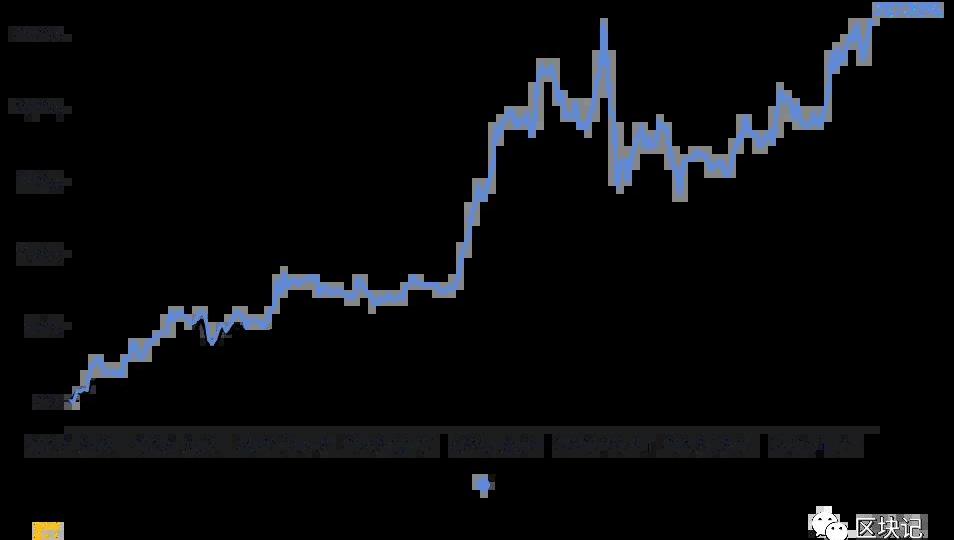

从2013年年底到2018年大跌期间,持有至少1个比特币的地址数量一直在增加。2019年这个数量又有所回升,然后今年春天再次趋于平稳。这与2017年底不同,当时这样的地址数量与比特币价格一起飙升至新高。

美国参议员:我们正在用20世纪的法规来监管这一21世纪的技术:金色财经报道,美国参议员Cynthia Lummis在社交媒体上表示,超过3400万美国人报告拥有某种形式的数字资产。我们正在用20世纪的法规来监管这一21世纪的技术。现在是升级的时候了,Lummis-Gillibrand计划实现了这一点。[2022/6/15 4:28:22]

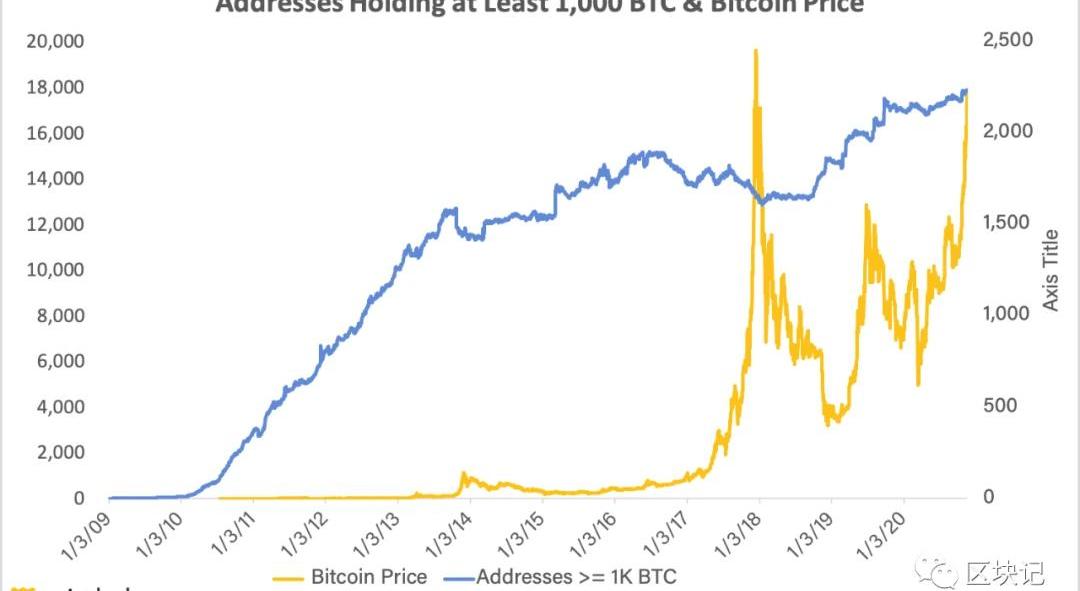

我们可以称之为比特币"亿万富翁"的人通常是指至少持有1000个BTC。这些巨鲸在2017年底前一直卖出。这一次,比特币的大户榜单在增长,而不是缩减。

分析师:今日这一异常走势可能会是本周或未来几周波动性的顶峰:加密货币分析师CL(推特@cl207)针对今日午前加密货币市场的过山车走势表示,他认为BTC和ETH现在只是在横盘整理,今日这一异常走势可能会是本周或未来几周波动性的顶峰。(Bitcoinist)[2020/8/2]

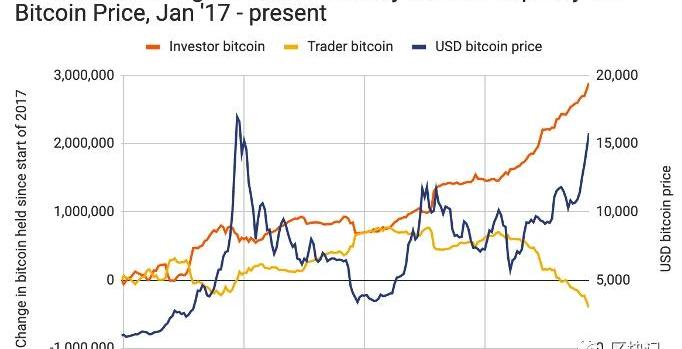

地址余额必须谨慎对待;地址数量≠实体数量。行为是一个更好的信号。这个黄色的“硬币”在买入并持有的钱包中积累得更多,而在已经表现出交易倾向的钱包中囤得更少。

自2017年以来,有两次比特币持有者囤币放缓成为市场顶部的重要指标。2020年,还没有放缓的迹象。比特币vs.以太和其他币种

声音 | Ripple CTO:敢肯定Libra会逐步取消储备支持 Tether已证明了这一策略可行:推特网友@Eric Wall发推称:“我想知道Facebook是否会在某个时候推出一种没有储备支持的代币。我的意思是为什么不呢,这基本上是免费的。他们可以以200亿美元的价格将这些代币出售给公众。” Ripple首席技术官David Schwartz就此回复表示:“我敢肯定他们对Libra的计划是逐步取消储备支持。Tether已经证明了这个策略是可行的。”[2019/9/9]

2017年的牛市在人们的记忆中,是由对以太坊上的ICO的狂热所驱动的现象。然而,当这股热潮狂热过头时,ETH已经基本结束了它的鼎盛时刻。在2017年第四季度的中间,比特币的回报率为23.9%;ETH的回报率为6.9%。正是比特币第四季度的上涨让牛市得以持续。

声音 | 中央财经大学李晓林:区块链将冲击保险精算师这一职业:在青岛市人民政府主办的“2018中国财富论坛”上,中央财经大学保险学院院长李晓林在演讲中提到:保险是做风险关系,区块链的智能合约在其中大有应用。假设一个人被监测出有癌症,这个症状就进入到了区块链系统上,可以自动立即形成赔付,一方面生成自动给保险金,另外一个方面可能给配置相应的医疗资源。这一个事情看起来简单,事实上由于一切在一瞬间完成的,这个过程当中改变原来保险相关资源。李晓林表示,这种情况下,保险精算师的定价就不需要了。[2018/7/8]

对比一下2020年,相似之处和不同之处都很明显。同样是以太坊领涨,但这次它跟上了比特币的步伐,第四季度至今回报率为23.2%,甚至在周五早些时候突破500美元,而比特币的回报率为28.4%。如果2017年的模式重演,比特币牛市可能还有更长的时间。

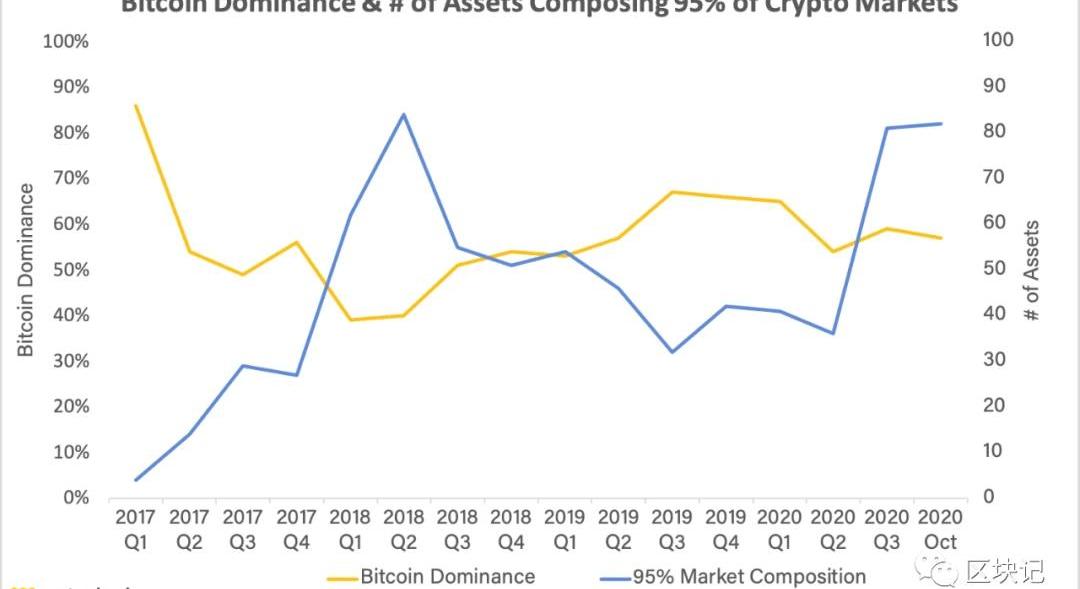

那么,加密市场是否在盘整?答案是,是,也不是。比特币的主导地位,即累计市值份额,在50%以上。通常,这意味着构成市场大部分的资产清单较短。今年不是这样。

CoinDesk20中的前五名资产正随着比特币的增长而增长,但长尾资产现在比2017年泡沫后更分散。受管制的期货市场vs.离岸期货市场

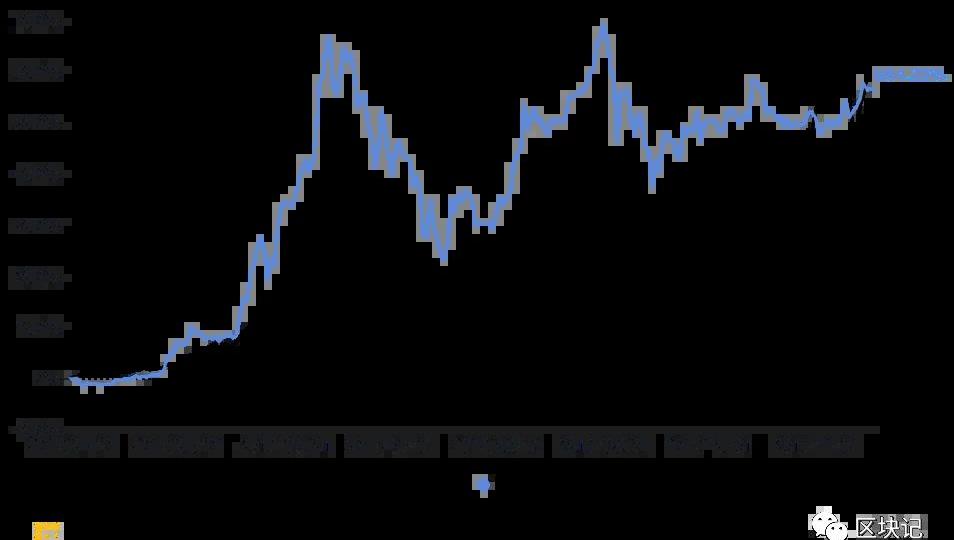

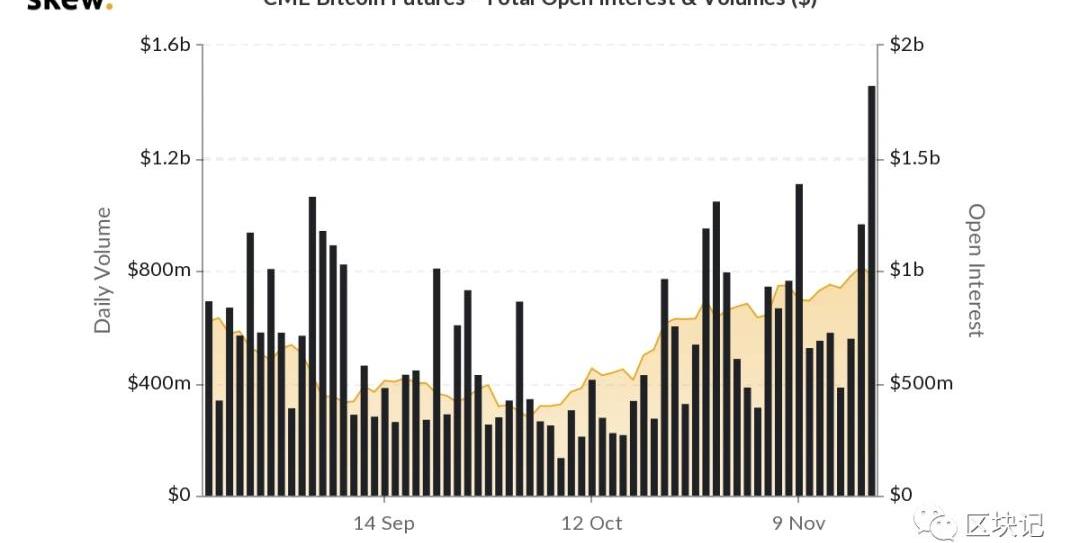

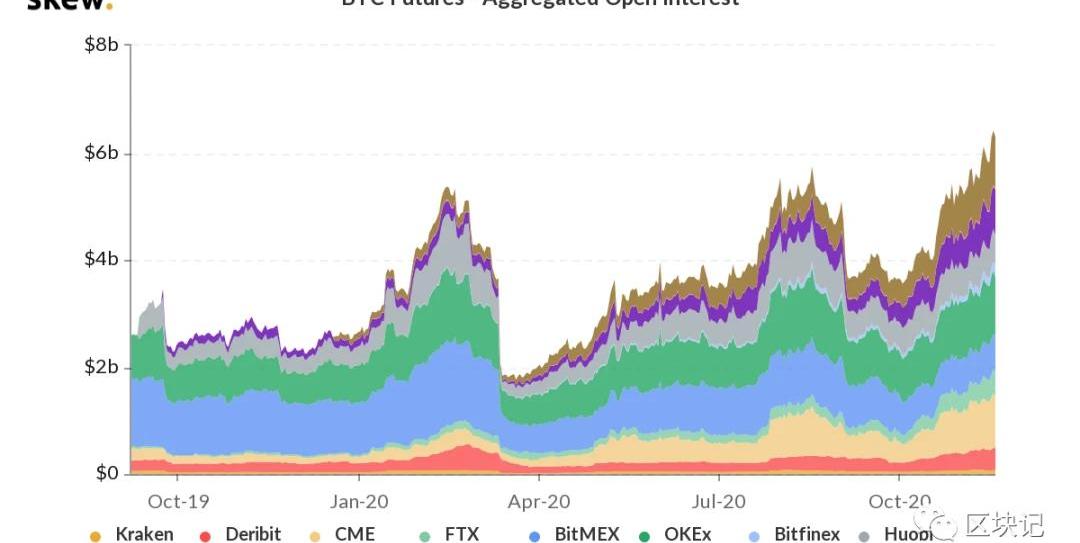

"机构来了"的不绝于耳可以看到CME比特币期货市场的增长,这表明通过成熟的操作渠道对比特币的受监管风险需求越来越大。本周CME的持仓达到10亿美元,创下历史新高。

然而,这种增长大部分归功于比特币的价格变化。而从总量上看,由个人、专业人员和流动性提供者交易的轻度监管的衍生品合约使CME相形见绌。仅仅以CME的增长作为机构翻盘的论据是不明智的。还不如说机构的参与度是随着市场其他部分的增长而增长的。

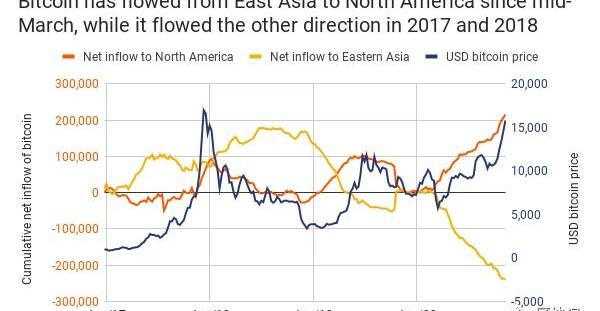

北美投资者vs.东亚投资者与CME期货增长同步的是比特币流向北美交易所,流出东亚交易所。

就交易所流通量代表参与者活动的程度方面来说,东亚投资者以前所未有的速度抛售比特币。与此同时,北美投资者对比特币的兴趣比2017年更大。一个重要的警告:这里的流通可能更多代表了交易者的偏好,而不是投资者的长期活动。稳定币USDT本季度的市值将增长超过100亿美元。东亚地区的一些资金流动可能代表了Tether正朝着报价货币主导地位迈进,因为在币币市场中,交易员越来越青睐它,而不是比特币。结语

这次牛市确实与2017年不同,不过这并不意味着我们不会看到另一个涨跌的周期。那些暗示参与的投资者类型的信号表明,我们可能比三年前比特币创下历史新高时更早进入周期。比特币的历史充满了关于即将到来的转变或监管变化的种种说法,而这些转变或变化将从根本上改变市场。这些说法在过去被夸大了,现在可能也被夸大了。传统金融市场是否在自掘根基?也许吧,但这并不能突然把比特币变成一个安全的避险工具。目前新的、更大的和更长期的投资者越来越多地参与的模式可能会继续下去,但在可预见的未来,比特币和其他加密货币将会是风险投资,投资者应该继续把它们当作这样的投资。

作者|秦晓峰编辑|郝方舟出品|Odaily星球日报今年夏天的流动性挖矿,带火了DeFi,但并未帮助其走向纵深发展.

1900/1/1 0:00:00作者|秦晓峰编辑|郝方舟出品|Odaily星球日报 一、整体概述截止11月22日,当前以太坊2.0存款合约地址已收到247136ETH,距离启动以太坊2.0创世区块的最低要求已完成47.1%.

1900/1/1 0:00:00编者按:本文来自百度超级链,星球日报经授权发布。11月19日,百度超级链举办了区块链电子合同公开课。百度超级链产品经理张一凡表示,在区块链技术、AI和大数据加持下,电子合同更安全、签约效率更高.

1900/1/1 0:00:00编者按:本文来自Cointelegraph中文,作者:JOSEPHYOUNG,Odaily星球日报经授权转载。在最近的回调中,以太坊的原生加密货币以太坊的价格比比特币的下跌幅度更大.

1900/1/1 0:00:00在2020年的美国银行业市场,加密数字金融和主流金融开始了加速的融合趋势。这个加速发展的融合趋势在很大程度上是美国金融监管推动的结果。美国的银行体系是一个两级结构,由联邦层面和州层面共同组成.

1900/1/1 0:00:00你有没有好奇过比特币都在谁的手里?比特币地址公开可查,但很难弄清谁才是钱包的主人。好在互联网有记忆,博主KevinRooke根据网络资料总结出了一份公开持有比特币的名单,包含诸多上市企业、基金公.

1900/1/1 0:00:00