编者按:本文来自链闻ChainNews,撰文:ivangbi,LobsterDAO创始人,编译:PerryWang,星球日报经授权发布。

注:DegenerateFinance,「堕落金融」,这是部分投资者对DeFi的新定义,本文作者将这些搭便车的投资者称为「堕落者」、「猿人」,这种税也被他称为「猿人税」。任何系统要维系和成长,都需要有一个正反馈回路。风险投资人为什么会和创始人一起洒各种福利?显然是要争抢领跑优势并直奔主题。但除此之外,他们还意识到必须让周围的环境蓬勃发展——这有助改善自己所居住的环境、自己的安全等等。「遵守道德是一种长期的贪婪。——佚名」加密货币投资也是如此:当你开始复制他人做法并赚到很多钱时,应该考虑向gitcoin捐款。为什么?因为这是一种使更多的人参与其中工作,并进行创新,从而推动整体生态系统发展的理性且自私做法。这样一来,像99%的人类一样在零和游戏中作为寻求利益的参与者,会有意识地来做出贡献。但是对于搭便车的问题,这是靠自我强制的解决方案……如何不仅对搭便车者征税,甚至还要对价值提取者征税?目前没有让生态系统能够自我维系的加密生态「系统税」。例如,比特币的设计从某种意义上说太简单了,只是一个金字塔结构:早期采用者变得富有。嘿,我不是在喷比特币,请大家继续持币!我是说,为了让引擎运转地更快更久,还需要利用更多细微的方法加以利用。我们简单来看几个。

数据:全网DeFi总锁仓量突破2600亿美元,创历史新高:11月7日消息,据defillama数据显示,全网DeFi总锁仓量2621.7亿美元,创历史新高。当前锁仓金额排名前5的DeFi协议分别是Curve(200.9亿美元)、Maker(188亿美元)、Aave(157.9亿美元)、Convex Finance(146.1亿美元)、Instadapp(125.2亿美元)。[2021/11/7 6:36:44]

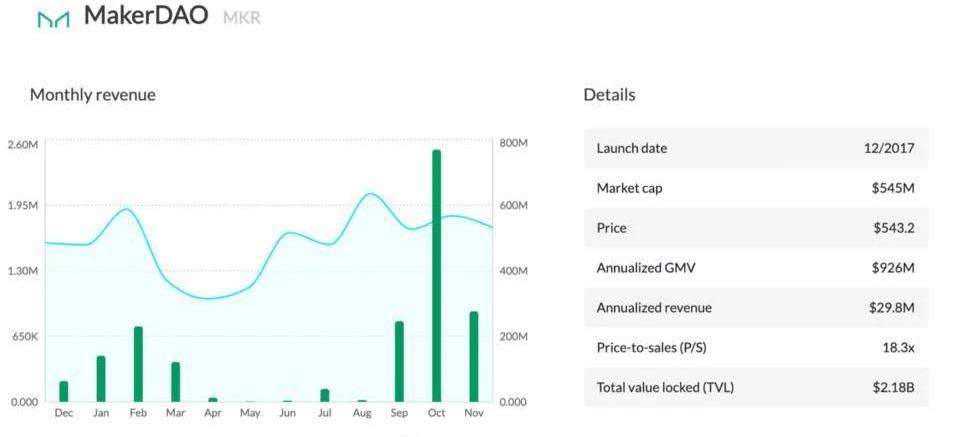

但在这之前,项目方和开发者迄今为止利用牛市和争取更多关注的方法是什么?筹集更多的钱,然后发放补贴;或出售其部分持币——再进行补贴或自我维持以创新……无聊。牛市->价格飞涨->卖出代币->发放补贴->…?在这两种情况下,这样做都是以牺牲生态系统的健康为代价的,中央银行在代币价格高企的时候向社区成员出售代币,赚走了溢价,其实是毁掉了社区成员。选择何时出售、卖多少、多快卖掉或向谁发放津贴都是超级主观的,并不是真正符合持币者的利益。我们可以做得更好吗?哦,是的!MakerDAO-MKR

在今年夏季牛市开始的几周内,DAI一直在其所锚定的1美元价格上方徘徊。为了保持锚定汇率,MakerDAO一直将费用降低到0%。但是后来依然于事无补。那么他们做了什么?他们只是增加了手续费用。既然改变不了,那就从中赚钱。因此MKR收入目前是DeFi协议中收入最高的之一。这可以被视为身体诚实的接受投机行为,嘴上还说着「我们接受现状,不管怎么说从长远来看,这对MKR持币者来说是好事」,而不是奋起抗击投机行为。与degen合谋,让系统受益。基本上在这种情况下,持币者保留其所有份额,并从生态系统中赚取费用,顺应趋势而不与之抗争。

Titans Ventures与跨链DeFi协议Umee建立战略合作伙伴关系:11月26日,越南区块链风投机构Titans Ventures与跨链DeFi协议Umee建立战略合作伙伴关系,旨在让双方用户获得更好的DeFi及互操作性服务。[2021/11/26 12:34:34]

NexusMutual-NXM

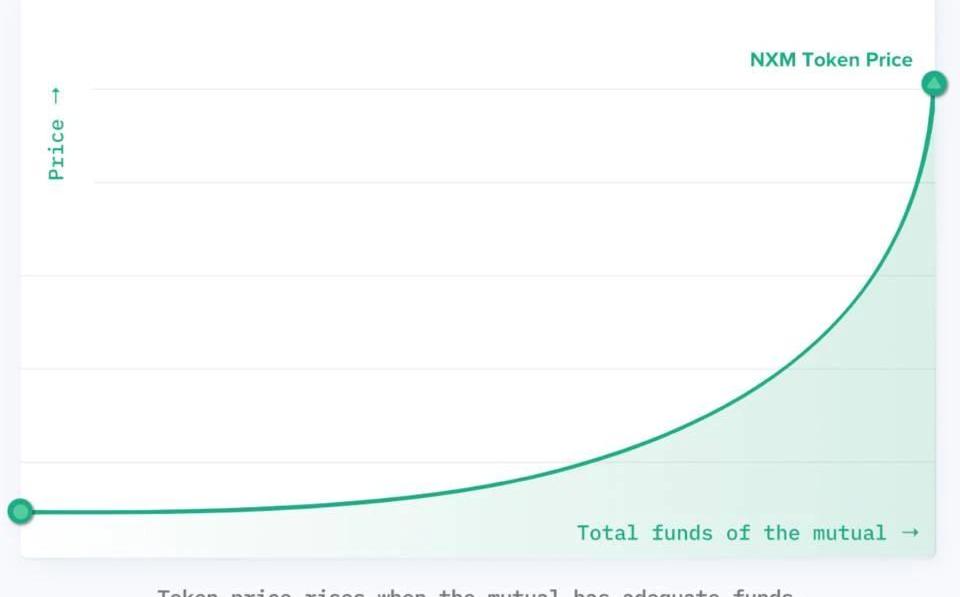

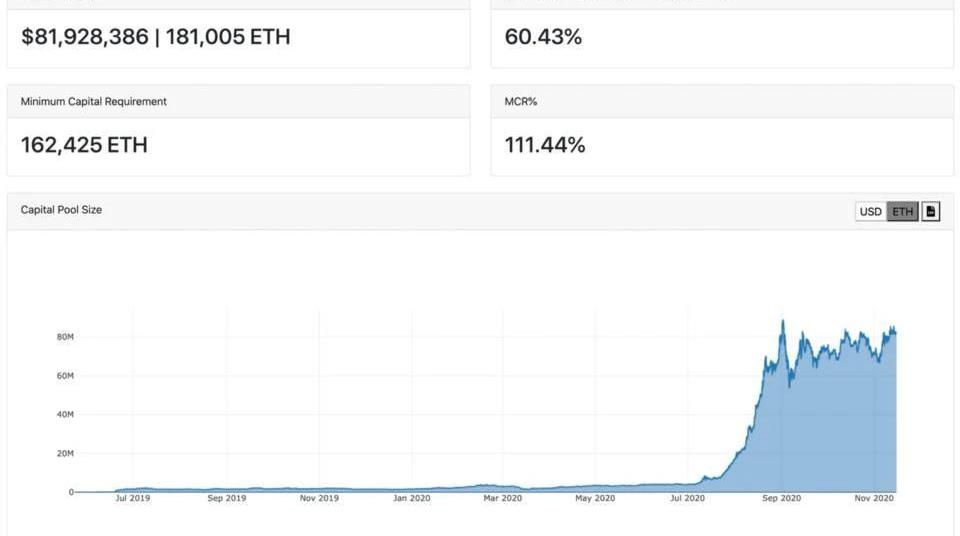

一直有关于NXM的100-130%MCR比率的争论。DelphiDigital的YanLiberman在11月13日提出了一个非常明确的论点:「当MCR跌至100%以下时,用户将无法再提取ETH,因此只能依靠wNXM的二级市场流动性」。他所言不虚。这样一来,NXM的价格得到数学支持的想法就没啥作用了。那对人有害吗?

https://nexusmutual.io/token-model.html并不这样。Degen寻求快速获利并在MCR超过130%时折腾,实际上推动了资金池的增长。如果你瞄准的是长期收益,只需等待看生态系统的MCR合适会超过130%。如果不是……那么你可以等待,或者只是去承担wNXM一侧的损失。感谢NXM使保险变得物美价廉!因此你可以折腾相似的模式,其中瞎折腾实际上对长期价值有利。

优盾钱包CMO孟春东:以太坊生态仍是DeFi的主要战场:针对“波卡生态的DeFi是否能达到目前以太坊生态的DeFi的规模”这一话题,近日优盾钱包CMO孟春东对外表示,从市场主流和客户的反馈中发现,以太坊生态仍是DeFi的主要战场。波卡的基础设施等并不完善,生态建设也是从零开始。

随着以太坊2.0的加速开发,波卡短时间内可能无法达到以太坊的生态规模,未来优盾钱包将参与波卡生态建设当中。?以太坊DEFI的爆发始于流动性挖矿,波卡的明星技术是通过异构分片技术解决了跨链问题,其未来的DeFi爆发点也将是在跨链领域,例如BTC,ETH和各种token的混合借贷、交易、staking等,单链级别则没有优势。[2020/10/8]

https://nexustracker.io/capital_pool至于该解决方案的预期年化收益APY,NexusMutual创始人HughKarp回答了如何重新分配资金、满足许多其他需求的想法,以这种方式增加了基础资金池的APY,因为很明显,目前APY约为整个资金池「保险」费用的2%,表现平平,需要其他方式。Keep3rNetwork-KP3R

GOKO平台将于近期上线流动性挖矿Defi项目JFI:据官方消息,GOKO平台将于近期上线JustSwap流动性挖矿Defi项目JFI。JFI总量2.1万枚,基于JustSwap,一共3个流动性挖矿池。每个池子可挖总量为7000枚。第一周可挖3500枚,第二周1750枚,每周减半,10周挖完。一键defi挖矿聚合协议for JustSwap,让用户一键最大化挖矿收益,并在交易速度更快、gas费用更低的Tron网络上部署,给Tron的用户提供defi收益挖矿最大化的工具。

GOKO是一个社区化治理的加密资产交易平台,公平、公正、安全可信赖,是一家社区友好型的交易所。目前GOKO交易所已获得节点资本战略投资。[2020/8/29]

除了工作积分外,KP3R没有供应通胀。假设我是一家公司:我发布一份工作,并以ETH-KP3R资产对来绑定14天的流动性。有人得到这份工作并获得了KPR工作积分。他们可以以1:1的比率兑现美元。首先为什么不使用另一种代币呢?发布该工作的公司,其资产负债表上绑定流动性看起来更好看。而且,如果工人有时不兑现工作积分,公司便可以释放流动性。然后由谁支付……基本上,是由degen为该协议的采用卖单。从本质上讲,有时某些公司会释放流动性,degen为工作和产品支付了费用。Yearn.finance创始人AndreCronje启动了该项目,种子资金加上Uniswap交易产生的费用进入了初始的资产负债表。YearnFinance-YFI

币赢已于8月11日21:30在DeFi专区上线SRM:据官方消息,币赢已于8月11日21:30在DeFi专区上线SRM,开通SRM/USDT交易对,开启“充值送SRM,交易0手续费”活动;

据悉,Serum 是一个无需第三方信任的支持跨链交易的去中心化交易所。在 Serum 协议创立之后,整个 Serum 生态将完全由加密货币社区运行。它采用中心化交易 所所用的订单簿交易方式,平台净利润的 100%都将用于回购/销毁。[2020/8/11]

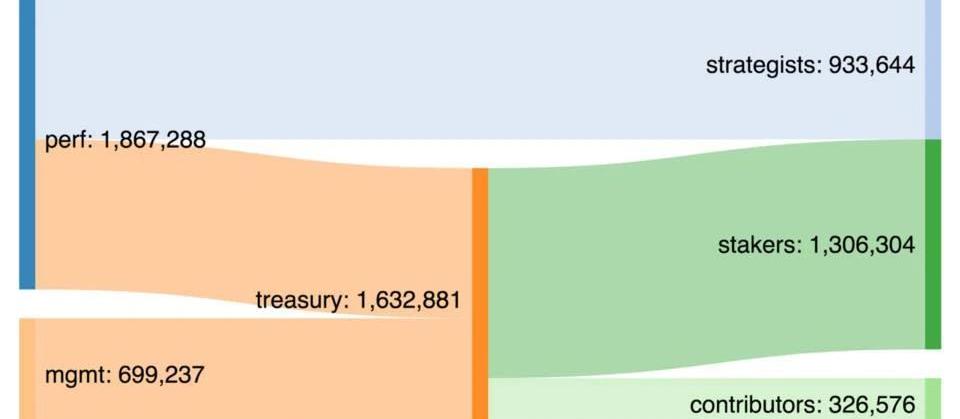

这个就无需介绍了吧!新的费用结构有利于长期建设并欢迎生态系统的创新。不再仅是将钱发给股东,还把钱发给利益相关者。

KeeperDAO-ROOK

KeeperDAO利用资金池进入了闪电贷套利游戏。但是这也造成了常见的悲剧,总锁定价值过高=资金利用率低=协议本身产生的费用APY低。执行同样投资策略的对冲基金不需要越来越多的资金,原因是机会有时是非常有限的,超出某一个点位的资本实际上是不好的。就像是一家坐拥5000万美元的加密货币VC,不得不投资给狗屎项目,仅仅是因为你不得不这样做。但无论如何,新存款要向以前的流动性提供者支付0.64%的「猿人税」,这为该系统的正常运转创造了一个小金字塔。这不是一个全新的模式,因为它已被多次使用。然后你可以将其视为一个零和的「猿人税」,因为与MKR案例不同,它不一定对系统带来帮助。在这里它只是聚集人们加入,并不能改善协议或长期解决方案的活力。这更像是金字塔税而不是「猿人税」,因为只有degen从投机中获利,而不是系统。

在上述所有这些案例中,默认情况下degen都不会遭到重创。degen仍然可以赚很多钱。但是不管它们是否获利,当所有规则都摆在桌面上时,系统可以利用数学方法有机地产生价值。这与募资和发放津贴不同,因为津贴发放非常主观。这是系统的默认功能。可编程货币…可编程系统吗?是的你也可以说,在这方面贷款协议是相似的。比如我要为自己的头寸支付5%的利率,同时又以3%利率将新资产贷出时一样……我这样做很蠢,对吗?好吧是的,但是,当我挖COMP或其他代币时,实际上可以抵消上述利率差。因此,短期价格可能会比较吃亏,但是系统会不断将费用计入金库。我这样做的思路是:长期对齐!「猿人税」效率良好->

不必非得在币价上升趋势中卖出代币,而是继续持币保留所有权;生态系统整体上留存价值并继续增长,其资产同样增长;长期开发者创新受到有机激励;税收博弈已知且清晰,所有都是透明的。无需团队决定。本文构想受Curve原生代币CRV猿人税金库CRVapetaxvault一文启发。但坦白讲,我并不认为这是一种「税」。这是表明非寄生性的一种捐赠,而不是税。我们应该给它起个名字!「猿人税」是指是指从堕落的投资者那里自动获取的、有利于生态系统的佣金。佣金可视为交易损失、支付给系统的费用、滑点或以其他形式呈现。它主要发生在「害怕错过上车机会」FOMO和疯抢的情况下,因为degen没有时间或不关心具体情况。通常是因为有钱。

再聊聊其它几件事……去他妈的无脑分叉和没完没了的「公平启动」meme。YFI第17号分叉……Curve第5号分叉……太无聊了。纯粹是价值提取、零创新、没有任何真正的竞争力。或多或少都是「零和预挖矿」的故事。就像过去的比特币分叉一样。好吧,没有一致的激励措施,事物就无法不断创新,因此让开发者面临巨额资金风险、而又不给他们付钱的做法并不明智。如果发展一帆风顺并保持增长,那么每个人都很乐意支付「猿人税」并进一步激励这台机器继续发展。不同的「公平」分配并不能让产品变得更好。是的,它可以吸引眼球,但除非是真正的独一无二,否则它就一文不值。尽管以收益耕种为诱因的匿名项目99%都是垃圾,但有些项目却做得很酷。我在这里绝对不是对其代币站台,我确实认为CORE和Dracula至少做了有趣的实验和游戏化设计。然后就得到如下有趣的发展:

https://etherscan.io/tx/0x88792d24670eaa93af7a5ac6751674a484a9951b5bf01510a14ebb00b2de6444

https://etherscan.io/tx/0x217298bd38ed12b16e0cd65ce0b464c3810e0479a99a1464aed5e6768b2a4c50

编者按:本文来自风火轮社区,作者:佩佩,Odaily星球日报经授权转载。大家好,我是佩佩,昨天出了一个关于山寨的短篇,看了很多朋友的回复,还是对山寨市场有很多期待.

1900/1/1 0:00:00贡献者:MakerDAORWA工作组汇编者:Ran&Wesley@UPRETS,Chao@MakerFoundation摘要现实资产(RealWorldAssets.

1900/1/1 0:00:00开源项目正在接管软件开发领域。在过去两年中,基于开源软件业务的收购、合并和IPO的市场规模就已超过800亿美元,风险投资在这一领域的步伐增长也是与日俱增.

1900/1/1 0:00:00近日群内粉丝纷纷关注XRP这个“千年老三”,对于它凶猛的涨势感到好奇,经过研究后,今天对XRP做一个分析.

1900/1/1 0:00:00新型项目与访谈实录正如上文我们所说,虽然DeFi相较于第二季度末三季度初有所降温,但是依然有诸多新项目涌现/旧项目借着DeFi发展的势头重新发力.

1900/1/1 0:00:00截至写稿时为止比特币的价格已经18500美元,离上轮牛市2万美金只差一步了,以太坊也成功突破了500美元大关。不仅比特币、以太坊,其它币种昨天都迎来了普涨的局面.

1900/1/1 0:00:00