编者按:本文作者为Centrality中文社区,Odaily星球日报经授权转载。

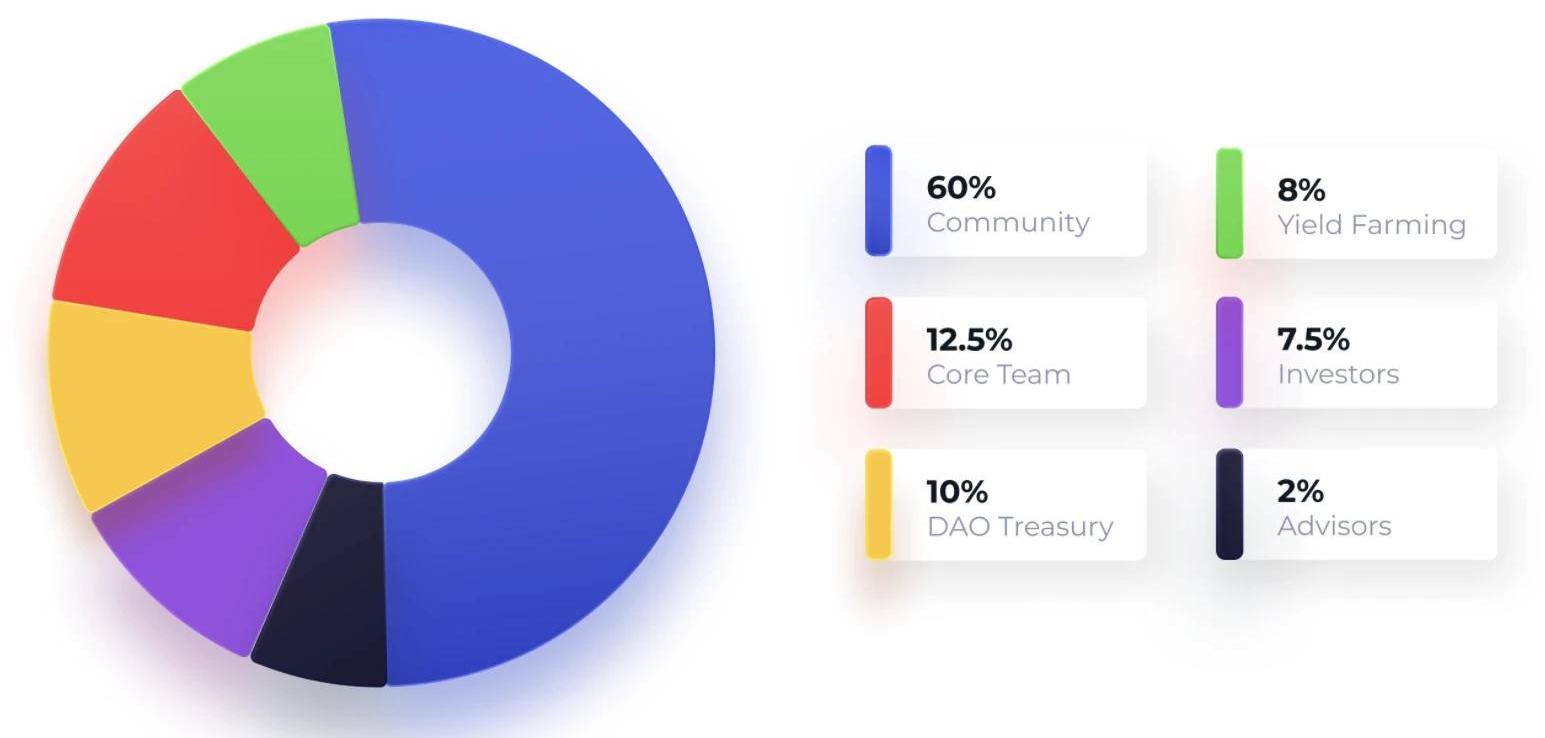

最近一个名为BarnBridge的项目火了,在上线12小时,总锁仓量就达到了约2亿美元,目前该项目获得了包括FourthRevolutionCapital、ParaFiCapital、Synthetix创始人KainWarwick、Aave创始人StaniKulechov、DARMACapital管理合伙人AndrewKeys、Centrality、BlockchainCompanies、DahretGroup等机构和知名从业者的100万美金种子轮投资。CENNZnet的CEOAaronMcDonald,目前正在担任BarnBridge的首席顾问,其背后的Centrality也参与了BarnBridge的种子轮投资。那么什么是BarnBridge?BarnBridge是跨平台的分级衍生品协议,通过收益率及波动率几个维度量化并分批标记DeFi产品风险,将风险分级,以提供给不同需求的投资者选择。BarnBridge最初构想于2019年第二季度,当时MakerDAO开始获得主流关注,并抓住了现在被称为DeFi或分散金融社区的想象力。一年多之后,随着60%的全球债务收益率低于1%,超过15万亿美元的全球债务产生负利率,资本继续流入高风险收益率中。为了解答社区问题,BarnBridge举办了一场线上问答,回答了有关CENNZnet与BarnBridge的一切,全文如下:Tyler:大家好,很高兴认识大家,我是Tyler,BarnBridge创始人之一。我目前还在运营着ProofSystems,它是全球最大的专门从事数字资产营销及UI/UX公司之一。曾与ConsenSys,Earn.com,FOAM,Dether和Grid+,Centrality,Sylo,NEAR,DARMACapital,SingularDTV和snglsDAO进行过合作。于2016年底开始从事加密技术相关工作,并投资过多家电子商务公司。Q1:Barnbridge是一个什么样的项目,它最终想解决什么问题?Tyler:我们会将价格的波动率具体转化成代币的形式,BarnBridge将会是第一个将波动率代币化的协议。在智能合约技术出现之前,几乎不可能去中心化、透明地跟踪并将收益结构化,以提供针对任何和波动的对冲。理论上来讲,任何市场驱动的波动率都能用来构建衍生产品,以对冲各种风险。例子包括利率敏感性、基础市场价格的波动、市场预测概率的波动、抵押贷款违约率的波动、商品价格的波动等等。传统金融可以用大量的衍生品来对冲风险,是时候DeFi也有自己的波动率管理产品了。Q2:能否介绍一下你们的团队背景?Tyler:在帮助NEAR,ConsenSys等公司做UI及推广的同时,我学到了很多关于DAO及智能合约协议本身的知识。我经历了不同项目的起伏后在合约管理、市场推广等方面有了新的认知。我早期做过固定收益交易员,后面又和去中心化衍生品项目合作过。这个履历让我在2019年4月就初步构成了BarnBridge的雏形。但是当时的衍生品市场还不够成熟。团队方面我们非常幸运能找到前ConsenSys早期的员工。我们另外一个联合创始人Troy,是一个社区治理高手,他在DeFi行业还没成型时就在为DAO布道。我们的开发团队为ConsenSys开发搭建了许多的现有工具。如果没有COVID,如果ConsenSys成功募到了钱,我就不会找到这样厉害的联合创始人了。Q3:为什么BarnBridge从一开始就得到许多知名组织和DeFi项目创始人的支持?这里有什么故事吗?Tyler:工作原因我认识了很多行业大佬。我和我们其他成员都没有匿名。融资的情况是这样的:去年4月写完白皮书时,我意识到市场还未成熟。当时我已经在SNX赚到钱了,但是希望能更好的管理我所有DeFi投资的风险。我有点想建立这种协议或者其他人现在已经建立了类似于BarnBridge的东西,所以我给Synthetix的Kain发了一封电子邮件,让他喜欢这个想法。Kain很喜欢这个主意,但他说他也很忙,如果我能找到一个能够构建像BarnBridge这样复杂项目的开发团队,他想为它提供资金。他同意我的观点,因为它自己的协议可以与其他协议集成,而不是直接在Synthetix上构建。因此,我和我的创始人投入了100万美元的第一轮融资中的10万美元,以便在我们完成白皮书并与投资者交谈时开始开发。$100w很快敲定了,最后还推走了几家大的基金比如Framework,Accomplic,MorganCreek甚至Pentera。还和Coinbase也聊过了。最后除了Kain,我们投资人包括ParaFi和FourthRevolutionCapital,Aave创始人Stani是最后一个加入的。Q4:社区治理是DeFi项目非常重要的一环,我看BarnBridge一开始就启用了LaunchDAO来进行项目协作与治理,为什么会采用这种新的模式启动?Tyler:我们希望Barnbridge是由社区来分布式治理。当初我请教了我们投资人,Synthetix的创始人Kain,问他会给当初的自己什么建议,Kain说会建议自己先建立DAO。我们第一个DAO叫LaunchDAO,主要用来孵化项目及管理投资资金。项目的DAO是BarnBridgeDAO,社区将通过这个DAO来管理归属于社区的68%代币及金库,并与团队一起掌控项目未来的方向。团队、顾问、种子投资人将获得22%的代币。我们好像是第一个DAO先行的项目。Q5:用于公司治理的LaunchDAO和项目社区治理的BarnBridgeDAO分别有什么区别,以及它们如何协作?Tyler:LaunchDAO主要用来管理种子轮的投资;种子轮我们融了100w美金,其中10w美金来自创始团队;BarnBridgeDAO将管理协议、金库;所有平台累计的收入将进入金库。管理方式为投票。Q6:什么是智能收益债券和智能Alpha债券?它们的作用是什么?Tyler:任何资产的价值都会被两个变量影响:收益率的波动;价格的波动。“智能收益债券”:通过债券衍生品对冲资产收益波动率。具体会将受益分成优先及劣后两个种类。优先类会有自己的代币,收到的利率是固定的,劣后类也会有自己的代币,收到的利率是波动的。收益高/低的时候劣后类收益会更高/低,但是优先类的收益,虽然会比较低,但是会非常稳定,基本固定利率。“智能Alpha债券”:通过分层的波动率衍生品对冲资产本身价格波动率。假设ETH价格是$100,我们也可以把这个$100分成2个不同的代币。如果以太涨了10%,就是价格到达110,那alpha就$10。这$10的alpha同样可以按照一个比例分给优先劣后级的代币持有者。Q7:BarnBridge是如何通过智能债券和DeFi收益担保的定息来对冲ERC20代币的市场价格波动的?Tyler:简单来说就是如果有损失,劣后级的投资人先承担损失。Q&A环节我们可以深入讨论。Q8:请介绍一下BarnBridge的代币经济模型,代币BOND如何分配,又如何捕捉整个协议的价值?Tyler:BarnBridge的$BOND是个治理代币,主要用来管理BarnBridgeDAO及相关协议。与Compound类似,$BOND持有者可以通过投票来管理金库及收入用途。社区将会决定$BOND持有人是不是能获取费用分红或者这些费用被用在开发新产品上面。平台费用成本目前定在0.3%,和Uniswap类似。下图为代币分布:

Optimism网络总锁仓量涨至7.71亿美元:金色财经报道,L2BEAT数据显示,截至目前,以太坊Layer2上总锁仓量为38.6亿美元。近7日跌幅2.5%,其中锁仓量最高的为扩容方案Arbitrum,约19.8亿美元,占比51.25%。其次是Optimism,锁仓量7.71亿美元,近7日涨幅3.31%,占比19.94%。dYdX占据第三,锁仓量6.15亿美元,占比15.91%。[2022/7/6 1:53:37]

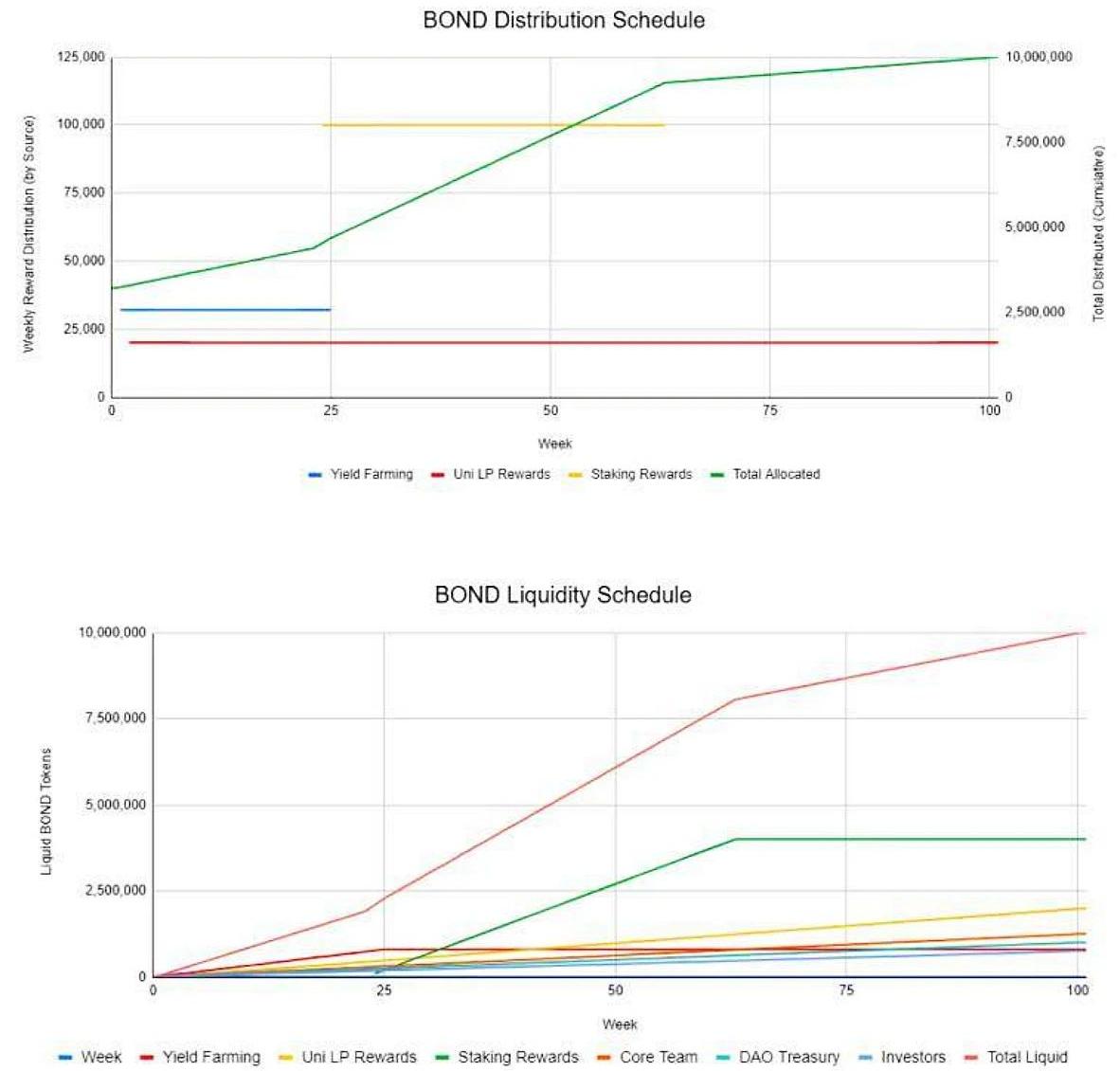

下图为代币时间分布:

Q9:BarnBridge也发布了自己的NFT,你们未来在NFT的用例上会有什么新的计划吗?Tyler:目前这些NFT主要是用来激励社区用的。它们作用之一是用来装饰Discord里名称的。我们并不打算赋予这些NFT更多的含义,但是它们的一个核心目的是用来记录那些早期帮助过我们的人。英文好的朋友可以看看这篇文章:https://medium.com/barnbridge/introducing-the-barnbridge-erc-721-the-nft-bond-collection-ca2be6aefa84Q10:BarnBridge如何链接更多传统金融的投资者,成为他们投资DeFi的入口?Tyler:这个方向很大,投资人、传统金融市场都非常认可。在和摩根溪资本管理公司的MarkYusko及DARMACapital的AndrewKeys合作之后,我发现虚拟货币的波动性是阻止传统金融机构进入市场的一大原因。日本的对冲基金Rakuten也给了我类似的反馈。所以我们认为,降低下行风险是吸引正规金融投资人进入DeFi第一步。之前我提过了,目前DeFi甚至不能提供最基础的固定利率产品。BarnBridge将提供更好的风险管理工具,但是我们不能忽略新的风险类似,比如智能合约风险。Cozy.Finance目前在安防方面有所突破。当我们能提供更稳定的收益时,那便是水到渠成之日。Q11:BarnBridge对比其他DEFi项目有何不同?Tyler:和Maker或Aave等项目比,我们并不做借贷。我们将基于这些项目,利用它们提供的收益然后分割风险。所以虽然白皮书最早在2019年4月就构建好了,但是基于当时DeFi整体的体量太小,收益来源不够,所以等到了现在才能启动。Barnbridge需要整合多个平台的收益,然后基于这个丰富的收益池做风险的结构分割。Q12:流动性挖矿非常火热,BarnBridge也有流动性挖矿的计划,是否可以讲解一下BarnBridge的流动性挖矿如何参与,以及和其他协议有何不同之处。Tyler:我们应该是第一个做稳定币叠加的矿池,就是USDC,DAI和sUSD都放到一个池子里挖矿。Q13:我从官方博客了解到智能债券是你们的第一个产品,是否可以描述一下你们未来的产品规划是怎么样的?Tyler:开发路线:LaunchDAO->第一第二阶段挖矿协议和LP奖励->智能收益债券产品->BarnBridgeDAO->智能Alpha债券。之后的路线将由社区决定。除了回答上述问题之外,在现场,Tyler还回答了一些临时社区提问,以下是问答全文:Q1:目前,我发现只支持三种代币挖矿。今后会开放像USDT、ETH更多渠道吗?Tyler:USDT和ETH将来能不能被使用。第一步的挖矿不会,因为USDT有挂钩风险。ETH没有1:1与其他稳定币相关,会有无常损失。Q2:目前项目审计进展如何?Tyler:我们做了2次外部审计和大量的内部审计。这可能是历史上审计和测试最多的yieldfarming。我们也在3周前发布了代码,并在yieldfarming开始前5天打开了质押界面,以便社区能够看到它。Q3:我们经常听到一些DeFi平台被黑客攻击,谈论DeFi平台的安全质量。Barnbridge有信心确保金融系统平台的安全吗?Tyler:我在上面回答过。合同里有这么多钱,什么事都有可能发生。就连以太坊也被黑客入侵,而且有漏洞。然而,我认为很多人都在看这些合同和团队建设,这在业内享有盛誉。自2016年以来,我们一直在这个行业工作,我们使用我们的真实姓名和声誉。有0%的可能性我们被破坏,因为合同的目的是只把资金返还给那些投资的人。然而,智能合约风险总是存在的。每个平台都存在智能合约风险。这就是为什么我们做了如此广泛的审计。Q4:怎么激励所有的人长期持有BarnBridge代币?用户对治理代币比如curve挖矿轰动新闻有什么看法?Tyler:我认为当BarnBridgeDAO和SmartYield上线后,社区将在平台上进行质押奖励的投票。短期内,您可以使用LP池中的$BOND收获更多$BOND。Q5:你有扩大layer2的任何打算吗?Tyler:我们正在乐观地与Kain沟通,我也在观察Stani所作出的成果。Q6:计划分给社区的60%代币,具体是怎样的分配计划如何确保公平和计划的执行?Tyler:其中大部分将通过LP奖励发放,这就是为什么现在在应用程序界面上显示了28%的收益,因为8%是yieldfarming,20%是Uniswap流动资金池。因此,如果20%的流动性用于smartalpha,20%的流动性用于smartyield,这就是68%。

Do Kwon回应锁仓代币委托质押规则:Terra2.0治理提案已明确提及:5月29日消息,推特用户针对Terra 2.0默认将用户锁仓代币委托质押给随机验证者节点提出质疑,对此,Terra创始人Do Kwon回应称,“在启动新网络的治理提案中包括这一点,显然你没有认真读过(提案)。”

据此前报道,推特用户Jaewoo Cho表示,根据相关链上信息以及代码注释说明,Terra 2.0网络默认将所有用户(甚至包括交易所)尚处于锁仓阶段的代币委托质押给随机验证者节点。除了在合约代码注释能看到“enforceStakingForVestingTokens enforce vesting tokens to be staked”相关信息,官方此前没有发布说明公告。Jaewoo Cho提醒所有Terra 2.0持有者(包括交易所)重新授权委托或取消授权。[2022/5/29 3:48:29]

数据:DeFi协议总锁仓量达2398.7亿美元:金色财经报道,据Defi Llama数据显示,DeFi协议总锁仓量(TVL)达到2398.7亿美元,24小时涨幅为5.57%。TVL排名前五分别为Curve(234.1亿美元)、Convex Finance(190亿美元)、MakerDAO(170.3亿美元)、AAVE(135.8亿美元)、WBTC(116.1亿美元)。[2022/1/13 8:45:23]

数据:近3日交易聚合器1inch锁仓量跌逾70%:3月9日消息,据DeBank数据显示,DeFi交易聚合器1inch的锁仓量在近3日跌逾70%,其中在3月6日当日下降超60%,截至目前为3.92亿美元。此前报道,一度跃居DeFi协议锁仓量榜的数据交易平台BigDataProtocol(BDP)第二大地址属于Alameda,该地址在(BDP)的锁仓额为7.58亿美元。[2021/3/9 18:27:45]

Gate.io USDT锁仓理财-DeFi流动性挖矿赚USDT仅剩22%仓位:据官方公告,Gate.io USDT锁仓理财DeFi流动性挖矿仅剩22%仓位。Gate.io将于明日12:00同时开启国庆中秋7天乐4场福利-BTC/ETH/USDT/DeFi流动性挖矿赚高收益理财。

Gate.io理财宝今日DeFi锁仓三大专区含各大主流币种与热门币种理财项目,详情点击原文链接。[2020/9/30]

编者按:本文来自链捕手,作者:龚荃宇,Odaily星球日报经授权转载。在以太坊DApp用户榜与Gas消耗榜上,一个名为Forsage的项目自年初以来长期占据榜单前三的位置,最高单日交易笔数超4万.

1900/1/1 0:00:00编者按:本文来自巴比特资讯,作者:Wendy,星球日报经授权发布。尽管bitcoiners和加密货币爱好者试图否认这一点,但在许多投资者眼中,传统金融的改观是使该行业合法化和宣传的最佳方式.

1900/1/1 0:00:00Overview概述在交易过程中,技术指标是服务于交易策略的,而交易周期和基本面都是交易策略的重要组成部分,本文将简单介绍交易周期的判定对交易策略的影响以及逆基本面增长的交易策略.

1900/1/1 0:00:00本文来自:哈希派,作者:哈希派分析团队,星球日报经授权转发。

1900/1/1 0:00:00几个月前,随着史上最成功的加密货币项目之一——Yearn.finance的火爆,YFI代币暴涨,其背后的创始人AC也名声大噪.

1900/1/1 0:00:00编者按:本文来自风火轮社区,作者:佩佩,Odaily星球日报经授权转载。 大家好,我是佩佩,前两天就是在突破1万3千8的那天,在某乎做了个小范围调查(今天你又买大饼吗,也欢迎在下方留言),看上去.

1900/1/1 0:00:00