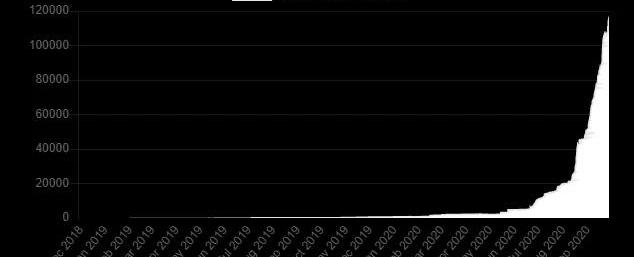

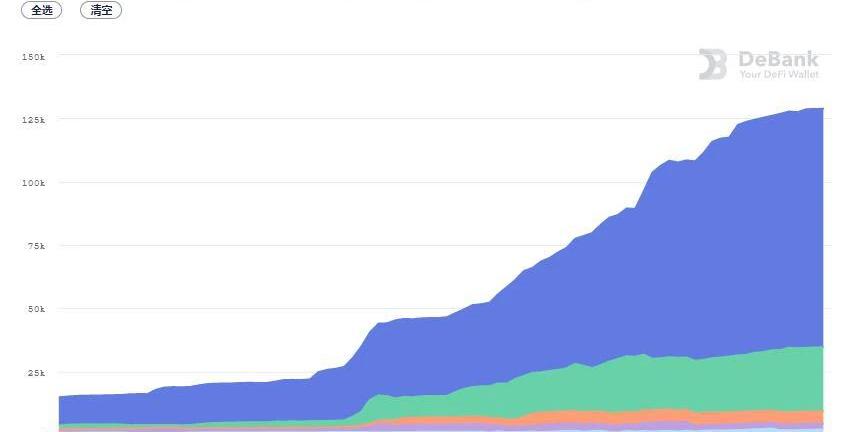

编者按:本文来自白话区块链,作者:一棵杨树,Odaily星球日报经授权转载。9月20日,以太坊上的锚定比特币流通量正式突破10万枚,达到一个全新的里程碑。从6月份DeFi盛夏逐步启动后,流入以太坊上的比特币数量就开始逐步呈现加速态势,短短三个月来暴增近10倍。

仅仅两周之后,10月4日“BTConEthereum”就突破了14万枚,近一个月来几乎以上万枚/周的增量迅速攀升,以至于流入以太坊的速度远远超过了同期挖矿产出的速度,堪称惊人,以太坊已然在逐步演变为虹吸比特币的绝对黑洞。比特币找寻到全新的叙事方式

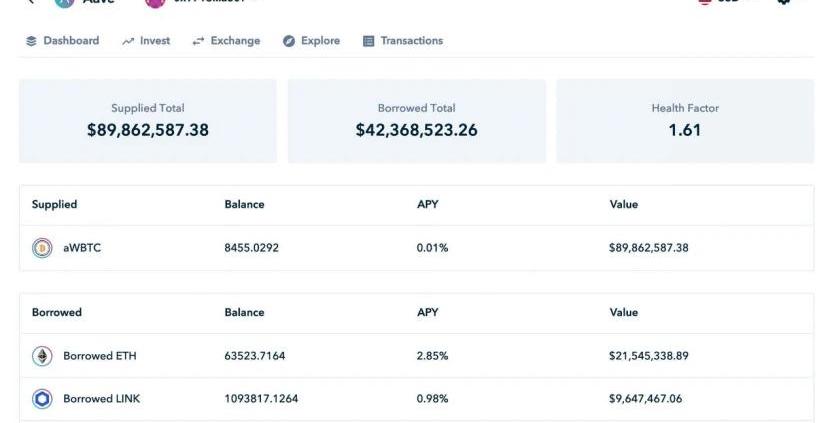

从以太坊及公链生态出现之后,无论是1CO的狂潮,抑或是DApp的大热,历年来几乎每一次的业内狂欢都不再由比特币主导,甚至渐渐有撇下比特币单独起舞的趋势,直到这次DeFi热潮,BTC才终于不再缺席。伴随着以太坊DeFi生态的井喷式发展,比特币作为圈内最优质资产的需求也开始出现,尤其对“巨鲸”和“古典玩家”而言,DeFi盛宴之中手里的BTC不能再是“非生息资产”,相反可以在一定风险权衡之下参与DeFi各类使用场景。下图Aave上某“巨鲸”通过抵押8000BTC,借出逾6万枚ETH、上百万枚LINK及800枚YFI,就是最好的例证之一。

NEAR基金会与阿里云合作,以加速Web 3在亚洲和中东的发展:金色财经报道,NEAR基金会与阿里云达成合作,旨在加速Web3在亚洲的发展。此次合作使NEAR基金会能够访问阿里云在亚洲和中东的开发者生态系统,以吸引更多开发者基于NEAR协议进行开发。NEAR基金会和阿里云将为NEAR生态系统中的开发者和用户提供远程过程调用(RPC)服务。RPC是一种计算机服务器,允许用户读取区块链上的数据并将交易发送到不同的网络。它还将提供多链索引,为开发者提供数据查询API。[2023/6/26 22:00:35]

同样的,DeFi生态的壮大与登堂入室,也离不开比特币这个原生资产的价值支撑,某种程度上这可以理解为DeFi生态中的“布雷顿森林体系”——DeFi的底层,需要一种可以锚定的“绝对资产”。所以,无论是对比特币“Holder”,还是对DeFi“科学家”,比特币作为核心资产跨链到以太坊上参与DeFi之中,算是水到渠成的一拍即合。以WBTC、renBTC、HBTC为代表的ERC20比特币也由此应用爆发,成为目前比特币进入DeFi生态的重要管道。这些管道把BTC的资金量引到以太坊,进一步证明DeFi的潜力和以太坊生态的优势,实现了转账比特币燃烧以太坊。

对冲基金Gotbit Hedge Fund推出Web3加速器计划“Odyssey”:金色财经报道,对冲基金Gotbit Hedge Fund宣布推出Web3加速器计划“Odyssey”,旨在推动任何寻求为 DeFi 和 Web3 基础设施构建解决方案的项目、区块链技术公司、以及私人实体,并进行早期阶段或种子阶段投资。据悉,第一批有9个项目入围,分别是 Arcana、DeFiHelper、Farm xyz、Firepot Finance、Interest Protocol、Kinetex Network、Movement 、 Stable Battle和Trait Swap,第二批申请计划在一个月左右开放。(globenewswire)[2023/4/19 14:13:24]

与此同时,近三个月来沉寂的比特币慢慢在日渐火爆的DeFi热潮中寻找到了全新的定位——以前所未有的高收益和多样化场景进入DeFi生态,也再次强化并印证了比特币在数字资产中相对核心的地位。所以BTC以ERC20的方式曲线进入以太坊生态与DeFi,是一件对彼此都算得上双赢的选择,且场景和需求一旦出现,市场体量几乎就不可估量。截至10月8日,以ERC20形式流入以太坊及DeFi生态的比特币约14万枚比特币,价值15亿美元。这可能还只是一个未来千亿体量市场的牛刀小试,BTC正借由WBTC、renBTC等ERC20形式,正在成为除USDT、DAI为代表的美元稳定币之外最大的锚定类资产。其实目前整个ERC20比特币的格局分布,和美元稳定币也颇为相似——中心化与去中心化设计皆有,且呈现“一超多强”的格局。一枝独秀、百花齐放的竞争格局

原孵化机构心跳加速器更名为比鲸资本:据官方消息,原区块链孵化机构“心跳加速器(HeartBit)”现已进行业务转型,将从原来的项目孵化、品牌公关等业务全面转型为专注于加密货币行业投研咨询、资产管理等投资业务。新品牌名为“比鲸资本(Bitwhale Capital)”

心跳加速器成立于2018年,曾在业内有过多个项目投资孵化成功案例,成立Arweave中文社区,参与投资孵化Bounce等。[2021/9/3 22:57:55]

目前在所有以太坊链上的锚定比特币中,排名前三的分别是WBTC、renBTC、HBTC,前两家独大。而其中WBTC的流通量占以太坊上锚定比特币总量的约73%,一枝独秀,上面提到的抵押8000多枚比特币的“巨鲸”,就正是借助WBTC实现的跨链抵押借代操作。

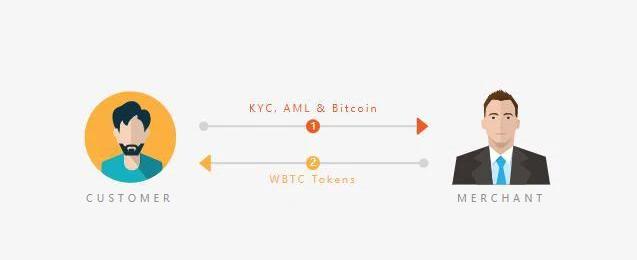

根据defipulse数据,今年1月1日,WBTC的铸造量方才591枚,而9个月后的10月1日,WBTC流通总量已达92017枚,整整翻了155倍,与WBTC铸造量激增相同步的是其生态的攻城略地,目前几乎所有头部DeFi都已实现了覆盖。不过作为基于以太坊的1:1完全抵押比特币的ERC-20代币,WBTC依赖于一个联合体模型,有点像现有的银行二层运营体系,在托管商和普通用户之间还存在“承兑商”的角色,WBTC的整套运行机制围绕一个机构和两个角色。

分析 | FXStreet分析师:ETH指标看涨信号高度一致 望加速冲击150美元大关:FXStreet分析师Rajarshi Mitra最新分析指出,随着ETH短线一波快速上涨行情走出,目前该币种已经冲破了4小时级别一目平衡表云层上轨阻力;同时价格在触及1小时布林通道上轨后促使上下轨张口,并紧贴布林通道上轨持续走高;日图MACD指标双线底部金叉后指标反弹刚刚起步。在50及100日均线趋于重叠且对于币价形成直接支撑的状况下,ETH价格进一步上涨的余力尚存,上方更强阻力可看至200日均线所在的150美元整数关口附近。[2019/3/30]

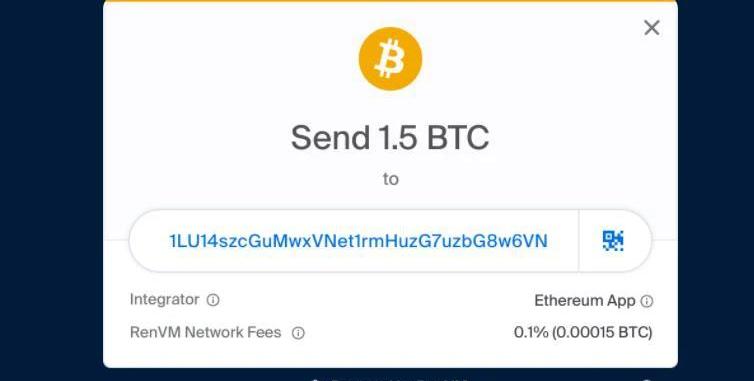

其中承兑商处理资产的铸造、燃烧和保管,这就直接意味着中心化——用户需要依赖并信任承兑商来进行WBTC的铸造和燃烧。具体铸造流通流程就是用户先对有资格的承兑商提出请求,然后承兑商执行必须的KYC/AML过程,验证用户的身份,完成一系列必须的操作后,BTC从用户转移到承兑商,WBTC从承兑商转移到用户。燃烧过程亦然。而renBTC则与WBTC相对中心化的BTC托管方案不同,用户将原生BTC存入指定的RenBridge网关作为抵押,RenVM通过智能合约在以太坊网络中发行对应的renBTC,整个发行过程较为去中心化。

Grid +使用雷电网络加速能源行业的区块链应用:为了加强实时处理电力支付的能力,Grid +将使用Raiden的技术来加速能源行业区块链的应用。Grid将使用uRaiden来降低Grid +用户交易的费用。[2017/12/19]

renBTC也因此被视为是另一维度的BTC锚定方案——既不依赖任何中央托管人,也不要求其用户执行强制性的KYC/AML程序,所以在DeFi项目中拓展迅速,目前也是除WBTC外发行量唯一破万的BTC锚定项目。此外今年2月14日,火币推出自己1:1锚定比特币、在以太坊主链上发行的“ERC20比特币”——HBTC,支持比特币用户便捷快速地进入Uniswap、Curve、Balancer等DeFi协议,目前以4800多枚的数量位居第三,这也是交易平台层面以此为抓手布局DeFi生态的典型例子。除此之外,imtoken主导的imBTC、synthetix上的合成sBTC、keep主导的去中心化tBTC等也可谓百花齐放,总而言之,各家方案的竞争,本质上还是围绕资产安全这个核心。

BTC进入DeFi各类场景这个需求出现后,安全靠谱的跨链桥梁就成了首当其冲的核心因素,尤其对广大的比特币“Holder”,手握重金,安全顾虑是导致处于观望姿态的第一原因。因此谁能保证绝对安全、体验便捷的BTC跨链方案,谁就有可能成为ERC20比特币这个未来可能千亿量级市场的下一个”Tether”。与此同时,伴随着ERC20比特币的普及,支付层面比特币生态也在暗暗遭受不小的冲击。最直接的,如果比特币流入以太坊的速度照此趋势发展下去,对比特币区块链中的比特币流通及支付使用无疑是一种削弱。ERC20比特币正在逐步动摇闪电网络

2020年以来,一直致力于解决比特币在小额、高频的零售场景支付的比特币闪电网络可谓声量渐稀,甚至显得相当落寞,要知道2018年3月测试版就开始落地的它一度也是圈内瞩目的焦点。作为比特币的layer2扩容解决方案,闪电网络旨在提高比特币交易速度,降低比特币交易成本,原理其实和如今的ERC20比特币有异曲同工之妙:将交易放到比特币主链之外,使得用户以更低的费用和更高的效率提存、转移比特币。不过据1ML数据,截至10月8日,闪电网络中锁定的比特币数量仅1096枚,不仅远逊于WBTC、renBTC数万枚的锁定量,而且相比HBTC等也落于下风,在一众ERC20比特币中仅排名第六。对比更为强烈的是,过去一个月整个闪电网络的比特币锁定增加不足30枚,今年初以来增量更是仅有250枚,这甚至还不及WBTC近来不足一天的增量成绩,它过去两年多走过的路,ERC20比特币用了三个月完成了超百倍的成绩。

所以作为已经耕耘近三年的明星项目,闪电网络如今交出的这份成绩单,相比一众ERC20比特币这些后起之秀,无疑并不令人满意,这对原先致力于比特币支付属性的闪电网络而言,堪称降维打击。即便ERC20比特币暂时囿于以太坊主链的拥堵,导致支付层面相比比特币主链并不具备多少手续费优势,但结合以太坊layer2百花齐放的推进,尤其是依托以太坊生态这个创新沃土,ERC20比特币无论是在支付层面还是衍生的DeFi场景中,都慢慢在成为BTC真正意义上的黑洞。如果流入以太坊的比特币持续增加,且用户在转账层面也更多地选择ERC20形式,那么对于已经完成第三次减半、矿工收入愈发依赖链上手续费的比特币网络而言,无疑会是一场影响深远的变革。

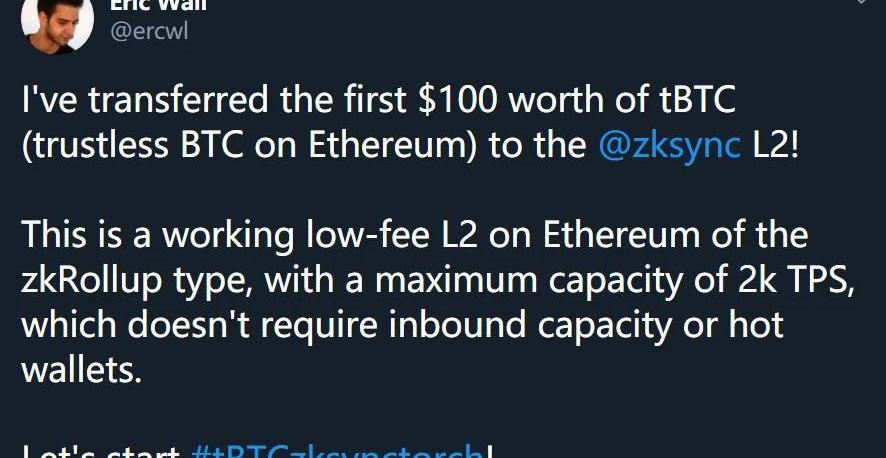

颇为有趣的是,双方似乎也互换了角色。一方面,闪电网络开始思考给自身增加LiquidityMining,通过发行GovToken来吸引BTC的存入,试图以此增加闪电网络的能用性。另一方面,一如2019年1月在Twitter上引发大量关注的比特币闪电网络“火炬传递”活动,10月1日起,tBTC最近也开启了类似的“tBTCzksynctorch”火炬接力赛,以tBTC的形式,借助zksync的layer2解决方案,实现了近乎零成本且快速的比特币火炬传递,目前进行地如火如荼。前不久火币宣布HDOT预计很快也会正式上线,从USDT这类锚定圈外资产的稳定币开始,以今年DeFi盛夏中比特币这个圈内原生资产的加速流入为里程碑,以太坊渐有成为加密资产“绝对黑洞”的趋势。回顾近几个月ERC20比特币的野蛮生长,会发现以太坊就像《三体》中的“二向箔”一样:初期漫不经心并未引人注意,一旦启封——突破临界点,就是降维打击,周边的资产迅速被同化,加速跌落到以太坊生态里面,无可逃脱。一切可能才刚刚开始。

编者按:本文来自链闻ChainNews,撰文:EugeneFried,翻译:卢江飞,星球日报经授权发布。如果要在DeFi行业里挑一个最佳概念,那么我肯定会把票投给「合成资产」.

1900/1/1 0:00:00作者|秦晓峰出品|Odaily星球日报 北京时间今晚21点30分,加密货币资产管理公司GrayscaleInvestments官方宣布.

1900/1/1 0:00:00自9月初加密货币市场开始震荡下行,DeFi板块更是普遍跌了50%以上,部分山寨币更是回调跌了80%以上。流动性挖矿收益也远不如之前疯狂,再加之挖矿门槛较高,DeFi的流动性挖矿的声音逐渐变小.

1900/1/1 0:00:00本文来自:哈希派,作者:哈希派分析团队,星球日报经授权转发。

1900/1/1 0:00:00EOS的价格在这两年里真的是表现太丧了,在所有的主流币中,EOS今年的涨幅是最低的,甚至市值排名掉出了TOP10,EOS价格的下跌,也让黑EOS的人越来越多了,黑EOS简直就是ZZ正确.

1900/1/1 0:00:00编者按:本文来自碳链价值,作者:NiveshRustgi,Odaily星球日报经授权转载。内容概述1、DeFi治理代币价格回落似乎表明市场泡沫正在破灭;2、自九月份以来,DeFi平台年回报率已大.

1900/1/1 0:00:00