编者按:本文来自加密谷Live,作者:Jarvis,翻译:李翰博,Odaily星球日报经授权转载。DeFi用户就像沸水中的龙虾。随着价格下跌,他们的资本正处于清算的边缘,而大多数人并没有意识到这一点。如果未来几周价格继续逆势下跌,我们将可能见证DeFi的清算雪崩。这将为DeFi新用户上好DeFi风险的第一课。截至目前,DeFi用户还没有完全意识到他们锁定的资本上所使用的风险和杠杆。他们不再是简单的杂牌军。相反,他们需要像管理保证金的敞口头寸一样管理账户。这种情况很像一个日常乘用车的司机被要求进入一级方程式赛车。唯一不同的是,DeFi用户可能根本不知道自己正坐在赛车中。这就使大量的资本在价格下跌时面临清算的风险。为价格行动创造了一个让人想起2020年3月的环境。对于一个不做交易的人来说,这是次优的。对于交易者来说,这创造了机会。现实情况是,大多数加密货币用户都不具备发现这种市场趋势的能力。DeFi的独特之处在于,它不在交易所。没有订单簿,也没有多头与空头的比例。更好地预测市场修正的工具刚刚被开发出来。由于这些发展是如此之新,第一波采用这些方法和技术的交易者将获得回报。这也是本文的目的--向你展示眼前的机会。让我们通过DeFi的视角来观察市场的状态,它对价格行动意味着什么,以及交易者如何从这种设置中获利。DeFi市场现状

GFMA:呼吁监管机构支持分布式账本技术来帮助抵押品管理、资产代币化和主权债券市场:金色财经报道,在TradFi发布的一份报告中,全球金融市场协会(GFMA)呼吁监管机构支持分布式账本技术来帮助抵押品管理、资产代币化和主权债券市场。

GFMA首席执行官Adam Farkas表示,分布式账本技术有希望推动增长和创新,在已经存在监管监督和弹性措施的地方,这种潜力不应该被忽视或禁止,他呼吁建立一个协调的国际框架,让基于分布式账本技术的市场连接起来。[2023/5/17 15:07:21]

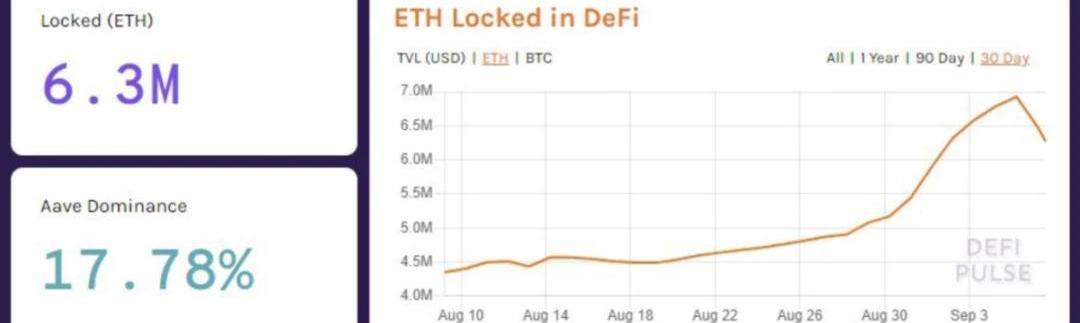

在过去的三十天里,有近250万ETH和5万BTC被添加到DeFi。你可以从下面DeFiPulse的图表中看到这一点。第一张图显示,DeFi中锁定的ETH从不足450万增长到近700万。在撰写本文时,有略高于600万的ETH被锁定在DeFi合约中。

数据:NFT市场OpenSea交易总额达100亿美元:金色财经报道,据DappRader最新数据显示,NFT市场OpenSea交易总额已达100亿美元(交易者数量为612347),创下历史新高,位列NFT市场交易额排名第一位;排名第二的是Axie Infinity,交易总额为28.4亿美元(交易者数量为959619);第三位是CryptoPunks,交易总额为15.6亿美元(交易者数量为5197)。[2021/11/2 6:26:10]

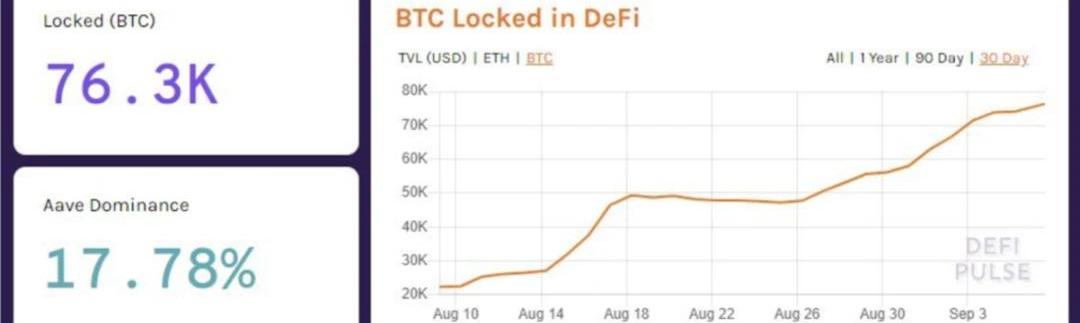

第二张图显示了DeFi中锁定的BTC数量。这是一个类似的趋势。在过去的30天里,增加了近5万个BTC。

这在短时间内是一个显著的增长。而随着这种增长的展开,价格也达到了年内的高点。事实上,在过去的三十天里,Ethereum的平均价格是402美元。上一次ETH如此之高是在2018年7月。另一方面,比特币的平均价格约为11500美元。上一次处于这些水平是在一年多以前。谈到DeFi,我们必须明白,在赚取收益率时,大多数情况下,资产都被"锁定"在智能合约中,因此用户可以对其进行借款。这个机会可以让借款人产生高于借款利率的收益率,或者用借款资金进行交易,赚取高于借款利率的收益。抵押品是使这一切成为可能的原因。因此,只要锁定的加密货币保持一个高于借款金额的价值,一切都好办。而这个锁定的抵押品与借款金额的起始值往往在200%左右。也就是说锁定的资产价值是借款金额的两倍。换句话说,就是用户对其锁定的加密资产所承担的风险。因为随着他们锁定的资产价值降低--ETH价格下降,他们的抵押率也会随之下降。这就是介绍中讨论的一切,也是事情开始变得令人兴奋的地方。为了更容易理解,我们来看一个例子--如果一个用户以402美元的价格存入10ETH,抵押率为200%,他可以用它来借款2,010美元。现在,当ETH价格从402美元跌到300美元时,这个比例不再是200%,而是149%。而当它到了大约113%,也就是大约2275美元的价值时,DeFi合约中的10个ETH就可以变现了。根据这个计算方法,当ETH达到227美元时,就会发生。这意味着,如果价格达到227美元/ETH,估计将在市场上抛售250万的ETH。记住这一点很重要。首先,我们刚刚在几天内从490美元涨到310美元。第二,清算不是从227美元开始的。那只是DeFi合约的底线所在。事实上,在490美元的峰值附近,以200%抵押率锁定的资产还没有被触及。他们要到280美元左右才会开始。然而,我们已经看到清算开始了。通过查询,你可以查看MakerDAO平台上的历史和实时清算情况。你会注意到9月5日有几页清算,当时价格达到了最近的最低点。这仅作为冰山一角,如果价格进入280美元以下的价格水平,交易商可以预期随着DeFi合约在公开市场上的清算,会出现雪崩式的强制抛售。而250万ETH和5万BTC不一定都被锁定在MakerDAO智能合约中,但大部分是。事实上,YETH作为最受欢迎的Yearn.financial金库之一,在MakerDAO上坐拥最大资金池的前十名榜单上。问题是,大多数用户并没有意识到这个风险。这就是为什么这种雪崩式的抛售是一种真正的风险,并为未来几天和几周的激进价格时刻奠定了基础。该怎么做

BitFly“币飞”将于09月5日正式进入亚太市场:据官方消息,由欧美投行和区块链团队开发的去中心化动态感知交易平台BitFly“币飞”,即将于2020年09月5日正式进入亚太市场。据社区信息介绍,BitFly将于2020年09月5日10:00点正式开放注册。

据悉,BitFly“币飞”基于顶尖的技术团队和区块链成熟的底层技术等,通过创新加密货币交易?式,实现去中?化去信任智能数据化处理,通过去中?化的区块链?络直接链接全球投资者、服务者与众多参与者,促进全球商务投资商业市场积极流动,完善与提?商务投资市场的数据化、信息化与结构化程度,构建基于强?共识基础的?流动性,?性能,安全程度?为?体的数字货币交易服务平台。[2020/8/22]

加密环境正在发生变化,每天都有新的DeFi产品推出,吸引了一波前加密炒家。实际上,这些产品正在创造一个市场,在这个市场中,用户不再只是暴露在类似现货的杠杆中,而是在利用他们的资产。意味着市场本身正在经历一场转变,更多的加密货币正在被杠杆化。而你可能知道也可能不知道,更多的杠杆带来更多的波动性。一个简化的类比是汽车发动机。随着你增加马力并开始添加改装,它从A点到B点的速度会更快,但与此同时,更快的速度会带来更多的风险。随着速度的提高,路面上的小颠簸或湿滑的路面都可能导致致命的碰撞。而在ETH和BTC每变化一美元就能产生更多回报的市场中,这些致命一样的车祸风险就会变得更大。一天的价格波动不再只是糟糕的一天,它可能意味着资本的永久性损失。这就是为什么必须考虑安全问题。因此,交易者如何才能在这种变化的环境中领先?或者说,如何在DeFi中提高交易的安全性,同时超额完成收益?一、使用更多的市场指标和工具大多数交易者已经习惯的指标将不再那么可靠。DeFi平台上的交易量和交易活动与日俱增。流动水平、杠杆头寸和回报率不仅仅是控制在最大的中心化交易所。这也意味着,加密货币进出交易所的流量不再能全面反映资产的买入或卖出压力。因此,交易者需要接受一些工具,这些工具可以查看DEX的交易量、各种资产的收益率、各种DeFi智能合约的清算水平,甚至是网络的mempool--最后一个工具的独特之处在于,未经确认的交易量上升或网络拥堵可能会导致更严重的价格修正。二、拥抱衍生品随着波动性的增加,新的机会也随之而来。这是一个交易者的梦想。因为,如果价格更频繁地走高走低,就会有更多的机会获利。反过来说,价格波动的增加意味着交易者在好的进场时失去仓位的机会增加。当这种情况发生时,是一种令人沮丧的体验。这就是为什么许多交易者利用期权杠杆。它们允许交易者利用这种波动性,同时确保他们不会在好的入场时机被打掉头寸。这是一种提高交易成功几率的简单方法。此外,期权并不是交易者独有的。DeFi用户在探索DeFi机会时需要拥抱它们。这是一种对冲损失的方式。例如,如果一个新项目承诺ETH有200%以上的收益率,用户可以通过看跌合约为自己的资本"买保险"。这可以让DeFi用户弥补他们可能遭受的清算事件的潜在损失。当然,这可能会使收益率减少几个百分点,但它允许DeFi收益农户探索风险较高的项目,并安全地将更多的资本分配给DeFi。举个例子:如果一个DeFi用户将100ETH以402美元的价格进行借贷,预计会有13%的资本损失,那么该用户可以购买看跌合约。每以402美元的价格购买一份合约,如果价格移动到300美元附近的清算标记,他们将获得至少102美元的价值。这又使他们每买入一份合约可以获得大约0.33ETH。当波动率较低时,接近"本钱"的认沽合约的成本约为0.1ETH,到期日为两个月。这意味着每份认沽合约的利润为0.23ETH。对于个人来说,他们的100ETH资本可能会损失13ETH,他们可以对冲这一损失。如果他们以每张合约0.1ETH的价格购买了5张ETH的看跌合约,而价格从402美元跌至300美元,那么他们的看跌合约本质上每张价值0.23ETH。而5个ETH价值的合约,相当于50个合约,也就是可能有11.5个ETH的利润。这几乎可以抵消DeFi清算带来的损失。这个小方案凸显了DeFi中风险管理的重要性,以及在收益率轮植时如何对冲。

声音 | 曹寅:应用区块链等技术可以着力优化资本市场四方面的问题:金色财经报道,清华长三角研究院高等区块链研究所常务副所长曹寅表示,在数字化生态系统对资本市场的优化方面,大数据、人工智能和区块链等技术的应用,可以着力优化资本市场四方面的问题。其中对资产的流动性。区块链上的数据是单点上链,多点可查,同时又不可篡改,这样就可以打破原来在不同的利益相关者、不同层级之间的信息不透明,可以在不同的交易场所之间、以及单笔交易的上下游利益相关者之间,构建一个多中心化的信任体系,进而打破资产在创建、流动、交易和结算过程中一系列的壁垒。对于监管问题。区块链结合相应账户管理,可以实现对资金转移和流动的追溯,以及跨部门的数据协调,从而打破监管和市场的“数据孤岛”。对于对外开放。通过区块链技术,可以在较低的监管成本下,向海外的资本市场或者合规中介,开放一些市场部门或一些行业,同时又可以保留海外机构的主动性。[2019/11/27]

行情 | 加密货币市场24小时交易量约为689.5亿美元:据CoinMarketCap数据显示,加密货币市场总市值为3279.08亿美元。24小时交易量为689.46亿美元。前五成交额排行如下:第一是BTC,其24小时成交额为208.01亿美元,占比为31.17%;第二是USDT,其24小时成交额为205.50亿美元,占比为29.81%;第三是ETH,其24小时成交额为81.91亿美元,占比为11.88%;第四是LTC,其24小时成交额为39.81亿美元,占比为5.77%;第五是EOS,其24小时成交额为23.02亿美元,占比为3.34%。[2019/6/25]

标签:DEFDEFIEFIETHDeFi Pulse IndexWDEFI价格FIFTYONEFIFTYtogetherbnb手游下载

这一轮DeFi行情爆发以来,很多投资者都用牛市来形容现在的整体行情。“牛市”喊多了,很多投资者就开始担心现在的“牛市”是不是已经有了泡沫.

1900/1/1 0:00:00美国通货监理局刚刚颁布了一项新的规定,允许美国联邦体系内的银行可以对私营方发行数字稳定币提供抵押资产的管理服务.

1900/1/1 0:00:00编者按:本文来自Cointelegraph中文,作者:EMILIADAVID,Odaily星球日报经授权转载.

1900/1/1 0:00:00在《财富自由之路》这本书中,作者博多·舍费尔曾向读者提问:现在有两个选择,一个是在6个月内获得5万欧元,另一个是在7年之内获得100万欧元.

1900/1/1 0:00:00作者|秦晓峰编辑|郝方舟出品|Odaily星球日报 一、整体概述9月21日,Glassnode数据显示,用户在加密货币交易平台持有的以太坊数量显著下降,创下9个月以来的最低水平.

1900/1/1 0:00:00编者按:本文来自金色财经,Odaily星球日报经授权转载。Uniswap的分叉项目“寿司”Sushiswap最近通过治理代币SUSHI分散了社区所有权并让Uniswap失去很大一部分流动性.

1900/1/1 0:00:00