编者按:本文来自链闻ChainNews,撰文:RyanWatkins,Messari研究分析师,编译:LeoYoung,星球日报经授权发布。要说过去几天市场上有任何预示,那就是大家开始对最近的DeFi分叉潮出现幻灭感。SWRV、CREAM和SUSHI等近期热门DeFi分叉相比过去七天币价下跌了30%,有些跌幅甚至高达80%。可谓是大洗盘。那么分叉是否合理?许多DeFi分叉没有新意,就是圈钱游戏,并不是真正的竞争,而有些却是合情合理。Swerve便是其中之一,本文将详细阐述。

Swerve是什么分叉?

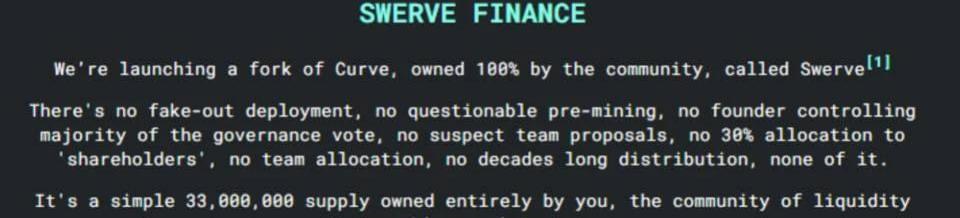

Swerve在9月3日宣布分叉稳定币自动做市商(AMM)互兑平台Curve。Swerve的发起源起Curve的8月发行治理代币争议。直到发行代币,Curve一直得到DeFi社区的青睐,但由于代币发行管理不佳,预挖受到指责,项目的声誉下降。而且为了稀释Yearn在CurveDAO的50%投票权,Curve创始人在DAO锁定大量CRV代币,让自己的投票权达到79%,其声誉更是一落千丈。同时,因超高通胀CRV代币价格持续缓慢下跌,以完全稀释流通量计算,估值仍旧高达数十亿美元。简言之,社区和Curve团队之间的信任每况愈下。SushiSwap的上线鼓舞着社区领导分叉,倡导公平代币分发和社区治理。一支匿名团队力图解决当前Curve的问题而进行分叉。其公开的宣传如下:我们将推出Curve分叉项目Swerve,100%社区所有。项目没有预先部署合约,没有争议的预挖,没有创始人控制多数治理投票,没有可疑的团队投票,没有30%团队「股份」,没有几十年的代币分发计划……都没有。来源:Swerve

Sweat Economy将向美国市场开放Web3加密服务:金色财经报道,Move2earn挑战者Sweat Economy将向美国市场的人们开放其加密服务,包括Sweat钱包应用程序及其原生代币$SWEAT,Move2earn是一个由Stepn等公司开创的新颖概念。这个想法是人们可以通过跟踪他们的步数或锻炼来赚取代币。根据TradingView的数据,SWEAT的价格在去年9月上市后不久达到顶峰,此后暴跌。自2016年以来,非加密版本的Sweatcoin已在美国市场上市;然而,根据公司发布的消息,由于监管原因,用户迄今为止无法访问其区块链组件。该公司表示,Sweatcoin是2022年全球下载次数最多的健康和健身应用程序。[2023/3/3 12:39:53]

Swerve宣布将为参与链上投票用户补偿20美元的ETH:1月21日,Curve分叉项目Swerve官方发推宣布,将为所有参与链上治理投票的用户补偿价值20美元的ETH,以弥补用户参与投票的Gas成本。该补偿决定适用于当前的投票以及即将到来的投票。[2021/1/21 16:41:04]

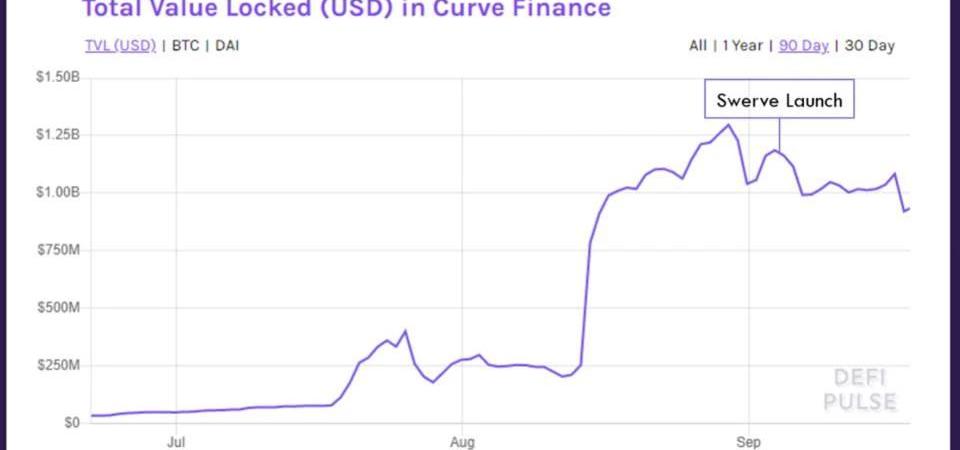

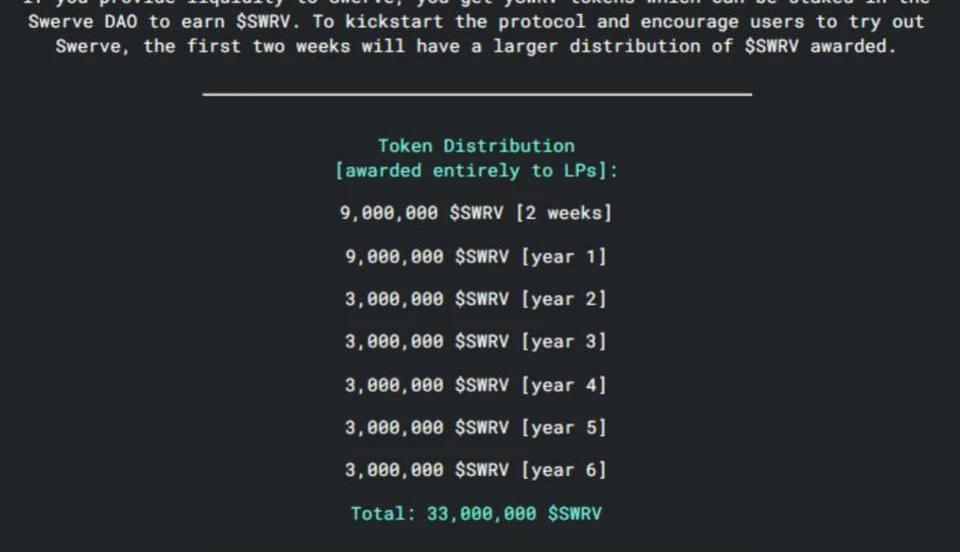

Swerve的主要不同之处是:更公平、透明的SWRV代币分发。所有代币奖励给流动性提供者(LP),没有预留给创始团队、顾问和风险投资机构优化发行方案。协议上线前两周预先大额奖励,之后奖励下降,分发曲线变缓Swerve在9月4日上线,用户可用稳定币为Swerve提供流动性,「收益耕种」获得SWRV代币奖励。在高额奖励和有说服力的故事之下,Swerve两周累积美元稳定币流动性800万美元,远超Curve。流动性战争?

Curve分叉项目Swerve代币发行量减少至每年900万枚SWRV:Curve分叉项目Swerve官方刚刚再次发推表示,平台治理代币SWRV发行量现在已经减少到每年900万枚SWRV。网站上的APY是准确的。[2020/9/19]

自Swerve上线,Curve总流动性没有大幅下降。这就意味着Swerve流动性主要是新资金,而非源自Curve的流动性。

那这就产生个问题:Swerve流动性资金是要追逐稳定币高收益?还是看好分叉协议而伺机囤积治理代币?毕竟奖励从19日开始大幅降低,两周分发900万枚代币变为900万枚代币一年分发。过去两周市场波动剧烈,持有现金放在Swerve赚取三倍收益获得很大吸引力。

EOSwenzhou:币圈没有温州帮 :4月23日,“EOS温州”微信公众号发表声明称,“前段时间我们有一些朋友增持EOS,是为了支持温州竞选,是因为长期看好EOS的生态价值,会长线持有,不会短线炒作,EOSwenzhou节点不是温州帮,支持EOS.IO商业应用生态的建设及落地才是我们节点的重心,币圈没有温州帮!没有温州帮!没有温州帮!重要的事说三遍!”此外,EOSwenzhou联合发起人辟谣:并未投资公链项目Penta。[2018/4/23]

来源:Swerve奖励下降后流动性变化不确定,而SushiSwap可作为参考案例,分析奖励下降后的流动性留存问题。随着SushiSwap高额奖励下降,SushiSwap的流动性从最高14亿美元下降58%至6.1亿美元。尽管只是一个数据,但可用来参考分析Swerve奖励下降后未来流动性的趋势。

流动性敏感度和相对价值

总锁仓量(TVL)并非完美基本估值指标。但AMM的明确目标就是尽可能有效建立和使用资产负债表,增进大额交易,降低滑点,因而TVL至少可用以评估效用。如此而言,Swerve的美元稳定币资金池总流动性已比Cureve所有美元稳定币资金池流动性高28%。这就意味着交易员在Swerve上就能获得美元稳定币的最佳兑换报价,这里交易体验更好。按市场资金总量指标,SWRV交易价格大幅折价。这就表明市场要么怀疑Swerve流动性会随奖励同步下降,或市场只是低估SWRV价值。

如上所述,SWRV奖励下降后的留存流动性更能评估SWRV与CRV交易的风险回报。通过SushiSwap的流动性下降评估Swerve奖励下降后的流动性,再与Curve比较一年后市值与总锁仓量比值(Year+1MarketCapitalization/TotalValueLockedratio),大致判断Swerve现有流动性价值,可以作为估值参考依据。

Swerve对决Curve

对AMM而言,流动性也并非全部。在如此早期的领域,协议不断演化最紧要。简单复制成功协议的代码仅能复制功能,而难以复制发展路线。目前Swerve并未与Curve完全形成差异化,流动性优势很可能只是一时。Swerve分叉Curve的理由充分,社区也热情高涨。除了奖励下降后保留流动性以外,真正的考验是未来能否能带来令人信服的产品。分叉容易,建设难。

近期区块链圈或者币圈,最火热的除了Filecoin的太空竞赛,另外就属各种锁仓挖矿和流动性挖矿的Defi项目了.

1900/1/1 0:00:00编者按:本文来自加密谷Live,作者:BitMEX,翻译:Olivia,Odaily星球日报经授权转载.

1900/1/1 0:00:00编者按:编者按:本文来自吉时通信,Odaily星球日报经授权转载。摘要2019年以来,我们发布了央行数字货币探秘系列报告:《初探中国央行数字货币:目标、定位、机制与影响》、《再探央行数字货币:对.

1900/1/1 0:00:00要点总结1.传统金融领域监管严格,分工精细。20世纪70年代以来,经纪商尤其是主经纪商业务的出现满足了金融市场上不同参与者的各类需求,经纪商的业务发展也随着市场需求的更新而逐渐繁荣;2.在传统金.

1900/1/1 0:00:00随着2020年DeFi牛市的爆发,今年以来已有数百个项目井喷般涌入市场,利益的驱动下,越来越多的用户开始成为DEX受众,一场自发式的学习运动开始了.

1900/1/1 0:00:002019年6月,Libra首次公布了它的计划以及相应的白皮书。它立刻在全球范围内,特别是在区块链和加密数字资产行业引起了巨大的反响.

1900/1/1 0:00:00