编者按:本文来自加密谷Live,作者:DeribitInsightMarketResearch,翻译:Edward,Odaily星球日报经授权转载。介绍

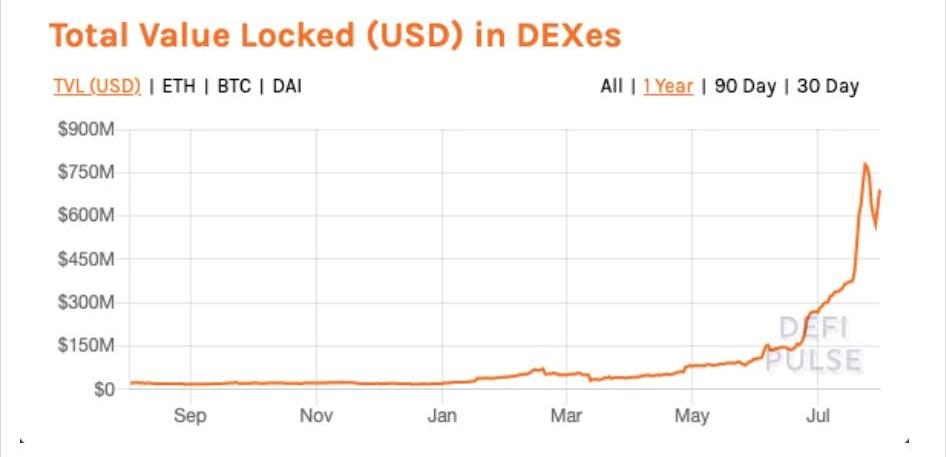

去中心化金融在最近几个月爆发式增长,自动做市商DEX已经成为新兴DeFi生态系统中不可或缺的一层。在过去一年的大部分时间里,AMMs的总流动性远低于1亿美元,这个数字在几周内已经增长到近7亿美元。

Source:DeFiPulse这种增长确实令人震惊。然而,AMM仍然面临着一些障碍,难以被广泛采用--其中最严重的是AMM流动性提供者遭受的一种独特的"损失",这种损失被称为"无常性损失"。本文首先回顾了无常性损失及其给流动性提供者带来的成本。然后探讨了BancorV2,一个旨在减少无常性损失的新AMM协议。如果成功,BancorV2--计划在未来几天内推出--可能会引起AMMs的模式转变。流动资金规定:虚假承诺

Blockchain Capital重塑品牌,并推出投后支持项目“BCAP Build”:7月26日消息,加密风投机构Blockchain Capital今天推出了一个专注于为创始人提供投资后支持的新项目BCAP Build,同时还宣布重塑其网站,以展示其投资组合公司网络。Blockchain Capital普通合伙人Kinjal Shah在接受采访时表示,这个新项目将专注于人才、市场进入战略及其合作伙伴网络。

据悉,Blockchain Capital成立于2013年,目前管理着19亿美元的资产,并正在积极进行投资。[2023/7/27 16:01:00]

AMMs声称为代币持有者提供了一个黄金机会:通过押注自己已经拥有的代币,成为流动性提供者,这些代币可以随时解押,同时在这个过程中赚取交易费。当然,任何投资者都希望能从自己的代币上赚取一小部分利息,而不是让它们闲置。对不对?没那么美好。在大多数情况下,这个承诺是一个虚假的承诺--而且,对于没有经验的投资者来说,这是一个危险的承诺。在流动性提供的表面下,潜藏着一个隐藏的成本:无常性损失。了解无常性损失

OKX Ventures月报:投资Berachain、Taiko、Sei Network等5个项目:5月17日消息,据OKX Ventures发布的2023年3月-4月投资报告显示,共投资了Berachain、Taiko、Sei Network、Cetus及AlienSwap五个项目,涵盖公链、ZK生态、Move生态、NFT基础设施等多个热门赛道。

据悉,OKX Ventures专注于探索全球优质项目,支持最前沿的区块链技术创新,投资长期结构性价值,仅用2年时间,已经在5大洲投资超300 个项目,目前资金规模约为10 亿美元,投资版图几乎涵盖所有赛道。[2023/5/17 15:08:00]

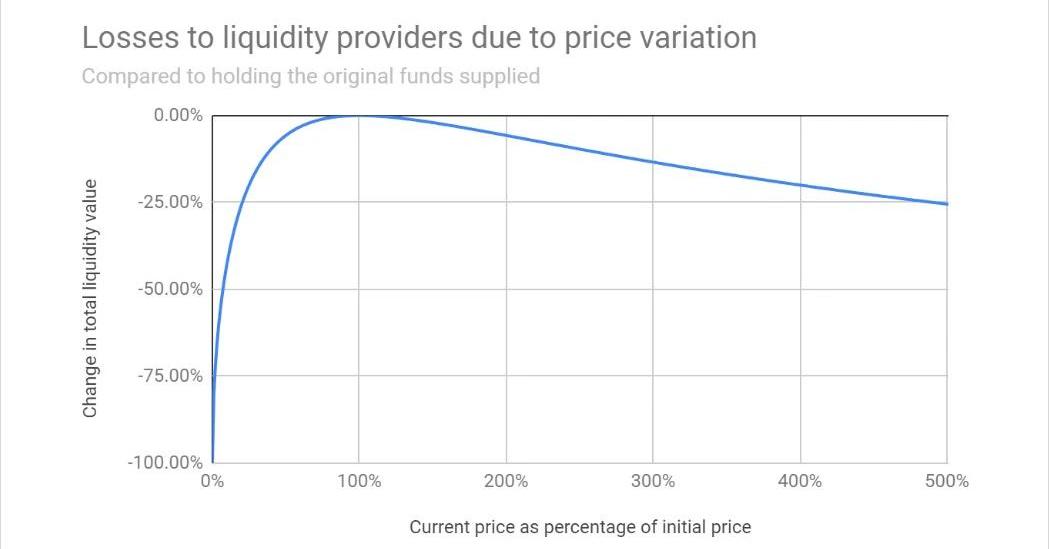

为了理解什么是无常性损失以及为什么会发生,有必要了解现有AMM的一个重要限制。在目前的形式下,大多数AMMs依靠"恒定函数"来确定内部代币价格。这种模式对于交易来说已经足够好了。问题是,AMMs没有办法自动更新以反映外部市场价格变化。这种"天真"给流动性提供者带来了严重的后果。当一个代币的外部市场价格发生变化时--比如在Coinbase或Binance这样的中心化交易所,精明的交易者有一个很小的机会窗口,可以买入AMM中现在相对折价的哪一个代币。例如,如果ETH的价格在中心化交易所上飙升了50%,套利者就能以原价从AMM中买入ETH,然后在其他地方卖出该代币以获得利润。当ETH下跌50%时,则会发生相反的情况:快速交易者可以以虚高的价格将他们的ETH出售给AMMs。在这两种情况下,明显的赢家是套利者。输家呢?流动性提供者。如下图所示,持续的价格波动使流动性提供者无法充分实现其押注的代币的价格升值,它加剧了价格贬值。

韩国前任总理旗下公司总裁Jaewon SHIN就任TrueChain基金会理事:9月4日,韩国前总理、第56届联合国大会主席韩升洙博士旗下公司总裁Jaewon SHIN(申在原)先生宣布就任TrueChain基金会理事,负责TrueChain全球商业和生态发展,并且将重点在韩国发力,与各大韩国财团、韩国政府建立紧密的关系。与此同时Jaewon SHIN(申在原)先生是中国著名媒体澎湃新闻特约撰稿人,擅长韩、中、英、日四国语言,一直在韩国从事亚洲和全球的资本投资业务。[2020/9/4]

Source:Medium在实践中,当流动性提供者去提取他们的代币时,他们往往会遇到一个不愉快的惊喜:比他们最初押注的代币更少。这种损失被称为无常性损失。无常性损失有多"无常"?

这个词本身就有误导性。如果一个AMM内代币的相对价格恢复到该流动性提供者开始押注时的价格,则该流动性提供者的损失确实是"无常"的。然而,对于流动性提供者来说,完全恢复"无常"损失的情况很少发生--尤其是那些为波动性资产提供流动性的流动性提供者。对大多数人来说,"无常的损失"往往是痛苦的永久性损失。问问那些在LINK史诗般的牛市期间为Uniswap的LINK/ETH池提供流动性的投资者吧。

掌柜调查署|?ChainUP Arthur:开放能力与资源助力衍生品赛道黑马:5月13日,在金色财经掌柜调查署中,ChainUP云平台负责人Arthur针对《合约爆发元年,ChainUP助力合约赛道黑马》进行了分享。

他提到,今年以来,合约交易所市场在增长,衍生品因杠杆,市场规模已数十倍于币币市场,头部交易所已验证这个模式 ;同时,因受疫情、美股熔断、原油宝事件等影响,传统金融遭重创,因此传统金融如大宗交易市场,也开始转战数字货币交易衍生品市场。另外,项目方愈发活跃,可能带来新增客户;衍生品规则明确,对于存量用户的转化也是一个机会 。

种种现象表明,今年是数字货币领域衍生品交易元年,市场具有更多潜在机会。基于此,在这个大风口与机遇下,ChainUP主动迎合市场,把能力与资源开放出来,希望能找到衍生品市场下一匹黑马,下一个独角兽。[2020/5/13]

Source:BancorNetwork现有的解决方案

动态 | BitGo为Blockchain Capital的代币添加了托管支持:据coindesk消息,加密货币托管公司BitGo增加对风险投资公司Blockchain Capita证券型代币BCAP的(托管)支持。[2019/3/19]

对于寻求限制无常性损失的流动性提供者来说,有一些战略性的变通方法。首先,由于无常性损失是由价格波动引起的,因此流动性提供者可以通过在稳定币池中押注来完全避开这个问题。但这种解决方案显然无法帮助那些希望接触自由浮动资产的流动性提供者。其次,正如HaseebQureshi在一篇优秀的文章中所指出的那样,拥有高度相关的自由浮动资产的AMMs往往在一定程度上更不容易受到无常性损失。然而,假设代币价格没有完美地同步变动,这些AMMs的流动性提供者仍然会遭受无常性损失。此外,拥有高度相关、自由浮动资产的AMM只占AMM的一小部分;流动性提供者可能仍然希望将代币押注在不相关或负相关的资产池中。第三,一些快速发展的代币协议为了吸引流动性,采取了提供人为的高额押注奖励。这些"流动性挖掘"的激励措施抑制了,有时甚至完全抵消了流动性提供者所遭受的无常性损失。但是,正如AndrewKang在一个富有洞察力的Twitter帖子中指出的那样,流动性挖矿充其量只是一个临时性的解决方案,即使对于单个的、快速增长的代币来说,维护成本也很高,更不用说AMM协议作为一个整体了。如果AMMs能够消除或至少显著减轻无常性损失,那么它们对流动性提供者的价值主张将发生巨大变化。BancorV2:范式转变?

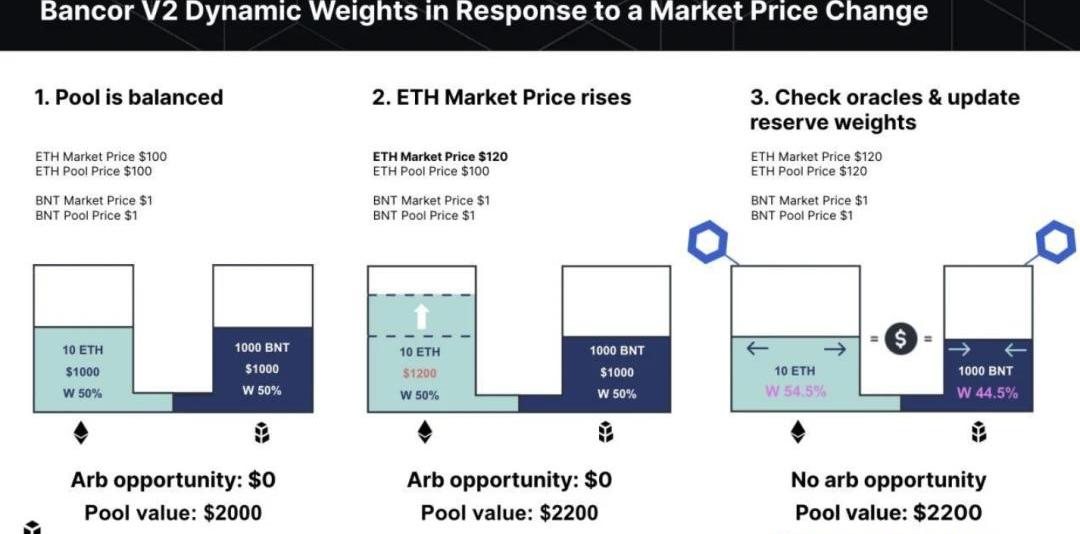

Bancor在7月底推出V2AMMs。更新后的协议的核心目标之一是减少流动性提供者的无常性损失。与现有的AMM不同--如上所述,AMM对市场价格变化是"天真"的--Bancor的V2AMM是"智能"的,这要归功于与Chainlinkoracles的关键整合。当一个代币的价格变化时,Oracle会向BancorAMMs发送更新。AMMs会相应调整,在仲裁者从差价中获利之前锁定新价格。这种价格调整是通过AMM常量函数中的代币比率的动态重新加权来实现的。

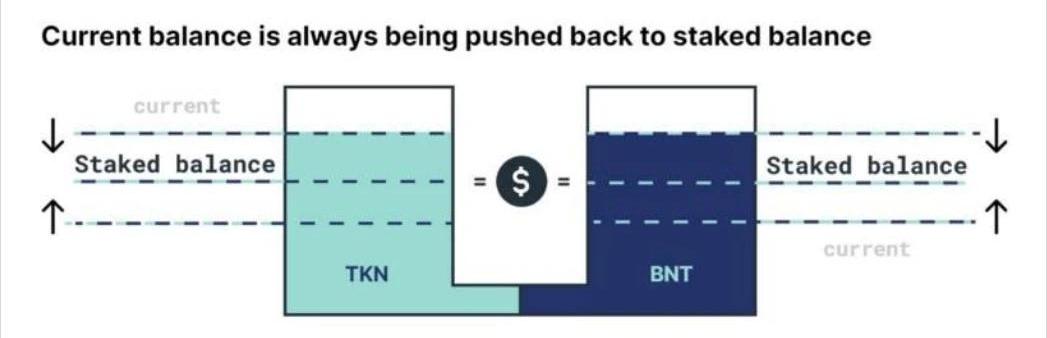

Source:ChainLink储备权数的调整幅度由两个额外参数决定。(1)可供流通量提供者提取的代币的"当前余额",以及(2)流通量提供者最初提供给AMM的代币的"定点余额"。AMM使用数学公式调整储备权重,旨在不断将AMM的"当前余额"返回到其"定额余额"。

Source:BancorCommunityCallAMMs如何将当前余额"推回"至定值余额?由于BancorV2AMMs允许提供单一代币的流动性--这是协议的另一个独特功能--AMMs必须分别跟踪和平衡TKN和BNT储备的当前余额。使用动态权重调整,AMMs将TKN的价格设定在诱导套利者补充TKN亏空和买入TKN盈余的水平。这些诱因将TKN的当前余额"推"回了“锚定余额”。TKN流动性提供者通过动态权重重新调整所产生的套利激励机制避免了不稳定的损失,而BNT流动性提供者则受到协议基本静态的费用结构的保护。尽管V2AMMs具有动态储备权重,但交易费用总是在TKN和BNT流动性提供者之间平分。因此,当AMM的动态权重从50/50比例调整时,将有动力回到50/50平价,因为资金池的一方将以较低的资金量赚取整个资金池交易费的一半。与任何协议一样,BancorV2对流动性提供者来说有一些潜在的风险。第一种可能是,价格Oracle可能会失败。当这种情况发生时,依赖Oracle的AMM将暂时恢复到V1状态,在没有动态调整权重的情况下运行,使流动性提供者面临不稳定的损失。另一个潜在的问题是暂时的非流动性状态。由于权重调整过程是动态的,因此会有流动性提供者的当前余额低于押注余额的时刻,这意味着流动性提供者将无法提取其全部初始股权。该团队声称,这些非流动性状态将是短暂的--但这是协议推出后需要注意的一件事。总结

BancorV2希望吸引那些被持有的代币赚取被动收入的前景所吸引,但又担心屈服于无常性损失的投资者。Bancor的AMMs流动性激增--再加上滑点减少、交易量增加,以及最终为BNT持有者提供SNX式的奖励计划--可能会催生AndrewKang所说的"流动性黑洞"。当然,无法保证BancorV2协议能按计划运行。但就目前的情况来看,无常性损失是阻碍大量流动性墙流入AMMs,以及更广泛地流入DeFi的大坝。如果成功,BancorV2可能会撬开闸门。

事件简述8月5日凌晨四点,有用户在opyn论坛反馈自己的账户余额无故消失,并有用户发现可疑的交易信息,如下图所示: Opyn项目方再对情况初步分析后做出回应表示:已经转移了资金.

1900/1/1 0:00:00编者按:本文来自区块律动BlockBeats,作者:0x66,Odaily星球日报经授权转载。类似波卡这样的明星项目,不用愁冬天没有余粮.

1900/1/1 0:00:00编者按:本文来自万向区块链,Odaily星球日报经授权转载。本文为万向区块链蜂巢学院线上公开课第21期内容.

1900/1/1 0:00:00头条数据:DeFi项目总市值突破100亿美元,LINK占比过半DeBank数据显示,当前DeFi项目总市值突破100亿美元,约101.3亿美元.

1900/1/1 0:00:00编者按:本文来自区块律动BlockBeats,作者:0x29,Odaily星球日报经授权转载。感谢二级市场交易员CFJ对本文的贡献.

1900/1/1 0:00:00伴随着2019年关于“区块链落地场景”的探索,产业区块链迎来了开场。2020年产业区块链落地加速,我们又开始探寻区块链+的未来形态。金融科技领域一直都被视为与区块链最契合的场景.

1900/1/1 0:00:00