Odaily星球日报译者|Moni作为一个新兴行业,人们总会隔三差五地在市场上听到一些新的加密基金名字。如果你想搞清楚哪些加密基金仍在运营,感觉就像——妹子遇到高数:无解。

为此,曾供职于AngelList和Handy、现任CoinList商业运营负责人的ReganBozman试图理清略显混乱的加密投资市场,帮助投资者驾驭资本迷宫、把握年度融资趋势。下面,就让星球君和大家一起来看看ReganBozman是如何分析的吧:事实上,早在2018年9月,ReganBozman就发布了加密货币投资者概况概述以及活跃在加密投资领域的所有基金实时数据库。之所以开始研究这个话题,是因为许多加密行业创业者们总是在说融资是一项无比艰巨的挑战。加密货币投资是一个快速变化的世界:SAFT、侧袋机制、SPV,这些投资手段正在进入挖矿行业,而且业内不少人并不清楚哪些投资者信誉良好、哪些投资条款适合加密行业。虽然加密行业融资已经有了一定程度的发展,但目前来看透明度仍需要进一步提升。许多加密基金现在已经悄然关闭,而很多新的加密基金也开始入场。不仅如此,一些传统风险投资基金开始尝试推出专用于加密货币的基金,但同时不少曾经进入加密行业的传统基金却减缓或停止了对该领域的投资——尽管我们依然能在不少加密货币基金官方网站上看到一些投资信息,但其实大多没什么实际用途和意义。在本文中,我们将重点分析三个方面问题:1、利用一个全面的实时数据库DoveMountainData来分析将资金投入到加密货币行业里的所有基金;2、更新、研究加密投资趋势;3、分享一些著名投资者对目前加密行业融资趋势的看法。一、分析将资金投入到加密货币行业里的基金

DoveMountainData是一个实时数据库,其中调研、收集了各种积极投资于加密货币公司和项目的投资者信息,旨在帮助创业者了解到加密行业融资过程。如何判断一支基金是否正在积极投资加密行业?我们认为一个大致的定义是在过去一年中是否有公开宣布的加密货币投资。不过需要说明的是,目前数据尚不够完美,因为在许多情况下一些加密货币行业投资都是“未经证实”的。比如,Greylock正在积极部署资金,但如果根据公开信息显示,他们最后一次投资是参与了2017年Coinbase的D轮融资,所以在这种情况下,虽然Greylock是一家颇具规模的加密基金,但并不能将其归纳到“积极投资加密行业”的基金类别里,但相信他们未来肯定会包含在这一类别里。基于上述定义,我们整理出排名前十的活跃加密基金是:1、基金名称:1confirmation是否仅涉足加密行业:是所属国家/地区:美国成立时间:2017年资产管理规模:5000万-1亿美元关键人物:NickTomaino投资组合:Coinbase、dYdX、Harbor、OpenSea、Authereum、BloXrouteLabs、Commonwealth、Tendermint、Veil、Forte2、基金名称:1kx是否仅涉足加密行业:是所属国家/地区:欧洲成立时间:2017年资产管理规模:未知关键人物:LasseClausen投资组合:Nervos、Arweave、Flexa、Terra3、基金名称:9YardsCapital是否仅涉足加密行业:否所属国家/地区:美国成立时间:2018年资产管理规模:未知关键人物:DavidFisher投资组合:未知4、基金名称:A.Capital是否仅涉足加密行业:否所属国家/地区:美国成立时间:2013年资产管理规模:2.5亿美元关键人物:KartikTalwar投资组合:Aztec、BisonTrails、Coinbase、NEARProtocol5、基金名称:a16zCrypto是否仅涉足加密行业:是所属国家/地区:美国成立时间:2018年资产管理规模:2.5亿美元关键人物:ChrisDixon投资组合:Anchorage、Arweave、AVALabs、Basis、BlockTowerCapital、Celo、ChiaNetwork、Coinbase、Compound、CryptoKitties6、基金名称:AbstractVentures是否仅涉足加密行业:否所属国家/地区:美国成立时间:2018年资产管理规模:未知关键人物:RamtinNaimi投资组合:Brave、Ripple、Compound、Polychain、AVALabs、Blockfolio、dYdX、Harbor7、基金名称:Accel是否仅涉足加密行业:否所属国家/地区:美国成立时间:1983年资产管理规模:2.5亿美元关键人物:AmitKumar投资组合:Chainalysis、Circle、DripCapital、FalconX、OasisLabs8、基金名称:Accomplice是否仅涉足加密行业:否所属国家/地区:美国成立时间:2015年资产管理规模:2.5亿美元关键人物:AmitKumar投资组合:Circle、CoinList、O(1)Labs、NEARProtocol、BalancerLabs、BisonTrails9、基金名称:ArringtonXRPCapital是否仅涉足加密行业:是所属国家/地区:美国成立时间:2018年资产管理规模:1亿-2.5亿美元关键人物:MichaelArrington投资组合:未知10、基金名称:BainCapitalVentures是否仅涉足加密行业:否所属国家/地区:美国成立时间:2018年资产管理规模:2.5亿美元关键人物:SalilDeshpande投资组合:Compound二、加密行业融资趋势

以太坊铭文协议Ethscriptions遭遇攻击,约123个地址损失约202枚Ethscriptions:7月17消息,对标Ordinals的以太坊铭文协议Ethscriptions创建者Middlemarch日前表示,Ethscriptions遭遇攻击,大约123个地址在此漏洞中损失约202枚Ethscriptions。该漏洞不是Ethscriptions协议中的漏洞,而是特定智能合约中的漏洞,协议本身以及在其上运行的其他应用程序没有受到任何影响。

漏洞发生原因在于合约无法访问Ethscription的状态,合约本身无法知道谁拥有某个Ethscription,用户可能会为一个并不存在的Ethscriptions买单。避免这种利用的最直接方法是要求受信任的第三方确认哪些存款是有效的。但在这种情况下,持有能够确认哪些存款有效的私钥的人是单点故障。团队想编写一个参考实现,让协议本身来进行确认。[2023/7/17 10:59:03]

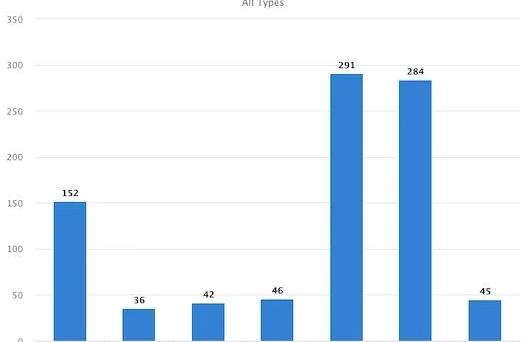

一些“玩家”离开了加密行业投资竞赛。

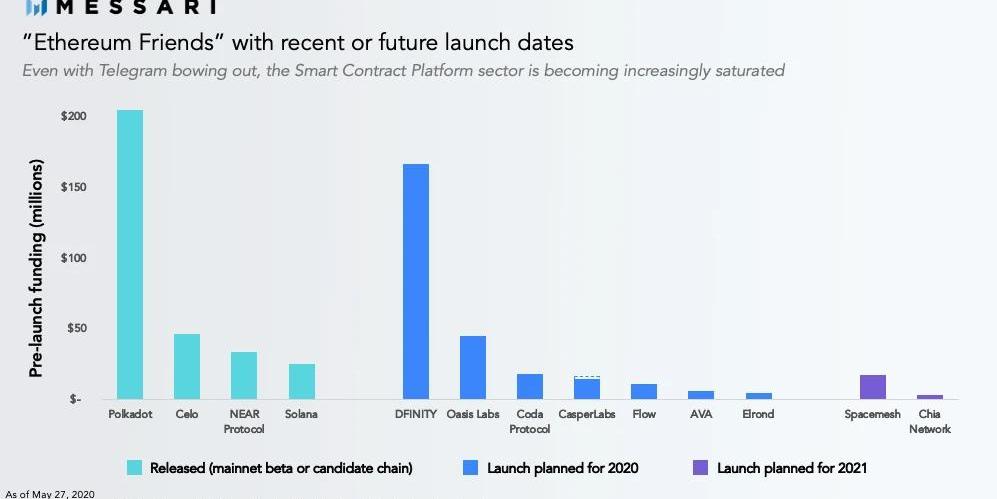

如上图所示,自2017/2018年加密货币牛市之后,市场上并没有太多加密基金出现。2018-2019年的加密熊市给整个行业招致了许多受害者,其中一部分就是参与过2017年首次公开发行的新贵加密基金,因为很多首次公开发行的项目根本无法随时间给加密基金带来回报。这种情况甚至延续到了最近,就在2020年3月中旬,一些加密基金依然未能止血,包括AdaptiveCapital和CambrialCapital在内的许多加密基金仍在下跌。一些融资来源已经看到了行业纷争,也导致他们不得不向内聚焦。举个例子,在2018年初,比特大陆公司的发展速度很快,也吸引了许多风险投资的关注,当年据称录得利润达到40亿美元,并在当年五月领投了Circle公司1.1亿美元融资。然而,由于对比特币现金押注失败、以及IPO折戟沉沙和惨烈的内部权力斗争,导致这家比特币挖矿巨头在整个加密货币生态系统里的重要性大打折扣。还有一些加密基金完全是因为自己“无能”导致业绩惨淡。比如,RChain于2017年9月筹集了数百万美元的资金,随后决定启动生态系统基金ReflectiveVentures。2018年4月,ReflectiveVentures自豪地宣布已向四家区块链公司投资了超过600万美元。然而就在短短一年之后,人们发现RChain开始像醉酒的水手一样管理着自己的资金,他们竟然将一半以上的融资花在了一款音频编解码器上。不仅如此,ReflectiveVentures的一位创始合伙人也被美国证券交易委员会指控涉嫌金融犯罪。在这种情况下,一些加密行业“玩家”开始组建自己的投资基金联盟在2017-2018年的牛市中,许多加密基金经理获得了巨额利润。在这个拥挤的市场里不仅有像a16z这样的老牌传统基金,也有一些后起之秀,比如:1、BlockTowerCapital;2、DragonflyCapitalPartners;3、MulticoinCapital;4、PanteraCapital;5、Paradigm;6、PlaceholderCapital;7、PolychainCapital。尽管上述提及的许多加密基金目前仍在加密货币行业里从事投资,但有三支基金已经很明显地与其他基金拉开了距离,他们分别是:a16zCrypto、Paradigam、PolychainCapital。这些旗舰基金全部都来自于美国,而且资产管理规模均超过2.5亿美元,在过去的两年时间里,他们主要投资的是A轮和B轮融资,包括:1、Argent;2、Amber;3、Celo;4、Compound;5、Dfinity;6、OasisLabs;7、StarkWare。随着加密行业的不断发展,预计会有越来越多的公司开始筹集后期资金,因此这些基金公司在整个生态系统里势必会变得更加重要。还有一些加密基金开始专注于新资产

Soluna 2022年全年加密货币收入为2440万美元,增长123%:金色财经报道,加密采矿数据中心开发商Soluna Holdings发布截至 2022 年 12 月 31 日的全年财务业绩。到 2022 年,专有挖矿生产了 883 个等值的比特币。与 2021 年的 1,430 万美元相比,2022 年的总收入增长了 99%,达到 2,850 万美元。增长的原因是 Project Sophie 设施在 2022 年 3 月全面通电后采矿业务显着增加。2022 年调整后的 EBITDA 为 - 460 万美元,而 2021 年为 150 万美元。不包括折旧的总收入成本占收入的百分比从 2021 年的 41% 增加到 2022 年的 62%,这主要是由于比特币价格下降和能源成本增加所致。[2023/4/4 13:43:01]

有一些加密基金是在2019年或更晚才公开发行的,也算是比较新的一波加密货币基金,这些基金似乎与那些在2017-2018年牛市中出现的加密基金有很大不同。2017年左右成立的传统加密基金规模通常都超过1亿美元,而且会在智能合约平台领域进行大量投资,而2019年左右创立的加密基金规模通常都比较小,而且相比于寻找“下一个以太坊杀手”,这些加密基金似乎更青睐于投资区块链金融应用程序,比如去中心化金融。当然,之所以出现这种投资中心的转移,一部分原因是由市场驱动的。2017-2018牛市期间,许多最杰出的智能合约平台即将推出,私人基金也渴望投资这一领域。与此同时,DeFi作为一个可投资资产类别正在爆炸式增长,基于以太坊的稳定币的流通量超过100亿美元,2020年5月更是见证了去中心化交易所交易额突破7亿美元的记录。无论原因如何,这种投资中心的转变都与大型基金历来部署资金的地方大相径庭。举个例子,在a16z公开披露的加密项目投资中,将近一半投资于第一层区块链。这里需要指出的是,其中一些——比如Arweave和Chia属于特定于应用程序的区块链而不是智能合约平台,不过a16z也投资了包括Decomed、dYdX和MakerDAO在内的许多去中心化金融公司,但尽管如此,a16z在加密行业里的投资方向还是非常明确的,即旗下投资组合中很大一部分都是第一层区块链。另外需要注意的是,如今加密投资轮次的资金规模正变得越来越小,项目筹集的启动资金也在缩水。相比于2019年,已完成的加密行业融资交易数量同比下降2%、融资金额下降了30%,交易规模相较于去年呈现出下降趋势。现阶段,只有顶级的DeFi项目才能获得显着的市场和投资吸引力,但即便如此不少资产管理规模较大的DeFi项目依然无法募集超过500万美元的风险资金,比如:1、InstaDApp;2、Set;3、Uniswap。最近,Balancer和Futureswap两个去中心化金融项目也都用相对较少的资金成功启动了。风投开始关注其他地方?

dYdX 2022年活跃交易者达3.39万名,累计交易量超4600亿美元:1月31日消息,dYdX基金会发布 2022年生态系统年度报告,表示团队成员由3名全职人员扩展到12名全职人员和7名兼职人员;2022年流通供应量(包括社区金库)达到 194449829 枚(占总供应量的 19.4%),同时社区投票决定减少代币释放,并将社区金库的五年分配增加了 11.2%;2022 年共涉及 22 项治理提案;2022 年 dYdX 协议上有 3.39 万名活跃交易者;累计交易量和累计费用收入分别为 4663 亿美元和 1.378 亿美元。[2023/1/31 11:38:15]

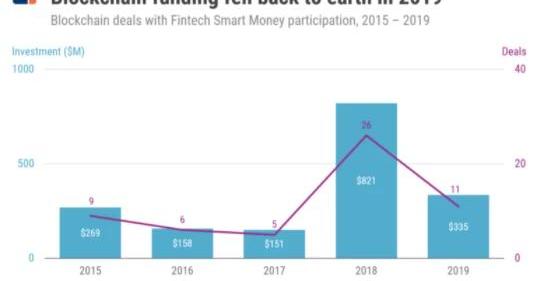

从2019年开始,美国顶级风险基金大幅削减了对区块链行业的投资总体上,传统风险投资公司对加密货币行业的兴趣呈现出下滑态势。2020年似乎很难出现像2018年的投资狂潮,更不会出现硅谷风投给一家刚刚成立仅一年的加密公司投资1.33亿美元的事情。当然,仍然有一些基金正在积极投资于加密货币行业—在过去的几个月中,许多加密货币公司从顶级风投那里成功筹集了资金,其中包括:1、Argent;2、Arweave;3、AtomicLoans;4、BisonTrails。但是,许多传统基金显然已经放慢、甚至停止了对加密货币领域的投资。造成这种投资放缓迹象的一个主要原因是,加密资产类别仍处于起步阶段,其发展速度可能比投资者期望的要慢。传统风投经常会看到快速成长且利润率很高的“软件即服务”公司,相比之下,加密公司似乎还存在其他难以置信的风险,通常涉及市场、法律和技术等。一家专注于A轮融资的顶级风投基金负责人透露,如果没有明显的获利途径,他们很难对一家公司/项目进行投资,就现阶段来说,他们发现大多数加密货币公司依然需要面对很多挑战。三、投资者观点

一些对加密行业很友好的投资者分享了他们对该领域融资趋势的看法,下面就让星球君和大家来看看几位行业大咖们如何看待加密投资行业趋势:1、AlexPack,来自风投公司Dragonfly:加密货币行业融资最有趣的变化,就是你会清楚地了解加密货币的发展方式。加密货币是一种全新资产类别,因此投资这一领域的风投公司也需要创新才能取得成功。几乎所有的顶级加密基金都是某种方式从传统风险投资公司中分离出来的,而且过去由交易员推动代币交易的日子也已经一去不复返了。但问题是,传统风投公司所做的投资本身目前基本上处于周期性低位,而加密货币发展如此之快且种类繁多,以至于局外人和传统投资者都难以跟上。2、DevinWalsh,来自风投公司Coinfund:在2019年,加密领域看到了许多中间件协议,包括Graph和3Box,为Web3开发人员和网络参与者带来了许多愉快的使用体验。不仅如此,在过去的6个月中,我们也看到发布到主网的加密协议数量激增,有的协议也开始部署重要的升级,许多新团队正在开发新产品,他们都需要筹集资金以便为项目下一阶段的增长提供支持,这点非常重要。在2020年剩下的时间和即将到来的2021年,我们会看到去中心化网络治理的持续发展、不断拓展的核心开发工具和中间件产品、以及各种吸引新用户入场的方法,所有这些都让我感到兴奋。3、JasonChoi,来自风投公司SpartanGroup:2017年,加密行业充斥着各种首次公开发行项目,但现在这个行业已经开始从宿醉中醒来,你发现它处在一个不同的世界中:资金虚幻、政府不信任、大型科技公司比以往任何时候都更具侵略性。在这种背景下,像PaulTudorJones这样的宏观经济领域传统投资者已经开始对比特币进行投资,而a16z这样的风投基金也在加密行业持续投入新的资金,以加速推动去中心化经济的到来。随着行业成熟度越来越高,预计会看到越来越多的业务整合出现,所以加密行业后续应该会有许多引人注目的收购交易,特别是那些试图制度化、或发展成为数字银行的加密货币交易所,而且这些交易所本身资金就十分雄厚。越来越周到的代币化模型不仅基于投机,而且还根据使用量产生价值,这些“诱因”也将为更多由基本面驱动的长期资本打开大门。4、SantiagoRoelSantos,来自风投公司ParaFiCapital:到目前为止,大多数加密货币行业投资方式很像是以叙事为中心的长期看涨期权,一些风投公司在第1层上进行投资就是基于这种风格,并且获得了不成比例的关注和融资。但是,目前正在出现一类新的加密资产,尤其是在DeFi领域中,风投公司不仅可以使用传统估值技术对这些项目进行估值,还能根据预定义的代币经济学和链上活动对某些代币进行估值,因此你会发现许多加密企业都具有高增长和盈利潜力。如果我告诉您:协议A同比增长+100%,EBITDA/自由现金流利润率达到80%,股息保持健康状态且市盈率为40倍,那么您可能会认为相对于公共或私人市场的同类企业,这个加密项目的估值被大大低估了。像ParaFi这样的公司正在采用一种基本面分析方法来评估加密资产,他们认为。并非所有的加密资产都是平等创建的,但是从历史上看,加密资产之间又是高度相关的,因此随着加密市场越来越成熟,投资者更应该关注基本面。5、SpencerNoon,来自风投公司DTCCapital:就现阶段而言,加密初创公司的融资前景从未如此健康,最近你会发现行业里已经出现了诸如a16zCrypto,Paradigm和Polychain之类的大型加密基金。每个加密基金旗下都有经验丰富的投资团队,并管理着数亿美元的资金,这意味着他们能够自行筹集大量资金。这一趋势将会对加密行业的资金环境产生重大影响,并且将会推动A轮及后续融资轮健康发展。但另一方面,目前加密行业规模可能还无法让风投基金快速获利,随着大型传统投资基金规模的不断增长,他们越来越不会把时间花在早期阶段投资上。相反,我们会逐渐在加密行业里看到更多专业基金,特别是一些投资种子轮阶段的加密基金。6、VanceSpencer,来自风投公司FrameworkVentures:未来可能会有DeFi基金出现,比如FrameworkVentures就是新型DeFi基金的原型,此类基金不仅仅扮演投资方的角色,而且还会作为网络的积极参与者,通常在代币、治理、资本分配和去中心化金融市场运作方面拥有深厚的专业知识,这意味着DeFi基金可以在网络将想法转变为协议的最早阶段提供帮助,并为项目创始人提供框架建设支持。目前,后期生态系统可能更多地依靠Paradigm和a16z等大型加密基金形成,而那些规模较小、但更具创新意识的加密基金则主要负责激发早期的加密风险投资领域。随着时间的流逝,一旦加密项目和行业竞争力愈发成熟,加密融资领域也会在种子轮阶段和后期阶段出现“分水岭”。总结

彭博分析师:现货比特币ETF可能会在2023年获得批准:金色财经报道,彭博行业研究(Bloomberg Intelligence, BI)分析师James Seyffart 和 Eric Balchunas 在一份报告中写道,鉴于美国证券交易委员会 (SEC)提出的重新定义交易所的规则变更提案,现货比特币交易所交易基金 (ETF) 可能会在2023年初夏开始获得批准。分析师写道:“通过将加密货币平台纳入SEC的监管框架,扩大交易所的定义可以消除该机构对产品的主要反对意见。一旦加密货币交易所合规,美国证券交易委员会拒绝现货比特币 ETF 的主要原因将不再有效,可能会为批准扫清道路”。分析师预计这一变化将在今年11月至2023年5月之间的某个时间完成。(彭博社)[2022/3/25 14:16:41]

在过去的18个月时间里,加密行业融资活动发生了很大变化。你会发现不少规模较小的启动前融资轮和更集中的投资策略已经出现,这也标志着加密投资环境正变得更加健康。另一方面,如果越来越多的传统风投公司避开加密行业,那么就只有少数几家加密货币基金有能力领导规模较大的后期融资,这可能会给加密行业带来后期资本紧缩的风险。2020年已经过半,而在剩下的半年和未来2021年这段时间里,关注加密行业融资市场如何继续发展非常重要,毕竟许多业内人士已经窥探到牛市正在酝酿之中了。

Kleiman诉CSW一案已推迟至2021年1月4日开庭审理:9月4日消息,佛罗里达州南部地区法院已批准推迟CSW和Dave Kleiman诉讼案的动议,该诉讼案将于2021年1月4日开庭审理。(Decrypt)[2020/9/4]

编者按:本文来自金色财经,作者:罐罐儿,Odaily星球日报经授权转载。今年4月,比特币开发者UdiWertheimer发推表示,像Tron/EOS/ETC这类很容易就会吞噬掉无用的以太坊“DA.

1900/1/1 0:00:00BTC延续缩量整理走势,将近一周的时间,仍维持在9200-9600美金区间震荡。至于什么情况下能有效突破、并选择方向,前天的文章中有提及,看两方面的因素:场内市场和场外金融市场.

1900/1/1 0:00:00在刚刚过去的这个周末,在美国的证券行业发生了一个非常有趣的事情。美国总检察长WilliamBarr提议现任SEC主席JayClayton担任纽约南部辖区的美国检察官。这是一个非常有意思的事情.

1900/1/1 0:00:00吴说区块链获悉,近期河南省厅刑事侦查总队旗下的河南省反虚假信息中心发布了一篇文章,罗列了搬砖套利、仿冒网站APP、仿冒工作人员、资金盘四大局,以及六大投资禁区,内容非常专业.

1900/1/1 0:00:00编者按:本文来自头等仓区块链研究院,撰文:Jaden、Jill、Gisele,Odaily星球日报经授权转载.

1900/1/1 0:00:00比特大陆昨天发生了什么?消停了一会,又出现新情况。7月6日晚间詹克团方面控制的比特大陆公众号、微博发文,称更换了收款账户、网址与邮箱.

1900/1/1 0:00:00