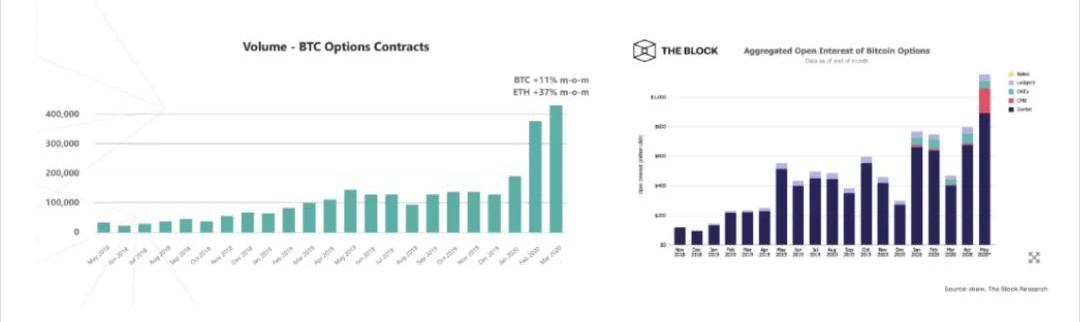

编者按:本文来自加密谷Live,作者:SuZhu&QCPCapital,翻译:Liam,Odaily星球日报经授权转载。随着我们临近2020上半年的末尾,加密货币期权交易在Deribit、OKex等平台上延续着爆发性的增长趋势。

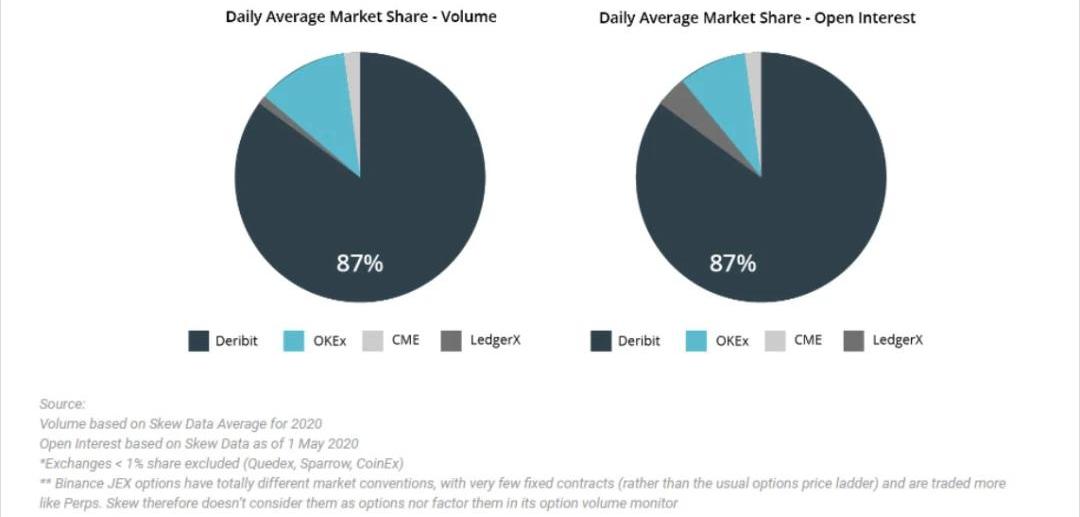

总部位于美国的期权交易平台有CME和LedgerX,而不在美国的平台则是Deribit和OKex。

尤其是在2020年5月,芝加哥商品交易所掀起了一波期权交易的热潮,使得Deribit的未平仓合约和交易量达到了历史新高。

Amber Group:拜登内阁人选或是影响未来加密货币市场的关键因素:1月21日,拜登宣誓就任美国第46任总统,并于当天在白宫签署系列文件。包括加密金融在内的各个领域均对拜登近期各项动作保持着密切关注与讨论。 全球化加密金融智能服务提供商Amber Group合伙人Annabelle Huang认为:“拜登就任美国总统影响未来加密货币市场的关键因素是其内阁的任命情况——对区块链与加密货币持友好态度的Gary Gensler获美国证券交易委员会(SEC)主席任命,或将对行业产生积极影响;而美国财政部长提名人Janet Yellen在近期对加密货币的言论或又预示着后续行业监管的进一步加强;而Brian Brooks作为曾经资深的加密市场参与者刚刚卸任美国货币监理署(OCC)署长,这一职位与美国商品期货交易委员会(CFTC)主席继任者的人选和主张也显得尤为关键。另一方面看,拜登就任后,舆论环境的稳定也可能减少市场的反复。就此,Amber Group也将继续积极拥抱监管、推动合规工作,为更多个人用户能够参与到加密金融世界不断贡献自己的力量。”[2021/1/22 16:46:38]

观点:DCEP是经济“内循环”的未来加速器:工银国际经济学家程实和钱智俊日前撰文《DCEP:经济“内循环”的未来加速器》,文中提到,疫情时代全球货币政策已陷入多重困境,如何加力支撑“内循环”成为各国难题,中国央行数字货币(DCEP)的发展有望从新角度提供解题之钥。一方面,以DCEP为支点,货币政策的数字化升级有望拓展政策空间,提高政策直达性。另一方面,DCEP有助于对外形成人民币的“电子货币区”,对内深入“内循环”的短板领域,由此抵减外部政策干扰,保持政策独立性与内生性。(第一财经)[2020/7/28]

在基础代币价格横盘这样充满挑战的背景下,这种增长是尤其令人印象深刻的。造成这种增长的主要因素是什么呢?而对未来而言,这还预示着什么?人们为什么要交易期权?

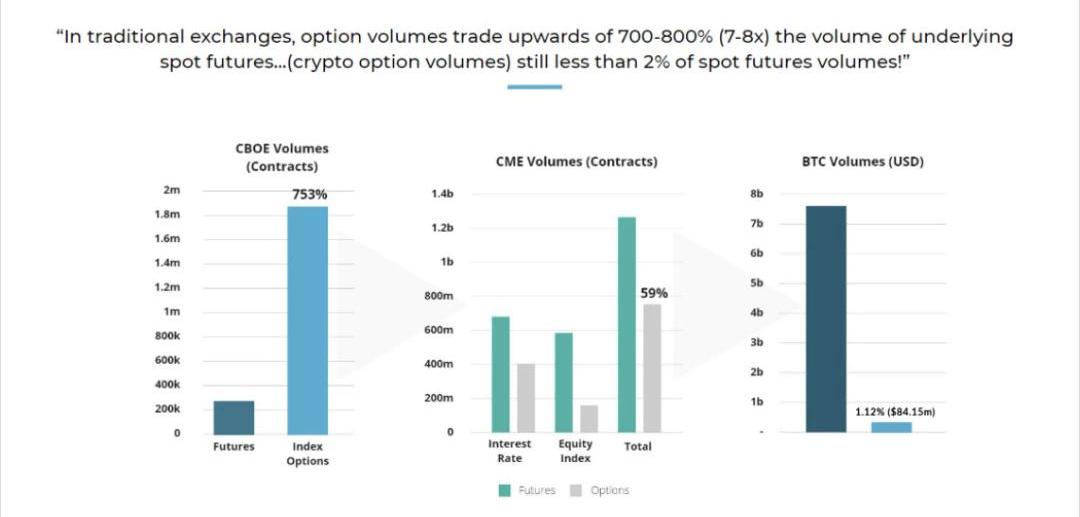

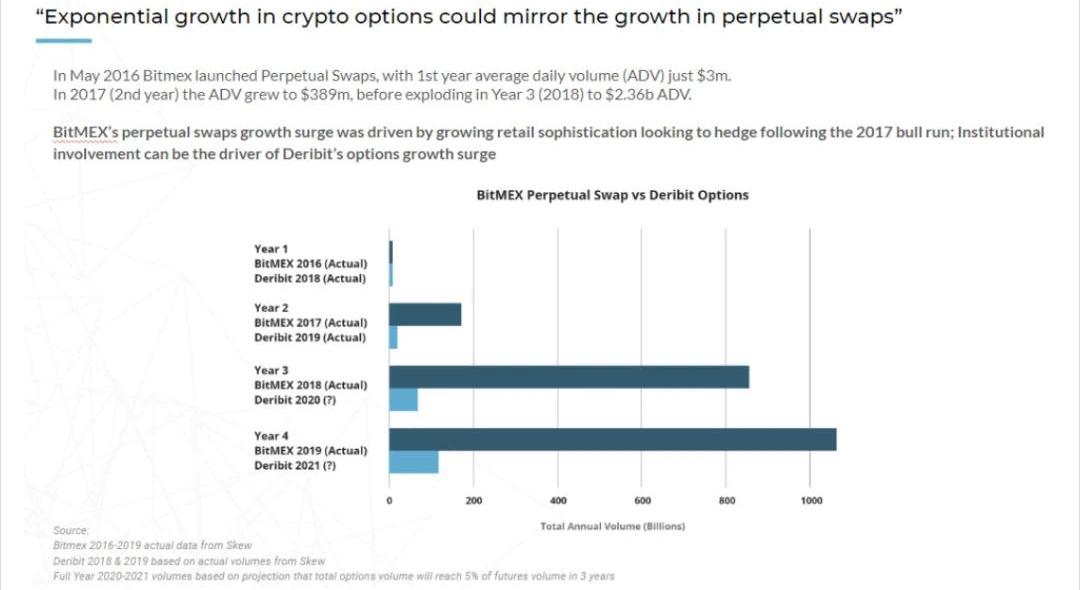

人们可能会惊讶地发现,在传统的利率和股票指数市场中期权占了期货总量的59%。在以波动率为主导的CBOE上,指数期权相比期货总量的比率达到了惊人的753%。尽管今天BTC期权交易量仅为期货和掉期合约交易量的1%,但有许多指标表明,比特币衍生品市场将遵循类似的增长模式。

声音 | CryptoStrategies创始人:未来加密货币资管将朝着专业化方向发展:据凤凰网报道,在2018全球第五届区块链技术应用论坛上,CryptoStrategies创始人李健豪表示,区块链从开始的火爆到现在的理性,市场发生了改变,将越来越注重项目落地,未来加密货币资管将朝着专业化方向发展。[2018/7/28]

人们交易股票期权的最初原因,在我之前介绍skew的文章中有所提到。即投资者寻求为之前大量的投资组合购买保险的想法。简单来说,世界上的股票是结构性多头,所以参与者进入股票期权市场主要是为了对冲下跌走势。有的时候反过来说也可能是正确的。如果投资者认为他们将来会获得更多的现金,他们可能会在有机会使用这些现金之前买入期权以对冲上涨的市场。在BlackScholes模型创立之前,人们认为期权类似于人寿或火灾保险。但金融中介发现很难为客户提供这种选择,因为他们不知道如何定价或对冲产品。当面对想要购买看跌期权以对冲市场下跌的客户时,他们难以在期权的整个生命周期内对期权定价。流动性也非常糟糕,这反过来使客户更不愿购买此类保险。在BlackScholes推出之后,期权卖方意识到他们可以通过对冲delta值的策略来动态复制期权风险。例如:假设标准普尔的交易价格为3,000。如果客户买入三个月的2,500点标准普尔看跌期权,期权卖方可以在开始时以BlackScholes规定的一定对冲比率做空标准普尔期货。随着市场上涨至3500点,客户看跌期权的盈利的机率会下跌,那么期权卖方则无需进行对冲。当市场跌至2500点时,期权卖方将需要做空额外的标准普尔期货用对冲提供利润,以便能够向客户支付看跌期权。高买低卖是造成系统损失的一大原因,当然期权卖方也从客户为看跌期权支付的初始保费中获得了很好补偿。BlackScholes将复制成本与期权本身的成本绑定在一起。交易商使用隐含波动率对期权定价,然后在动态对冲的同时承受底层证券的已实现波动率。如果市场的波动远小于他的预期,那么他会盈利。如果市场变动变大,则会亏损。这些投资组合套期保值者的出现使大量有经验的参与者能够进入市场。如果投资组合对冲者结构性地从交易商那里购买期权,那么这会抬高隐含波动率,相对于实际波动率而言在结构上更昂贵。然后这会吸引备兑看涨期权和看跌期权参与者进入市场。一个自然的掩护性看涨期权的比特币卖方会是一个已经做多BTC或以BTC计价的人,但尽管如此,随着市场上涨他们仍希望将一些BTC卖成美元。他们可以用已经拥有的代币卖出看涨期权,通过愿意在这个价位上放出代币而获得报酬。一个自然的备兑看跌期权卖方将是一个有大量美元的人,他们不介意在市场下跌的时候购买BTC。他们有大量的美元为购买提供资金,并通过愿意在低值购买而获得报酬。最终,各种各样的参与者发现可以通过期权来方便且经济的达成自己的观点和对冲需求:货币持有者卖出有担保看涨期权,看涨的投机者买入看涨期权,矿工买入看跌期权,现金充裕的机构投资者卖出看跌期权。结论

未来加密金融将向传统金融渗透 分布式加密金融将会爆发:据火币区块链研究院发布的2018年上半年全球区块链产业全景与趋势报告显示,数字资产由于其在匿名性、无国界性、低门槛等方面的优势,未来,在网络效应的推动下,对传统金融各应用领域的影响会不断加大,分布式的加密金融将会爆发。[2018/5/30]

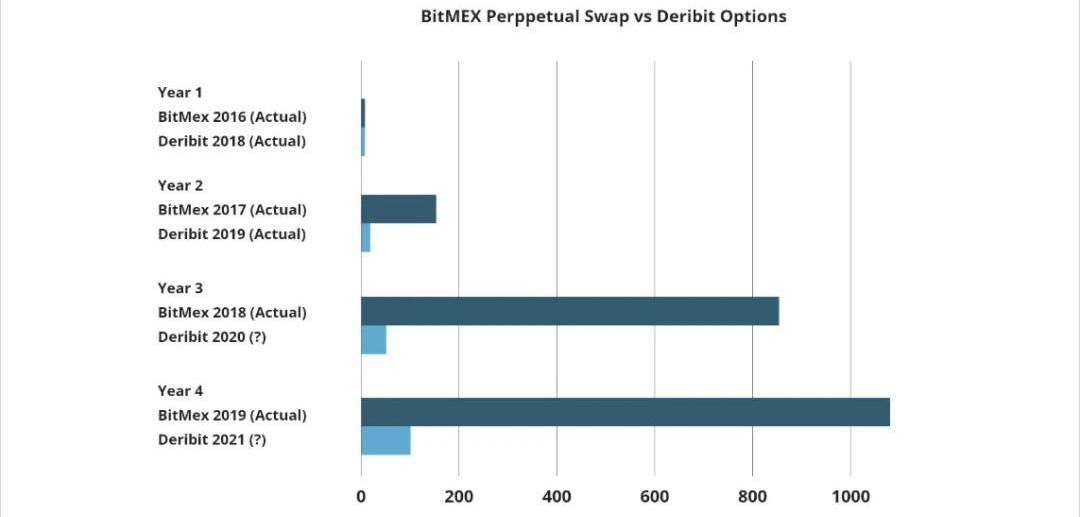

鉴于动态对冲(dynamichedging)对于期权卖方能够定价和对冲期权的重要性,在永续合约市场经历一段指数式增长和成熟之后,最近的期权交易的增长就显得不足为奇了。现在衍生品市场具有足够的流动性来保证在动荡条件下进行一些激进的对冲,金融市场对期权交易的欲望也已经在加密货币中释放出来。实际上,加密货币期权已经具有足够的流动性,一些结构化产品开始出现。在传统市场中,这些产品遍布全球规模达到万亿。特别是在亚洲和欧洲,它们巨大的流动主导了潜在波动率和隐含波动率的变化。虽然今天仍处于起步阶段,但第一批大型结构化加密货币期权基金已经组建起来了,并且可能会是下一波期权交易量指数增长的动力。期权市场之美在于其正和的内在性质(positive-sumnature)。正如我们在CME和OKex上看到的那样,进入该领域的每一个新参与者都会扩大整体市场。

人生不需要那么多,1000个EOS就够了。如今这句话却成了笑话。EOS一出生就含着金钥匙,各路大V齐刷刷的站台,是最具潜力的以太坊杀手.

1900/1/1 0:00:00编者按:本文来自巴比特资讯,作者:TheDefiant,翻译:Wendy,星球日报经授权发布。在行情好的时候,yieldfarmers可以通过一些很受欢迎的稳定币赚取年化高达100%的利润.

1900/1/1 0:00:00转眼六月即将收尾,很多人总结,2020年的前半段就像是停滞了一样。币安的2020,却一直在践行区块链以及前沿数字科技赋能实体产业的道路上高速前进.

1900/1/1 0:00:00编者按:本文来自Rossa私想汇,作者:Rossa,Odaily星球日报经授权转载。一、比特币的ROI是传统市场70倍据cointelegraph消息,自2015年以来,比特币的投资回报率(RO.

1900/1/1 0:00:00编者按:本文来自加密谷Live,作者:MikeCo,翻译:凌杰,Odaily星球日报经授权转载。比特币在其十一年的历史中,出现了一系列加密货币的“实验变种”.

1900/1/1 0:00:00在数字货币领域,有些真假难辨,又以讹传讹的传说,比如伊朗比特币价格的高溢价。你可能常常听到这样的新闻,因为通胀严重,地缘危机等原因,伊朗比特币价格出现远高于其他地区价格的高溢价,这样的新闻时.

1900/1/1 0:00:00