编者按:本文来自巴比特资讯,作者:洒脱喜,星球日报经授权发布。近期在Defi社区,类似“流动性挖矿”、“挂单挖矿”、“借贷挖矿”等概念开始盛行起来,这不免会让人产生一些担忧。毕竟说到“XX即挖矿”,很多人第一反应就会联想到FCoin,这一曾凭借“交易即挖矿”模式而一炮走红的中心化交易所,如今却沦落为了人人喊打的项目。那这种担忧是否有必要呢?在谈论Defi圈子的“XX挖矿”现象及影响之前,我们先来简单了解下中心化平台“XX即挖矿”模式的历史。XX即挖矿的历史

实际上,“交易即挖矿”模式并非是FCoin首创,早在13年的时候,像比特时代等早期中心化交易平台,就已在尝试这种模式。简单说,“交易即挖矿”就是通过平台币激励用户进行交易,越是早期参与,则奖励也就越多,而采取的规则也是非常简单粗暴:根据实际交易量分配。在这种简单规则的激励下,参与者们来回进行刷单交易,便可制造天文数字般的交易量,在FCoin顶峰时期,很多交易矿工就是通过机器人疯狂刷量,这导致FCoin平台在上线15天后的24小时交易量便突破了288亿元,一举超过了OK、币安、火币等老牌中心化交易所。(图片来自:pexels.com)但在明眼人看来,这其实属于人为制造的虚假繁荣,泡沫一旦快速吹大,就越容易破裂。通过这种模式,FCoin在短期内尝到了投机的疯狂,却也因此埋下了巨大的隐患,最后发展到不可收拾的地步。当然,FCoin的失败,不仅仅是因为“交易即挖矿”的模式,更多是因为涉及到了人的因素,因为管理者可以毫无顾忌地动用用户的资金,而不受到管制。下面,我们切换回“去中心化”的Defi世界。Defi的“XX即挖矿”,为的是什么?

Life DeFi与Web3基础设施提供商Validation Cloud合作:金色财经报道,去中心化金融生态系统Life DeFi宣布与Web3基础设施提供商Validation Cloud建立新的合作伙伴关系,使零售用户能够直接从Life DeFi钱包移动应用程序中抵押他们的数字资产。该合作伙伴关系将利用Validation Cloud的验证节点为Life DeFi用户提供方便、可靠和安全的质押解决方案。[2023/4/9 13:53:26]

笔者在上一篇《Defi学习笔记》中提到,很多所谓的Defi项目其实是非常中心化的,像明星项目Compound在早期阶段,就是由团队在掌控管理密钥,这就意味着Compound项目方能够暂停/冻结合约、修改利率等规则,理论上还能够窃取用户的资金。当然,设置管理密钥并不一定是为了作恶,而随着项目的成熟度越来越高,涉及到的资金也越来越多,去中心化管理便成为了项目方必然要采取的步骤,否则用户便会失去信心,并因此而离开协议。在这样一个背景下,推出治理代币便成了一个非常合理的选择。于是乎,像Compound、Balancer等Defi明星项目,先后公布了治理代币的发行计划,那如何去分配这些治理代币呢?这成了项目方们必须要考虑的一个问题,毕竟像IXO这样的传统发行方式,早已沦为过街老鼠,因而并不适合采用。而Compound选择的方式,是将一半token分配给投资机构及团队,另一半则通过借贷的方式进行分配,每天大约分配2880COMP代币,大概4年多的时间分配完毕。而Balancer选择的方式,则是将1/4的BAL治理代币分配给创始团队、顾问和投资人,剩余3/4则通过用户提供的流动性比例进行分配,每周分发14.5万BAL治理代币。初看之下,这两种分配方式非常相似,实际却有着非常大的不同。简单说,Compound的“借贷挖矿”,效果上与FCoin的“交易即挖矿”非常近似,两者都是鼓励参与者去完成交易,而这容易引发投机,导致虚假繁荣。而Balancer的方式,则是吸引参与者为资产池提供流动性,本质上与另一种模式“挂单即挖矿”非常相似,至于目的,它们是为了提高系统的流动性或深度,而不是直接刺激参与者完成交易,从效果上看,这类方式并不会促进虚假繁荣,而是真正促进繁荣。然而,由于治理代币价格极不不稳定的性质,这会引发投机,短期可能会产生促进作用,但长期则会起到负面作用。那是否有其他的方式,可以促进流动性呢?用稳定币或主流币激励Defi流动性

DeFi协议总锁仓量下跌至534亿美元:金色财经报道,据DefiLlama数据显示,DeFi协议总锁仓量(TVL)达到534亿美元,24小时跌幅0.02%。TVL排名前五分别为MakerDAO(77.2亿美元)、Lido(58.8亿美元)、Curve(58.4亿美元)、AAVE(52.1亿美元)、Uniswap(47.8亿美元)。[2022/10/16 17:27:58]

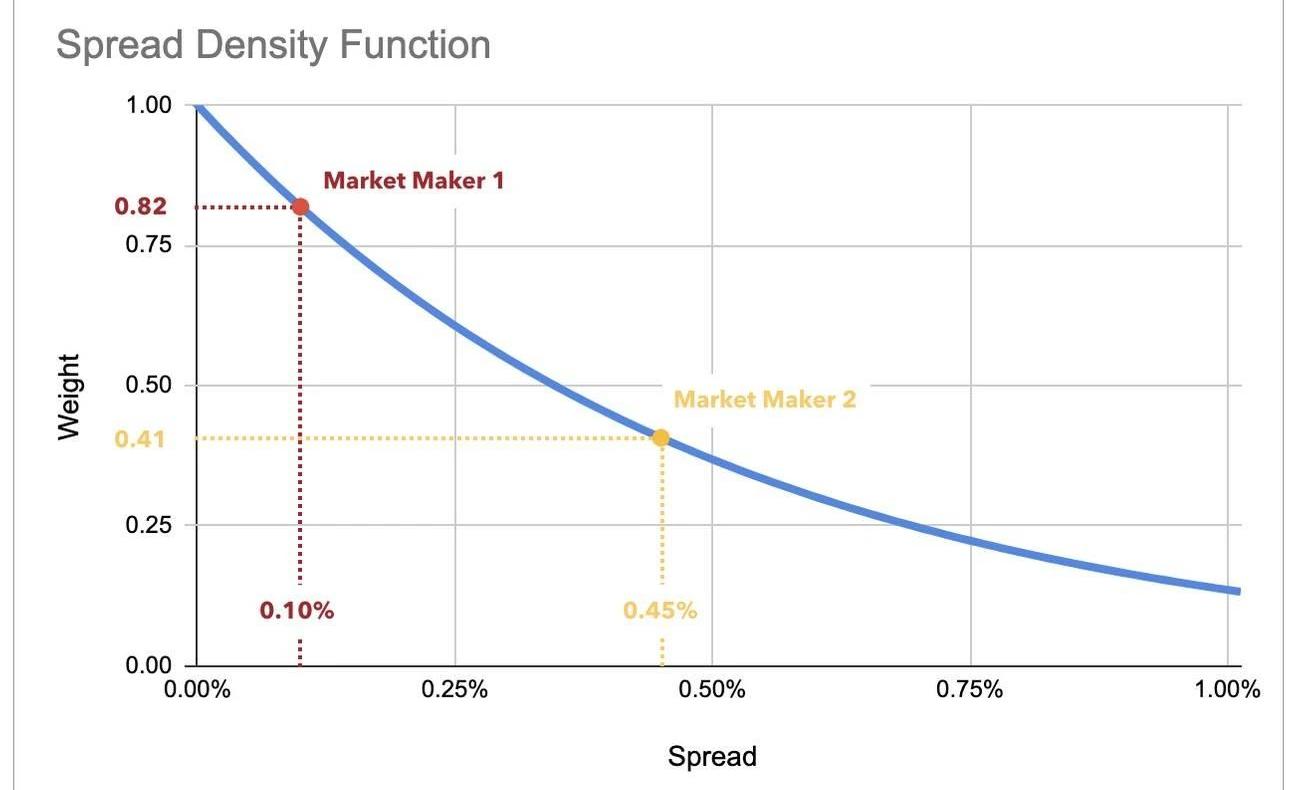

一种可能,是用稳定币来替换平台币来作为激励,例如Loopring最近根据Hummingbot流动性挖矿规则,使用USDT作为激励来鼓励参与者挂单提供流动性。

Aurora推出9000万美元的开发者基金,以促进NEAR生态DeFi的发展:5月12日消息,NEAR协议上的区块链层Aurora与NEAR Protocol的DeFi部门Proximity Labs合作推出了9000万美元的代币基金,以加速去中心化金融 (DeFi) 应用程序的开发。为了给基金注入资金,Aurora背后的核心开发团队Aurora Labs从其DAO资金库中向Proximity Labs分配了2500万个Aurora Token(约合9000万美元)。Proximity将管理代币并向有兴趣在Aurora上构建基于DeFi的应用程序的开发人员提供资助。(The Block)[2022/5/13 3:12:08]

这种方式下,激励金额的确定性是非常高的,这易于参与者计算,也不会受币价波动的影响,当然坏处是:需要项目方拿出真金白银。而另一种方式,便是使用市场上认可度最高的加密货币作为激励,这种方式的激励效果可能更佳,但波动性相对稳定币要更高,因此难以进行计算。截至目前,笔者并没有看到采用这种方式的项目方。Defi的流动性,还有哪些促进方式?

当前DeFi协议锁定资产总价值达85.05亿美元:金色财经报道,据DeBank数据显示,当前以太坊DeFi协议锁定资产总价值为85.05亿美元,锁定资产排名前五的分别为:Aave以15亿美元排在首位、Maker锁定资产总价值14亿美元、Curve锁定资产总价值12亿美元、Synthetix锁定资产总价值9.25亿美元、yearn锁定资产总价值为8.32亿美元。

注:总锁仓量(TVL)是衡量一个DeFi项目使用规模时最重要的指标,通过计算所有锁定在该项目智能合约中的ETH及各类ERC-20代币的总价值(美元)之和而得到。[2020/8/27]

实际上,除了项目方提供奖励来激励用户提供流动性外,还有其他的方式可用于提高Defi项目的流动性。常见的,比如dydx提供的杠杆交易服务,这种模式在中心化交易所已被普遍使用,也非常容易理解,而其也非常适合订单簿类型的DEX交易所,当然,参与者会有很大的爆仓风险。而另一种,便是Uniswap、Balancer等项目采用的恒定函数做市商(CFMM)算法,而在CFMM中,通常会有三类参与者:交易者:交易资产的群体;流动性提供者:愿意为资产池注入资金,以赚取交易费用;套利者:维持资产池中资产的市场价格,并从中获利;

观点:真正的DeFi项目可能会摆脱监管行动:8月18日消息,Brookwood律师事务所的常务董事Collins Belton认为,对于立法者来说,真正的DeFi项目与ICOs相比属于不同的法律问题,后者的集中化操作和安全类代币的发行在DeFi领域基本上没有,所以真正的DeFi项目可能会摆脱监管机构的监管。但他认为,稳定币项目可能会受到更多的监管(decrypt)[2020/8/18]

通过复杂的数学算法,项目方就可通过很低的成本引导用户为系统提供流动性,然而,这种方式最大的弊端在于,其并不适合大额交易。这是因为,交易金额越大,CFMM导致的价格滑动也就越大,而这天然不适合鲸鱼级参与者。当然,以上的方法,Defi项目方都可能会组合采用,而并不是只使用单一的方法来促进流动性。总结

近期流行的defi挖矿概念,本质上是用于促进系统的流动性,然而,不同项目所采用的方式,是有很大不同的,比如Compound采用的方式较为激进,其与FCoin的“交易即挖矿”模式较为相似,因此需要警惕,而Balancer等defi项目采用的“流动性挖矿”或“挂单挖矿”,则相对更为健康,当然,采用稳定币或主流币替代治理代币作为激励,理论上会是更好的一种方式。而除了项目方提供激励之外,像杠杆服务、恒定函数做市商(CFMM)算法等方法,也可以为系统提供流动性,但这些方法也都存在着各自的弊端,而权衡采用多种促进方式,可能会成为未来的一种defi趋势。相关资料:1.时代币分红说明2.FCoin沉浮录|交易所简史3.观点:Compound治理代币将打开Defi的潘多拉魔盒4.一分钟读懂Balancer「流动性挖矿」治理代币分配机制5.https://hummingbot.io/6.科普|恒定函数做市商:DeFi的真正突破

文︱艾森斯“风水轮流转,最近DeFi着实火了一把。”DeFi协议开发者Elvin表示,近三个月以来DeFi生态表现优异,在业界掀起了不小的波澜.

1900/1/1 0:00:00关键要点灰度比特币信托宣称,截至2020年第一季度,88%的投资者为机构投资者,但没有透露相关细节。纳斯达克备案文件显示,仅有1%的GBTC股份为机构所有.

1900/1/1 0:00:00编者按:本文来自链闻ChainNews,撰文:日曜,星球日报经授权发布。Vitalik等人根据StarkEx所采用的数据可用性解决方案认为其不属于Rollups,而是Validium.

1900/1/1 0:00:00编者按:本文来自巴比特资讯,作者:HenryHe,译者:隔夜的粥,星球日报经授权发布。Compound无疑是Defi项目中的明星,而Defi则是目前加密货币行业最热门的领域.

1900/1/1 0:00:00近日,Microsoft发布了去中心化身份验证系统ION的Beta版,其在比特币区块链上运行,并将交易数据存储在IPFS上.

1900/1/1 0:00:00头条“返佣链接”事件引发争议,社区拟创建Brave硬分叉版本Braver“Brave返佣链接”事件发酵后,部分社区成员提议创建一个Brave浏览器的开源硬分叉版本——Braver.

1900/1/1 0:00:00