编者按:本文来自风火轮社区,作者:佩佩,Odaily星球日报经授权转载。区块链有一大杀手级应用可能被我们忽略了,那就是在虚拟世界不断去实验各种“永动机”,然后通过人们一段段贪婪恐惧周期将其证伪。。

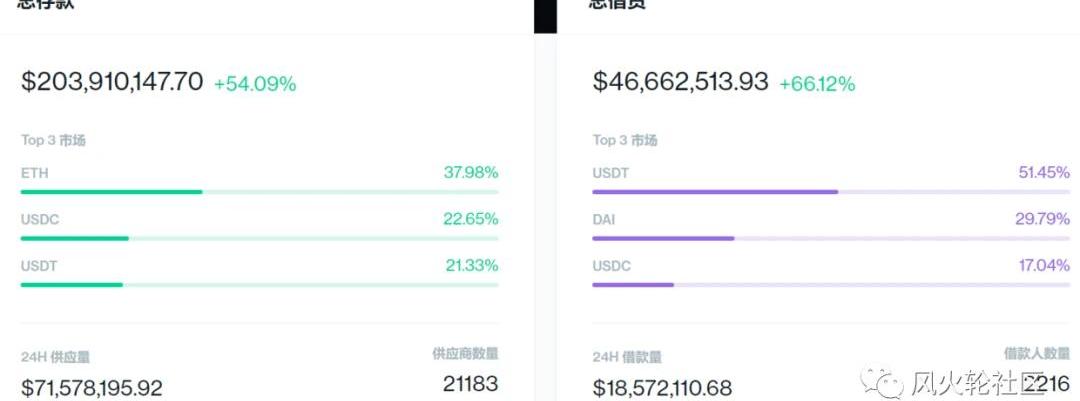

今天的首图中的这个精巧的小玩意儿叫“魔轮”,设计者幻想圆轮一侧的小球总是距离圆心更远,力臂更长,能不断压迫魔轮,使其永恒旋转下去。这玩意儿,最初流行在中世纪,而在当今的币圈,这样的小球似乎每年都在冒出,有一看就是cx的,也有包装得精致优雅的,我们通常称它们为“token激励”和“行为挖矿”。大家好,我是佩佩,这两天回避不了的一个话题就是网红defi平台——Compound,他家发币了,并于今日凌晨上线了一种叫“流动性挖矿”的代币分发机制,一时间引无数资金跟风追逐,平台的借贷量瞬间提升了百分之五六十:

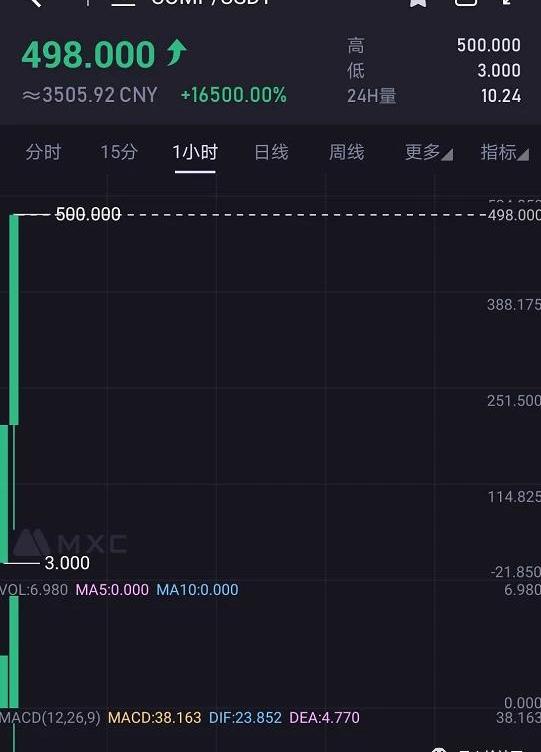

又因初始代币流通量极其有限,在uniswap和抹茶等平台也被瞬时炒高,挖矿成本顶多十几刀的comp硬是抄到500刀一枚,小伙伴们都惊呆了!

Jump Crypto为加密交易平台偿付能力证明的缺陷提出5个解决方案:12月22日消息,加密金融机构Jump Crypto发文表示,当前加密货币交易平台推出的偿付能力证明(Proof of Solvency)存在3个缺陷漏洞,主要为:1.从可验证角度,交易平台可能无法实际控制“那些存放资金的地址”;1.从财务角度,偿付能力证明不能保证公司具备实际偿付能力,因为加密货币交易平台通常会在资产负债表上持有其他资产和负债;1.从技术角度,偿付能力证明不一定是“即插即用”,交易平台往往在执行的时候会选择其他更谨慎、合适的方法。

针对以上问题,Jump Crypto提出5个建设性解决方案,包括:1.交易平台主动与用户共同验证其财务稳定性;2.为寻找偿付能力漏洞提供赏金奖励;3.主动向用户发送关键证明文件;4.交易平台需要更快、更频繁地生成偿付能力证明;5.交易平台可以要求审计公司以普通用户的角度来寻找漏洞。[2022/12/22 22:01:02]

借贷挖矿机制解读

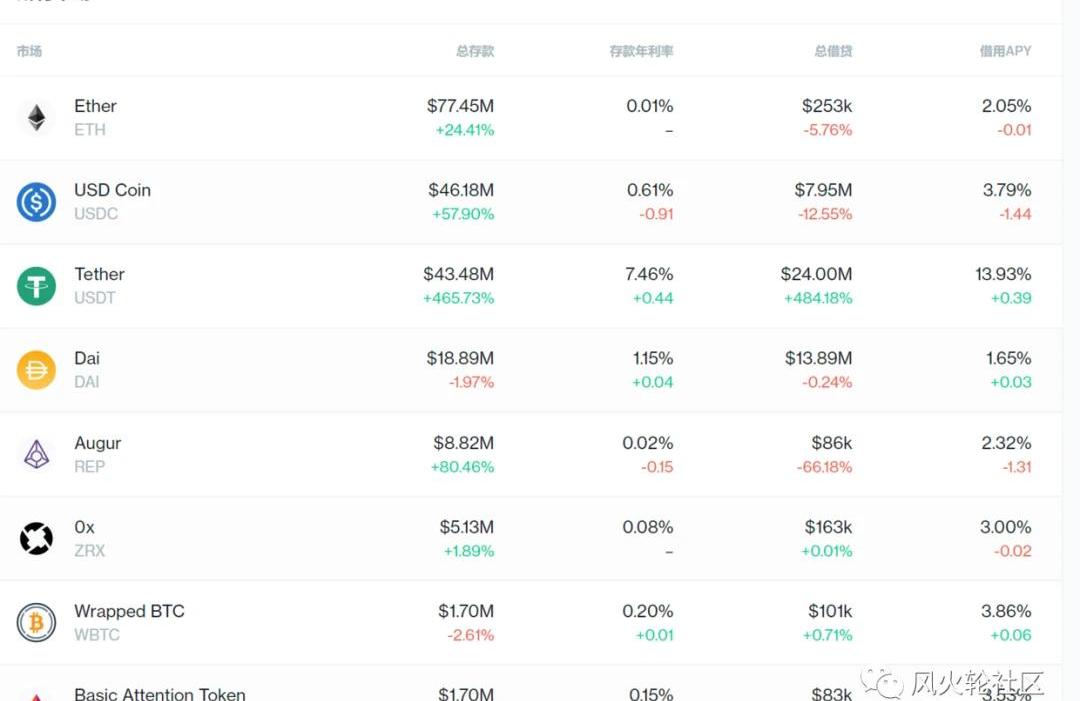

今天一早也看到很多解读,不知道吃瓜群众都弄明白没,白话来说就是:钱算嘛,有钱就存defi,存款借款都赚币,存了借,借了存,一直撸一直爽,直到黑客找上门!(此处请按天津话来读)所谓的“流动性挖矿”其实也就是在平台存/借钱除了正常利息,还都可以获得token激励,不仅存钱有,借钱也有,甚至还给的更多(注意:借钱在defi里都需要先有抵押的,不是空手套白狼哈)。Compound的机制是这样,总共1千万代币,除了项目方和资本方的,暂时还剩420来万币,可以分配给公众。这个分配呢,就采用挖矿发行,大概发行四年,换算到每一天大概是2880枚,在换算到每个以太坊区块是对应0.5个comp。这每天不到三千个币,会按一定算法机制分配给网络中存借的用户,也就是说假如存一笔钱进来,那从下一个以太区块开始你就开始获得一个全网占比的份额,一直积累到你提取。币具体的分配呢,目前是存款50%,借款50%,另外按不同标的的存借利率不同,会有点差别,同样价值的款项,利率高的,分配的comp会多一点。

香港证监会:香港基金经理不会因接触FTX而面临风险:金色财经报道,香港证券及期货事务监察委员会(SFC)表示,香港基金经理不会因接触FTX而面临风险。

SFC发言人今日表示,香港证券及期货事务监察委员会已向持有虚拟资产敞口的持牌基金经理进行了查询,并认为对FTX、FTT和相关实体的敞口(如果有的话)风险并不高,但FTX的影响可能会影响其他Token和虚拟资产生态的其他部分,我们将持续关注。

该发言人补充道,FTX没有在香港证券及期货事务监察委员会注册,只有完成注册的机构才能作为数字资产交易平台在香港运营。虽然FTX成立于香港,并保留了在香港的公司注册地,但其总部已于2021年9月迁至巴哈马。(南华早报)[2022/11/15 13:05:16]

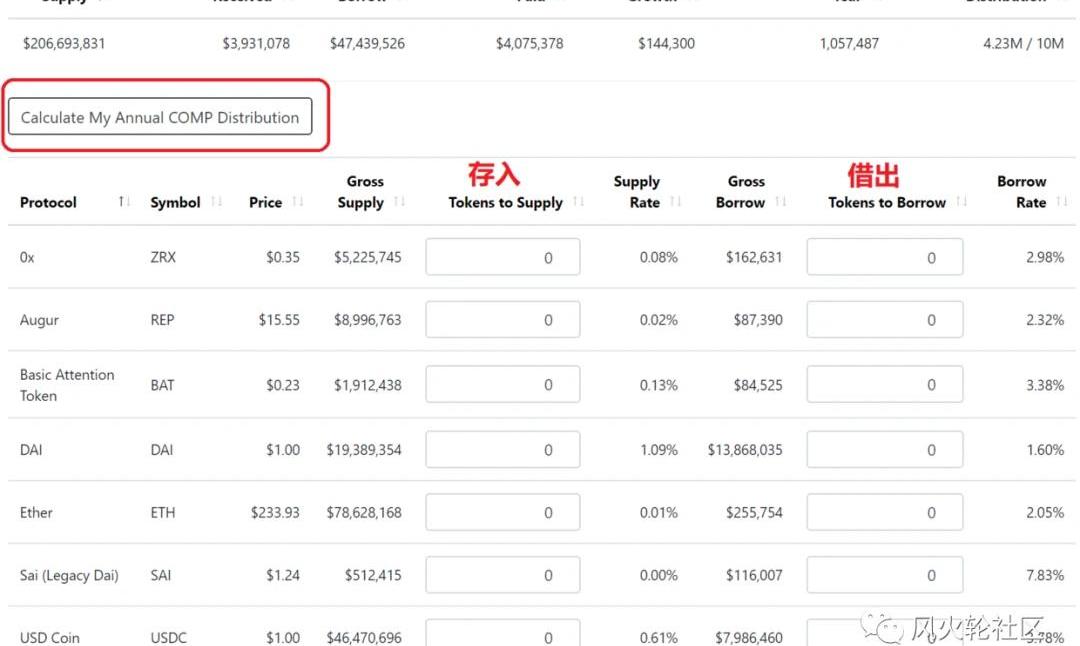

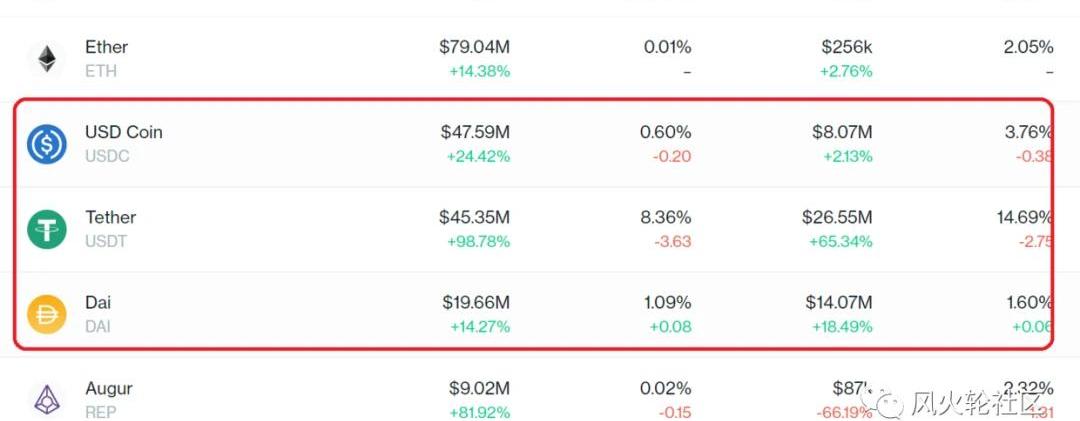

https://compound.finance/markets上图是目前平台上各类标的的一个存借款金额和利率情况,目前是U的利率最高,所以如果你存入或借出U,相应获得的comp份额也会多一点,它这个设计也是有道理的,因为是defi平台,他家的利率只能根据平台的供需来动态调节,而利率增高的标的,说明此时需求多,那提高激励份额,可以增加供给,以使得供需平衡。Comp挖矿到底能赚多少?

Elon Musk:Twitter每天亏损超400万美元:11月5日消息,Elon Musk在社交媒体上披露,Twitter每天亏损超过400万美元,因此裁员别无选择,不过每个裁掉的人都获得了三个月的遣散费,比美国法律要求的多50%。

此外,Elon Musk已将自己的Twitter个人签名改成了“Twitter投诉热线接线员”(Twitter Complaint Hotline Operator),同时还明确表示,Twitter对内容的坚定承诺绝对没有改变,而且仇恨言论已经下降到低于之前规范的水平。[2022/11/5 12:19:00]

根据上述原理机制:存款收益=平台存款利息+comp在这一段时间所获取的份额对应的价值借款收益=comp在这一段时间所获取的份额对应的价值-借款利息

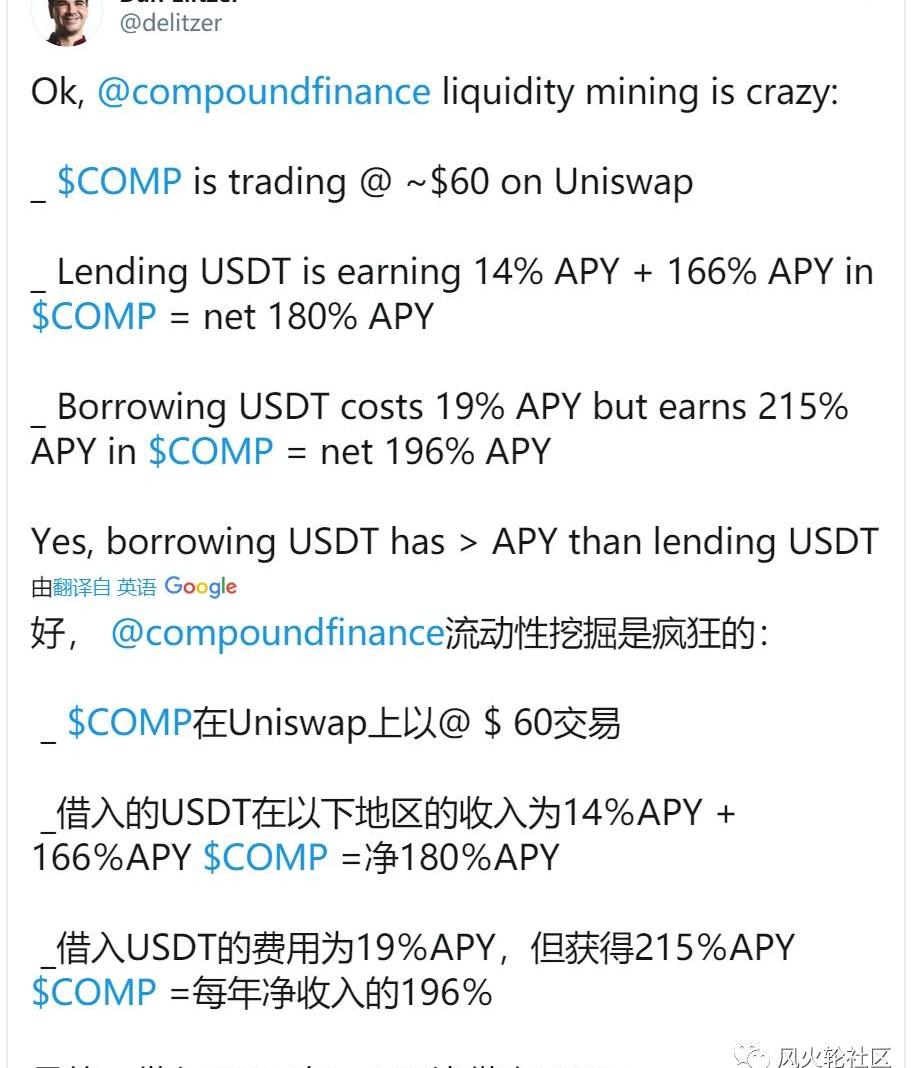

上图是Mykey工作人员今天上午晒的一张收益图,存进去10000U,到今天上午除了利息1.73u之外,差不多能领0.2COMP,如果按目前大概在100U的价格来算,还是很可观的。这还只是存,借款可以获得的收益更高,下图是今早另一位海外老哥晒的估算:

Hashed CEO称Terra崩盘以来患有精神疾病,拒绝出席韩国国民议会:10月24日消息,韩国国会政务委员会于10月开始对Luna-Terra事件展开国政监察,其中加密风投机构Hashed首席执行官Simon Seojoon Kim被选为该事件的证人,并预定于今日出席国民议会。但Simon Seojoon Kim今天提交不出席的理由陈述书。

Simon Seojoon Kim表示,“自从Luna-Terra崩盘以来,由于极度的精神压力,我一直患有焦虑症和恐慌症。我从7月29日起一直在另一家医院的精神科接受治疗,在药物治疗和辅导治疗期间压力情况急剧恶化,随之而来的症状也在恶化。”Kim附上专家意见和诊断书,称其需要情绪稳定。(E-Daily)[2022/10/24 16:36:48]

以当时60刀价格计算的,存U的年化在180%,而借U,在同一时段,就算除掉了19%的利息,还有196%的年化收益,要高于存入。当然了,这个年化呢,看看就好,今天才第一天,来挖矿的还不多,是有些早期红利,后面这里进来的资金越来越多,来分收益的人越来越多,每个投资者能分到的也会逐渐减少,所以存贷的年化收益也会是一个逐步衰减的过程。要实时计算这个收益呢,目前海外做了一个工具:http://www.predictions.exchange/compound/

数据:Solana上NFT铸造量创历史新高,成交量达到1150万美元:9月12日消息,据The Block Crypto数据,9月7日,Solana上的NFT铸造数量突破30万枚,达到31.2万枚,创下历史新高,较9月4日的3.9万枚大幅增加。

同时,Solana链上NFT交易量大幅激增,在9月6日达到1150万美元的成交量,创下5月以来新高。(TheBlock)[2022/9/12 13:23:40]

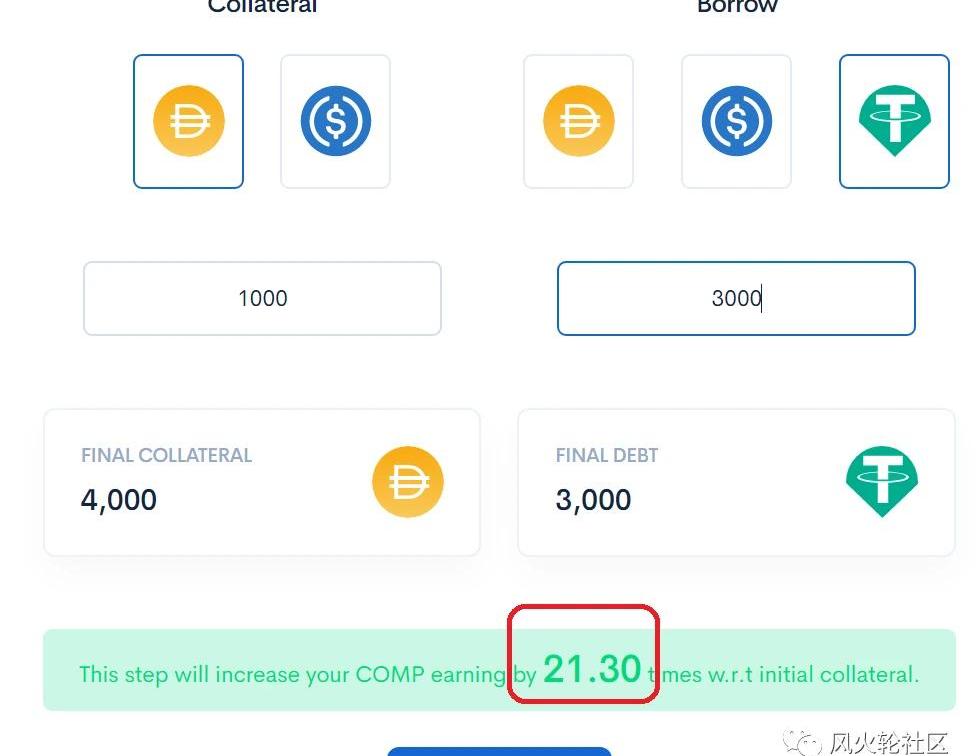

你只要把存入借出的量填入,然后按上图中红框标识的那个按钮,就会给出一个大概的计算,像下图是对存入1000U的一个年化计算:

存入1000U,如果在外部条件不变的情况(实际是会变的),一年大概能获得10.46个Comp,按现价100刀来算年化在105.82%,同理也可以看看借出:

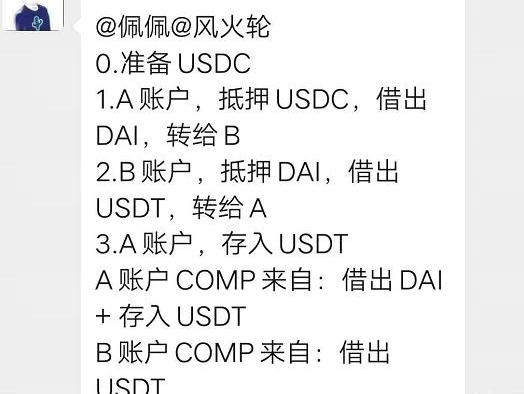

借出1000U,是有利息的,把这个利息换算到每个COMP上目前是7.7刀,也就是如果你借出只是为了撸币,当comp的市价小于7.7刀时,你这笔买卖就不划算了。不过对此,也有聪明人给出了针对这种挖矿机制的超额套利玩法:

准备两个或多账户,多次做抵押借贷,因每一次都会被系统计算份额,比如抵押1000USDC可以获得750DAI,这个DAI再抵押获得562U,那这里能计算到的份额就是1312U的。这样同样的1000U借贷能获得相比单纯存入借出几倍甚至几十倍的收益。上图还是最基本的路数,第3步可以不用存U,把U换成USDC再反复抵押,能循环4-5遍,海外的某个第三方app对此已经计算,最大化的是四倍杠杆,COMP的收益做到单纯借入的21倍。

当然,这个最大化我们不是很推荐哈,顶多像前面那样加个小杠杆,一是上面都是理想化计算哈,实际如资金小的话这来来回回手续费就要吃掉不少收益了,另一个是哪怕是稳定币,加杠杆也难保没插针风险,而这个东西上面这些机制也看到了,是个需要长期放里面才能有收益的活儿,这夜长梦多的。关于comp以及流动性挖矿的评测

综合上述,别看这种好像很火,但其实撸点并没有表面上看到的大。一个是你comp的收益是随着平台资金量增加而逐渐递减的,而它的利率又不能像资金盘那样夸张到早期几天就回本,时间长了,借贷的风险、comp价格下跌的风险都是要考虑的。不过它这种需长期投入又不太暴利的机制也有好处就是,不会像交易挖矿那样通过短期反复挖矿快速形成泡沫,不能排除它在价格上会有几波表现。另一个是很多人说它可能蛮适合那些本来就有长期仓位的,相当于0撸了,但这一方面取决于你对项目方的信任度,资金都在智能合约里,这和中心化的还不一样,中心化的有啥问题还可以回滚,这运气不好就真是能一失足成千古恨的。另一方面,以太手续费的锅,决定它并不适合小资金,比如前面说的咱有钱就存defi,这种零散的存暂时还没法实现,因为小资金你随便一个操作现在就是0.5-1U的手续费,一顿操作下来你一个月利息说不定就扣没了,这里建议最好是一次性放5000U-10000U以上,而且还要是不心疼的闲钱,我只能说,太难了。那对于comp本身呢,项目方是希望通过这种token模式,来增长平台的流动性,借贷嘛,就是里面的币要多,数据要好看嘛,这一点目前来看是很有效,而它确实可能又打开了一个新世界的大门,想蹭热度和copy的项目已经在路上了。但说回到我们最开头聊的“永动机”,COMP这台“永动机”的关键在于抵押借出部分的收益高于利息,有这个套利空间在,就会有资金流入,流入就有借出需求,也就相应增加了存入利息,促使更多的投资者来撸这个存息,形成正循环,特别是他家的U没有抵押借贷,供需导致常年利息偏高。不过这个空间会一直存在下去吗?

就像这个世界上并不存在真正自然的“永动机”,因为总多多少少有一些空气的阻力,如果这个游戏最后不要玩成零和,甚至应该说负和(因为还有gas费),那一定是要有一个额外的增量市场存在,比如有真实的借贷用户或者其他需求。那有真实的借贷用户吗?

现在增量比较多的集中在几种稳定币上,也就是上面提到的通过几个币种之间抵押套利,稳定币相对来说爆仓风险要比借贷以太小很多很多,而正常借贷是没人傻到要抵押1000U去兑换750U的稳定币出来的,所以数据面上可能是会刷出一些虚幻的估值,需要谨慎。另外又有其他的需求吗?

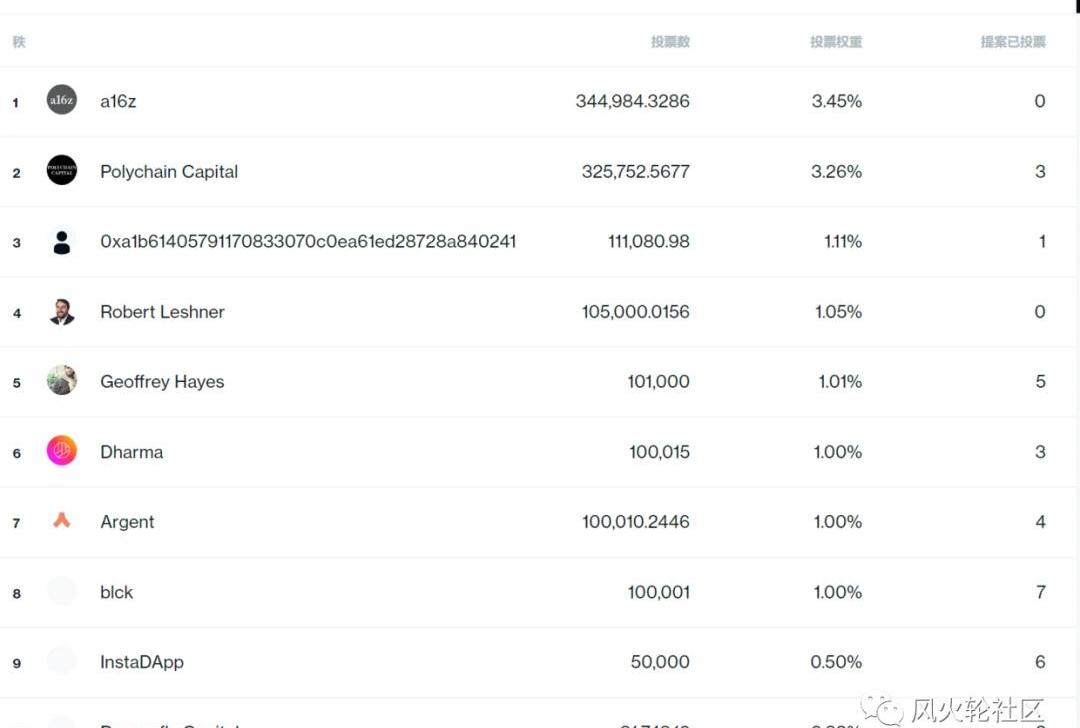

这个COMP挖出来是可以直接参与投票参与网络治理的,下图是目前的投票排行榜:

虽说头牌就是明星风投,看起来甚是养眼,但这权重分配看起来项目方已然安排的明明白白了,咱得挖多少才能有点话语权呢?又有多少人挖矿是为了参与治理?comp币现在很热,但看吧,也许它会是曾经刚上线头几天的grin,或是2016年11月份的zec。。结语

对于comp呢,还是谨慎选择,今天主要还是想让吃瓜群众了解下啥时流动性挖矿,现在defi也是火到某些国产项目都开始说为defi而生了,所以不排除未来还有类似模式产生,对相关联生态的币可能有一些短期投机机会。不过注意只是投机机会,加密世界里也并不存在永动机,token激励解决不了一切问题,你能看到长存的标的,靠的不仅仅是那个圆心更远力臂更长的小球。

标签:COMPCOMOMPTERCompliFiYearn IncomeYearn Compounding veCRV yVaultAltered State Token

编者按:本文来自imToken,作者:潘超,星球日报经授权发布。DeFi的锁仓资产价值重回历史高位-10亿美金.

1900/1/1 0:00:00免责声明:本专栏內容概不构成任何投资意见,內容亦并非就任何个别投资者的特定投资目标、财务状况及个别需要而编制。投资者不应只按本专栏內容进行投资.

1900/1/1 0:00:006月12日,维基链CEO高航做客星球日报,并带来精彩分享——维基链凭什么和以太坊拼?详细内容如下:嘉宾介绍:高航,维基链CEO,美国常青藤盟校哥伦比亚大学硕士,香港大学工程学士.

1900/1/1 0:00:00编者按:本文来自蓝狐笔记,Odaily星球日报经授权转载。前言:DeFi不仅是以太坊的重要发展,也是整个加密领域的重要发展.

1900/1/1 0:00:00吴说区块链获悉,主打POW矿币的成都交易所QBTC由于上线的某项目涉嫌违规,正在配合相关部门调查。由于目前QBTC部分人员正在配合相关部门调查,调查期间提币服务暂不能处理.

1900/1/1 0:00:00编者按:本文来自巴比特资讯,作者:ShauryaMalwa,译者:夕雨,星球日报经授权发布。最新吹捧比特币是福布斯董事长兼总编辑史蒂夫·福布斯.

1900/1/1 0:00:00