作者|秦晓峰编辑|郝方舟出品|Odaily星球日报

期权,是2020年加密衍生品赛道的新宠。从CME到OKEx,再到近期的币安,都陆续入局期权交易。不过,加密期权市场暂时没有哪位新玩家可以撼动Deribit的「霸主」地位。这家成立于2016年的期权交易所,是全球第一家期权交易平台。根据Skew数据,Deribit比特币期权交易量长期占据80%以上的市场份额。近期,Odaily星球日报专访了Deribit中国区负责人刘晓通,为我们揭开Deribit的神秘面纱,也为期权行业指明新的方向。也欢迎阅读Odaily星球日报期权系列文章,加深对这一领域的了解:“期权是不会爆仓的期货”,这是真的吗?比特币期权,加密衍生品的下一战场?我花5000美金买期权,比特币涨到35万以下为访谈实录,由Odaily星球日报整理:

Q1:可能很多读者对于Deribit交易所并不是很熟悉,能否先请您介绍一下Deribit的发展情况?刘晓通:Deribit衍生品交易所上线于2016年的夏天,由JohnJansen和MariusJansen两兄弟联合创立,哥哥John目前也是Deribit的首席执行官。实际上,早在2014年,弟弟Marius就萌发了成立期权交易所的想法。一方面,Marius是最早一批比特币投资者,有着对冲风险的需求;另一方面,当时加密市场并没有期权交易,衍生品尚处于一片空白,Marius觉得期权交易所发展前景很大,于是找了有着期权专业背景的哥哥。经过两年的谋划,Deribit最终上线。成立初期,Deribit将总部设在阿姆斯特丹。2018年,欧盟通过了《反5号令》,对交易平台的KYC认证要求更加严苛。但Deribit当时没有法币入金通道,又不想让严格的KYC降低用户交易意愿,最终将运营总部迁往巴拿马城,只将产品技术部门留在阿姆斯特丹。经过4年的发展,目前Deribit全球团队约30余人。其中,亚洲市场团队的5人,分布在北京、上海、杭州、深圳、广州,服务范围涵盖、港澳台地区。我也是Deribit在中国的第一个员工,平常我们的工作也基本上以线上为主,间或线下拜访一些大客户。最后说一下我们的业务,目前Deribit提供BTC、ETH的期货以及期权交易。期货最高支持100倍杠杆,有到期合约以及永续合约,;根据行权时间,期权有日、次日、当周、次周、当月、次月、季度、次季度、半年,也是目前涵盖时间最全的期权交易所。Q2:Deribit上线后,有遇到什么难题,又是如何克服的?刘晓通:2016年,Deribit刚成立就上线了BTC期权,但遇到一个很大的问题:基本没有成交量。首先,期权交易是高度依赖做市商的,当时并没有足够的做市商服务;另外,当时的期权市场其实还处于真空,用户交易需求并不强烈。即便是现在,期权产品在币圈还是很复杂的,并不像期货这样的线性产品一样受欢迎。我们怎么解决这个问题呢?方法是通过上线永续和期货合约,通过期货给期权导流。另外,进行期权市场培育,慢慢地期权交易量就起来了。这也形成了目前Deribit「期权+期货」的交易格局。用户在Deribit上交易,期权与期货保证金互通,可以用期货去锁定期权的盈利,也可以对冲期权的风险。Q3:实际上,期货交易市场也是从2018年之后开始壮大,火币、币安也是自那之后开始入局期货市场。目前Deribit也只有BTC和ETH的期货交易,既然占有先机,为什么不乘势做大期货交易?刘晓通:一个重要的原因是,创始人出身传统金融,非常保守。他并不希望碰太多小币种,包括市场普遍认为比较主流的以太坊期货,还是去年才上线的。期权做市商出身的JohnJansen,风控意识更高。如果上线更多山寨币合约,对于用户而言风险性也增大很多,并不符合他的想法。可能传统金融出来的人风控意识普遍较高,比如BitMex创始人也是出身传统金融,目前BitMex也仅用BTC结算所有保证金抵押品。Q4:虽然期权有着欧式和美式的行权时间限制,但用户实际上也可以提前平仓,而关键在于期权交易所的流动性是否足够,Deribit在这方面是如何管控的?刘晓通:流动性方面,我们会有专门的做市商。专门的意思是,他们需要满足一定的做市商的义务。比如,要求他们周一到周日进行双边报价、覆盖各个行权价,还有其他各种各样的硬性要求。除了专门的做市商,对于其他专业交易者我们也欢迎来Deribit做市,我们不会限制他们太多,特别是对期权卖方不会进行过多的限制。Q5:根据Skew数据,Odaily星球日报发现,Deribit今年第一季度期权交易量始终占据期权市场80%以上的份额。能不能请您透露一下,Deribit目前注册用户数、日活用户等数据?刘晓通:目前Deribit全球总注册用户超过10万,平均日活跃用户,大概是4000-5000人;312暴跌之前,平均每天期权交易量接近1亿美元,最高超过2.4亿美元;经过312暴跌,期权日交易量下滑至5千万美元。这个数字还是比较真实的,因为我们的目标用户还是专业投资者,不是散户——散户玩期权很容易亏光,所以我们也不会去做一些假的数据量去吸引散户。Q6:您刚刚提到了Deribit的目标用户是专业投资者,能否请您透露一下目前的用户画像,专业投资者的交易量占比又是多少?刘晓通:第一档,头部单月交易量最高可以达到1.5万个BTC以上,这种属于做市商级别;大客户以及机构用户交易量同样属于此类,交易量稍微少点。第二档,中等用户,单月交易量在3000-8000个BTC之间,中位数是5000个BTC。第三档,通过API进行量化的专业用户,单月交易量一般在300~800个BTC之间。上述三档以数量级递增,呈现倒金字塔结构。比如,第一档是20~30人,第二档是200~300人,第三档是2000~3000人。具体数字,暂时也不便透露。Q7:上个季度,Deribit交易量相较于2019年第四季度明显上升,增量用户来自哪里?刘晓通:最近的增量,其实主要是因为我们做了大量的市场培育。期权交易所获客,跟其他一些线性衍生品交易所获客方式不一样。如果不做好期权用户教育的话,很多人不会接触期权,也就不会交易。所以,我们的主要精力还是放在用户教育上。另外还有一部分流量,来自矿工套保需求以及对冲风险的需求。Q8:Odaily星球日报观察到,近期BTC、ETH的历史波动率持续下降,这意味什么?投资者如何使用隐含波动率以及历史波动率进行投资?

3AC Ventures成为OPNX生态系统合作伙伴:6月21日消息,三箭资本创始人Zhu Su等人创办的加密索赔和交易平台OPNX发推称,3AC Ventures成为OPNX生态系统合作伙伴。该合作伙伴关系将投资于在OPNX生态系统中构建并致力于实现去中心化的项目。[2023/6/22 21:53:03]

刘晓通:历史波动率的下降,意味着市场趋于平静,波动幅度减小。回看3月12日、3月13日两天,那时候历史波动率可以达到300%~400%,现在每天已经不到100%。隐含波动率,实际上就是一种关于未来预期,带有很大的猜测成分,而历史波动率是过去已经发生的事实。其实,做期权本质上就是在猜隐含波动率究竟会不会比历史波动率高。期权买方,本质上是在隐含波动率会大于历史波动率;期权卖方,本质上是在隐含波动率会小于历史波动率。当最后结果来临时,就相当于开奖了,证明究竟是谁更大。从统计上来讲,历史波动率通常是小于隐含波动率的,也就是说,期权卖方的获胜概率更大,这也是为什么很多人愿意做期权卖方的原因。尽管从理论收益来说,期权卖方的收益是有限的,而期权买方的收益理论上是无限的。回到我们的问题上,如何通过隐含波动率和历史波动率进行投资?我认为,如果当前隐含波动率小于历史波动率,这个时候适合做期权买方,当然这并不意味着你一定会盈利;当隐含波动率要高于历史波动率时,如果你要做期权买方,务必三思,因为这时会有溢价,对于买方而言并不划算。因此,最终选择做买方还是卖方,还是要取决于市场的情况以及自己的承受能力。Q9:期权价格会最终影响期权行权交易,Deribit目前的价格指数是如何设计的?刘晓通:Deribit之前的价格指数是根据8家交易平台的现货价格来决定的,各家权重一样,分别是:Bitfinex、Bitstamp、Bittrex、Coinbase、Gemini、Itbit、Kraken、LMAXDigital。可能很多人发现,我们并没有选择币安以及其他大型交易所。这是因为他们都是USDT交易所,我们的期权以及期货都是USD为计价单位,并且USDT和USD之间经常出现溢价,所以我们最终选择USD交易所作为价格指数的参考来源。而现在,我们又将Bitfinex的价格权重降为零了,最重要的原因就是Bitfinex比特币价格经常不准,也会出现溢价情况。

处于盈利状态的ETH地址数占比达到61.823%,创5个月高点:2月4日消息,Glassnode数据显示,处于盈利状态的ETH地址数占比达到61.823%,创5个月高点。[2023/2/4 11:47:33]

Q10:目前Jex平台上有5种期权,Deribit会考虑上线小币种期权吗?关于未来期货市场发展,Deribit又有什么新的规划?刘晓通:期权方面,目前的期权结构已经很完整,是市场上期权时间范围最全的交易所了。应该不会再扩展年度期权,因为交易需求也没那么大。另外也应该不会再考虑上线小币种期权,因为深度太差,流动性不足。再者就是合约市场,接下来会有两个发展方向:一是有可能上线LTC双币种合约;二是上线与期权数据相关的线性合约产品——基于BTC期权隐含波动率的VIX指数永续合约。众所周知,芝加哥期权交易所曾上线市场波动率指数VIX,用以衡量标普500指数期权的隐含波动率。在期权交易中,隐含波动率通常代表着对市场未来风险程度的预期,因此VIX往往被看作是风向标,高VIX意味着恐慌情绪的蔓延,VIX指数也被称为「恐慌指数」。我们正在考虑效仿CBOE,开发一个基于BTC期权隐含波动率的VIX指数永续合约,这是一种很好的风险对冲手段。不过,这里面的开发难度和风险也很大,尤其是对于交易所而言。就拿前段时间的美股暴跌来说,标普500暴跌,VIX指数大幅上涨,突破历史新高,VIX空头发生穿仓,交易所就需要赔钱。而在加密市场,不存在发生穿仓,还要穿仓用户去进行赔钱的情况,最后买单的要不然就是交易所,要不然就是盈利用户。从Deribit的角度来说,我们是不会让盈利用户均摊穿仓损失的,而是用过保险基金进行弥补。所以,短时间内BTC的VIX指数合约可能还上不了,但我们正在考虑,有可能先上VIX指数,之后再考虑上合约。Q11:你刚刚提到Deribit的保险基金,这些保险资金来源是什么?312暴跌对保险基金造成什么影响?如果保险基金用完了会发生什么情况?刘晓通:首先说说我们为什么设置保险基金。期权交易涉及到买方和卖方,很多期权卖方为了对冲风险,也会选择买入期权。如果我们采取盈利用户均摊的模式,对于期权组合交易员来说无疑是一个灾难。我们并不想这样去伤害用户,因此我们不会分摊穿仓损失,这就是保险基金设置初衷。关于保险基金的来源,主要是期货以及期权用户的清算费用。只要你触发了风控让系统进行清算,我们就会从中抽取0.4%的清算费用充入保险基金。

法国外贸银行:有必要考虑提高各国央行的通胀目标:8月9日消息,法国外贸银行分析师认为,由于人口老龄化、生产成本上升、可再生能源成本上升、大宗商品需求旺盛等因素,经合组织成员国未来的结构性通胀将走高。如果通胀结构性走高,就有必要考虑提高经合组织各个成员国央行的通胀目标。因为如果各央行要保持2%的通胀目标,就要不断地将实际利率保持在异常高的水平,从而不断地而又不必要地削弱经济。改变通胀目标不是为了与短期通胀高企的冲击抗衡,而是为了向可能的永久性高通胀过渡。(金十)[2022/8/9 12:12:06]

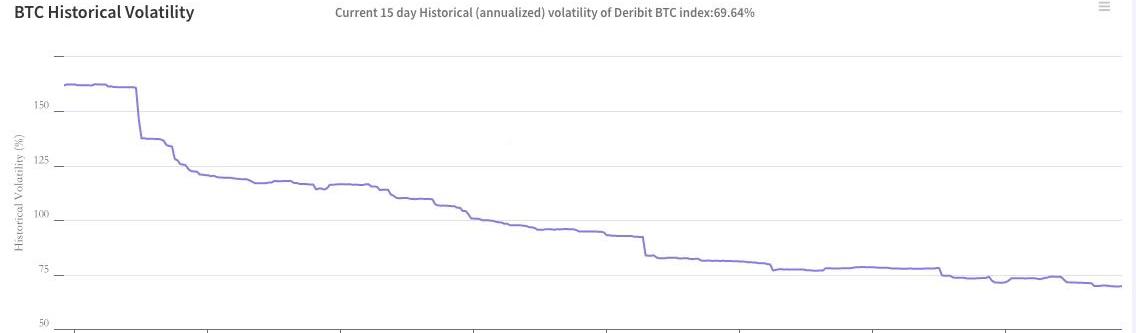

今年312暴跌前,Deribit的保险基金一度接近400个BTC,后来跌到100多个,看起来损失了380多个BTC。但实际上,真实的损失更大。在这次暴跌中,为了给用户增加信心,Deribit还拿出了500个BTC充入保险基金。如果没有补充这500个BTC,保险基金当时可能就直接归零了,盈利用户利益也会受损。好在,保险基金最终挺过了难关,目前也恢复到接近300个BTC的水平。即便是保险基金最后没钱了,Deribit也会一直补贴下去。Q12:我观察到的一个现象是,期货从最开始的币本位发展成如今的稳定币本位。以此类推,未来期权会不会也有稳定币作为保证金和计价单位的可能性?刘晓通:用币本位做保证金,是一种妥协的折中的办法。一方面,用比特币可以避免一些监管问题;另一方面,目前币圈的稳定币最具流动性的就是USDT,但我们比较担心它的风险,所以不会采用它。我们宁愿用一个相对来说没那么稳定的、可能不是最好的方法,但起码比特币还有共识。如果未来有一个合规的、流动性好的稳定币,我们也会考虑用它作为保证金和计价单位。但是,这个可能性比较小。因为如果真的是很合规的话,那就会遭受各种各样的监管,比如KYC更加严苛,这其实就与加密货币的宗旨背道而驰了。所以我个人感觉,用BTC作为保证金的格局,可能会一直存在,并且长期存在。Q13:传统的期权交易市场规模非常庞大,但目前加密市场期权的总体交易量仍然是偏小的。即便Deribit日均1亿美元的交易额,与比特币期货相比仍然是小巫见大巫。出现这种情况的原因是什么?您怎么加密看期权市场未来的发展?刘晓通:主要是因为币圈的用户,他们普遍的特征是IT技术不错,但是金融知识相对来说比较匮乏。另外,期权的认知门槛相对来说比较高,所以目前整个期权市场还处于一个很自然增长的阶段。再加上近期的大跌,对于整个市场交易信心也产生了负面影响,也影响了现在期权的发展。不过,我个人还是非常看好期权市场未来的发展,不然我也不会来做期权了。如果以传统市场作为参考的话,传统市场期权交易量是底层资产的交易量的10倍以上。从这点来说,我觉得加密期权交易量还会有很大的增长空间,我也愿意相信并希望能有这样一个大的发展。

孙宇晨:Web3可使斯里兰卡摆脱破产困境:7月10日消息,波场创始人孙宇晨发推称,“斯里兰卡正式进入DAO模式。关于如何让斯里兰卡摆脱破产并进入繁荣,我有一些好的想法,以Web3作为解决方案。”[2022/7/10 2:03:22]

以太坊L2网络总锁仓量为48.2亿美元:金色财经消息,L2BEAT数据显示,截至5月22日,以太坊Layer2上总锁仓量为49.5亿美元。其中锁仓量最高的为扩容方案Arbitrum,约20.68亿美元,占比55.69%。其次是dYdX,锁仓量9.51亿美元,占比19.71%。Optimism占据第三,锁仓量4.8亿美元,占比9.97%。[2022/5/22 3:33:35]

标签:BITDERIBTC比特币bitGet不能提现可以报警吗Globe Derivative Tokensbtc币未来价格预测比特币害死多少人

翻译:Samuel翻译机构:DAOSquarePryLabs的Topaz测试网正式上线,dForce被黑客攻击损失2500万美元,Gnosis协议正式启动.

1900/1/1 0:00:00编者按:本文来自IOSG,作者:Jocy,Ray,Odaily星球日报经授权转载。导读基于我们对中间层协议的理解,我们对加密网络中的中间件协议的具体细分方向作了一次分类和梳理.

1900/1/1 0:00:00编者按:本文来自巴比特资讯,译者:Kyle,星球日报经授权发布。在过去的几周中,稳定币对加密货币市场变得越来越重要。稳定币现在占加密市场市值的百分比不断增长.

1900/1/1 0:00:00编者按:本文来自橙皮书,Odaily星球日报经授权转载。前段时间,我搭了一个很简陋的博客,想用来写点个人日记。代码写得很简单,潦潦草草发布上去.

1900/1/1 0:00:00编者按:本文来自头等仓区块链研究院,Odaily星球日报经授权转载。Libra寄希望于用白皮书来安抚美国监管机构,改变局势Libra协会最近更新的白皮书,缓解了监管机构提出的大部分顾虑.

1900/1/1 0:00:00编者按:本文来自链捕手,作者:蔡凯龙,Odaily星球日报经授权转载。新冠疫情作为今年上年度最大黑天鹅事件,让本就迷雾重重的数字货币行业更加雪上加霜,投资者在面对比特币第三次减半的迷魂阵无所适从.

1900/1/1 0:00:00