编者按:本文来自头等仓区块链研究院,Odaily星球日报经授权转载。查尔斯·麦凯在其1841年出版的《离奇的大众错觉和群体疯狂》一书中这样写道:人们在兽群中思考,在兽群中发疯,但他们慢慢地,一个接一个地恢复理智。即使放到今天,这段话依然受用。过去10年最疯狂的集体嗑药,加密货币受之无愧。这些年,我们一起见证了加密行业面临的冲击,比如交易所黑客攻击,庞氏局等。尽管加密行业饱受争议,但从长远来看,加密货币对全球金融市场格局而言,还是利大于弊。但当信贷市场表面显现一些不为人所知、摇摇欲坠迹象时,往往会触发人们的敏感神经,各种疑虑凸显。自2018年以来,加密货币借贷市值已增长至50亿美元,而且这种增长趋势还在继续。但盲目扩张引发了一些问题,用户似乎嗅到到了一丝久违的危机感。

加密借贷平台Nexo将加入认证制裁专家协会:金色财经报道,加密借贷平台Nexo将通过加入认证制裁专家协会(ACSS)来寻求利用培训资源、联系和数据。该协会为各个行业的制裁专业人员提供培训和认证,包括金融机构、国际公司、律师事务所、公共机构和许多其他企业。

Nexo的合规主管Savina Boncheva表示,随着加密行业的不断扩张,该公司打算保持严格的合规标准。[2023/7/27 16:02:48]

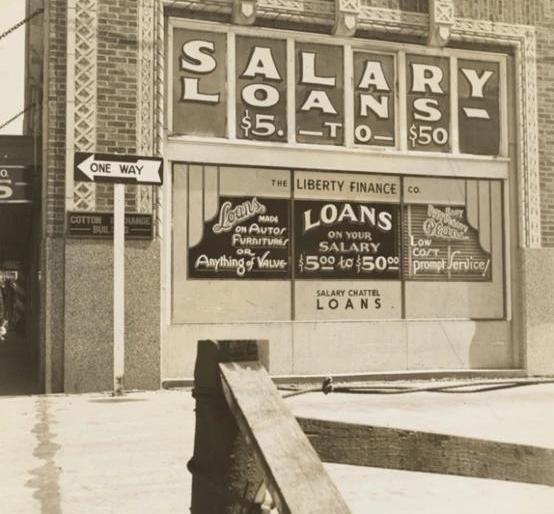

1937年位于俄克拉荷马州的自由金融公司历史上,每个信贷市场都曾在某个阶段出现泡沫,直至泡沫破裂,撕开一道长长的口子。因此,加密借贷很可能是下一个出现泡沫的市场。加密信贷的基础

数字钱包和加密借记卡服务商Swipe官方推特及首席执行官推特被封:9月18日消息,数字钱包和加密借记卡服务商Swipe官方推特@Swipe及首席执行官@Joselito推特在9月16日被封,官方当日在电报群表示具体原因不详,并向推特提出恢复申请,目前正在等待回复。9月18日,官方电报群管理人员表示,这可能是协调垃圾邮件机器人或其他一些错误造成的错误造成的,因为政策团队目前并未查出任何违反政策的证据。Swipe项目仍在正常运行,每天为客户处理数百万美元的交易。

Crypto项目方推特被封并不多见,今年6月24日,火币的官方推特短暂被封禁,大约24小时后解封。[2021/9/18 23:34:52]

加密信贷指用数字资产做抵押,借出资金,与传统的信贷模式十分相似。然而,问题就出在加密信贷的基础资产上。除稳定币之外,加密货币最大的知名度是波动性。也就是说,加密信贷危机可能甚过次贷危机的破坏性。即使是最严重的金融危机,银行的投资组合是数百万套一文不值的房产时,人们也会明朗,在某个时间点,市场会复苏。即使房地产不能100%回调,至少会回调一部分。而加密资产具有高波动性,整个信贷危机就是一场巨型风暴,等待太阳再次升起是一段漫长的黑夜。比特币经常价格突然暴涨暴涨,一次交易所攻击,一个类似PlusToken的局,一场大规模的抛售等,可能会给加密市场造成致命伤害。站在加密借贷服务商的角度来看,加密货币的脆弱性令人堪忧。在市场急剧下跌的情况,贷款人的资产的贬值速度。取决于市场下跌的速度,贷款人可能无法提供更多保证金,于是服务商清算贷款人账面上的所有抵押品。如果大量贷款同时违约,服务商跟着大量抛售,将进一步加剧市场低迷。风控工具短缺

加密借贷平台Celsius集成Chainlink喂价:加密借贷平台Celsius宣布,作为其实现去中心化的举措之一,Celsius正在利用Chainlink喂价来提高后端系统喂价的可靠性。与Chainlink的深度集成涉及使用和赞助90多个去中心化喂价,这使得CeFi平台首次基于完全去中心化和透明的定价机制向用户发放贷款。此外,Celsius正积极探索在清算机制中使用Chainlink喂价。[2021/8/6 1:38:41]

这些贷款服务商的一个主打卖点是不进行信用检查,因此人人都能借贷。也就是说,加密信贷唯一真正的风控工具是贷款与存款比率指标,这个指标预估贷款人借贷应当存入的抵押品数值。假设,贷存比为50%,贷款人要借入一笔价值5000美元的贷款,则应该提供价值1万美元的抵押品。一旦贷存比超出50%界限,贷款人就要继续存入抵押品,或出售部分加密货币来偿还贷款。否则,就会触发抵押品自动清算机制。为了降低抵押品违约风险,一些贷款服务商甚至将贷存比率设定在20%,变成超额担保。万一加密货币大幅下跌,贷存比大幅攀升,唯一的后果就是清算抵押品。然而,届时抵押品的价值可能已经远远低于贷款的未偿价值。此外,当买家人数过少时,几个贷款人同时违约会造成巨大的抛售压力。实际上,贷存比的作用是降低损失,并非防范违约。也就是说,贷款人和出借人同样容易受到市场不可预测性的影响。系统重要性风险

ZebPay推出加密借贷平台,允许用户从加密资产中赚取利息:加密公司ZebPay推出加密借贷平台,允许用户从加密资产中赚取利息。平台目前仅支持BTC、ETH、USDT和DAI,提供活期和定期贷款。(Business Insider)[2021/5/27 22:50:00]

目前,贷款服务商只专注于小众市场。然而,如果渗透到其他领域,如交易所或银行业务,那么孤立的问题可能会导致市场重要性,从而导致市场呈螺旋式下跌趋势。但是,加密行业发展与体制息息相关。起初,对冲基金等经验丰富的投资者,受到加密信贷这一利基市场的波动性和高回报的吸引。现在,他们保留更市场中立的仓位,用借贷服务来平衡自己的投资组合,并操纵比特币与山寨币空头与多头。随着信贷市场成熟,与银行外汇市场越来越类似,而加密市场中,比特币是基础货币,山寨币为二级货币。加密信贷市场的迅速扩张,引来了一群看好这一小众市场的新公司。加密行业只能跟上其他信贷市场的步伐。竞争进一步加剧,吸引新客户的唯一方法是放松贷款政策。贷款风险增大,违约概率增加。也就回到我们前面刚开始的讨论——资产基本面的问题,以及存款能否保障贷款服务商的稳定运营。我们需要担忧吗?

现在下结论还为时过早。在泡沫破裂之前,信贷危机的影响只是假设。以次贷危机为例。在构建新产品和信贷违约掉期市场的水面之下,没有人知道会有怎样的影响,只知道这个利基市场正在蓬勃发展,买房就像买冰淇淋一样简单。如果不巧,加密信贷市场断裂,最糟糕的情况是,一方面,部分贷款服务商违约,即那些放松贷款政策的服务商,他们的客户面临着损失。另一方面,如果市场的互联性和波动外溢的风险增加,那么可能会出现多米诺骨牌效应,波动性向整个系统蔓延。最可能受到牵连的是持有大量数字资产敞口的对冲基金。总之,一切都取决于加密信贷市场的规模,以及它是否能渗透到其他市场。目前,信贷市场的规模仍然很小,每天的比特币交易在5亿美元到10亿美元之间。相比之下,外汇市场的交易量估计为每天6.6万亿美元。但是,考虑到目前的扩张速度,加密货币市场可能很快就会成为全球金融体系的一部分。直白地说,加密信贷危机爆发的前提条件都全了,比如缺乏监管,人人都能贷款,没有尽职调查,重点是盲目乐观。历史中上一次具备这些条件的时候,金融危机降临了。

头条分析:V神净资产大概有1亿美元,包含加密货币、现金和股权据CryptoBriefing估计,V神持有的加密货币是其财富中的一大部分构成,按今天的价格计算.

1900/1/1 0:00:00编者按:本文来自DeepChain深链,作者:门人,Odaily星球日报经授权转载。因为骇人听闻的韩国“N号房”事件,社交软件Telegram以一种光怪陆离的姿态进入大众视线.

1900/1/1 0:00:00在上一篇文章中,我们已经从链上大数据的角度解析了3月的整体数据情况,在接下来的内容中,我们将从币安、火币、Okex这样的头部交易所数据细节,重现3月这三家交易所巨头的链上数据趋势,是的.

1900/1/1 0:00:00文|秦晓峰编辑|Mandy王梦蝶出品|Odaily星球日报 3月的加密世界经历了从贪婪之至到恐惧至极的过山车式转折.

1900/1/1 0:00:002020年,全球?融市场剧烈动荡,加密市场也出现了巨?变化,?特币经历了暴跌极端?情,?天鹅事件频发,一些投资者可能会对盘面摸不着头脑,除了黑天鹅事件,市场主力也是对行情变化影响非常大的因素.

1900/1/1 0:00:00作者|秦晓峰编辑|郝方舟出品|Odaily星球日报 今日,Odaily星球日报举办首届线上高峰论坛「生机」云峰会。作为加密试产产业链中最关键的环节之一,交易所起到了至关重要的作用.

1900/1/1 0:00:00