文|王也编辑|郝方舟出品|Odaily星球日报

bZx协议遭黑客攻击事件在币圈闹得沸沸扬扬,导致DeFi生态出现了信任危机,悲观者将其视为“DeFi丧钟”,乐观者则认为这只是DeFi成长过程中的阵痛。长期来看,DeFi产品的风控设计、价格预言机的资金量、智能合约的安全审计等均有待加强。站在短期解决方案的角度,DeFi保险平台NexusMutual兑付了bZx事件中3.1万美元的用户索赔,使得DeFi保险再次引发关注和讨论。DeFi保险是什么?能否在下次类似事件中起到一定的补救作用?本文将依次探讨DeFi保险之于整个DeFi生态的意义和作用、市场上现有的DeFi保险产品和平台的运行模式、DeFi保险市场的天花板、DeFi保险的改进空间和事件反思。DeFi保险帮助DeFi生态形成业务闭环

bZx并非单一事件。随着DeFi赛道的脱颖而出和备受关注,黑客也早早开始研究相关产品的漏洞。DeFi的最大特性在于其开放性:一是对用户的开放性,二是合约间的开放性,因此极易成为黑客的攻击目标。据PeckShield统计,2019年共发生7起典型的DeFi攻击事件,在刚刚过去的2月,又发生了4起DeFi安全事件,DeFi安全问题已日趋凸显。

DeFi 概念板块今日平均跌幅为15.61%:金色财经行情显示,DeFi 概念板块今日平均跌幅为15.61%。47个币种中2个上涨,45个下跌,其中领涨币种为:MLN(+8.52%)。领跌币种为:AKRO(-28.33%)、REN(-26.83%)、TRB(-24.38%)。[2021/1/22 16:44:59]

在这些DeFi安全问题中,黑客们首选的攻击方式便是攻击智能合约。DeFi产品大都基于智能合约和交互协议搭建,代码普遍开源,资产完全在链上。听起来,开放性似乎天然地对应着不可防的风险。那买保险是否可以在事后降低损失呢?答案是肯定的。DeFi保险,是指基于不可篡改、强制自动执行的智能合约的保险协议;主要针对币圈常见的风险事件提供风险保护。相比传统的保险产品,DeFi保险的优势主要体现在加强赔付效率和透明度上。由于条款一旦被写入代码,便不必再基于“人工信任”,因此保险公司的核保成本和用户缴纳的保费都会降低。另一点与传统保险产品的不同在于,DeFi保险从加密货币高波动性的特点中诞生,为分散币价波动风险而存在,因此更像是金融衍生品。去中心化预言机项目NEST爱好者——九章天问向Odaily星球日报表示道,“DeFi保险是对部分DeFi产品的一种安全保护,主要是对DeFi开发风险、DeFi内资产的波动风险等的补偿。这两种风险不太一样,就开发风险而言,DeFi保险的价值较高,也是行业发展的核心方向;而对于后者,其本质是互换或期权,更多体现了对资产价格的衍生品结构,不算严格意义的保险,这一类产品将来更多会纳入到衍生品行列,但其价值也是很大的。”此外,DeFi保险对于DeFi协议的推广和应用是有很大帮助。dForce&Blockpower创始人杨民道对Odaily星球日报表示,“保险是传统金融的基础性服务,有利于分散各类型的事件风险,推动其他金融产品的深化。就像美国FDIC存款保险的推出,极大推动了存款类产品的发展一样。”不同类型的DeFi保险都是如何运作的?

PieDAO推出由BTC、ETH以及DeFi资产组成的自动平衡指数BCP:基于以太坊的代币化投资组合治理层PieDAO宣布推出由BTC、ETH以及DeFi资产组成的自动平衡指数BalancedCryptoPie(BCP),三类资产的权重随着价格波动平均分配,均约为33.33%,其中,DeFi资产跟踪PieDAO此前推出的包含13种DeFi资产的指数DEFI++,包含的资产为COMP、AAVE、UNI、LINK、MKR、SNX、YFI、BAL、LRC、UMA、MLN、REN和PNT。[2020/12/3 22:58:08]

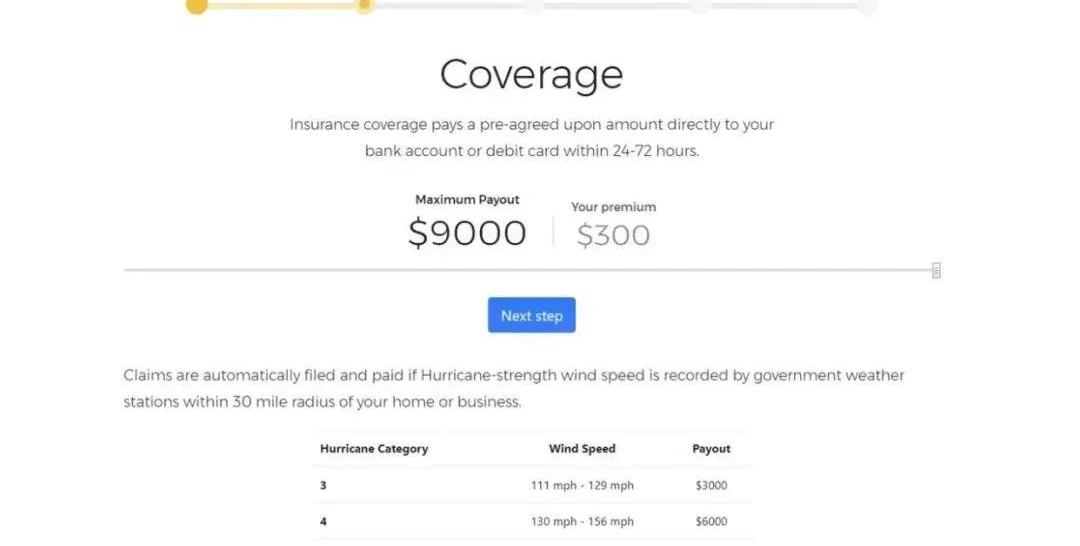

不过,DeFi保险产品目前还处于非常早期的开发阶段,产品模型和运行方式尚未成熟,也缺乏统一的风险定价系统和赔付金保障机制。我们熟知的DeFi保险平台主要有Etherisc、CDx、NexusMutual、Opyn、VouchForMe、KeeperDAO、SWAPRATE等。其中,只有NexusMutual的设计理念最像传统保险平台,其采用的是风险共担的模式,将个体风险转移给集体。其他保险平台更像有一定保障性质、对冲币价波动风险的衍生品工具,或者仅toB的平台服务。下面我们分别了解下这些DeFi保险平台是如何运作的。Etherisc——去中心化保险DApps构建平台Etherisc是一个面向去中心化保险应用的开发协议,简单理解即去中心化保险DApps构建平台。Etherisc的思路很像DAO领域里的Aragon——先搭建通用型平台,让开发者能基于平台快速开发应用。目前官方展示出的三个应用方向分别为:航班延误险、飓风保险和加密钱包保险。平台上还有20多个开发中的应用方向。

Kava Labs CEO:DeFi将在2021年摆脱以太坊的统治:??Kava CEOBrian Kerr表示,由于目前的网络问题,DeFi将突破以太坊的控制,同时行业内的跨链性质更加明显。

DeFi行业整体会有起伏,但除了目前的炒作,DeFi正在兴起一些非常有趣的金融产品,有非常大的发展潜力。Kerr设想,DeFi领域在明年会变得更加跨链化。尽管以太坊现在是无可争议的领导者,但它的作用最终会下降。尽管如此,网络拥堵和高额Gas等问题将降低其主导地位。

不过大量新的可疑DeFi应用也会出现,这些应用将偏向于“类似于退出或者纯粹的庞氏局,而不是任何真正的金融产品”。在未来五年内,中心化平台将开始整合越来越多的DeFi协议。这将创造更好的用户体验,并有可能使DeFi市场的散户群激增。

Kava的年度计划包括扩大跨链桥,以允许新资产在平台的DeFi中心上使用。Kava还将开发多个应用,以利用这些资产作为抵押品。Hard Protocol v2计划在即将到来的几个月内推出,随后将推出AMM应用和DeFi Robo-advisor。“在未来5-10年内,Kava还将继续扩大我们的企业和金融机构合作关系,因为DeFi越来越为主流参与者所接受。”[2020/11/7 11:55:36]

飓风保险的介绍页面Etherisc本身不提供任何保险业务,只是与保险提供方合作。业务范围分为两部分:基于代币系统的非营利性平台,以及各盈利性的商业实体,这些商业实体在平台上搭建分布式应用并承担相应法律责任和风险,平台也为这些保险产品和服务导流。Etherisc还为DApp开发团队和Oracle提供商开发了原生代币,DIP。

数据:2020年DeFi中BTC锁定数量增加10000%,ETH数量增加194%:据EWN消息,加密资产数据公司CryptoRank数据显示,锁定在DeFi中的以太坊(ETH)和比特币(BTC)的价值已经达到47.8亿美元,占锁定在DeFi中的代币总价值的43%。此外,自年初以来,锁定在DeFi中的ETH数量增加了194%,而同期锁定在DeFi中的BTC增长了10,000%以上。[2020/10/18]

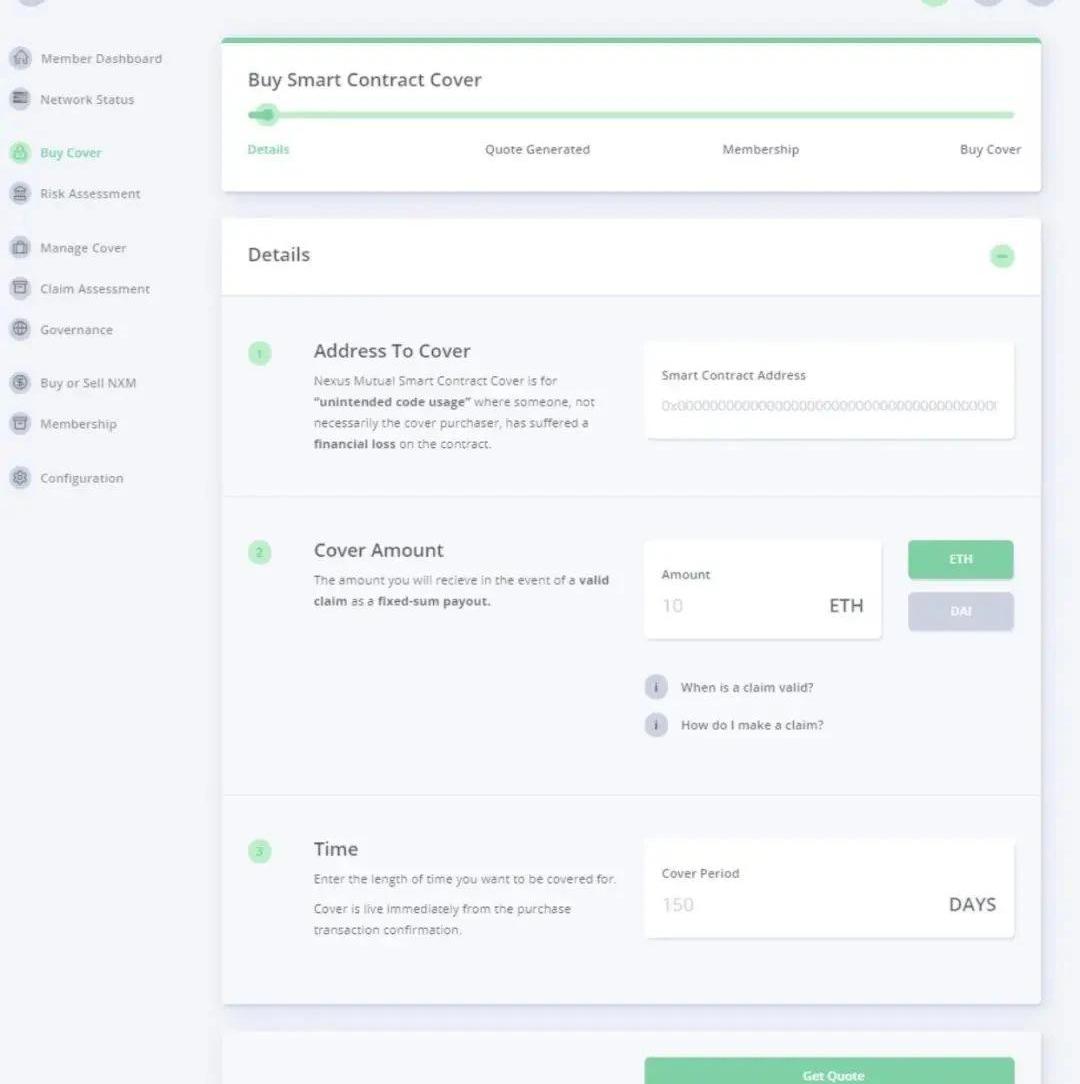

持币者和保险用户在此业务模式下的回报模型总体来说,Etherisc并不是一个直接可为投保人兑付索赔的保险平台,只是To开发者的去中心化保险协议,背后的主要风险在于自身智能合约能否安全运行。NexusMutual——允许任何人购买保险的风险分担池NexusMutual因近期赔付了bZx的用户损失而被外界关注,它采用的是风险共担模式,背后有一个风险共担池。资金池由持有NXMtoken的社区成员管理资金池并投票决定具体某一笔理赔的有效性。

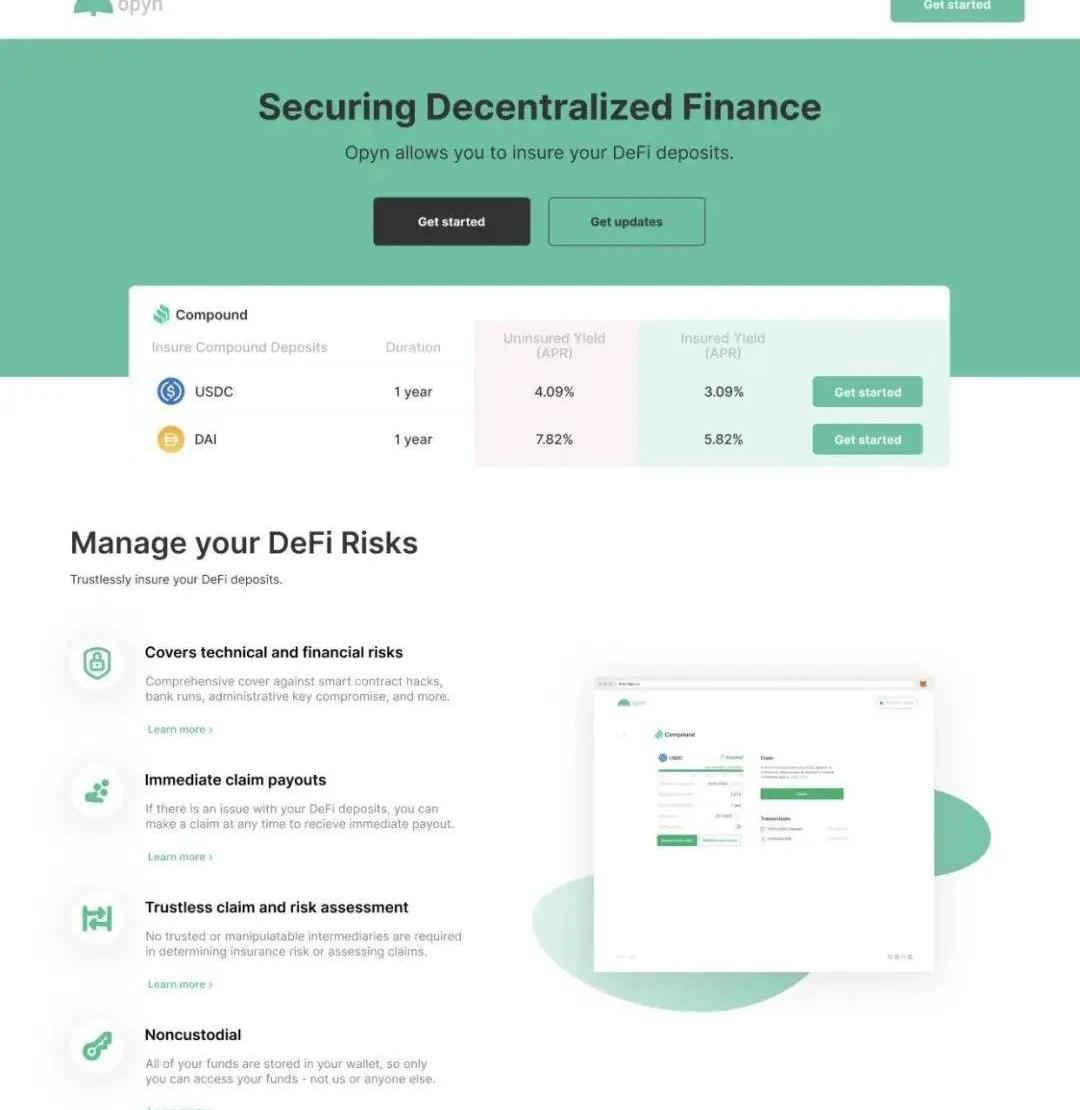

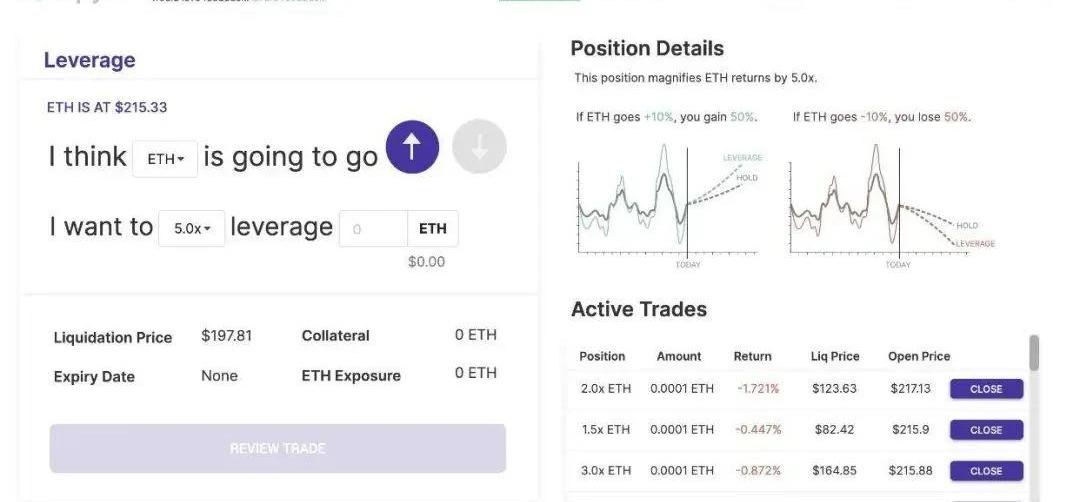

购买界面在NexusMutual中,所有治理措施均须经由成员、咨询委员和所有者的提议和投票。成员提出的提案须由咨询委员会列入白名单。每个治理提案都有一个与之关联的类别,该类别定义了投票结束时要执行的解决方案。2月25日,NexusMutual的治理措施被安全研究人员MuditGupta和SamSun爆出两个漏洞,好在漏洞未被黑客利用,保险基金未有损失。NexusMutual首席技术官RoxanaDanila随即在Medium上发表文章披露漏洞的具体情况和解决方案,并向两位发现漏洞的安全人员表示感谢。Roxana解释道,潜在漏洞为,提案的解决方案在成员投票前并未被证明是有效的。因此,咨询委员会中的成员很有可能将针对特定类别的提案列入白名单,却在实践中执行其他操作。这就意味着尽管成员们在为“公司变得更好”而投票,但他们很有可能在不知情的情况下将票投给某些恶意行为。总体而言,NexusMutual本质上也是由智能合约驱动的保险,这意味着DeFi用户可通过上述解决方案为Compound或者Dharma上借出的资金、Uniswap存放的数字货币购买保险,对冲风险。只是“一旦智能合约出现漏洞,谁能给DeFi的保险承兑商承保?”这个天问依旧得不到答案。Opyn——想替代dYdX的保险协议Opyn也是一个去中心化保险协议,Opyn团队认为,dYdX作为DeFi最早的衍生品交易协议,在最初提议的模式中存在着一些天然的缺陷,比如只支持0x协议、期权卖方只能以履约资产进行收费等等,所以团队希望提出一套更完善的协议来代替dYdX,也就是ConvexityProtocol。

BKEX Global将于9月4日16:00开启DeFi挖矿宝第四期抢购:据BKEX Global公告,BKEX Global将于2020年9月4日16:00~2020年9月6日16:00(UTC+8)开启DeFi挖矿宝第四期抢购,最小抢购额度为1,收益周期为15天。DeFi挖矿宝是BKEX结合当下火热的DeFi流动性挖矿而推出的非保本浮动收益理财,用户通过使用ETH、USDT、USDC、DAI参与抢购,即可获得USDT代币为奖励的收益。[2020/9/3]

在介绍Opyn是如何运行保险协议之前,我们先了解一下什么是「看跌期权」。假设小张手里有套房子,现价200万,因为看到泡沫严重,市场环境也不好,总是担心房价最近会大跌。但是现在直接以200万卖出,又担心卖出后立马又出现上涨,就再也买不回来了。于是,小张找到房地产中介签了个合同,约定一年后不管房价怎么波动,小张都能以200万的价格把房子卖给房地产中介,与此同时,小张得为这个合约支付2万元的合约费。小张的行为叫买入看跌期权。如果明年房价如果高于200万,他就不会履行这个合约,选择按市价卖房,因此最大损失是2万元合约费。Opyn本质上是用户可通过在ConvexityProtocol上购买看跌期权来为自己的资产提供保护,用户抵押以太坊ETH铸造出一个ETH的oToken,这个oToken就代表着以太坊的看跌期权,别人可以买入这个期权。

2月13日,Opyn与“DeFi银行”Compound达成合作,推出了其首款看跌期权保险协议,意味着Compound合约遭受攻击时用户依旧可以取回本金和利息。DeFi保险行业的天花板在哪里?

DeFi保险看似门类众多,却并未在圈内激起多大水花。究其主要原因,DeFi保险的市场规模深受DeFi锁仓资产规模的限制。HashKeyCapitalResearch认为目前DeFi锁仓的ETH金额不过10亿美金,开发保险产品动力不足,专门覆盖DeFi的保险还为时过早。HashKey预测等到整体加密资产市值达到了3000亿美元,比特币的市值达到1800亿美元左右,DeFi保险才能成长为相对成熟的市场。杨民道则认为,DeFi保险这个细分领域最终的天花板等同于DeFi本身的天花板,即上链资产和原生链上资产的规模。DeFi保险最终覆盖的会是围绕数字资产交易、借贷、衍生品等服务的市场。九章天问认为DeFi保险的天花板最终还是ETH的市值规模,“因为所有的链上风险都可以被保险对冲掉,唯独ETH的代码风险无法被保险抵消。如果我们说ETH市值度量了ETH的代码风险和共识风险,那么在不改变ETH当前结构的情况下,保险的天花板就是ETH的市值。”此外,也要看资产波动性,但这个很难估算,如果不考虑资产波动性的因素,那么DeFi保险天花板确实受限于被保险的DeFi锁仓规模。混合模式的DeFi保险或许是趋势

既然难以突破天花板,是否意味着DeFi保险只能在小而美的方向上寻找前路?从上述各类DeFi保险产品和平台的设计机制,我们可以看出,目前DeFi保险平台主要以保险原生的协议,以及衍生品交易、期权协议等金融产品的模式为主,并不像传统认知中的寿险财险,更像是帮助用户对冲资产波动风险的金融衍生品。“我觉得现在市场上的DeFi保险都属于非常早期的试验,都存在无法规模化问题。而且使用DeFi的用户本来的风险偏好就比较高,保险对他们的吸引力可能还不是特别大。”杨民道总结了目前市场上现有DeFi保险产品的痛点。像上文提到的NexusMutual,目前靠智能合约驱动的DeFi保险模式还面临着来自系统的风险,杨民道举了一个例子来形容这种风险,“我做过一个比喻,这就类似一个保险承保人,给在泰坦尼克号上的乘客承保,而这个唯一的承保人也登上了泰坦尼克号。”针对这一问题,杨民道提出了一个有趣的解决方案:结合链外保险去做,通过一个普世保险可以给核心的DeFi基础设施承保,可以把潜在损失在更大范围社会化。具体来讲,建立一个基于DeFi协议的普世保险,对经审计、锁仓规模超过1000w美元、稳定运行半年、管理权限受到一定限制的DeFi协议做担保,任何人可以抵押以太坊或者比特币进入承保池,赚取保险费用。这样的保险实际上是把“由DeFi协议之间的互操作性导致的关联风险”造成的损失社会化。如此一来,得到白名单审计师审计就覆盖了智能合约风险和Oracle风险,也就覆盖了大部分DeFi风险。“随着行业的发展,针对DeFi协议的保险一定会加快发展,但是一定是混合模式,而不是完全的去中心化。”混合模式DeFi保险的出现,会提振整个DeFi行业金融创新的热情。恰如安全是区块链不可能三角最重要一环一样,DeFi保险会成为DeFi金融乐高积木组合中的必要一环,一方面使得DeFi产品组合形成了抵押、借贷、交易、理赔的闭环,加速DeFi应用市场的成熟;另一方面会刺激更多DeFi应用场景的出现,促使DeFi领域持续流入更多资金,更多用户。参考资料:橙皮书:《DeFi的守护神:聊聊“保险”这个新赛道》Medium:《ResponsibleVulnerabilityDisclosure》Medium:《NexusMutualLaunch—Howourdigitalcooperativeworks》Medium:《IntroducingCDx,TheProtocolforTokenizedCreditDefaultSwapsonEthereum》

2020年3月1号,区块链专业媒体平台星球日报Odaily与NEST爱好者-九章天问就有关DeFi保险行业发展趋势展开了一场有深度的交流对话.

1900/1/1 0:00:00编者按:本文来自:以太坊爱好者,作者:ethos.dev,翻译:阿剑,Odaily星球日报经授权转载.

1900/1/1 0:00:00VitalikButerin最开始设想的以太坊是真正意义上的世界计算机,结果莫名其妙就成了发行代币的机器,现在又变为DeFi的结算层,距离其最初愿景越来越远.

1900/1/1 0:00:00编者按:本文来自链内参,作者:内参君,Odaily星球日报经授权转载。随着疫情在全球范围内升级,一向最为敏感的美国股市开始暴跌,在刚刚过去的一周之内跌幅超过12%,在美国股市的带动之下,全球股市.

1900/1/1 0:00:00今日,“FTXCEOSam的Bitfinex账户浮亏超1300万美元”的消息将新晋崛起的FTX交易所送上了风口浪尖.

1900/1/1 0:00:00作者|秦晓峰编辑|郝方舟出品|Odaily星球日报 一、整体概述上周以太坊开发者在开发者会议中,再次就ProgPoW进行讨论,代码EIP1057,该更新可以使以太坊挖矿更加「抗ASIC」.

1900/1/1 0:00:00