编者按:本文来自蓝狐笔记,Odaily星球日报经授权转载。前言:在当前加密领域,能产生现金流的项目还不多,除了中心化的交易所和主流公链之外,能产生实质现金流的主要是一些DeFi项目。那么,如果按照传统金融的市盈率方式,我们是否能够给予DeFi代币进行估值?这个方法肯定存在问题,也不完美,但不妨成为我们了解DeFi协议价值的一种方式。本文作者LucasCampbell,由“蓝狐笔记”社群的“LCs”翻译。传统金融中,市盈率是简单明了的公式,它可用于了解投资者如何评估公司相对于其收益的未来增长预期。根据定义,PE率意味着市场愿意为公司产生的每1美元支付x美元。像Netflix这样的高科技成长股,其PE率为84.2,这意味着市场愿意为Netflix每赚取1美元支付84美元。一般来说,市盈率是评估资本资产的有效工具。资本资产,例如股票、债券以及产生收入的房产,它们全都为投资者提供基于未来收益的现金流。随着2019年DeFi的涌现,我们可以看到在以太坊上出现了新的货币协议。其中不少货币协议通过收取小额的使用费产生了现金流。这些现金流用于:1)直接将其分配给生态系统的参与者2)通过销毁原生代币以驱动稀缺性。尽管销毁原生代币可能从直觉上看似乎不是直接给代币持有人带来收益,但是,代币销毁实际上是分红,因为它导致代币持有人在网络或协议中的代币持有比例增加。随着很多无须许可的货币协议积累现金流,市盈率可以作为评估原生代币的有用工具,因为它们具有与传统资本资产的相似属性。考虑到加密资产还处于早期阶段,这不是一种完美的衡量或评估方法,但它确实提供了一种简单的框架,可用于比较同类型代币的相对位置。从加密资产的角度看,市盈率等式可以按如下公式来表达:流动市值/年化收益DeFi代币的收益

观点:合法项目中的漏洞对DeFi行业来说是更大的问题:DeFi引擎Radix首席执行官Piers Ridyard表示,与相比,合法项目中的漏洞对DeFi行业来说是一个更大的问题。尽管像任何行业一样,DeFi行业中显然存在一些不良行为者,但大多数损失都是由DeFi应用程序的基本复杂性造成的。他还说:“代码中的一个小的、无意的错误可能会导致数百万美元的损失。这只是一个想要快速将产品推向市场以避免错失机会的开发者。这甚至不能反映任何开发者的技能,只能反映他们所处理的复杂程度。”(Cointelegraph)[2020/12/26 16:34:39]

这算是我们所选的货币协议的背景,以及它们是如何通过使用量来捕获费用。*Synthetix它是一种合成资产发行协议,其中SNX持有人可以质押代币,并赚取通过交易合成资产所产生的费用。*MakerDAO在多抵押Dai中,DSR和稳定费之间的点差可用于销毁MKR。*KyberNetworkKNC代币用于支付代币交易费用,其中一部分KNC被销毁,并从流通供应量中永久移除,剩余部分分配给质押KNC的储备库管理者。*0x代币交易会产生以ETH计价的费用,并按比例分配给质押ZRX的流动性提供商。*NexusMutual来自过期保险中的ETH和DAI会被添加到资本池中,从而增加了NXM代币的价值。*Augur当REP代币持有人诚实报告任何预测市场的结果,他们可以赚取ETH费用。*Aave借贷产生的费用会在贷方和协议间分配。协议的费用用于销毁LEND代币。*UniswapUniswap上的所有交易都会产生费用,这些费用会分配给每个各自流动性池的流动性提供者。

数据:尽管市场出现回调 但DeFi代币仍占主导地位:DeFi代币在最近的市场调整中经历了大幅回调,但在今年迄今的涨幅中仍占主导地位。根据Messari Crypto的数据,45个DeFi代币自年初以来上涨了745%,在过去90天里上涨了240%。从短期来看,这些代币在过去30天累计缩水8.5%,凸显出市场的回调。DeFi代币的市值约为53亿美元,仅占所有加密资产总额的1.5%。2020年表现最好的DeFi代币是Aave的LEND,自2020年初以来,它的收益高达2,925%。LEND目前正在迁移到AAVE,这涉及到100倍的供应削减。2020年表现第二好的是YFI,其收益为1670%。不过,YFI的股价在过去7天里下跌了30%,跌至2万美元以下。不过,并不是所有的DeFi代币都经历了如此繁荣的一年,其中之一就是SUSHI,它已经从历史高点下跌了90%以上。(beincrypto)[2020/10/5]

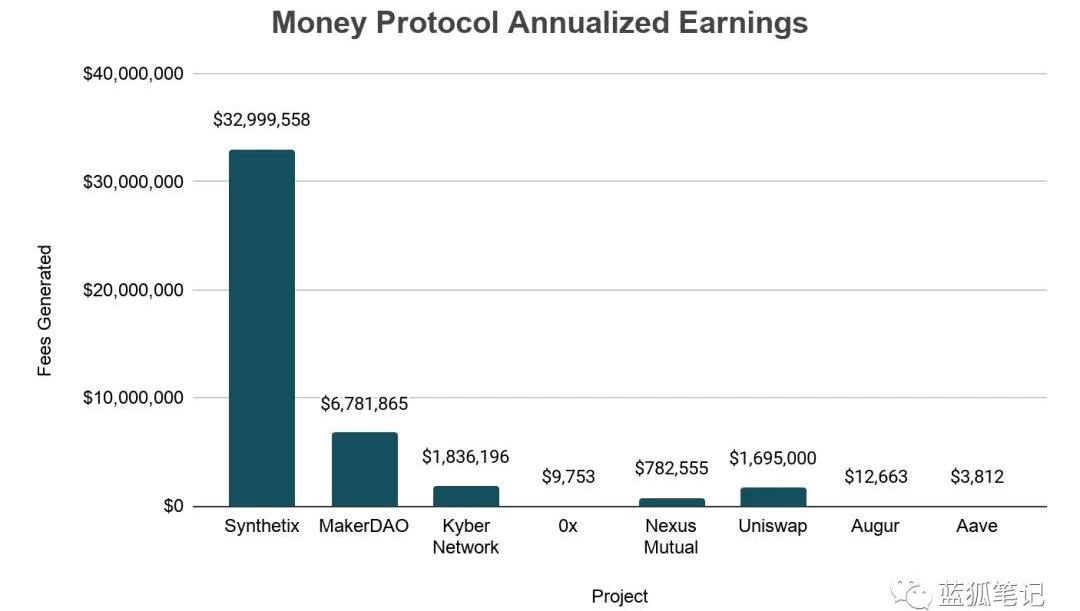

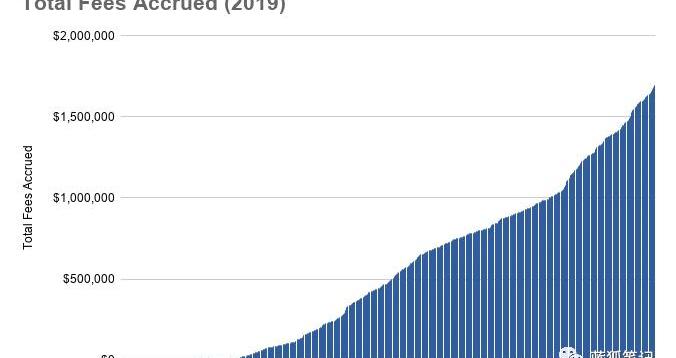

Synthetix从主要货币协议的年化现金流看,Synthetix是显而易见的领先者,它通过Synthetix交易所产生接近于3200万美元的年化费用。Synthetix对所有合成资产交易收取0.3%的费用,所产生的费用按比例分配给SNX质押者,这些SNX质押者为底层合成资产提供质押。Maker尽管MakerDAO是市值最大的货币协议,也是其他货币协议的基础,不过,它只通过稳定费用捕获了670万美元年化收益。最近它从SCD向MCD过度,与此同时,它也改变了MKR的销毁动力,因为它引入了DSR。DSR将从系统未偿债务中获得的稳定费分配给Dai持有人。这样一来,在DSR和稳定费之间存在差额,当前是0.25%,其中DSR是7.5%,而稳定费为8%。从这个差额中产生的现金流用于购买和销毁MKR,从而为MKR持有人提供广泛的分红,而MKR持有人则负责治理整体系统。Kyber&UniswapDeFi中两个最大的无须许可的流动性协议是Kyber和Uniswap,它们是其中仅有的两个可以产生7位数年化收益的协议。对于Kyber来说,一部分费用用于销毁Kyber的KNC代币,另一部分则分配给储备池管理人。重要的是,Kyber即将进行的Katalyst升级将改变整个系统中费用应计、分配以及销毁的方式。另外一个著名的无须许可的流动性协议Uniswap是一个未发行代币的生态系统,其中费用分配给了流动性提供者,他们在池中质押ETH和其他代币的代币对。NexusNexusMutual是最后一个能够赚取实质现金流的货币协议,它是去中心化的保险协议。NexusMutual以“bondingcurve”的方式运作,用户可以在价值存储的智能合约上购买保险。这种保险是对在特定时间内智能合约发生黑客或漏洞事件的承保。如果保险到期且没有任何索赔,则用于购买保险的ETH和DAI会被添加到资本池中,从而增加NXM代币的价值。0x、Augur以及Aave最后几个主要的货币协议,其中包括0x、Augur以及Aave,都获得了些许的费用,尤其是在观察其流动性市值时。Aave相当新,我们可以折扣其应计费用。然而,0x和Augur在以太坊主网上存在相当长时间了。话虽如此,0x最近改变了其代币经济模型,允许流动性提供者质押ZRX,并赚取以ETH计价的费用。另外一方面,Augur正在等待即将到来的v2升级,其中预测市场的资本池将会以Dai计价,而不是较高波动性的ETH。除了其他一些改进外,这个改变会增加去中心化预测市场平台的可访问性。市盈率

OKEx首席战略官徐坤:多抵押品与稳定币对DeFi的发展起积极作用,发展空间还很大:金色财经现场报道,8月6日2020 Cointelegraph中文大湾区·国际区块链周在深圳举行。OKEx首席战略官徐坤在会上发表“加密资产:重新定义价值边界”主旨演讲,她表示,Token是资产数字化的载体,与区块链一起构建起开放、开源、透明的价值分配和价值交换体系;DeFi开启了可编程金融,2019-2020年的迅猛增长表示其发展空间非常大,以太坊以强大的开发者社区为支撑处于DeFi领域的领先地位,多抵押品对其市场的推动起着积极作用,无论传统金融市场还是DeFi,资产种类越丰富,才能够开展更多元化的业务,市场规模与资产种类往往是正相关,而且是超越先行的关联性。作为DeFi流动性来源与价值基础的稳定币增长趋势向好,也有助于拓展其生态边界。无论传统金融市场还是DeFi,资产种类越丰富,才能够开展更多元化的业务,市场规模与资产种类往往是正相关,而且是超越先行的关联性。[2020/8/6]

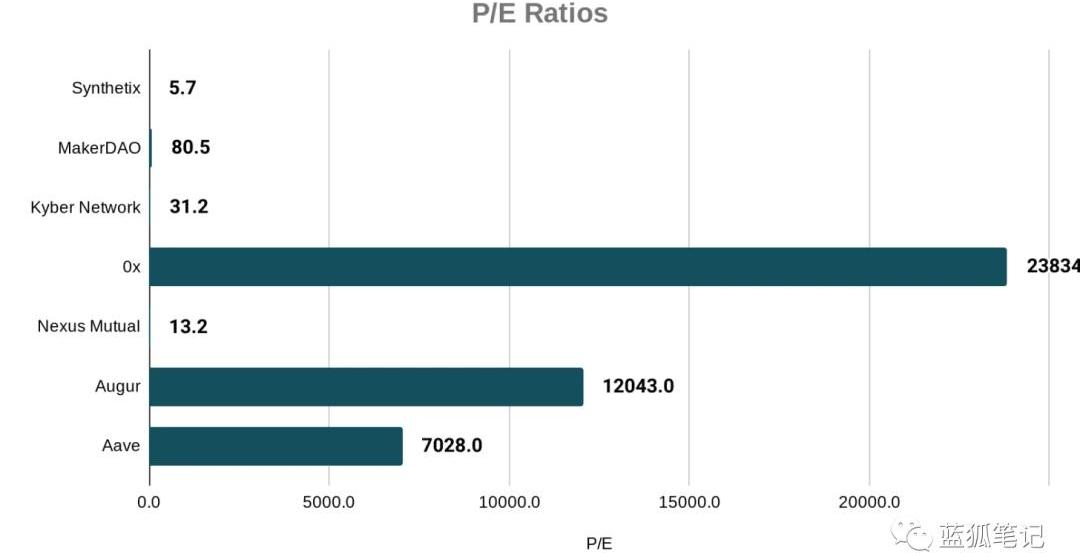

考虑到以上所有这些协议产生的现金流,以下是这些主要DeFi代币的市盈率

defi的市盈率正如我们所见,以加密资产和传统资本资产的情况来看,Synthetix和NexusMutual两者都有非常低的市盈率,分别只有5.7和13.2。考虑到这些代币推动了开放、无须许可的金融产品,这些货币协议的未来增长可能被更广阔的市场所低估。其次是kyberNetwork,其市盈率为31.2,跟微软PE的30.27处于同一水平。KyberNetwork于2019年将自己建设为无须许可流动性协议的领先者之一,但是,反映这种增长的价格行动在很大程度还未实现。在未来几个月,随着它即将到来的Katalyst升级,看其市盈率的变化会很有趣。拥有大约80倍市盈率的MakerDAO跟如今很多高增长股票相对应。超过12,000个MKR被销毁,同时Dai的流通量超过1亿,MakerDAO在过年几年取得了巨大增长,它会继续充当DeFi发展的核心项目之一。

当前DeFi中锁定资产总价值达24.42亿美元:金色财经报道,据DeBank数据显示,DeFi中锁定资产总价值达24.42亿美元,Compound以6.86亿美元排在首位、Maker锁定资产总价值6.27亿美元、Synthetix锁定资产总价值为4.31亿美元。注:总锁仓量(TVL)是衡量一个DeFi项目使用规模时最重要的指标,通过计算所有锁定在该项目智能合约中的ETH及各类ERC-20代币的总价值(美元)之和而得到。[2020/7/9]

尽管以美元计价的价格一直停滞不前,但这很大程度上是因为以太坊在过去几年的价格表现不佳。以Ether的角度来看MKR的表现,它实际上表现还不错,其资产以ETH价格看,从2018年1月以来,上涨了124%。其余的代币化货币协议,如0x、Aave以及Augur,都有超乎寻常的市盈率,按照传统资本市场来看,几乎是不可想像的。这样,我们可以假设这些协议要么可能需要更大规模的使用量来产生现金流,要么重构其代币机制以捕获来自使用和协议费用的价值。与CeFi的比较

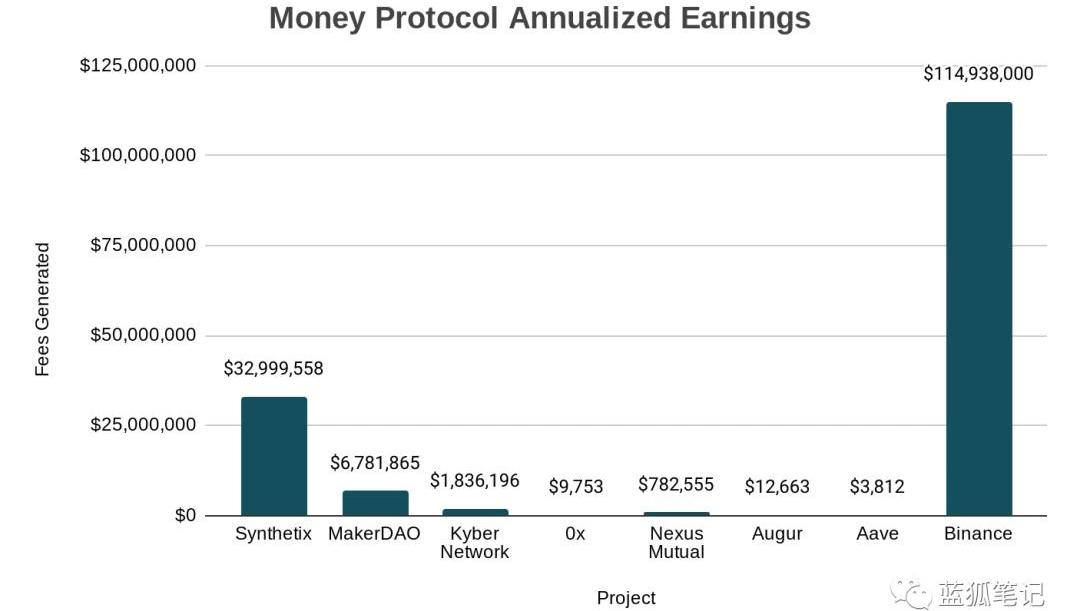

尽管开放式的无须许可的货币协议看上去让人兴奋,但我们也看到了来自主要的“加密银行”的代币策略。每个季度,币安都会将其从运营中产生的利润的一部分,用来销毁BNB代币,基于币安每个季度的利润,有效地为BNB代币持有人带来收益。尽管社区对于如何执行这些代币销毁存在一些不同意见,,不管如何,就年化收益而言,中心化的须许可的加密银行胜于去中心化的无须许可的货币协议。而且是远胜于它们。在过去四个季度的代币销毁中,币安共销毁了价值近1.15亿美元的BNB代币。

动态 | Bloqboard 及 LoanScan 团队推出集成银行服务的 Defi 应用 Linen:曾建立基于以太坊的借贷平台 Bloqboard 和借贷数据提供商 LoanScan 的团队正在推出一款集成银行服务的 Defi 应用 Linen。Bloqboard 兼 Linen 创始人 Vitaly Bahachuk 表示,Linen 旨在减少借贷过程对多个 DApp 的需求,精简贷款流程从而降低风险。Linen 将集成传统银行服务,例如存款、储蓄、借记卡功能和汇款,并引入基于以太坊的借贷协议(例如 Compound),目前借贷服务已经支持 USDC,并将计划支持 DAI。Linen 近期完成新一轮未公开的融资,新的投资者包括加密货币支付提供商 Wyre 和 Hashkey,此前 Linen 投资者包括 Polychain Capital 和 Coinbase 等机构。Bahachuk 表示 Hashkey 的投资具有战略意义,Linen 希望向亚洲敞开大门,Hashkey 是该地区的主要投资者之一。[2019/9/21]

按照1.15亿美元年化收益,BNB代币的流动市值为28.3亿美元,那么BNB的市盈率为17,对于这一领域价值最高的代币来说,这一市盈率相对合理。当然,尽管收益让人印象深刻,不过也需要注意的是BNB代币持有人并无跟股权持有人一样的合法保护。两个思维实验

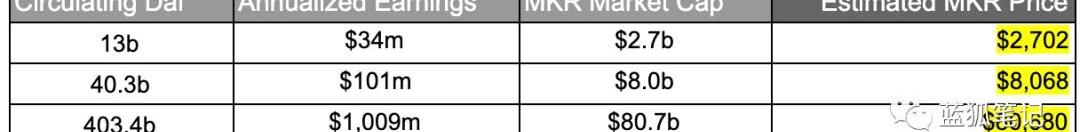

1.假如DAI达成4000亿,会发生什么在《以太坊的经济带宽论:ETH的亿万美元市场》文章中概述了Dai在几种假设情况下的潜力。这个想法,也就是,如果Dai捕获了全球货币供应量的一小部分,那么,我们需要数十亿美元流通的Dai,如果不是万亿美元的话。那么,在这种情况下,MKR代币会受到什么影响?有了MKR的市盈率,点差的费用,以及Dai的流通量,我们可以用如下的一些代数预测一下MKR的价格。我们计算MKR价格的公式为:流动市值=收益*市盈率如果Dai捕获......阿根廷51%的M1供应量=130亿美元1%的美国M1供应量=403亿美元10%的美国M1供应量=4034亿美元而且,我们假设......点差:0.25%市盈率:80MKR的供应量:1,000,000那么,我们得出......

如果达到美国M1的10%,那么MKR价格会超过8万美元。跟《以太坊的经济带宽论:ETH的亿万美元市场》这篇文章一样,以上的数字只是为了理解MKR未来可能的价值,要有自己的思考这个对MKR预估的价格并没有将过去销毁的MKR考虑在内,而只是从完全稀释的MKR供应量中计算得出。此外,DSR,稳定费,以及潜在的点差在未来都会发生变化。此外,如果这些数字实现,市盈率也会发生变化。如果Dai持续捕获更多的货币供应量,那么,由于预期未来的增长下降,投资者可能会以较低市盈率对MKR进行定价。相反的情况也可能是正确的:如果Dai作为全球性的无须许可的稳定价值存储者的叙事被广为认同,且市场相信未来还有重大增长机会,那么,投资者也许可能对MKR给予更高的定价。2.如果Uniswap发行代币,会是什么情况?Uniswap迅速将自己构建为以太坊上领先的无须许可的流动性协议之一。仅仅在2019年,Uniswap就累积了169万美元的费用。然而,尽管它将百万美元的费用分配给流动性提供者,但它缺乏原生代币。

让我们假设Uniswap决定在未来集成原生代币。那么,“公允价值”是多少?就流动性市值而言,它会处于什么位置?首先,我们为Uniswap快速设计代币经济体系,可以从其交易费用中捕获价值:为了成为Uniswap的流动性提供商,并有权获得该协议的现金流,那么,用户需要持有X数量的UNI代币。不优雅,但简单。UNI将代表从Uniswap收取费用的权利。那么,考虑到当前169万美元收益,Uniswap市值应该多少?观察其最接近的竞争对手KyberNetwork的市盈率为31,那么,Uniswap代币化流动市值可以达到5239万美元。假如说,考虑到Uniswap在过去一年的爆炸性增长,投资者可能认为其代币的市盈率应该更高一些,那么,让我们将其市盈率提高至50。以50的市盈率来计算,Uniswap的流动市值将达到8450万美元,超过Kyber目前的7600万美元。仅是为了好玩,如果我们将市盈率提高到100。Uniswap的流动市值将达到1.69亿美元,使其跻身于其他DeFi协议的级别,如Augur、Synthetix(蓝狐笔记:近期Synthetix市值下跌较大,已经降至1.53亿美元)结语考虑到这些货币协议产生了现金流,并拥有跟传统资本资产类似的属性,因此,给DeFi代币计算市盈率是有意义的。重要的是,DeFi代币不太可能累积货币溢价,因为它们主要推动底层协议,且并不用作为储备资产或价值存储。因此,从传统资本资产的视角看,这样观察DeFi代币似乎很公平。像Synthetix和NexusMutual这样的代币,有很低市盈率,表明相对于其市值来说,它的使用量很高。这可能意味着,它们要被整个市场低估,要么对其未来的增长预期不大另一方面,像Augur和0x这样的代币具有极高的市盈率,这意味着,相对于它们的市值,这些代币协议在积累大量的现金流方面正处于艰难时期。似乎加密投资者要么:高估了这些资产,要么对其未来增长拥有极高的预期。无论如何,从市盈率角度看DeFi代币,可以给投资者更清楚地了解这些协议的使用量以及未来潜在的投资机会。同样显而易见的是,这个行业是新兴行业。就现金流方面,跟许可的加密银行竞争,还有很长的路要走,而跟传统公司竞争的话,差距就更远了。

标签:EFIDEFDEFIMKReFin DecentralizedBTCDEFIEco DeFimkr币暴跌是什么原因

编者按:本文来自巴比特资讯,编译:Wendy,星球日报经授权发布。一场导致用户“资金被盗”的协同网络攻击,已促使加密货币项目IOTA暂时关闭了整个网络.

1900/1/1 0:00:00编者按:本文来自区块链大本营,作者:DavidHollerith,翻译:泓技,Odaily星球日报经授权转载。使用电话号码进行身份验证是一种不怎么可取的安全认证方法.

1900/1/1 0:00:00编者按:本文来自链闻,撰文:小毛哥@链闻、咖啡@头等仓,Odaily星球日报经授权转载。2020年是去中心化存储领域关键的一年,就在未来两个月内,会有包括Filecoin、Storj在内的重量级.

1900/1/1 0:00:00如果说2018年,我们做区块链安全拥有了“上帝视角”,那过去的2019年,我们则收获了“圣母心态”.

1900/1/1 0:00:00编者按:本文来自加密谷Live,作者:LARRYCERMAK,翻译:ZoeZhou,Odaily星球日报经授权转载.

1900/1/1 0:00:00在运行验证节点的过程中,沟通协调、研究协议、获取用户需要投入大量的时间和精力,基础设施、人才支持、财务与风险管理更需要有足够的资本支持和长期参与的准备。收入与利润也是一个更加现实的问题.

1900/1/1 0:00:00