编者按:本文来自:以太坊爱好者,作者:JohnAdler,翻译&校对:闵敏&阿剑,Odaily星球日报经授权转载。注:我本人与Synthetix团队没有任何关系。本文不是投资建议,也不应被视为投资建议。在撰写本文期间,我在Synthetix平台上只拥有价值1.5美元的资产,是之前为了测试Mintr应用买的。所谓合成资产,就是模拟某种基础资产价格变化的资产;这样,人们不用真正持有那种基础资产,就可以获得风险收益。在某些情况下,人们想要交易某种金融工具或对冲其价格波动,却由于合规性问题不能立即获得该工具。这时,合成资产就派上用场了。DeFi生态系统的解决方案非常简单。只要你拥有价格预言机、能够在一定范围内抵御价格波动的质押物,以及聚集起来的流动性,就有可能在不需要银行参与的情况下“发行”商品、通货和加密货币。本文将探索Sythetix项目的激励机制以及过去一年来的发展情况。合成工具——基础知识

如今,DeFi领域的合成工具需要具备以下组成部分一个足够去中心化的价格预言机,可以向系统提供数据以次级金融工具提供的质押物,用来为合成资产的发行背书允许合成资产买卖的价格范围。举个简单的例子——我们来想象一个场景,用价值1000美元的1BTC作为质押物。ETH的价格为100美元,系统的质押率要求是500%。你可以通过质押1BTC借入价值200美元的以太币。在上述例子中,质押了1BTC之后,你就可以获得2个sETH,并在流动性市场中交易。现在,我们假设中本聪在利用他的巨额比特币做市,将比特币的价格稳定了下来。那么:如果ETH的价格跌到了75美元左右,你的“负债”就跌到了150美元。你只需要偿还150美元,就可以取回之质押的1BTC。在这种情况下,如果你质押1BTC生成sETH之时立即就卖出sETH的话,你可以赚到50美元。如果ETH的价格飙升至150美元,你的负债就涨到了300美元。此时你若想赎回自己的一个BTC,就必须偿还300美元。在这种情况下,由于你的负债增加了,相当于你会损失一部分质押物。需要注意的是,ETH价格的波动可能会导致实际质押率低于目标质押率。在这种情况下,清算的价格范围会上下变动。在偿还贷款的时候会减少sUSD的供应量,因此该行为被成为称为燃烧如果你想了解这个概念,我强烈建议你体验一下Synthetix上的Mintr。这里还有一篇很棒的文章,可以帮助你了解Synthetix的生态系统。Synthetix入门

Grayscale将Lido添加到其DeFi基金中:金色财经报道,自2021年7月该产品推出以来,Grayscale首次将Lido添加到其DeFi基金中。Lido(LDO)目前是排名第一的资产,灰度DeFi基金中排名第二的资产,占比19.04%。Uniswap(UNI)仍然占据主导地位,占基金份额的45.46%。[2023/7/8 22:24:46]

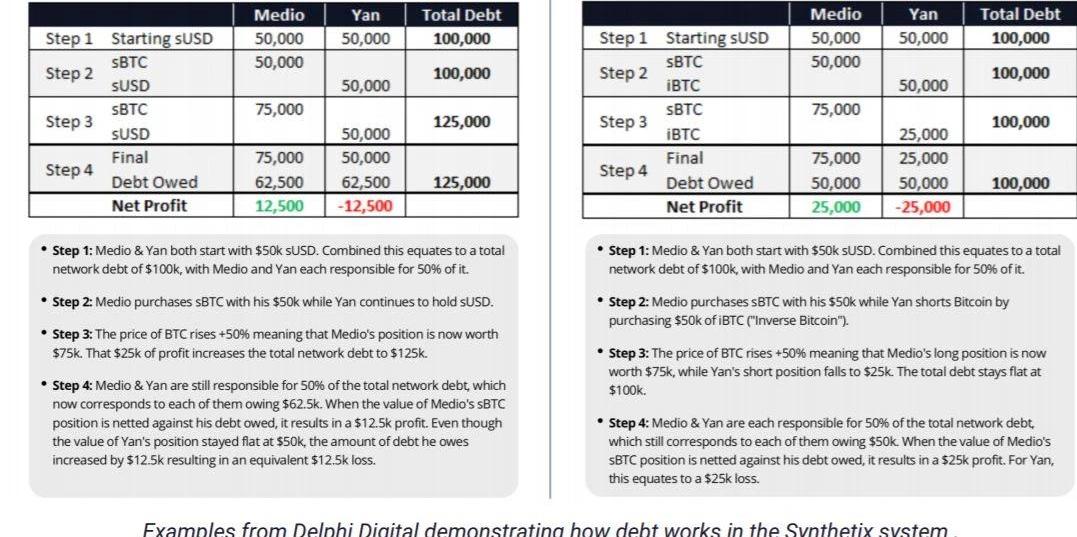

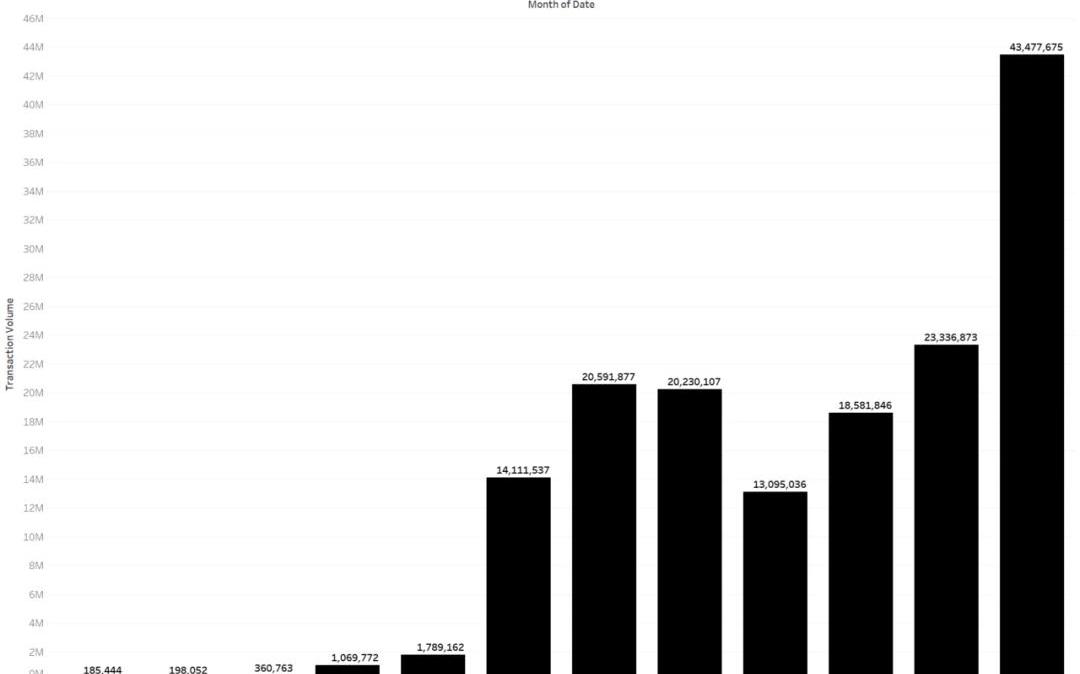

Synthetix将上述模型应用到了法币、数字资产和实物商品上。其质押率为750%。也就是说,每生成价值1美元的sUSD,就要在智能合约中锁定价值7.5美元的SNX。Synthetix生态系统中主要有两类参与者,他们之间的交互是为生态系统创造价值的关键。质押者——通过质押SNX从生态系统中获取收益的人。无论何时产生了交易,Synthetix的质押者都会从中获得奖励。根据Synthetix的极简版白皮书,费率在0.3%至1%之间。目前为止,Synthetix上的交易量已经达到了大约7.2亿美元,系统已经向质押者发放了共计310万美元的奖励。此外,SNX还有一个内置的通胀系统,与银行存款机制差不多。也可以说,质押者是看涨SNX对美元价格的净多头。如果美元相比基础资产升值了,就需要增加质押物。要注意的一点是,作为奖励发放的代币会在一年内逐步发放,缓解市场的即期抛售压力,让质押者与项目的长期发展保持一致。交易者——只通过持有合成资产来享受BTC、外币或实物商品等资产的风险收益、却不参与中心化交易所生态系统的用户。可以争辩的是,到底有交易者只是在试图逃避合规性要求,毕竟——在Synthetix平台上,我可以在几分钟之内把ETH换成黄金的风险收益。如果SNX升值了,质押者就会从中受益。如果交易者买入的资产升值了,交易者就会从中受益。这就意味着,如果SNX本身的价格下跌了,质押者就会遭受损失,因为他们需要质押更多SNX,以免质押率低于750%之后触发清算机制。同样地,如果SNX的价格相对合成资产而言上涨的话,质押者就会获利,因为还款所需支付的合成资产减少了。再举个例子!ETH的价格为100美元。你拥有价值750美元的SNX,每个SNX价值1美元。你在Mintr应用上质押了价值750美元的SNX,借入了1个sETH。你在系统中的负债为100美元。假设你在市场上以100美元的价格将借到的1sETH卖了出去,并在价格下跌之后以80美元的价格买回了1ETH还清了债务,取回了750SNX的押金,就赚到了20美元。假设ETH的价格稳定在100美元,而SNX的价格从1美元跌至0.5美元,你就需要另外再质押750SNX,以免你的SNX被锁死在智能合约里。质押者需要承担上述风险,因此会获得奖励。质押者时不时会获得交易费和因代币增发而产生的奖励。注:Mintr目前只能生成sUSD。在确定整个系统的债务余额时,Synthetix采用了“全网负债表”的方式,在极简版白皮书中被简化成了下方的信息图。

数据:当前DeFi协议总锁仓量为2219.1亿美元:金色财经消息,据Defi Llama数据显示,目前DeFi协议总锁仓量2219.1亿美元,24小时增加0.95%。锁仓资产排名前五分别为Curve(206亿美元)、Lido(186.8亿美元)、MakerDAO(151.7亿美元)、Anchor(150.7亿美元)、AAVE(135.8亿美元)。[2022/4/11 14:16:33]

左:Medio和Yan一开始都质押了价值5万美元的sUSD。将二者相加,则全网负债额为10万美元,Medio和Yan各负担50%。Medio用价值5万美元的sUSD购买了sBTC,Yan则继续持有sUSD。BTC的价格上涨了50%之后,Medio持有的资产价值7.5万美元。多出来的这2.5万美元将全网的负债增加到了12.5万美元。Medio和Yan各占全网负债的50%,也就是说两人各自负债6.25万美元。Medio所持有的sBTC不仅可以偿还他的负债,还能带来1.25万美元的收益。虽然Yan所持有的sUSD依然价值5万美元,但是他的负债相应增加了1.25万美元。右:Medio和Yan一开始都质押了价值5万美元的sUSD。将二者相加,则全网负债额为10万美元,Medio和Yan各负担50%。Medio用价值5万美元的sUSD购买了sBTC,Yan则购买了价值5万美元的iBTC来做空BTC。BTC的价格上涨了50%之后,Medio持有的资产价值7.5万美元,而Yan的iBTC相应跌至2.5万美元。全网的总负债额为10万美元。Medio和Yan各占全网负债的50%,也就是说两人各自负债5万美元。Medio所持有的sBTC不仅可以偿还他的负债,还能带来2.5万美元的收益。Yan则要承担2.5万美元的损失。Synthetix不要求交易者参与任何形式的质押。你可以通过Uniswap和Exchange.synthetix.io在5分钟之内以几乎1:1的比例将ETH兑换成等值的合成黄金。也就是说,交易者不需要满足750%的质押率要求。只有那些质押者才需要满足质押率要求。不同于MakerDAO,SNX系统目前没有清算程序。如果质押率跌至750%以下,SNX系统会将代币锁死在智能合约内,直到质押率重新回到750%之后才能取出来。Synthetix的相关数据

数据:当前DeFi协议总锁仓量为1249亿美元:金色财经报道,据DeBank数据显示,目前DeFi协议总锁仓量1249亿美元,较昨日增加45.6亿美元,重复率约为25.14%,真实总锁仓量930.8亿美元。锁仓资产排名前五分别为AaveV2(139亿美元)、Maker(138亿美元)、Compound(131亿美元)、Curve(127亿美元)、PancakeSwap(113亿美元)。[2021/9/5 23:01:24]

注:本文仅使用sUSD的数据进行分析。鉴于Synthetix上还有其他类型的资产,实际的数据可能会更高一些。有几个数据科学团队正在分析这些数据。等数据分析发布之后,我会附上超链接。

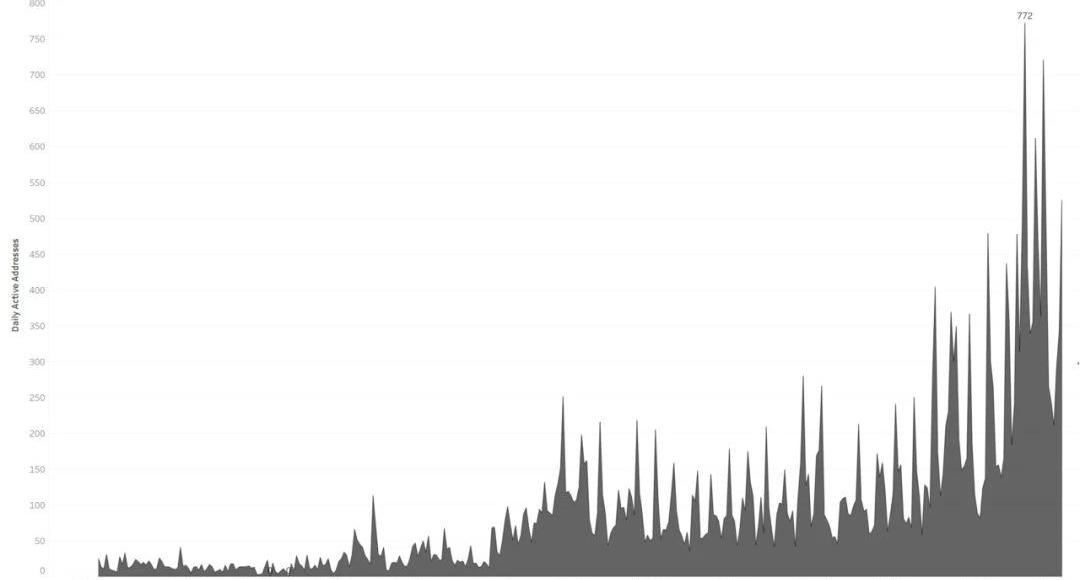

目前,sUSD的活跃用户群体大约是Tether的1/50,以及Tether在去中心化领域的劲敌MakerDAO的1/3。然而,鉴于DeFi领域的竞争愈发激烈,而且还有很多体量巨大的竞争对手,这个合成美元发行平台上能有大约700名用户并非易事。根据这些数据,SNX确实击败了像GUSD这样较为“传统”的DeFi项目。

杨民道:其他链上或跨链的新DeFi可能会削弱以太坊的DeFi主导地位:dForce创始人杨民道发推称:“不要低估来自其他区块链或跨链的新DeFi项目,它们可能会削弱以太坊的DeFi主导地位。有时,先发反而是个劣势。”[2020/9/28]

就交易量而言,Synthetix依然处于起步阶段。由于Synthetix系统被用作合成资产发行平台,则基于估值和活跃用户群体的合理估值方式并不适用于该系统。Synthetix确实证明了我的一个设想是错误的。我曾经认为,DeFi网络必须有一个基础资产,该资产不仅能用来发行合成法币,还具备其他有价值的功能。例如,以太坊的价值不单体现在MakerDAO上,在质押ETH生成DAI的机制出现之前,以太坊就具备有价值的功能。我原本以为这种模式是不可改变的。迄今为止,Synthetix已经证明了我的观点是错误的。对我来说,剩下的问题就是:如果SNX代币本身的价格不会暴涨的话,其规模能有多大。Synthetix为什么如此重要

合成工具将成为通往DeFi未来以及实现DeFi普及的阶梯。按照目前的情况来说,稳定币是已经适应了市场的用例之一,但是要与传统银行竞争的话,这个生态系统需要构建出更加复杂的金融产品。这类金融产品将涉及到外币、权益工具、看跌/看涨期权、期货,理想情况下还有保险。合成工具为如今日益复杂的DeFi生态系统奠定了基础。在之前的一篇文章中,我探究了在零工经济下,银行该如何吸引存款并获得利息。通过将合成工具引入产品搭配组合,个人可以“买入”黄金等实物商品或做多/做空特斯拉等公司的股票。合成工具能够与传统金融技术提供的产品竞争吗?或许不能。但是这两者就好比一个是在网速256kbps的宽带猫上运行的Netflix,一个是21世纪初在有线网络上运行的HBO。我们都知道过去20年来发生了什么。注:截至本文撰写之日,SNX主要在去中心化交易所上进行交易,大量流动性主要集中在少数几家场外平台上。从“去中心化程度”来分析的话,这种情况确实构成了风险。话虽如此,这个项目能够带动一个网络,避免中心化交易所,并引导Uniswap上最具流动性的代币,这些都给我们留下了深刻印象。随着采用率提高,交易所的未来出现了有趣的迹象。我们将继续探究即将实现的合约交易和众包流动性池。

IEX CMO:DeFi与传统金融的融合是一场巨大的变革:北京时间9月20日 由金色财经主办的共为·创业者大会厦门站盛大召开,极致的创新型数字资产交易平台IEX CMO-Rachel 受邀出席圆桌论坛。围绕“DeFi沉思录:距离主流大众还有多远”的主题与现场嘉宾对话,共同探索行业最新动态。

IEX CMO-Rachel在圆桌环节提出,我们要明确的是,与传统金融相比,DeFi有更强的开放性和包容性。DeFi仍然是一个实验,远没有被大规模采用,而且与整个加密货币一样,它还会有起有落。尽管如此,从长远来看,我们仍然相信技术,商业模式和治理方面的潜在突破将为人们带来可观的价值。[2020/9/20]

编者按:本文来自加密谷Live,作者:LiangCHE,Odaily星球日报经授权转载。没有哪个行业像区块链这样迫切的希望被主流认可,此文盘点了在2019年中预示着数字资产行业逐渐进入主流的事件.

1900/1/1 0:00:00编者按:本文来自蓝狐笔记,Odaily星球日报经授权转载。前言:在绝大多数人的认知中,荷兰曾经发生过郁金香狂热,最后泡沫破灭.

1900/1/1 0:00:001月3日,F2Pool联合创始人神鱼在鱼池大客户年度答谢宴上发表演讲。作为一个资深矿工,以及全球头部矿池的掌舵人之一,神鱼为我们从多维度剖析了矿业即将到来的换代+减半两大周期.

1900/1/1 0:00:00编者按:本文来自吴说区块链,Odaily星球日报经授权转载。吴说区块链获悉,比特大陆人员优化在1月6日上午启动,赔偿方案是n+1与期权。同日原董事长詹克团发文反对裁员.

1900/1/1 0:00:00编者按:本文来自小葱区块链,Odaily星球日报经授权转载。“高波动性”、“不稳定”、“高风险高收益”等标签一直伴随着加密货币市场的成长,虽然加密社区中不乏信仰者存在,但是从在这个新兴市场中,更.

1900/1/1 0:00:00编者按:本文首发于微信公众号锌链接,关注公众号,和我们一起探索产业区块链价值。如需转载文章,请微信申请开白名单.

1900/1/1 0:00:00