编者按:本文来自:得岸观点,作者:JorgeS,Odaily星球日报经授权转载。

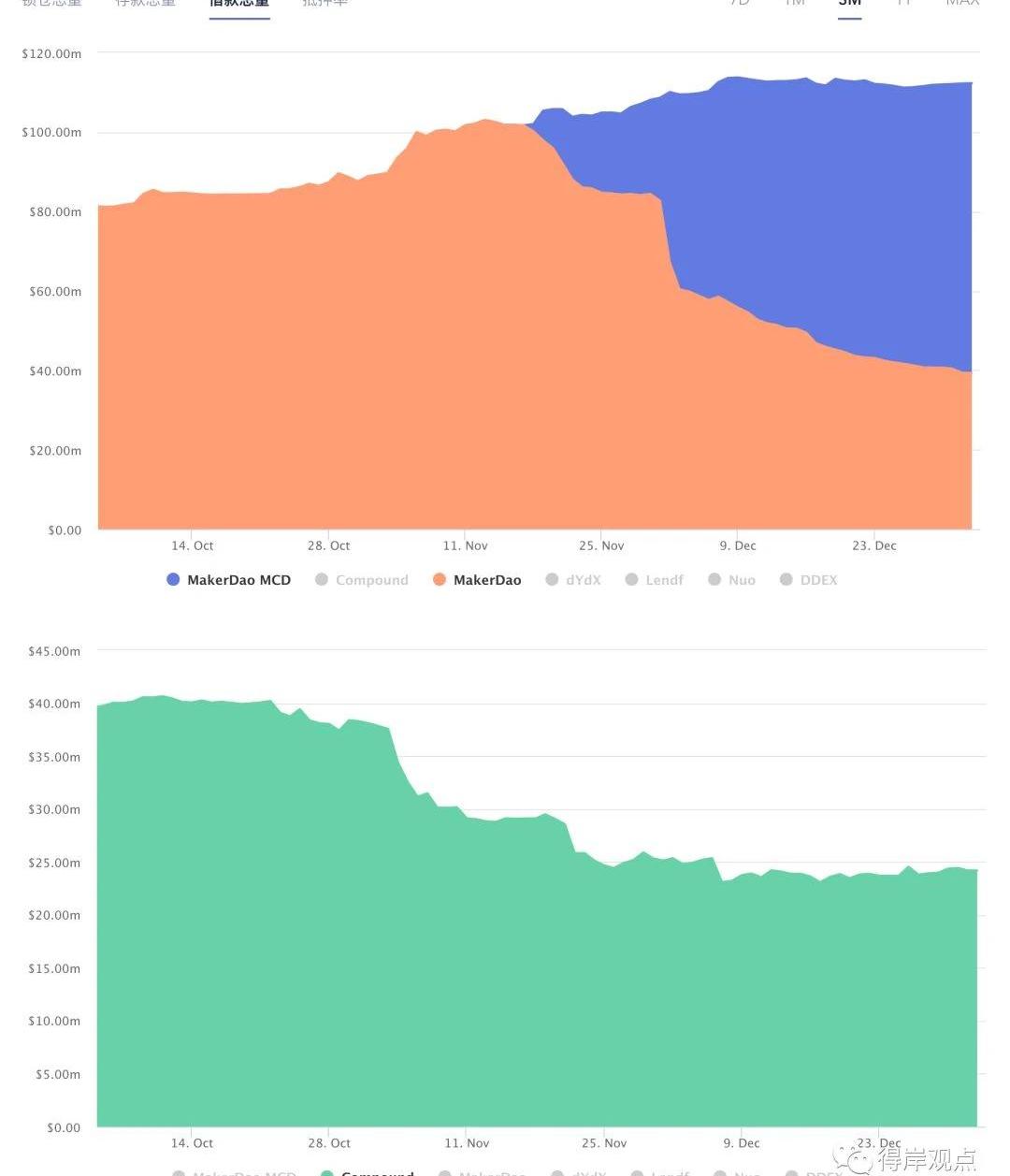

11月初时,MakerDAO的借款总量出现了一次大幅上涨,同一时期,Compound的借款总量却明显下滑。导致用户从Compound转移到MakerDAO的原因十分简单,在10月28日,MakerDAO将DAI的贷款利率从9.5下调到了5.5。

DeFi借贷协议Alchemix alETH池疑似出现漏洞,该池已暂停抵押借贷:官方消息,DeFi借贷协议?Alchemix alETH池疑似出现漏洞,用户在有未偿还的alETH债务时就可以提出抵押的ETH。目前团队已停止该池的抵押借贷并展开调查。[2021/6/16 23:42:13]

数据来源:DeFiInsightMakerDAO的决策也许并不是为了从其他借贷平台吸取用户,而仅仅是对市场流动性宽松的一个反应,但其结果却造成了大量用户的迁移。从市场竞争的角度看,利率仍然是抵押借贷业务最有效的竞争手段。有关DSR的上线将为MakerDAO带来竞争优势的话题,我们在之前的文章中曾经略有提及,在这里我们把这个问题稍微展开一下。算法调节vs治理调节

去中心化抵押借贷市场总借款量突破34亿美元 创历史新高:12月16日消息,据DeBank数据显示,去中心化抵押借贷市场总借款量已突破34亿美元,创下历史新高,本文撰写时为34.5亿美元。去中心化借贷市场是一个基于智能合约的网络系统,加密货币持有者可以在这里将他们的链上资产/通证借给他人来获得利润。目前按照借款总量计算,排名前五的抵押借贷平台分别是:

1、Compound:借款总量1,914,239,855美元;

2、Maker:借款总量1,105,284,010美元;

3、Aave V1:借款总量368,660,884美元;

4、Cream:借款总量31,714,377美元;

5、Aave V2:借款总量19,377,032美元。[2020/12/16 15:23:22]

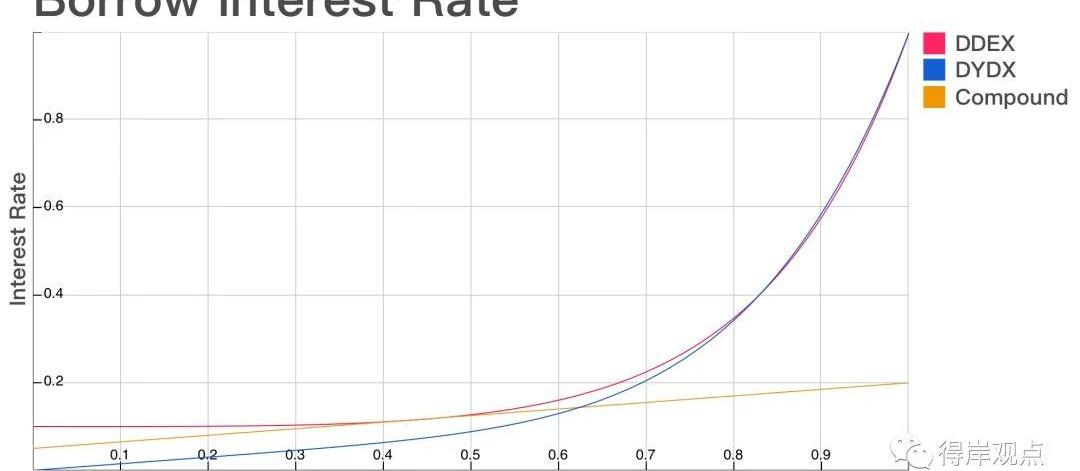

Compound、dYdX等借贷池类的平台,其存贷利率是由供需关系直接决定的。利率是借贷池中资金利用率的函数:当资金池中大量资金被借出,资金利用率上升时,利率就会相应上升,以此抑制贷款需求,同时吸引用户存款补充资金池;相反当资金利用率降低,为了拉动需求激励用户贷款,利率也会相应降低。利率调节的过程是由算法自动完成的,尽管有一些参数可以人为修改,我们仍然可以认为,这些平台的利率是由算法决定,利率曲线的形状十分固定,而不容易进行人为干预。

Cream Finance新增支持YFI作为抵押借贷资产:DeFi项目CreaFinance(CREAM)宣布在CREAMBSC上架Yearn.finance(YFI)代币,允许用户在app.cream.finance上供应和借出YFI,每提供100美元的YFI,用户最多可以借入50美元的其他代币。除了YFI之外,CreamFinance支持的其他资产还有BTC、ETH、BNB、BUSD、USDT、LINK、XRP、BCH、LTC、DOT、CREAM、ADA、BAND、EOS、DAI、XTZ和FIL。[2020/10/19]

抵押借贷平台Aave的资金规模突破1亿美元:Debank数据显示,抵押借贷平台Aave的资金规模突破1亿美元,截至目前为1.05亿美元,逼近总量排名第二的Compound (1.09亿美元)。另外,Aave的在贷规模为1592万美元。[2020/6/11]

数据来源:https://medium.com/hydro-protocol/上面的图中可以看到,各家的利率曲线不尽相同,在相同的资金利用率下,利率多有差异,而这些差异也必然会影响用户行为,改变抵押借贷市场的格局。当用户转向其他平台,项目方本身并不能通过人为调节利率来扭转局面。在DSR上线之前,MakerDAO并不提供DAI的存款收益,贷款利率是由MKR的持有者通过治理行为来调节的。DSR上线后,MakerDAO也开始吸纳存款,这让它同其他抵押借贷平台的竞争关系愈发凸显。而其存款利率仍然通过治理方式调节,那么在利率调节上它就具备了非常高的灵活性。也就是说,其他的借贷平台很难将利率调节当作自己的竞争手段,而MakerDAO可以。在市场状态瞬息万变的情况下,这种灵活性无疑带来了非常大的优势。存款利率的上限

Compound等平台提供给存款用户的收益来源于借贷用户支付的利息,贷款资金来源于存款,所以贷款总量不可能大于存款总量,即便Compound将收到的利息全部分给存款用户,其存款利率也不可能高于贷款利率。而在MakerDAO这里,事情却恰恰相反,用户存进来的DAI,其最终来源一定是通过抵押借贷方式发行的,所以对MakerDAO而言贷款的规模一定大于存款规模。那么理论上只要MKR的持有者同意,MakerDAO可以向存款用户支付高于贷款利率的利息!当然MakerDAO不可能如此随意的调节利率,否则将对DAI的价格稳定造成非常大的负面影响,毕竟DSR首先是作为DAI的价格稳定机制被提出的。而关于MakerDAO的治理过程是否足够的去中心化的问题,我们也在之前的文章中讨论过。在这几个项目中,MakerDAO的设计明显是最复杂的,相比Compound简单直接的吸储放贷模型,MakerDAO不仅引入了原生的稳定币,还设计了复杂的治理机制。这些复杂设计是否必要也曾引发过很多讨论。至少目前看来,每一个机制设计都证明了一定的合理性。最后我们想强调的是,在现在这个阶段谈竞争还为时尚早,DeFi生态的规模仍然十分微小,而不同项目分别朝着不同方向的尝试和努力,才是我们乐于看到的。唯有如此,我们才有可能更快地找到真正可行的路。

标签:MakerMAKEDAOMakerDAOmaker币MakerDAOMemeDao.Aimakerdao创始人mushgain

1月7日发表了文章《币圈现状:黎明前的黑暗》后,很多读者针对当时比特币价格的迅速上涨就留言咨询:比特币还有没有回调的可能?我记得当时的情形是:美国击毙了伊朗高官后.

1900/1/1 0:00:00编者按:本文来自以太坊爱好者,作者:JohnAdler,翻译&校对:IANLIU&阿剑,Odaily星球日报经授权转载.

1900/1/1 0:00:00编者按:本文来自白话区块链,Odaily星球日报经授权转载。白话区块链刚入门的小白在了解私有链的时候,可能会有疑惑:区块链拥有去中心化的特性,尤其公链在记账、去信任等方面的优势深得人心.

1900/1/1 0:00:00本文来自Trustnodes,Odaily星球日报译者|Moni2018年4月1日,愚人节。那天,以太坊联合创始人VitalikButerin开了一个玩笑,声称要像比特币那样,也为以太坊代币供应.

1900/1/1 0:00:00编者按:本文来自PANews,作者Carol、毕彤彤,Odaily星球日报经授权转载。 从2017年开始的公链融资热,到2018年进入主网上线潮,再到2019年迟到的明星公链交出成绩单,中间件大.

1900/1/1 0:00:00您可能已经听说过,自2017年以来,Telegram团队一直在开发一个新的区块链平台TON区块链和本地加密货币Gram.

1900/1/1 0:00:00