Solana上的稳定币项目Nirvana创建了一种新型的AMM机制,解决了算法稳定币在流动性上的问题,同时不断抬升其地板价。它的反复套娃机制究竟是创新还是局?与Solanalabs团队关系密切,在这条链上它又有什么未来的机会?

一、介绍

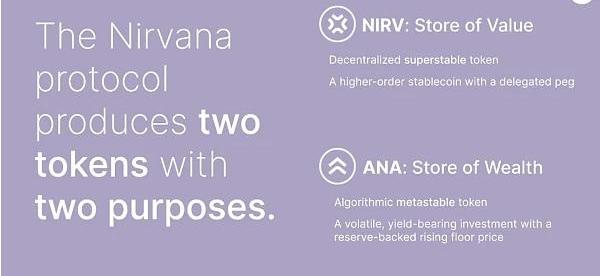

Nirvana是一个建立在Solana上的双Token的算法稳定币架构协议,旨在提供防止恶性通货膨胀。通过其创新性的AMM和Staking机制为用户提供了高额的APR。

Nirvana项目采取双币系统:ANA是一种算法亚稳态代币,用作财富存储;由ANA作为抵押生成的NIRV代币,是一种去中心化的超级稳定币,用作价值存储。ANA和NIRV的关系就好比LUNA和UST,ANA的估值会随着NIRV需求的增长而增加。

二、Nirvana的项目规则

登陆官网链接Solana钱包地址后,用户可以用系统支持的稳定币,USDC、USDT、USDH、NIRV、DAI购买ANA代币。

拥有了ANA代币之后,用户可以质押ANA从而获取以prANA,一种类似期权的token,代为支付的质押奖励。用户可以使用1prANA+1ANA地板价的价格来换取1个ANA,随后该prANA会被销毁。prANA奖励每个epoch分配一次,prANA奖励数量=ANA供应量*奖励系数,随着ANA供应量的增加,奖励也会增加;用户收到的prANA数量取决于该用户的抵押份额在总质押中的占比。

FTX债权人:美国国税局已提交大量索赔证明,对多个债务人提出实质性索赔:5月28日消息,FTX 无担保债权人委员会发推称,4 月 27 日至 28 日,美国国税局提交大量索赔证明,对多个债务人提出实质性索赔。债务人和委员会正在评估这些索赔的性质、有效性、优先权和金额。[2023/5/28 9:46:43]

质押了ANA代币后,用户就可以进行贷款以获得算法稳定币NIRV。可以贷款的NIRV数量=质押的ANA数量*地板价。获得NIRV代币后,用户可以返回第一步,用NIRV代币再次购买ANA代币进行二次质押和二次借贷,从而实现循环套利。贷款时项目方每次会收取3%的手续费,而如果我们假设进行二次质押后本金/数量变为原来的n倍,我们有n=ANA数量*ANA地板价*97%/ANA市场价,所以在无数次循环套利后,我们可以套利的本金/数量的倍数为1+n+n^2+n^3+…<1/。根据市场价和地板价来看,无论进行多少次套利,最终用户所能获得的杠杆倍数不会超过2.39倍。

除了期权类的prANA,Nirvana还有另一种锁定流动性的工具——trANA。trANA相当于官方债券,持有trANA后用户将能够以折扣价格购买ANA代币。trANA会线形释放ANA,可以理解其会产生一系列不同到期日和不同数量的ANA期货,定价由市场决定。这个功能相当于内嵌了一个的期货交易所,增加了ANA的投机场景。

Nirvana协议上最后一个功能是回收。当ANA代币价格大幅下跌,跌破地板价时,用户可以通过该功能以当前地板价将所有ANA卖回给协议,不会产生任何滑点。

三、Nirvana的实现机制

1.不会下跌的地板价——虚拟AMM

Nirvana的AMM并不是常见的基于x*y=k的恒定乘积来定价,而是基于一个由Nirvana协议控制的新的铸币系统,即虚拟AMM机制,将ANA的地板价编码到其定价算法中。该虚拟AMM保证ANA具有一个最低的、并且会不断抬升的低价,而且ANA不会以低于地板价的价格被购买。这个虚拟AMM还可以保证有足够的流动性以地板价回收ANA。

韩国政务委员会将于月底提出并讨论“虚拟资产相关法案”:金色财经报道,韩国政务委员会将于3月28日开始召开第1议案审议分会,提出并讨论“虚拟资产相关法案”的立法,4月将举行公开听证会,听取专家意见。

韩国国会政务委员会目前有18项待决的虚拟资产相关法案,包括11项与虚拟资产相关的立法法案、4项电子金融交易法修正案、2项特定金融信息法修正案和1项关于设立金融服务委员会的法案。(MoneyToday)[2023/3/22 13:19:20]

在主流的AMM机制里,一般存在两种代币A和B。代币A和B在创世时的比例维持在1:1,A代币以B代币报价。而如果A代币在市场中得到更多青睐,投资者愿意花费更多代币B来获取AMM中的代币A,那么池中的代币A数量减少、价格提升。因此,在主流的AMM机制中,代币的价格是关于代币相对供应量的函数。

而在Nirvana的虚拟AMM机制中,ANA代币的价格是由它AMM独特的函数来决定的,供应量越多,价格就越高。同时,这种虚拟AMM机制保证了只有一部分的ANA可以通过市场价与AMM进行买卖。

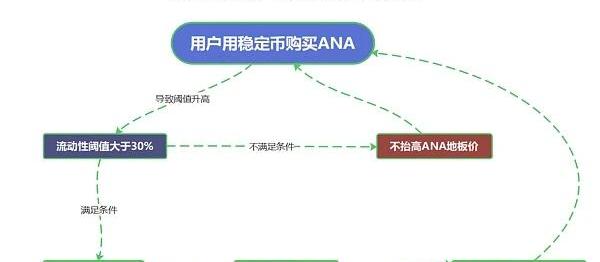

在系统的资金储备池中,有一部分资金用作提升市场价,称作支撑市场价的流动性PSL;另一部分用作提升地板价,称作支撑地板价的流动性FSL。当ANA被铸造,在系统的资金储备池里就会增加对应地板价的稳定币,而不是将未使用的ANA代币锁定在传统AMM池中。此时ANA的供应量增加,即有新的流动性进入资金储备池。新的流动性首先用做支撑市场价,而当PSL达到一个由市场决定的阈值时,这部分流动性会用来支撑地板价。

而当流动性被分配给FSL时,AMM会继续进行判断:可以用市场价交易的ANA的价值达到或多于资金储备池总储备的30%情况下,大于30%的部分会被视为盈余,同时,系统会把这个阈值降低至总储备金价值的25%,储蓄金重新分配,从而使地板价抬高。以此类推,每当有新的资金涌入,都会重复此过程从而使地板价一直提升。

比特币短时突破25,000美元:金色财经报道,行情数据显示,比特币短时突破25,000美元,现报24,874.14美元,24小时涨幅0.74%。行情波动较大,请做好风险控制。[2023/2/20 12:16:35]

而当用户以市场价把ANA卖回给协议时,AMM池中用作支撑市场价的这部分资金起到作用,实现兑付,而ANA也会被销毁,所以AMM池中不存有ANA代币。

根据这个机制,只要有新的资金进入虚拟AMM,ANA代币的地板价就可以不断提升。而如果交易量萎靡,进场资金减少,ANA也至少可以保住现有的地板价。简单来说,ANA地板价的抬升机制就相当于一个重新分配流动性的过程,通过协议灵活改变ANA的价格函数,ANA的地板价可以抬升,并且能够保证国库仍有一定价值的资产持有流动性。

比如现在ANA市值约为1500万,国库里真金白银的稳定币价值只有500万,而剩下的都是凭空套出来的NIRV。而用户如果想卖回ANA,必需先偿还借出的NIRV,然后NIRV和ANA会成对销毁,如此一来,能够保证有足够流动性来支持以地板价交易。

同时,官方也强调了Nirvana项目的流动性是“协议完全拥有的流动性”,Protocal-ownedliquidity。所有ANA代币的存在都有市场流动性存储在协议本身的AMM,而不是像Olympus(OHM)DAO控制的国库一样,流动性存在于第三方AMM。

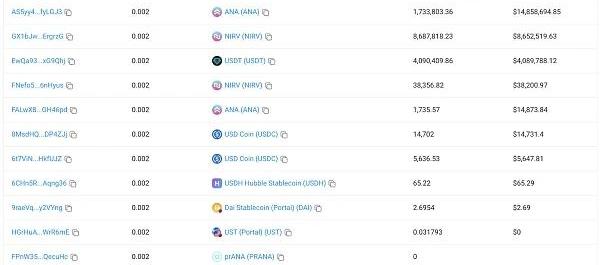

为了保证ANA代币有稳定的价值支撑,储蓄池中资金的风险必须极低,因此,用户在最初购买ANA时此协议只接受稳定币购买,国库中用做流动性支持的是稳定币,从而降低了风险。并且购买接受非单一稳定币,也使得风险得到了有效控制。国库地址:solscan.io/account/CxuuSEv67PzNkMxqCvHeDUr6HKaadoz8NhTfxbQSJnaG#tokenAccounts

加密金融服务公司Flowdesk将增加员工人数并扩大海外业务:2月9日消息,据彭博社报道,法国加密金融服务公司 Flowdesk 计划将其员工人数增加一倍以上并向海外扩张,该公司打算到 3 月底将其团队从 60 名员工增加到 140 名,将聘请业务开发、交易、运营以及法律和合规方面的人才。并计划在纽约开设办事处。Flowdesk 目前已在法国金融市场管理局 AMF 注册。

去年6月报道,加密金融服务公司Flowdesk完成3000万美元A轮融资,Coinbase等参投。[2023/2/9 11:57:13]

2.无清算风险的稳定币NIRV

在Nirvana的双币系统中,NIRV被称为“超级稳定币”。它通过完全去中心化的挂钩维持其1美元的价值。它得到多元化的稳定币的支持,减少了受单一稳定币脱锚导致NIRV抵押不足的概率。

从协议的角度来看,NIRV始终被视为1美元。该美元价值以ANA代币计价。例如,如果ANA的现货价格为12美元,则协议接受12NIRV来购买ANA代币。同样,一个ANA代币可以卖回12个NIRV代币。如果NIRV偏离其挂钩,这种从NIRV到ANA和ANA到任意稳定币的传递性就创造了一个套利机会。如果NIRV的交易价格低于其挂钩,套利者会购买便宜的NIRV,然后用它以折扣价购买ANA。他们随后将ANA卖回协议以获得不同的稳定币,并从套利中获利。

而由于稳定币NIRV基于ANA地板价定义,可贷款的NIRV数量=ANA地板价*质押的ANA数量,由于ANA的地板价不会跌,即使出现NIRV坏账,用户所质押的ANA的价值总是回大于借出的NIRV的价值。由于抵押品的价值永远大于债务,所以用户债务可以永远不被清算,这就保证了稳定币NIRV不具有清算风险。

现阶段NIRV主要有三个用途:

以零清算风险为ANA加杠杆。通过锁定ANA,用户可以获得相当于ANA内在价值的NIRV贷款。然后可以使用NIRV购买更多的ANA。如果用户想要解锁质押的ANA,必需还清NIRV贷款,所以,由于NIRV贷款永远不会超过ANA抵押品的价值,因此不存在清算风险。而用户还NIRV债务的时候,会成对销毁NIRV和ANA,清掉所有杠杆。

Trust Wallet已支持Ronin Network,可以从中存储、发送和接收RON代币:7月20日消息,多链非托管钱包Trust Wallet现在已支持跨链桥Ronin Network,可以直接在Trust Wallet中存储、发送和接收RON代币。Ronin Network是由Axie Infinity母公司Sky Mavis构建的一个与以太坊相关的侧链。RON总供应量上限为10亿枚,发行量每季度通缩。[2022/7/20 2:25:20]

由于NIRV是一种去中心化的稳定币,它将稳定币的固有风险分散到多样化的投资组合中。稳定币用户不需要将他们的资金与单一的稳定币挂钩。这样也降低了若一种稳定币脱钩对项目本身的影响。

锁定的ANA继续以prANA代币的形式返回收益,同时用作NIRV贷款的抵押品。用户可以随心所欲地持有NIRV,在他们认为合适的时候进行买卖,并一直从他们的抵押品中赚取收益。

四、Nirvana盈利来源

1.交易

在市场进行交易时,项目方会收取手续费。用户在用稳定币买ANA时,项目方收取0.1%的手续费,卖的时候收取0.3%。收入以ANA来计价。

2.取消抵押

用户取消抵押ANA时,项目方会收取0.5%的手续费。这是为了激励长期质押以获得足够的prANA奖励来平衡费用。

3.trANA合约购买费用

购买trANA合约时,会收取0.2%ANA的手续费。

4.NIRV贷款发放

用户用其质押的ANA去借NIRV时,项目方收取3%的利息,以NIRV来计价。这笔不小的费用用来抑制当购买ANA时过度利用NIRV贷款。

5.生态系统成长费

Nirvana协议规定根据ANA的净供应量铸造一定数量的prANA。随着越来越多的ANA被制造出来,同样比例的prANA也被制造出来。在ANA被卖回和销毁的时候,不会产生prANA。

这些盈利只为协议本身和生态系统运营提供资金。没有分配给团队成员、内部人员或投资者的“协议代币”。同时,初始分配里项目方没有分到任何代币。ANA的原始筹码通过为期5天的拍卖来获得,IDO在Raydium完成。并且无论是项目方还是其他用户,没有人能够零成本的获得ANA和prANA。

五、Nirvana的发展和风险

项目从4月份发布以来,经历过短期内的暴涨。ANA市场价也在4月17号左右一度来到22.2美元。随后ANA的价格随着FOMO情绪降低、入场人数减少,ANA的价格也随之下滑。但是由于其独特的AMM机制,ANA的地板价一直处于增长状态。即使是在瓶颈期,地板价仍在小幅度增长。

虽然地板价一直在上升,Nirvana作为一个纯DeFi项目,依然一直处于不瘟不火的状态。Nirvana在Solana上还是有一定的局限性,较Ethereum相比安全性、网络性能较差。并且缺少更多的应用场景,目前的玩法几乎仅限于利用NIRV进行循环借贷。

除了Solana公链的局限,Nirvana的机制也存在一些漏洞。若ANA的市场价跌到了地板价附近,APY趋于零,prANA变得没有吸引力。由于此时质押ANA变得没有收益,入场资金会减少,也没有资金能够推动PSL。而此时会有越来越多的老用户向协议卖回ANA,ANA被销毁,使得供应量继续减少。这时则需要大量的资金涌入才能重启项目的正循环。

从目前的国库储备来看,虽然流动性由多种稳定币支撑,并且看起来ANA的数量和市值都不低,但从实际情况来看非空气的部分只有USDT支撑,并没有如项目方所说的那样用一篮子稳定币来分散风险。

Nirvana项目方在5月19日于官方推特上披露将与xNFT这个项目方展开合作。目前关于xNFT的项目的资料很少,只有获得“blueball”的用户可以被邀请进closeddiscord中。但其官方推特已经拥有超过一万名粉丝,并且可以明显看出Solana的核心人物们都在为其造势,不少人认为这将是Solanalabs未来的大动作。

Nirvana团队具体成员尚未披露,根据项目方在Solana黑客松上的说法,团队由活跃的Solana创始人、工程师和Solanalabs的员工组成。团队成员以前有过谷歌、高通和其他金融机构的工作经历。

Nirvana团队还致力于营造一种独特的社区氛围。从“涅槃”这个极具佛教特点的名称开始,整个团队的宣发、治理都使用了很多佛教术语。除了官方推特账号外,Nirvana还有一个名为“Sid-DeFiBudda”的账号,称之为“LamaoftheNirvanaprotocol”,会发布一些夸张、抽象的项目动态。每周会组织“MeditationwithSid”环节,用来回答一些用户问题和更新项目动态。

六、结论

总体来说,Nirvana协议在当前看来是一个不错的创新:虚拟AMM机制保证了协议拥有流动性,ANA底价也因为这个机制不断抬升,让用户可以在市场行情不好的时候实现刚性兑付。NIRV作为ANA的贷款,价值币比抵押物低,不存在清算风险。作为一个去中心化的项目,项目方也没有任何代币分配。

项目团队与Solanalabs联系颇深,在Solana重点关注NFT、GameFi领域的大环境下,可以期待Nirvana协议能开发出更多有趣的应用场景,但项目方须重视当前ANA市场价和地板价趋同的风险。

关于我们

JZLCapital是一家注册于海外,专注区块链生态研究与投资的专业机构。创始人从业经验丰富,曾经担任过多家海外上市公司CEO和执行董事,并主导参与过eToro的全球投资。

团队成员分别来自芝加哥大学、哥伦比亚大学、华盛顿大学、卡耐基梅隆大学、伊利诺伊大学香槟分校和南洋理工大学等顶尖院校,并曾服务于摩根士丹利、巴克莱银行、安永、毕马威、海航集团、美国银行等国际知名企业。

与我们联系

我们一直在寻找有创意的想法、业务与合作机会,我们同样也期待您的阅读反馈,欢迎联系hello@jzlcapital.xyz。

如果以上内容存在明显的事实、理解或数据错误,欢迎给我们反馈,我们将对报告进行修正。

报告中观点与JZLCapital或有高度利益相关性,本报告不应作为投资建议。

背景过去一年,仅以太坊链上数据统计NFT市值峰值为319亿美元,总成交额为575亿美元。2021年,传统艺术品拍卖成交额为657亿美元,而未统计的链下艺术品成交额则在几千亿美元规模.

1900/1/1 0:00:005月31日,据区块链浏览器TRONSCAN数据,波场TRON总质押量为11,738,538,510美元,突破117亿美元.

1900/1/1 0:00:00据最新消息,SUN.io已于6月7日推出新的2pool(USDT/USDD)矿池,支持USDT、USDD之间的兑换。与此同时,现有的2pool更名为“Old2pool”.

1900/1/1 0:00:00过去的一周,波场TRON项目进展顺利,为满足波场TRON全球社区爱好者阅读,本周周报共分为14种语言,请您选择阅读.

1900/1/1 0:00:00“波卡知识图谱”是我们针对波卡从零到一的入门级文章,我们尝试从波卡最基础的部分讲起,为大家提供全方位了解波卡的内容,当然这是一项巨大的工程,也充满了挑战.

1900/1/1 0:00:00作为全球最受欢迎的公链之一,波场TRON自创立以来始终保持高速发展,生态建设全面开花,各项数据突飞猛进。我们整理了波场TRON取得的辉煌成就,与大家共同见证波场TRON的发展历程.

1900/1/1 0:00:00