重要见解:

LUNA 在 2022 年前 2.5 个月的价格回报率以 7:1 的比例超过了其他智能合约生态系统代币的总和。

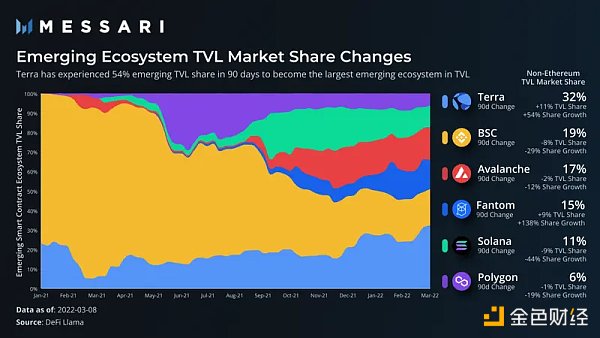

Terra 在新兴智能合约生态系统中的 TVL 市场份额在 90 天内增长了 54%,现在占新兴生态系统 TVL 的三分之一。

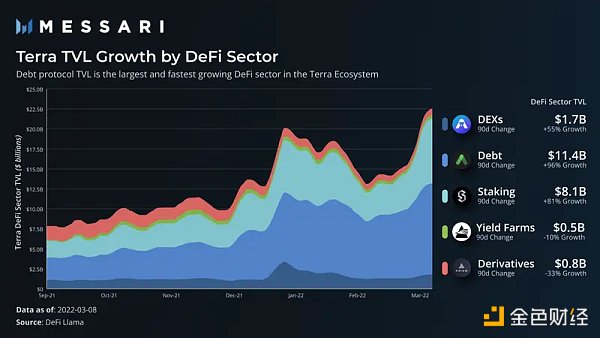

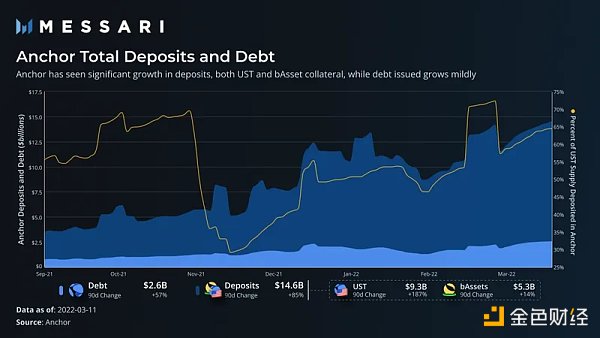

TVL 的大部分增长来自债务协议,因为 Anchor 在 30 天内TVL增长了 50 亿美元。这些存款在很大程度上是为了追逐 Anchor 20% 的收益率,因为债务相对于存款仅增长了三分之一。

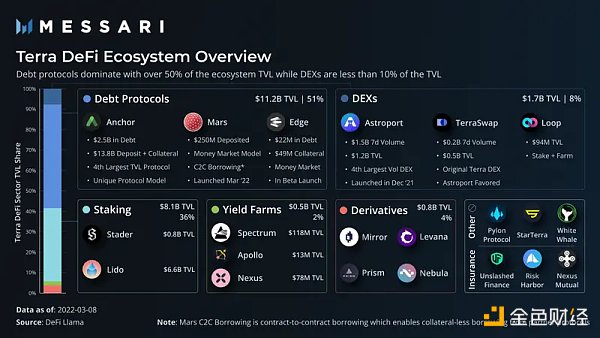

Terra TVL 的 51% 来自债务协议,8% 来自 DEX,36% 来自质押协议。其他新兴生态系统的 TVL 大约有三分之一来自债务协议,不到一半来自 DEX。

最近推出了新的结构性重要协议(DEX 和货币市场),是未来增长的关键来源。

主要风险在于取消 Anchor UST 存款,这可能会导致协议之外的 UST 市场供过于求。

关键机会在于可随时用于推动生态系统增长的原生稳定币,因为大多数智能合约生态系统都受到稳定币的限制——Terra 生态系统将这种限制实现了最小化。

通过在 Twitter 上精心策划了一场 1100 万美元的代币价格注,可以肯定地说 Terra 已经吸引了加密社区的注意。注意当然跟随价格。而 LUNA(Terra 生态系统的原生资产)已经摆脱了一般智能合约平台价格变动的重心,并已牢牢扎根于月球。过去 30 天(3 月 14 日),不包括 LUNA 和超过 100 亿美元流通市值 (CMC) 的智能合约代币下跌了 12%,而同期 LUNA 的价格上涨了 76% 以上。

那么发生了什么?

推动资产重新定价的两个核心原因。

风险重估:添加BTC 作为储备资产:Luna Foundation Guard (LFG) 的成立是为了保护 UST 挂钩。作为一个实体,LFG使用 LUNA 购买了超过 22 亿美元的 BTC(通过销毁为UST,然后用UST购买BTC)。另外还有 800 万个 LUNA(约 8 亿美元)未来用于 BTC 购买。因此,UST 算法设计出现螺旋式下降情景的风险显着降低,从而导致 LUNA 资产价格的重新评估。

使用增加和良好的基本面:随着更广泛的市场经历价格和收益率下降,Anchor 20% 的稳定收益率吸引了大量新用户和资本。随着新 UST 的铸造,LUNA 供应被销毁,导致价格上涨压力以及 TVL 等常用参考指标的显着增长。

随着不稳定风险的减轻,持续成功的主要因素转向网络和相关应用程序的基本采用,以及更广泛意义上的 UST。

GameStop以监管不确定性为由下架加密钱包:金色财经报道,知名视频游戏零售商 GameStop (GME) 宣布,在推出该服务仅一年后,它将取消对加密钱包的支持,理由是美国的监管不确定性。其网站称,由于加密货币领域的监管不确定性,GameStop决定于2023年11月1日从市场上撤下其iOS和Chrome扩展钱包,客户可以在10月1日之前访问。

GameStop加密钱包大约于一年前推出,允许用户通过去中心化应用程序管理加密货币和NFT,并支持GameStop的NFT市场交易。去年12月,该公司进行了裁员,其中包括多名负责开发其加密钱包的软件工程师。[2023/8/2 16:12:58]

UST 需求的最佳估算方法是首先分解整个生态系统的相对增长率,然后是 TVL 越来越细化的分解,然后是 DeFi领域,最后是协议。通过了解 UST 需求,可以准确评估 Terra 的看多和看空案例。

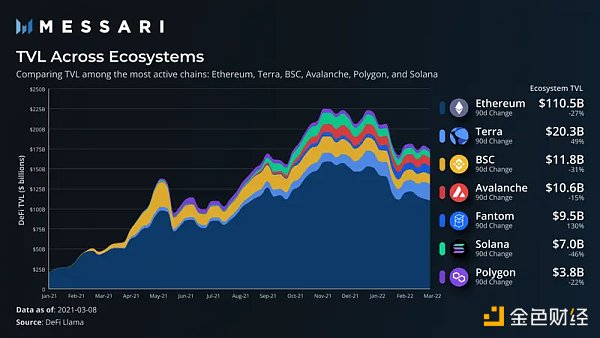

大约自 2022 年初以来,顶级智能合约生态系统的TVL 已经下滑,大致反映了原生资产市场价格的变化。 Fantom 和 Terra 是过去 90 天内仅有的两个 TVL 增长的生态系统。 Terra TVL 增长(+49%)主要是由于 LUNA 的价格大幅上涨以及 UST 供应的持续扩大。 因此,新兴智能合约生态系统中 TVL 份额的构成发生了变化,Terra 现在是以太坊之外最大的生态系统。

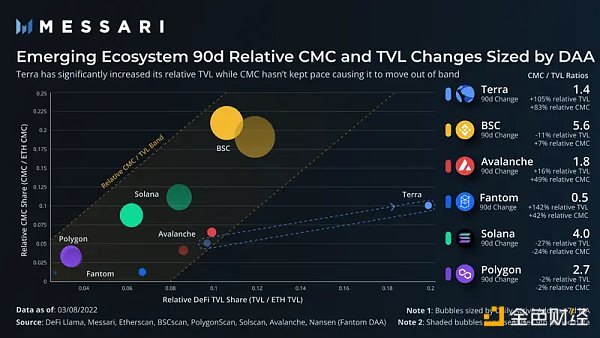

比 Terra 在 TVL 90 天 49% 的增长更令人印象深刻的是,它在新兴生态系统 TVL 市场份额中增长了 54%。 该市场份额现在几乎占顶级新兴生态系统的三分之一。 强劲的相对表现已将 Terra 从 CMC 转移到新兴生态系统所在的 TVL 波段。

当新兴生态系统的 CMC 和 TVL 相对于以太坊的数据进行绘制时,无论整体市场变化如何,哪些生态系统正在获得或失去地位就变得很清楚。一般来说,向上和向右是好的,这意味着生态系统相对于市场领导者更有价值。左侧的带外意味着投资者正在为 TVL 的增长定价。同时,向右的带外信号表明投资者对 TVL 的可持续性持怀疑态度,或者更乐观地说,表明投资者对不同机制的升值滞后。

Messari创始人:做多 USDC,做空美元:8月23日,Messari创始人 Ryan Selkis?发推表示,做多 USDC,做空美元,理由是由加密货币行业构建的稳定币是我们出口美元的方式,大型政府的联邦货币计划是我们输给中国并破坏美元储备地位的方式,美元稳定币对美国和美元的支持程度非常高。[2021/8/24 22:32:52]

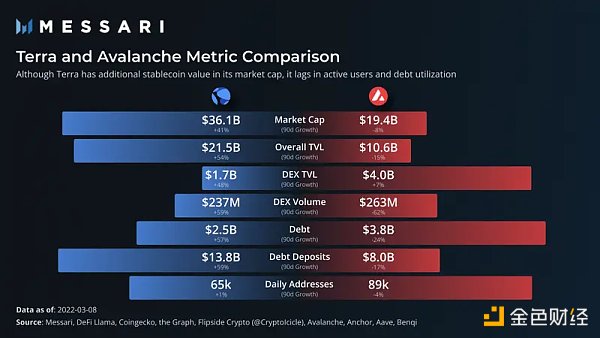

在过去的 90 天里,Terra 明显地向右移动了很远的带外。即使 Terra 的 30 天价格上涨了 76%,其 CMC 也未能跟上其相对 TVL 的增长,这意味着投资者要么有意打折 TVL 的增长,要么无意中未能掌握其竞争定位。当将 Terra 与另一个著名的协议 Avalanche 进行比较时,很明显为什么 Terra 在 TVL 的基础上低估。

Avalanche 拥有更多的每日活跃用户、更高的 DEX TVL、交易量和未偿债务。那么为什么市值和整体 TVL 几乎是 Terra 的一半呢?

大约 20 亿美元的 Avalanche 的 DEX TVL 位于稳定币swap协议中,服务于一个小交易量且完全不同的稳定币市场。由于UST是单一的本地稳定币,Terra 不需要这种过多的资金来进行类似资产互换或维持挂钩稳定性。因此,从整个生态系统的角度来看,可以更有效地使用其 DEX 资本。更不用说,LUNA 作为支持 UST 的货币资产获得了额外的价值。

大部分低估推理归因于债务协议统计数据。 Avalanche 在 Aave 和 Benqi 的债务利用率相对健康,利用率略低于 50%(未偿债务/存款)。与 Aave 和 EVM 链上的其他货币市场相比,Terra 的主要债务协议 Anchor 是独一无二的。利用率约占总存款的 20%,这意味着更多的资本出现在 TVL 统计数据中,因此没有被有效地用作生息债务。 Anchor 的未充分利用是由于 APY Anchor 向 UST 存款支付的 20% 的固定押金。由于没有足够的利息或 Staking 收入(Anchor 中的抵押品获得支付给存款人的 Staking 奖励),存款 APY 是从协议储备金中支付的,这通常是债务协议的不可持续模型。

然而,从整个生态系统的角度来看,从现在和长期来看,从单一协议的角度来看似乎不可持续的东西可能是全面网络的成功引导。为了了解整个 Terra 生态系统,让我们按 DeFi 部门和协议类型分解资本。

Messari创始人:年初至今 Bitstamp上XRP交易量占比为18%:Messari创始人Ryan Selkis发推表示,如果主要交易所下架XRP,哪个交易所业务受影响较大。年初至今,Bitstamp上XRP交易量占比为18%;Coinbase上XRP交易量占比为8%;Kraken上XRP交易量占比为5.5%[2020/12/23 16:14:23]

债务协议约占全网 TVL 的一半,90 天内增长近 96%,是 TVL 中增长最快的 DeFi 领域。 Anchor 的高收益存款利率和滞后的借贷量显然是主要驱动力。

除了成为 TVL 的第二大领域外,流动性质押协议也是增长第二快的领域,在过去 90 天内随着 Stader 的推出增长了 81% 以上。因此,流动形质押 TVL 超过网络 TVL 的三分之一。相比之下,以太坊和 Solana 都有突出的流动性质押协议,占各自网络 TVL 的 10-20%,这表明 Terra 生态系统在该领域的相对采用率更高。造成这种情况的一个重要原因是,Anchor 专门使用流动性抵押衍生品作为抵押品,而不是像以太坊上的 Aave 这样的协议,它接受原生资产和抵押衍生品。

由于债务和流动性质押协议的 TVL 份额过大,因此肯定存在代表性不足的部门。 其他网络上的 DEX 占 TVL 的 20-40%,而 Terra DEX 不到 10%。 然而,如前所述,在生态系统中拥有单一稳定币消除了其他专门用于稳定资产交换的链上通常 DEX TVL 的很大一部分。 此外,Terra 的 DEX 流动性在此期间保持强劲增长,达到 55%。

让我们深入研究另一层来检查每个部门内推动增长的协议。

Anchor

如前所述,Anchor 是 Terra 上最大的协议,不仅在生态系统中,而且在针对生态系统的质疑叙述中都发挥着关键作用。

虽然平台上的债务增长了 57%,但 Anchor 的总存款在 90 天内几乎翻了一番。这些存款要么是其 Earn 产品中的 UST,要么是用于抵债的担保抵押品。 UST 存款获得固定利率,维持 20% 的年利率,并作为已发行债务的供应。抵押资产(bLUNA 和 bETH)是具有流动性的抵押衍生品,其抵押收益直接用于协议储备(并最终流入 UST 存款人)。债务只能针对保税的抵押资产进行。

ETC Cooperative:不再要求ChainSafeth在Hyperledger Besu中实施MESS:ETC Cooperative今日发推文称,在与Input Output合作评估了51%攻击的方案后,ETC Cooperative将不再要求ChainSafeth将MESS(修正指数主观评分)实施到Hyperledger Besu中。但将添加ECIP-1099提案。[2020/10/14]

该协议的收入来自抵押资产的质押收益和借款人支付的利息。相对于这两个来源,UST 存款的不成比例增长(+187%)造成了一个不稳定的系统,因为无论通过债务或质押产生的收入如何,存款人的 APY 都保持不变。收入和应付存款利息之间的差额由协议准备金弥补,在 LFG 在 2 月份注入了最新的 4.5 亿美元之后,该准备金目前接近 10 亿美元。在目前的存款水平上,仅准备金就可以为大约 2-3 个月的存款利息或大约 6 个月的预计借款人利息和抵押收益提供资金。为了继续为存款利率提供资金,这些准备金需要不断地从外部各方补充。

当然,接近该项目的每个人都已经知道这一点。最近的一些提议建议调整代币经济学并增加新的抵押资产(更多的质押收入),但没有一个解决方案是灵丹妙药。维持存款利率需要太多的额外收入。

对 Anchor 来说,最大的问题不是它将如何使其系统可持续发展。无机激励将不得不在某个时候减少,这一点相当简单。相反,问题是它如何在不立即向市场释放太多 UST 的情况下缩减激励措施。近三分之二的 UST 存在于 Anchor 或其储备中,因此 Anchor 需求的微小变化会导致外部供应发生巨大变化。简而言之,目前在 Anchor 之外没有足够的 UST 需求来吸收 Anchor 的大量资金外流。

Anchor 的过剩 UST 供应需要被 LUNA 赎回以外的需求来源吸收,这是最近推出和即将推出的协议发挥作用的地方。

Mars

Mars 最近在其 Lockdrop 和 Liquidity Bootstrap Auction (LBA) 之后于 3 月推出。在结构上,该协议的功能更像是一个类似于 Compound 的传统货币市场,而不像 Anchor 的独特模型。然而,与类似 Compound 的货币市场不同,Mars 提供合约到合约 (C2C) 借贷,这意味着列入白名单的协议可以从 Mars 借贷而无需在货币市场(称为 Red Bank)中存入抵押品。相反,抵押品位于具有既定信用额度的外部智能合约中。尽管此功能一开始仅适用于杠杆收益耕种,但一旦框架建立,将会有更多独特的用例。

DEX 协议

SuperFly Games公司发行加密货币行情游戏“Crypto Rider”:近日,SuperFly Games公司发行加密货币行情游戏“Crypto Rider”,游戏中将行情拟化为“山坡”或是“峡谷”等,玩家可以选择行情路线以及“加密货币车”(比特币,以太坊,NEO,Dogecoin等)进行游戏。SuperFly Games的创始人Daniel Fahey表示,“这款游戏的开发没有其他特别严肃的意图,玩家只要以轻松的心态进行游戏就可以了,因为这只是“严肃的加密货币世界”中单纯的一个小游戏而已。”[2018/4/18]

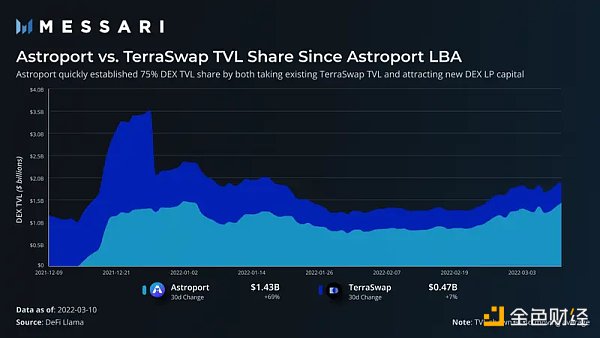

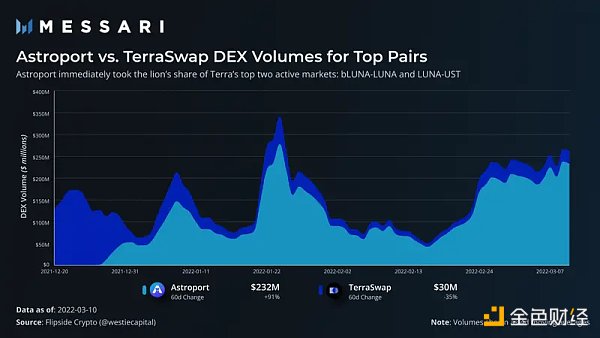

TerraSwap 是 Terra 上长期领先的 DEX,但自 Astroport 于 12 月推出以来,情况发生了转变。 推出后,Astroport 几乎立即控制了大部分 DEX 流动性。

Astroport 继续主导着边际 DEX 流动性流动,现在占 Terra 上所有 DEX 流动性的 75% 以上。 这种快速增长并非零和,整个 DEX 流动性在此期间增加。 这一增长表明,虽然 Astroport 确实吸收了可观的流动性,但它也吸引了新的资本。

对于生态系统中的顶级货币对(LUNA-UST 和 bLUNA-LUNA),一个更加不平衡的故事展开了。 在 12 月下旬交易上线后,Astroport 占据了这些货币对近 70% 的交易量,现在它拥有近 90% 的交易量份额。

总体而言,Terra 上的交易量目前相当集中在两个主要对:LUNA-UST 和 bLUNA-LUNA。 3 月初,Astroport 一直是加密货币中排名前五的 DEX,几乎完全来自这两对。虽然数量集中肯定是一种风险,但它也是一个机会。随着生态系统的建立,ANC 和 ASTRO 等 DeFi 代币的交易量份额正在增加,其他货币对也可能会效仿。 Astroport 已在几个主要市场中显示出强大的采用率,并且随着更多生态系统代币的上线,它具有很大的潜力。

Astroport 可以同时支持恒定产品池(Uniswap V2 风格)和 stableswap 不变池(Curve 风格),使其能够抓住所有交换 DEX 的潜在市场份额。另一方面,EVM 生态系统倾向于为这两种市场提供多种产品。

在代币经济学方面,Astroport 有一个费用分享模型 (xASTRO) 以及一个流行的投票锁定机制 (vxASTRO),这进一步增加了费用份额,并带来了额外的治理控制和费用提升。

质押协议

流动性质押在 Terra 生态系统中起着相对重要的作用。由于建立了深度集成, Staking 协议的TVL 份额高于其他生态系统。其他生态系统追溯采用了流动性质押,而 Terra 最大的协议已将其原生地纳入协议设计。

Lido 和 Stader 是在 Terra 上提供流动质押衍生品的两个主要协议。Lido是两者中较大的一个,并且运营时间更长。它为 Anchor 中超过 50 亿美元的 bLuna 和 bETH 提供动力。此外,还有更多的 LUNA 存放在Lido,为生态系统中的 stLUNA 资产提供支撑。

Stader 的规模大约是 Lido在Terra上的十分之一,拥有超过 7 亿美元的 TVL。它的 Staking 衍生产品是 LunaX,目前缺乏 Lido 建立的主要集成(即 Anchor)。但是,它正在寻求与 Edge 等其他借贷协议的集成。 Stader 还推出了一款名为“degen vaults”的产品,该产品是利用其 LunaX 衍生代币的打包策略。

衍生协议

Terra 上的衍生物和合成物相对较少。 Mirror 是一种合成协议,可让用户接触苹果股票等传统资产。它最初是生态系统的基石,但后来人气下降。其 TVL 份额从 8 月份的 35% 降至 3% 以下。然而,该行业正在增长,这主要归功于 Prism。

Prism 是最近推出的一种协议,用于将资产重构为收益成分和主要成分。当 LUNA 的 Staking 收益价值与其核心效用价值(本金)分离时,它可以实现成熟高效的金融生态系统。例如,可以出售本金代币以防止 LUNA 中的价格变动,而收益仍被捕获在收益代币中。同样,可变的未来收益可以以收益代币的形式以固定的前期价格出售。这种交易利率衍生品的形式在传统市场中绝对是一个巨大的市场(根据 Prism 的数据,价值超过 500 万亿美元)。

一般来说,衍生品仍然是 Terra 的增长领域,特别是如果 PoS 链为其持续利率开发大型市场。

Terra 的最终成功在于采用 UST,无论是在不断发展的 Terra 生态系统中,还是进入广泛的其他链上的DEX。 UST 是几个类别中明显的去中心化稳定币领跑者:它是供应最大的(超过 150 亿美元的流通供应); 它是流通供应中增长最快的(过去 30 天增长了 30%); 并且,它在各种 DeFi 指标中的使用量增长最快。

UST 的增长在 Terra 生态系统内外继续扩大。 自 10 月份采用 UST 以来,Osmosis 的第二大代币就是 UST,它也是迄今为止 DEX 上最大的稳定币。 最近,zkSync 上的 ZigZag 交易所接受了一项建议,要求其做市商移除 USDC 和 USDT 流动性,转而专注于上市 UST 货币对。 第六大 CEX 的 Bitrue 也宣布,它将使 UST 成为 71 个交易对的基础资产。

Terra 吸引了广泛的评论观点,从它是一种新的范式到它以不可避免的死亡螺旋告终。 两个观点之间道路上的关键岔路口是一旦 Anchor 补贴缩减后假设的 UST 需求。 了解当前和潜在的 UST 需求来源对于评估每个论点发生的概率至关重要。

看空

看空的情况取决于这样一种想法,即 UST 的可调节模型由于对稳定器产生的大量无机需求而容易崩溃。 Anchor 的 20% 存款 APY 吸引了大量新的 UST 铸造和 Anchor 存款。 超过三分之二的现有 UST 用于耕种Anchor 的 20% APY,这在目前的形式下是不可持续的。 熊的论点是存款补贴将不可避免地减少或完全终止,导致UST流出。

鉴于 Anchor 中 UST 的相对规模,没有其他现有的 UST 市场大到足以吸收资金外流。因此,自然的趋势是要么换成其他稳定币,要么赎回 LUNA。如果有足够的 UST 流出和赎回,那么 LUNA 将面临巨大的价格下行压力。由于 LUNA 价格下跌表明对赎回资产的信心下降,因此 UST 持有人赎回,担心未来价值较低。随后出售赎回的 LUNA 进一步促进了下一个 UST 持有者效仿这一过程,并最终导致死亡螺旋。这种现象被称为反射性,当它向下时,它就是所有算法稳定币设计的恶魔。

看多

看多论点声称,考虑到 Terra DeFi 生态系统的快速增长以及 UST 被交易所和其他 Layer-1 广泛采用,届时将有足够的需求来吸收 Anchor 的流出。

综合考虑,Terra 的 DeFi 生态系统还很年轻。两个最流行的应用在过去几个月内推出,作为基本原语,这些应用为更多应用奠定了基础。其他链上的 DEX 大约占 TVL 的 20-40%,但 Astroport 目前只有 5% 并且增长迅速,在过去 30 天内大约增长了 50%。Mars当然也准备以类似的方式增长。如果我们假设这两种协议在其他第 1 层上增长到相同的相对大小,那么将需要大约 30-60 亿美元的额外 TVL。而且,这是在考虑其他需求来源或假设一般生态系统增长之前。

所有年轻协议都面临的另一个副产品是大量未开发的流动性激励分配。 其他协议的激励措施可随着时间的推移逐步释放 Anchor UST 储备,从而避免供应冲击。 例如,Astroport 最近在其 LUNA-UST 对上获得了 20% 的 APR(扣除激励措施)和额外的 10% 的 LP 激励(总 APR 为 30%)。 DEX 中存在类似的收益率,并将继续吸引构成最大供应冲击风险的 Anchor 存款的雇佣部分。

鉴于这两个因素,存在足够的有机增长需求和无机的新激励措施,可以安全地将 80 亿美元的 Anchor UST 存款减少到可持续的水平。 考虑到协议的增长阶段和轨迹,应将产生相等的额外 UST 需求以吸收 Anchor 流出的基本情况。 本垒打案例在多个生态系统中产生了比 Anchor 流出所需的更大的需求。

更一般地说,这种先激励稳定供应然后构建协议的途径是发展 Layer-1 生态系统的独特而有效的方式。大多数新兴和成熟的生态系统都受到稳定币供应的限制——Terra 生态系统中不存在这种限制。 Terra 实际上有大量的稳定币准备提供流动性,并且有一个可扩展的模型来注入不遭受监管瓶颈的新稳定币。从长远来看,随着 Terra 生态系统和加密货币总体上继续增长,这可能被证明是一个强大的差异化特征。

尽管受到质疑,但不可否认的是,Terra 生态系统正在显着增长。 UST 的快速增长使 Terra 能够独特地扩展其生态系统。随着 Terra 的大部分 DeFi 生态系统最近或不久的将来上线,及时性可能会创造足够的需求来缓解 Anchor 虚高的存款水平。展望未来,Terra 生态系统将受到 Anchor 社区对其存款利率、Astroport、Mars 和其他 DeFi 应用程序的采用增长以及 UST 如何在外部生态系统中采用的讨论的严重影响。

原文:Messari

标签:USTTERTerraANCJustCarbon GovernanceNanoMeter BitcoinTERRAFORMInfluencer Finance

近日,各大行陆续发布2021年年报并召开了业绩发布会,财报及发布会上纷纷透露了各大行作为数字人民币运营机构在数字人民币试点应用阶段的相关进展,对此移动支付网进行了集中整理.

1900/1/1 0:00:00头条▌谷歌搜索“以太坊合并”创历史新高金色财经报道,根据谷歌趋势数据显示,“以太坊合并”( Ethereum Merge)搜索量创历史新高,其中加拿大在过去一年内搜索“以太坊合并”的数量最多.

1900/1/1 0:00:003月,Nonfungible.com发布的《NFT市场2021年度》报告显示, NFT(Non-Fungible Token即非同质化代币)在2021年交易规模达到176亿美元.

1900/1/1 0:00:00文章作者为Daren Matsuoka,是 a16z 加密投资团队的合伙人。NFT为创作者提供了一种在线谋生的新方式.

1900/1/1 0:00:002021年以来,围绕元宇宙的技术应用和产业投资日益成为社会关注的热点。微软、英伟达、脸书等国外科技企业已经开展布局元宇宙生态相关技术产品.

1900/1/1 0:00:00近两年NFT热度持续攀升,还入选了《柯林斯词典》2021年度热词第一名,并且在明星效应的刺激下,NFT正以不可阻挡之势风靡全球.

1900/1/1 0:00:00