「Celsius Network 的用户数量是所有 DeFi 总和的两倍……那是因为我们将 80% 回馈给我们的社区,而 Maker 和其他项目则将 50% 留给自己。」

2019 年,加密借贷平台 Celsius 创始人 Alex Mashinsky 在推特上如此炫耀,引发 DeFi 爱好者的回击,有人反驳道,「DeFi 协议让我们完全控制自己的钱,然而在你们倒闭的那一刻,我们没有办法拿回我们的资金……」

知名数据网站 DeFiPrime 选择直接下架 Celsius Network。

「我们将 Celsius Network 下架。不透明的公司,疯狂的 CEO,这是强烈的危险信号,所以我们不再推荐这个产品了。」AAVE 创始人 Stani 趁势表态,「应该将所有 CeFi 从 DeFi Prime 下架」。

近 3 年后,已成长为加密独角兽的 Celsius Network 却突然发布公告:暂停平台一切提现、交易和转账。

对于大多数华人而言,Celsius Network 或许稍显陌生,但是创始人以及公司的故事具有传奇故事所要求的几乎所有要素:

一名乌克兰人揣着 100 美元来到美国变身创业狂人,创立 8 家公司,打造出 3 家独角兽企业;做 VC,募资 10 亿美元,退出超 30 亿美元,IRR 54% ;Celsius 两次因被盗损失资产;前 CFO Moshe Hegog 被逮捕;明星从事高管……

如今,伴随大规模资金挤兑,暂停提现,资产规模一度高达 300 亿美元的 Celsius Network 来到了「雷曼时刻」。危机从何而来?这次,创业狂人 Mashinsky 能否再次力挽狂澜?

1965 年 10 月 5 日,Mashinsky 出生在苏联的乌克兰,1972 年,他随家人搬到了以色列,在那里度过了大部分童年时光。

Celsius债权人寻求识别参与去年CEL代币可疑交易的数十名FTX用户信息:4月27日消息,Celsius Network LLC债权人委员会周三请求破产法官允许传唤FTX提供信息,以识别十个加密钱包背后的用户,他们称这些钱包在去年4月至8月期间参与了CEL代币的可疑交易模式。(彭博社)[2023/4/27 14:30:03]

十几岁时,Mashinsky 常在特拉维夫机场的海关拍卖会上买卖被扣押的物品,再高价卖出,展示了出色的商人潜质。

大学期间,Mashinsky 分别在以色列开放大学和特拉维夫大学读电气工程和经济学,不过都没有完成学业。

在以色列军队服役三年后,Mashinsky 萌生了去欧洲搞点大事的想法,他选择了巴黎作为他的第一站,很快,他因「欧洲人缺乏想象力」而感到沮丧,「为什么不坐飞机去纽约看看美国到底是怎么一回事?」

带着口袋里仅有的 100 美元,Mashinsky 来到了纽约,然后乘坐公共汽车前往第 42 街,在车上,他和所有到大城市打拼的城镇青年一样发誓:除非有所成就,否则永远不会回去。

在美国,Mashinsky 开启了疯狂创业之旅。

1995 年,Mashinsky 创立了电信公司 Arbinet,为运营商和服务提供商提供三种国际语音流量服务,如今的 Skype、Facetime 、Whatsapp 都是其客户。

经过六轮融资,Arbinet 从 12 家 VC 筹集了超过 3 亿美元,最终于 2004 年 IPO,估值超过 10 亿美元,2005 年,Mashinsky 出售股份,完全退出。

这十年期间,Mashinsky 并不满足只做一家公司。

1997 年,Mashinsky 创办电信软件公司 Comgates,融资 2000 万美元,并被 Telco Systems 收购。

2001 年,Mashinsky 创办网络虚拟化公司 Elematics,融资 2300 万美元,2004 年退出。

Celsius已支付超过300万美元的法律费用:金色财经报道,加密货币借贷平台Celsius在破产程序期间,已经支付了超过300万美元的法律费用。 根据周五提交的一份文件,在7月13日至7月31日期间,律师事务所Kirkland and Ellis在代表Celsius进行第11章破产程序时,向Celsius收取了近260万美元的费用。根据一份类似的文件,另一家律师事务所Akin Gump在7月13日至8月31日期间,收取了近75万美元的服务费。到目前为止,Celsius已经产生了总额超过300万美元的法律费用。(The Block)[2022/10/17 17:28:30]

2003 年,Mashinsky 创办 Transit Wireless,一家使用分布式天线系统网络的电信公司,后被收购。

2005 年,Mashinsky 创立了拼车应用程序 GroundLink,后被收购。

一句话可以证明 Mashinsky 的创业成绩,2000 年后,纽约市得到风险投资,最成功退出公司前十名中有两个是他创建的。

除了在创业上是好手,Mashinsky 也做起了 VC,于 2004 年创建了风险投资基金 Governing Dynamics。

不要以为他只是玩玩,Governing Dynamics 募资超过 10 亿美元,累计投资超过 60 家企业,退出超过 30 亿美元,IRR 54%……

除了投资传统业务,Governing Dynamics 也投资了区块链,或许是相信其潜力,Mashinsky 再次下场创业,于 2017 年创建了 Celsius Network,一家加密货币存款和借贷平台,其吸引力来自于为客户提供高达 18% 的年化利率。

2021 年 10 月,Celsius Network 完成 4 亿美元融资,随后又扩大到 7.5 亿美元,WestCap 和加拿大第二大养老基金 CDPQ 领投,投后估值超过 30 亿美元。

Celsius Network向其在北美的比特币挖矿业务追加3亿美元投资:金色财经报道,Celsius Network向其在北美的比特币挖矿业务追加3亿美元投资,该融资将用于提高其比特币挖矿算力以及电力容量。Celsius首席执行官Alex Mashinsky表示,Celsius目前正在运营大约2.2万台比特币ASIC矿机,未来会继续增加产能直到2022年底。

Celsius Network此前对比特币矿企Core Scientific、Rhodium Enterprises和矿池 Luxor Technologies进行了2亿美元的股权投资,其挖矿所得的比特币将用于比特币借贷业务。(The Block)[2021/11/22 7:04:52]

这也是 Mashinsky 创立的第八家公司,第三家独角兽。

在华人世界,Celsius 或许是大多数人的陌生人,但在英美,Celsius 是称得上家喻户晓的明星 CeFi,坐拥超 170 万用户,最高管理着超过 300 亿美元资产。

就商业模式而言,Celsius 和「银行」无异,负债端,吸收储户的「加密存款」;资产端,利用大量沉淀资金通过贷款等形式赚取收益,Celsius 从两端利差赚得利润。

Celsius 如何吸引客户「存钱」?

叙事上,Celsius 用银行的商业模式讲了一套「反银行」的故事。

「传统银行正在破产,区块链将颠覆华尔街!」

- Banking is Broken

- Unbank Yourself

- Replacing Wall Street with Blockchain

- 99% vs. 1%

宣传上,Celsius 的话术一成不变,但卓有成效:存入加密货币获得最高 18% 的年化收益率,每周派息。

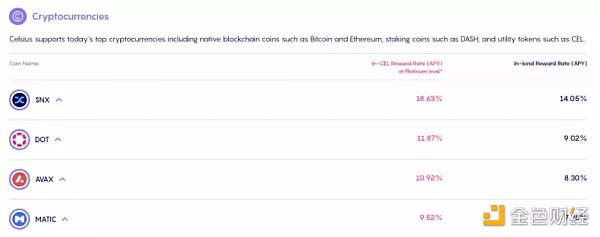

Celsius 计息分为两种方法,in-kind Reward,存入一种 Crypto 资产选择用此资产计算利息,比如存入 SNX,用 SNX 收取利息。

Tether向Celsius Network提供10亿美元的贷款:金色财经报道,稳定币发行商Tether已经向Celsius Network借出了10亿美元。据彭博社周四报道,Celsius Network首席执行官Alex Mashinsky表示,公司向Tether支付5%-6%的利息,这是对稳定币供应商储备的调查的一部分。调查发现,Tether公司用比特币作为抵押品向加密货币公司借出了数十亿美元。Tether是Celsius Network在2020年6月进行的3000万美元融资的主要投资者。(Coindesk)[2021/10/7 20:11:13]

in-Cel Reward,存入一种 Crypto 资产选择用 Celsius 平台币 CEL 计算利息,整体 APY 更高。

整体收益率而言,在 Celsius 上,比特币约为 3% 至 8%,以太坊为 4% 至 8%,USDT 为 9% 至 11%,那么问题来了,无风险的高收益率从何而来?

借贷业务当然是相对稳妥的商业模式,但是面临资金效率的问题,并不是所有资金都被匹配产生收益,资金效率低,会导致 APY 低,从而影响负债端(吸储)扩张。

因此,一个行业潜规则是,除了借贷,Celsius、BlockFi 等借贷平台往往还会在别处寻找收益。

在音乐狂欢的牛市,通过多种套利策略获得「无风险收益」并不是难事,比如 GBTC 套利和期货市场期货溢价套利,甚至层层嵌套,在 DeFi 中加杠杆获得收益……?在牛市,这属于司空见惯的行为,毕竟同行都在这样做,急剧扩张资产规模,你不这样做就落后于人。

然而,牛市音乐总有停止的一天。

当稳定套利的机会消失,为了为储户创造高收益,Celsius 不得不使用越来越奇特和风险更高的金融工具。

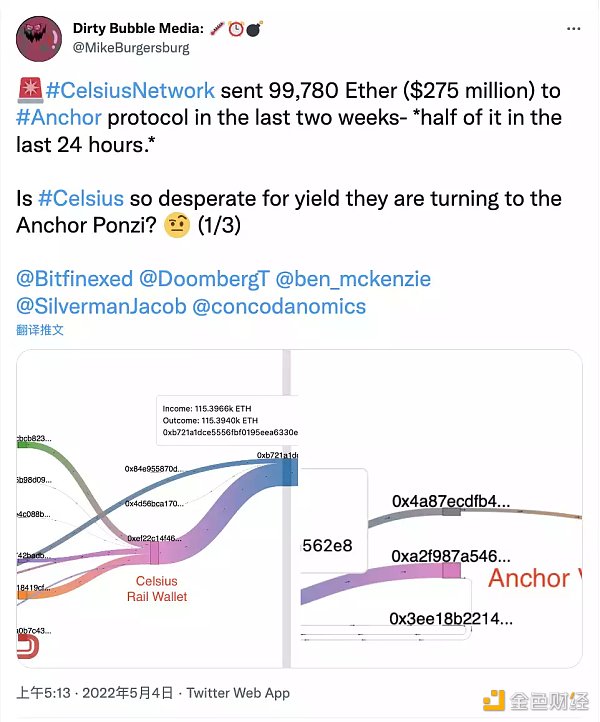

比如,Terra 生态的 Anchor Protocol,Celsius 是 Anchor 上的超级巨鲸,在暴雷前发送数亿美元加密资产至 Anchor,也成为了最后压垮 UST 的最后稻草之一。

动态 | 加密借贷平台Celsius Network存款增长了2165% 但其存款利息产生机制遭质疑:据The Block消息,加密借贷平台Celsius Network自开业以来,存款增长了2,165%,但其存款利息产生机制遭质疑。根据Celsius首席执行官Alex Mashinsky的说法和Celsius网站介绍,Celsius将存款借给对冲基金,机构交易商和交易所以产生利息,这意味着部分存款可以存入能够根据资产负债表下调50%至150%抵押品的机构。 “借给交易所的贷款”也意味着Celsius通过交易所保证金交易程序,直接借给客户。在这种情况下,交易所决定从保证金用户那里获得多少抵押品,而这些交易所向用户发放的贷款是由交易所的个人用户或Celsius等机构贷款人提供的。这样,保证金交易商的违约风险就完全由交易所承担了。然而,这也意味着,如果交易所本身发生任何变化,包括Celsius在内的贷款机构也可能面临违约风险。而Celsius的客户中就包括Bitfinex,由于Bitfinex最近陷入一系列法律纠纷,这也使得Celsius面临监管和操作风险。[2019/8/27]

其次,Celsius 承诺给储户最高 8% 的以太坊存款收益,为了实现这一收益,Celsius 选择将大量 ETH 置换为 stETH 等 ETH2.0 衍生品,从而获得质押收益,这为如今的流动性危机埋下了伏笔。

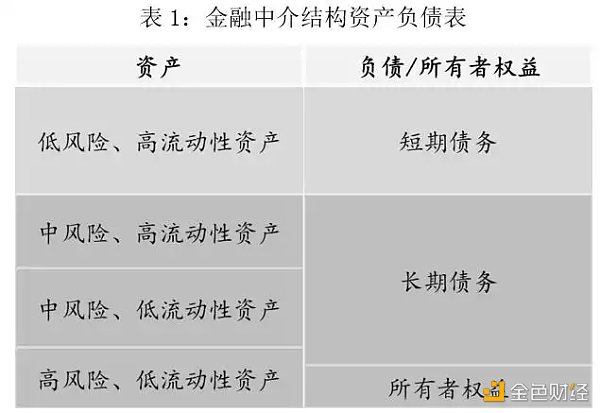

无论是 Celsius 还是 BlockFi,亦或多年前国内火热的互金,所有类银行商业模式公司的破产,都来源于流动性危机,分为几种情况:

实际上,所有的银行都会产生坏账,但只要不伤筋动骨,并非特别严重的问题,关键看坏账规模,最坏的情况就是巨额亏空,资不抵债。

一般而言,负债端的期限较短,比如活期存款;而资产端的期限相对较长,比如长期贷款,这样才能获得更高的现金流收益,可一旦产生黑天鹅事件,就容易出现流动性短缺,并导致资产抛售和挤兑。

利差其实就是对「银行」承担流动性风险的补偿。

无论链上还是链下,金融市场最需要信心,哪怕是传统大型银行都恐惧挤兑,因为任何银行都会有流动性错配问题。

对于 Celsius 而言,很不幸,这几大问题,它都有。

如果非要说导火索,首先是 UST depeg。

Celsius 曾在 Anchor Protocol 中拥有 5.35 亿美元资产,此后 Nansen 的链上数据分析证实,Celsius 是促成 UST depeg 的七个鲸鱼钱包之一。

也就是说,Celsius 在 UST 彻底暴雷前逃了,或许并未有太大的资产损失,但这严重打击了市场信心,以及引发了对 Celsius 的不信任。

自 UST 脱锚始,资金开始加速撤离 Celsius,5 月 6 日至 5 月 14 日,流失超过 7.5 亿美元。

然后,Celsius 此前两次被盗事件被爆出并发酵。

2021 年 6 月 22 日,Eth2.0 质押解决方案公司 Stakehound 宣布丢失了代表客户存入的超过 38000 个 ETH 的私钥,后来经链上地址分析,其中 3.5 万枚属于 Celsius,Celsius 却一直隐瞒该事件,至今未承认。

2021 年 12 月,BadgerDAO 遭黑客攻击,损失达 1.203 亿美元,其中有超过 5000 万美元来自 Celsius,包括约 2100 枚 BTC 和 151 枚 ETH。

一共 1.2 亿美元的损失,并不会击溃 Celsius 的资产负债表,作为一家于 2021 年完成 7.5 亿美元融资,享受了牛市红利的独角兽,现金流状况应该比较健康,但实际上并没有那么乐观。

牛市期间,Celsius 选择向矿业扩张,冲刺上市。

2021 年 6 月,Celsius Network 宣布向比特币挖矿投资 2 亿美元,包括购买设备和收购 Core Scientific 的股份。

2021 年 11 月,Celsius 对比特币挖矿业务再次投资 3 亿美元,投资总额达到 5 亿美元。

2022 年 5 月,Celsius 旗下全资公司 Celsius MiningLLC 向美国证券交易委员会(SEC)秘密提交一份 FormS-1(股票上市申请登记表)注册声明草案,开启上市之旅。

矿业是重资产、支出高、回报慢的投资项目,资金陷进去,很难快速回笼,当然恶劣的市场环境,也不支持高估值的 IPO。

在当前动荡的市场环境中,Celsius 又遭遇了流动性错配的问题。

Celsius 允许随时赎回资产,但是很多资产并不具备流动性,如果大量储户挤兑,Celsius 无法满足赎回需求,比如 Celsius 有 73% 的 ETH 锁定在 stETH 或 ETH2 中,只有 27% 的 ETH 具备流动性。

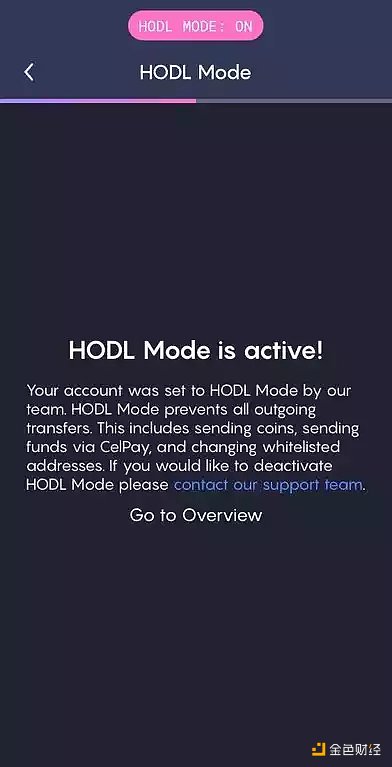

挤兑冲击之下,Celsius「骚操作」不断,开发出了「HODL Mode」,禁止用户提现,需要提交更多文件和申请才能解除该模式,这似乎就是告诉投资者:我们快顶不住了,加剧恐慌。

为了应对提现,获得流动性,一方面,Celsius 大规模抛售 BTC\ETH 等资产,另一方面通过 AAVE、Compound 等 DeFi 协议抵押资产,借出 USDC 等Stablecoin。

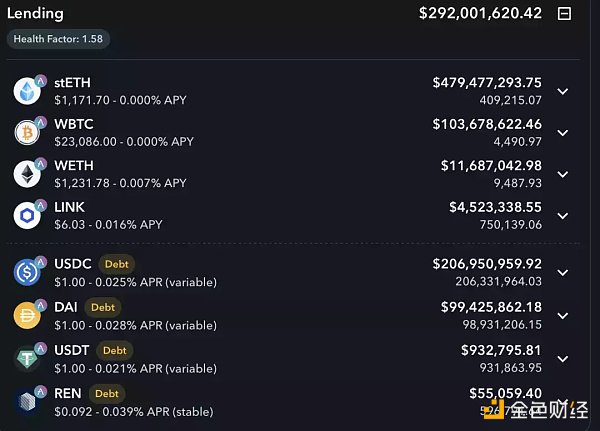

截止 6 月 14 日,Celsius 在 AAVE 有 5.94 亿美元的抵押品,其中超过 4 亿美元是 stETH,共借出了 3.06 亿美元资产。

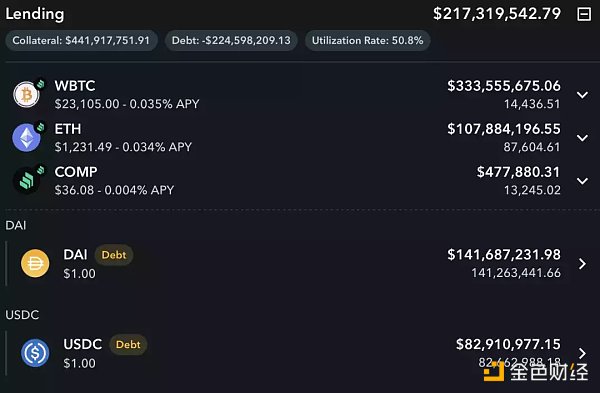

Celsius 在 Compound 上有超过 4.41 亿美元抵押品,负债为 2.25 亿美元。

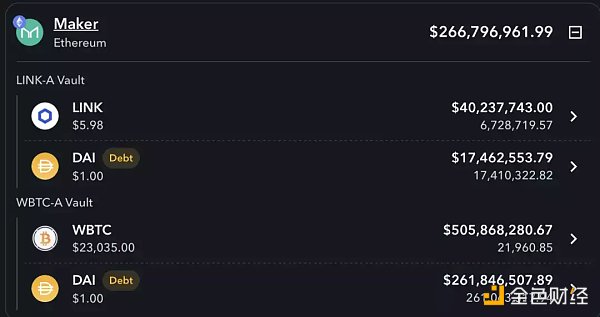

在 Maker 上,Celsius 有 5.46 亿美元资产,2.79 亿美元负债。

看起来抵押率尚可,实则危险重重。

stETH 脱锚以及 ETH、BTC 价格持续下跌,让其不得不增加资产抵押,同时不断的提现需求又会减少其流动资产,于是 Celsius 采取终极手段——禁止提现、交易和转账。

在 DeFi 的黑暗森林中,Celsius 成为了众矢之的,透明靶子,猎人潜伏在暗处,随时可以扣动扳机,狙击其资产和清算线,捡拾尸体。

这是一个可怕的恶性循环。

无法获得高收益-资金亏空-流动性错配-挤兑-抵押资产-价格下跌-补仓-继续下跌-继续挤兑……

目前,Celsius 的资产负债表仍然是黑匣子,或许亟待白衣骑士拯救,加密借贷平台 Nexo 发推表示,可以随时收购 Celsius 的任何剩余合格资产,Celsius 反应冷淡。

也有人寄希望于 Celsius 的早期投资者——USDT 发行方 Tether,然而 Tether 似乎只想撇清关系,并表示:Celsius 的持续危机与 Tether 无关,也不会影响其 USDT 储备。

每一轮牛熊周期转换,总会经历去杠杆的阵痛,总有人或机构成为被献祭的「代价」,LUNA 的算稳 DeFi 叙事破灭后,CeFi 也迎来叙事幻灭时刻。

创业狂人 Mashinsky 一生并未有太多坎坷,桀骜不驯,如今在周期面前,或许他不得不低下头颅,向市场认输。

所有命运赠送的礼物,早已在暗中标好了价格。

天下没有新鲜事,如今的 Celsius,望过去,满是曾经中国互金企业的影子。

在流动性泛滥的时代野蛮生长,以高收益率为诱饵,疯狂营销吸储,扩张负债端,当借贷业务无法满足庞大的沉淀资金的使用,开始疯狂对外投资,房地产、上市公司债权、VC LP……

为了追求更高的收益,资产往次级下沉,坏账和资金错配成为了皇帝的新衣,大家熟视无睹,一门心思奔着上市敲钟,书写人生传奇。

流动性的音乐总有停止的那一天,巴菲特名言永不过时,只有等到潮水退潮了,才知道谁在裸泳。

做人贵在有自知之明,无论是美股还是 Crypto,赢家享受的终究是 Beta 红利,大多数人的财富来自于周期,而不是实力。

近日,任天堂公开了新游戏《宝可梦:朱/紫》的预告片,这是一款与元宇宙概念接近的开放世界游戏。但任天堂并没有在相关宣传中使用任何与元宇宙相关的字眼————这与目前各大企业纷纷绑定元宇宙概念的行为格.

1900/1/1 0:00:00大多数关注加密货币的用户听说过 DeFi Summer,这发生在 2020 年,当时,看起来 DeFi 将是加密货币和区块链的主流用例。然而,一年后,一些类似于口袋妖怪的游戏起飞了.

1900/1/1 0:00:001.DeFi代币总市值:354.6亿美元 DeFi总市值 数据来源:coingecko2.过去24小时去中心化交易所的交易量:35.

1900/1/1 0:00:002022年6月10日,以太坊2.0质押协议Geode Finance宣布完成了数额为300万美元种子轮融资,本轮融资由Multicoin Capital领投.

1900/1/1 0:00:00近日,Dragonfly Capital(蜻蜓资本)宣布其6.5亿美元的加密基金获得超额认购,有限合伙人包括老虎环球、KKR、红杉中国、常春藤大学捐赠基金、景顺、Top Tier Capital.

1900/1/1 0:00:00头条▌香港证监会提醒投资者注意NFT相关风险6月6日消息,香港证监会提醒投资者注意非同质化代币(NFT)的相关风险.

1900/1/1 0:00:00