原标题:以太坊疯狂6·18?

谁也没有料到,6·18期间,Crypto的二当家也开启了“打折”模式。

6 月 8 日,据Curve Whale Watching 监测,某巨鲸地址将 18398 枚 stETH 兑换为 17924 枚 ETH(价值 4270 万美元),之后又被曝出stETH主要七位机构持有者之一的Alamedal抛售了近5万stETH,随后,Curve 上 ETH/stETH 流动性池不断倾斜,到6月10日,stETH 占比达到了80%历史记录,严重影响到了stETH与ETH的兑换比例,原本与ETH1:1的 stETH 的价值最低脱锚到了0.92ETH。

换句话说,现在你可以以9.2折的价格购买一张ETH的存单。

看似有利可图,但并没有人为之买单,这种价格脱锚反而让人联想到一个月前的Luna,担心stETH是否会再次引发Luna式悲剧吗?还有Celsius到底与Lido、stEth有什么关系?stEth带崩ETH的逻辑又是怎样的?

Lido与stETH

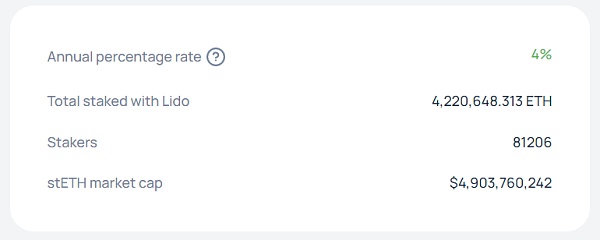

Lido,一个节点质押服务商,业务中最大的一部分就是以太坊信标链上的节点质押服务,目前,通过Lido进行质押的以太坊数量为422万,占到了整个信标链上ETH的32.8%,是当前质押服务商中的绝对龙头。

由KONAMI研发支持的链游「疯狂的马斯克」已发行测试版本开启内测:1月18日消息,由日本著名游戏厂商KONAMI研发支持的区块链游戏项目「海格利安」(HAGLIEN)的首款链游「疯狂的马斯克」(MadMusk)已经发行了测试版本开启内测,并于近日宣布将在游戏内开启「恶魔城」(Castlevania)系列的专属NFT道具,包含武器,皮肤,加成道具等,并将开设专属关卡副本。同时,也或将支持「恶魔城」(Castlevania)系列NFT在游戏内进行某种程度的使用。[2022/1/18 8:56:20]

根据Lido的质押规则,用户可以质押任意金额的ETH,质押后会收到1:1的stETH,并且在存款后24小时后就获得质押奖励,这个奖励也是以stETH的形式发放。

通过Lido等质押服务商,不仅可以释放所质押ETH的流动性,也可以将收益直接贴现,这也是为什么虽然以太坊基金会质押收益有4.3%,用户却会倾向于选择只有4%收益的Lido来进行质押,因为他们资金的机会成本降到几乎为0,在任何金融行业,资金始终都在寻找最高的流动性。

当前Lido上的质押ETH数量与stETH市值

声音 | V神:在没有大型反DoS安全因素的情况下建立公链都是疯狂的:V神在推特中称,任何人在没有大型反DoS安全因素的情况下建立公链都是疯狂的。推特用户John Galt/img/2022812230618/2.jpg" />

stETH:ETH波动表 ?数据来源:coingecko

但当 stETH 低于 1ETH 时,就完全不一样了。按照前面的逻辑,如果现在1stETH价值为 0.95ETH ,那用户就可以在市场上用0.95ETH购得1stETH,然后将1stETH赎回为1ETH,完成获利并最终抹平差价,但关键就在赎回二字。因为以太坊合并还未上线,stETH无法赎回,只能在二级市场交易,只有在合并和 ETH2 上转账开启之后,才能赎回任何 ETH 流动质押的资产。所以,即使现在stETH无法回到正常价值,等到合并发生后也会被套利者抹平价差。

圣克拉拉大学金融学教授:期货合约上线后 数字货币的疯狂涨势或被“扼杀”:美国财经网站MarketWatch报道,圣克拉拉大学金融学教授奥图亚·沙林(Atulya Sarin)近日撰文称,其比特币期货合约正式上线以后,这种加密数字货币的价格大幅上涨走势可能会被“扼杀”。沙林表示,由主流交易所推出的这些期货合约将给比特币市场带来影响重大:比特币的合法地位因此而得到确立,而且无论对散户投资者还是机构投资者来说,获得对比特币的敞口的程序都被大大简化了。比特币交易即将进入一个未来维度。[2017/12/9]

而关于此次对stETH的恐慌,很大一部分都来自于Celsius,一家持有40万枚stETH的借贷平台。

另一个主角Celsius

是 Lido 的主要客户之一,也是最大的 stETH 持有者之一。2021 年 10 月,Celsius以30亿美元的估值融资了4亿美元,领投方更是出现了加拿大第二大养老基金CDPQ,?拥有170 万用户,即使有这样的高光时刻,也挡不住Celsius如今人人喊打。

作为一家CeFi平台,Celsius的投资大多是未公开的,Celsius首先通过借贷该协议许诺一个很高的利率,然后汇集起了大量的链上资产,为了支付高额的利息,Celsius会将用户资产进一步投资,比如:投资在AAVE、compound、Lido等平台上,甚至还被爆出进行循环贷的操作。Celsius占比最大资产是ETH,这部分资产大多质押在了Lido上,换得了大量的stETH。

据The Block 研究副总裁 Larry Cermak 对 Celsius 钱包的分析显示,Celsius 钱包中至少持有40.9万枚stETH,占到了整个stETH总量的近10%。前Messari分析师Riley此前也说道“Celsius 是 stETH(Aave 上的 stETH)最大持有者”。

就Celsius钱包数据来看,stETH占到了其总资产的近30%,绝大部分资产都分布在AAVE和Compound这两个借贷平台上,而Celsius看起来也更像是一个二道贩子的角色。此外,根据/img/2022812230618/3.jpg" />

6 月 12 日 Celsius 紧急宣布“暂停其借贷平台的所有提款”,理由是“极端市场条件和稳定流动性的需要”,Celsius流动性危机已经爆发,在公告发布后的几个小时内,Celsius 的原生Token CEL 一个小时暴跌了近70%,众多用户也在其公告下留言,说这就是欺诈,也有调侃说“Not your keys, not your crypto”。

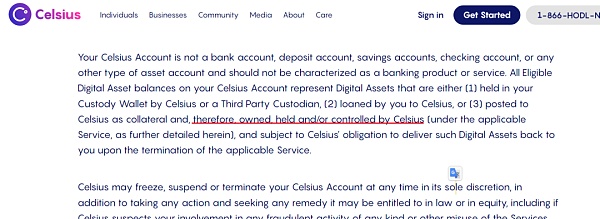

截至6月17日,Celsius 的提款禁令还未解除,stETH的危机也依旧还存在,更有趣的是,期间有用户曝光在其用户协议中有很多的霸王条款,比如:平台上资产由Celsius拥有、持有和/或控制,这样的条款在牛市或许并不会引起多少人的注意,但在这样的危机时刻,每一个细节都可能会成为压死它的最后一根稻草。

如今,这家仅剩10亿美金资产的平台走到了一个两难的境地,一是选择以打折出售的方式把stETH换作ETH供用户提取,但目前DEX上的流动性明显是不够的 Celsius 的体量;或是将资产进行抵押借贷,但在熊市之下,清算时刻都会发生,况且Celsius可供使用的资产也所剩不多。

6月15日,Celsius已聘请律师事务所 Akin Gump Strauss Hauer & Feld LLP 的重组律师为其当前的财务问题寻求帮助,雪上加霜的,据路透社报道,德克萨斯州、华盛顿州等美国的五个洲官员已将Celsius 事件列为了“优先调查事项”,Celsius已经走到了死亡的边缘。

纵观整个Crypto行业,流动性往往能决定着一个项目的生与死,在无限释放一种金融资产的流动性后,也会无限放大它的风险,此前的Luna如此,stETH也是如此。

当所有人都在享受高流动性所带来的高收益时,也就需要做好面临高风险的准备,这种流动性的极致释放就像一段不断被拉升的钢丝,在没有断裂之前,他们可以延伸到很多领域,串联起很多场景,带来前所未有的繁荣,但一旦断裂,就会引发群体性的流动性紧缺和连锁危机,而在过去两年高歌猛进的DeFi创新中,这种隐形杠杆所带来的风险一直都被大家忽略。

也许Crypto正在革新了很多金融场景,但收益与风险的关系并不会因为技术和模式而改变,无论是web2还是web3,无论是从CeFi进化到DeFi,无论是传统金融还是数字时代。

而在Celsius之后,如今的三箭也正在陷入一场前所未有的流动性危机之中,Crypto正在进入凛冬之际……

注:以上内容仅供参考学习,如有错误,欢迎指正,根据中国人民银行等十部委发布的《关于进一步防范和处置虚拟货币交易炒作风险的通知》,请读者遵守所在地区法律法规,请投资者提高风险防范意识。

5月30日是Chainlink在以太坊主网上线三周年的日子。自从主网上线以来,Chainlink在全球开发者、研究者、贡献者、数据提供商、节点运营商以及社区成员的帮助下,已经发展成了Web3世界.

1900/1/1 0:00:00虽然国内的 Web3.0 行业目前风平浪静,没有掀起多大的波澜,但是在国外,Web3.0 早已发展得风生水起,并成为了一个风险投资机构持续关注的赛道.

1900/1/1 0:00:00北京时间2022年6月16日,CertiK审计团队监测到Inverse Finance遭受闪电贷攻击,导致了约1068.215ETH(约126万美元)的损失.

1900/1/1 0:00:00一直以来,没有写过任何关于NFT的文章。不写,不表示不关注、更不代表不了解。尤其今年以来,越来越多的人问起,有圈内人,更不乏扎根TMT多年的传统VC。还是写一篇吧,聊聊5个合规大方向的话题.

1900/1/1 0:00:00市场普遍认知上最有价值、最有潜力的蓝筹NFT在过去一周迅速下跌。近期,美联储接连加息,LUNA和Celsius相继发生闪崩,监管与股市、证券市场关联性等事件,导致了市场上各种资产的大幅波动.

1900/1/1 0:00:006月7日,OFRTalk #8 围绕着Optimism的治理代币 $OP 与到会嘉宾进行了一系列。活动中精彩发言不断,此文为活动的文字盘复盘总结.

1900/1/1 0:00:00