我们看一下支撑 Tether 的 USDT 稳定币的储备,并将其与 DeFi 和 TradFi 中的其他类似资产进行比较。TerraUSD(UST)的崩盘增加了人们对所有稳定币的怀疑,无论是不是算稳,并提出了新的问题,即有哪些储备支撑这些稳定币的价值。投资者和用户以及家和监管机构都在表达这些担忧。许多人认为,稳定币对消费者和更广泛的经济都带来了风险。

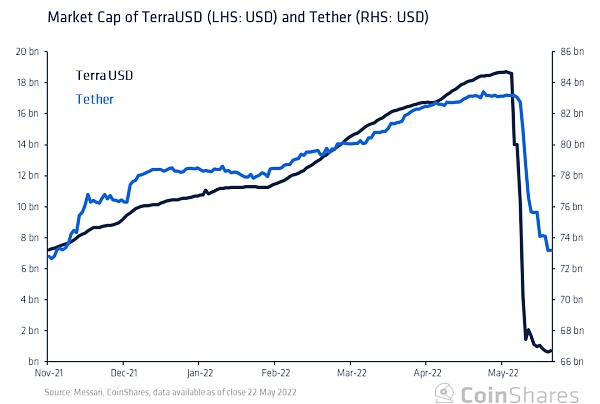

在 UST 崩盘之前,所有流通的 UST 的价值约为 186 亿美元,其中超过 170 亿美元(90%)被存入 Anchor。虽然 Terra 生态损失的价值是巨大的(超过 400 亿美元),但它的影响范围还相对有限,规模只占市场的不到 2%。而 Tether 的 USDT 案例则截然不同。USDT 目前的流通供应量为 740 亿美元,是 UST 峰值时的 4 倍。下面我们展示了 TerraUSD (UST) 和Tether (USDT) 在过去180天的相对市值。

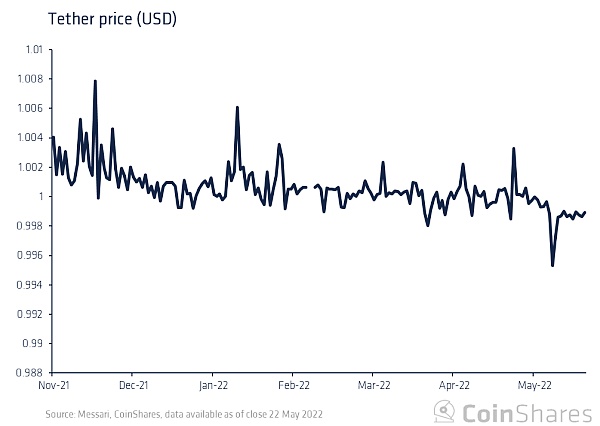

UST 的市值随着其的脱钩迅速下降。这一事件吓到了一些 USDT 的持有者,导致他们的代币被兑换成美元,金额高达 100 亿美元。作为背景,Tether 在一周多的时间内赎回了 UST 全部循环供应的一半以上,而且并没有脱钩(没有跌破 0.99 美元)。这是迄今为止规模最大的一批赎回,但没有出现任何系统性问题。

Coinbase调查:20%的美国成年人目前拥有加密货币:金色财经报道,Coinbase委托进行的一项全国调查显示,目前约有20%的美国成年人拥有加密货币。此外,29%的美国成年人计划在未来12个月内购买或交易加密货币。Coinbase表示,绝大多数美国人希望看到金融系统更新,他们相信加密货币可以成为解决方案的强大组成部分。[2023/3/1 12:36:14]

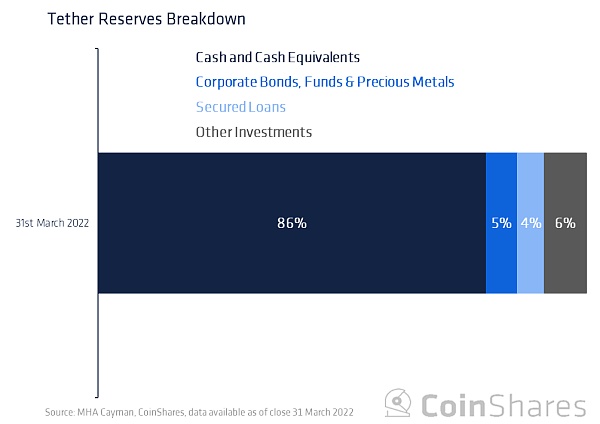

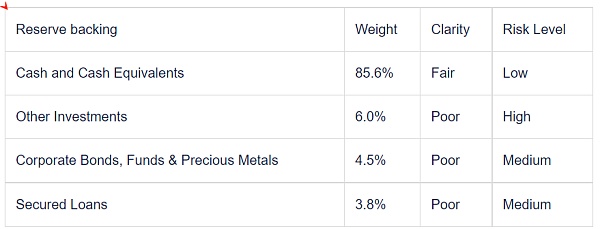

抛开波动和赎回不谈,USDT 的直接支撑是什么,它是否安全?好吧,这些疑惑促使 Tether 发布了一份关于其储备金明细的审计季度报告。这些储备金目前由位于开曼群岛的会计师事务所 MHA Cayman 进行审计。我们强调以下最新的审计明细。

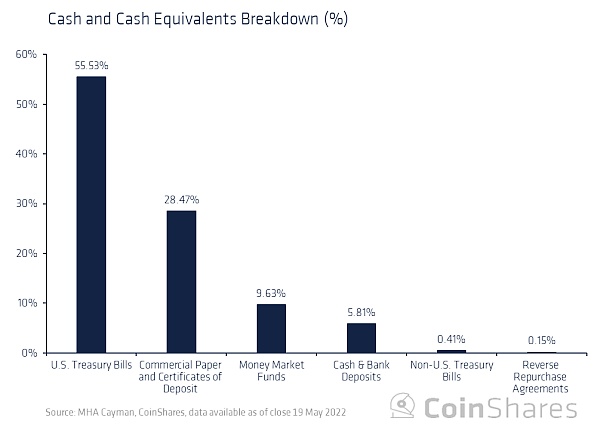

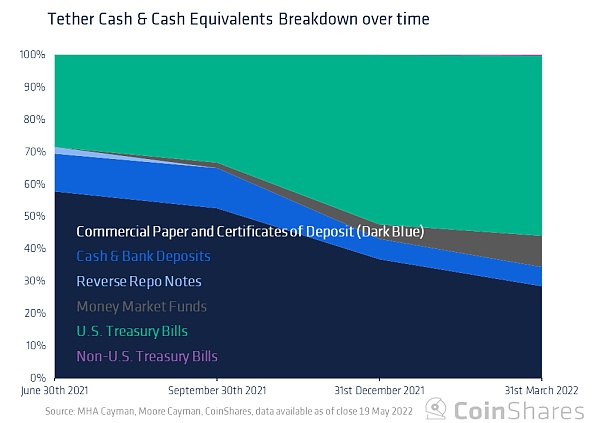

我们看到,USDT 并不是由现金(或现金等价物)1:1 的金融支撑,而更像是 0.85:1。仔细观察现金和现金等价物显示,刚刚超过一半被分配到美国国库券,约 30% 被分配到商业票据(CP)和CD。剩下的 16% 分配给了货币市场基金(约10%),现金和银行存款(约6%),非美国国库券(约0.4%),以及逆回购(0.15%)。

至于剩下的 14.36%,审计没有提供更多的说明。对公司债券、基金和贵金属的分配(4.52%)没有提供关于公司债券类型(投资评级、国家)和基金类型的细节。贵金属的类型也被排除在外,这三个类别的百分比细分也是不透明的。担保贷款(3.82%)没有任何披露,但是提到其他投资(6.02%)确实包括数字资产,但程度如何也不清楚。

Cartan Group发起提案要求将ApeCoin DAO合同延长12个月,目前反对票超67%:12月18日消息,Cartan Group已发起新提案AIP-183,要求ApeCoin DAO社区将双方合同延长12个月,并将ApeCoin DAO每月分配给其的资金从15万美元增加到25万美元和2万枚APE。Cartan Group是ApeCoin DAO成立之初的社区“管理员”,负责对社区提案的治理流程和投票流程进行管理,本次投票将于12月22日结束,目前反对票达到67.24%,如果ApeCoin DAO社区不通过提案AIP-183,那么Cartan Group在2023年将无法成为社区管理员,后续可能会找一个替代者管理各种任务,包括取代其ApeCoin基金会董事角色。[2022/12/18 21:52:22]

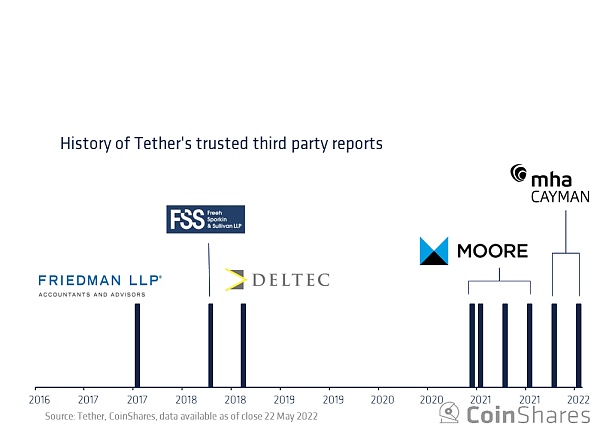

自 2017 年以来,Tether 聘请了几家不同的银行、法律公司和会计师事务所提供服务,以证明其储备的规模和有效性。这些公司包括 MHA Cayman、Moore Cayman、Deltec Bank、FSS和 Friedman LLP。下面我们谈谈这些关系的简要历史。

2017 年,随着 USDT 储备的压力越来越大,Tether 邀请会计师事务所 Friedman LLP 进行储备审计,但批评者强调,该研究有方法上的缺陷,并不代表完整的审计。在第一次审计后不久,Tether 公司报告说,Friedman 没有在他们认为的 "合理时间内"完成审计工作,并终止了合作关系。然后,Tether 公司转向了位于华盛顿的律师事务所 FSS。FSS 的报告不是对 Tether 的全面审计,但表示该律师事务所收到了 Tether 的两家(未命名的)银行的宣誓和公证的声明。为了帮助建立信心,Tether 让位于巴哈马的银行 Deltec 发布了一份报告,确认 Tether 在他们那里的账户中的现金数额,但这同样没有提供完整的情况,因为这只是来自其一家银行的现金价值。2021 年,纽约总检察长办公室完成了一项调查,指出 Tether 夸大了其储备,并隐藏了大约 8.5 亿美元的损失。这导致了 1850 万美元的罚款,并被要求在两年内公布其持有的季度报告。大约在同一时间,Tether 宣布与开曼群岛的会计公司 Moore Cayman 合作。Moore 提供了保证报告,证明了 USDT 的完全支撑,后来又提供了更详细的储备金细分报告。然而,自 2022 年 1 月起,MHA MacIntyre Hudson 表示,其开曼群岛分公司 MHA Cayman 将处理 Moore Cayman 的客户。应该注意的是,MHA MacIntyre Hudson 目前正在接受英国财务报告委员会的调查,因为之前对一家无关的公司进行了审计。? ? ? ?

加密货币钱包Bitcoin.com宣布发行奖励和效用代币Verse:3月23日消息,加密货币钱包与浏览器Bitcoin.com宣布发行奖励和效用代币Verse,总供应量2100亿,在7年内完成分配,代币基于ERC-20形式。其中35%分配给生态系统,包括流动性挖矿、质押、空投等;34%分给给基础设施开发;15%分配给团队;16%将公开出售。自2015年以来,Bitcoin.com帮助用户创建了2900万个钱包,每月活跃用户超过500万,此外还具提供加密货币交易、区块浏览器、新闻资讯等服务。[2022/3/23 14:14:11]

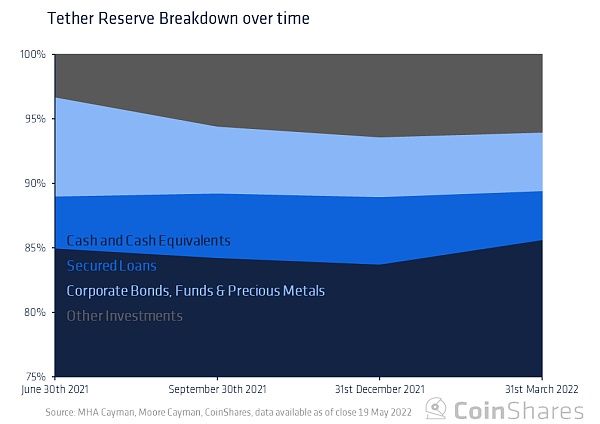

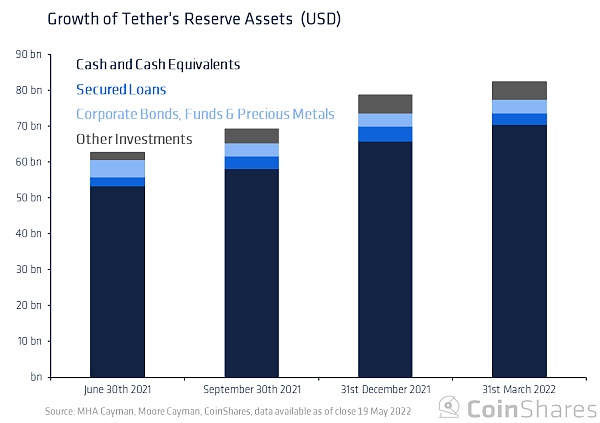

如上所述,从 2021 年 6 月 30 日(在其他稳定币开始发布后)才提供储备的细分。在大多数情况下,自 2021 年 6 月以来,分配的权重保持相对稳定,现金和现金等价物从 85% 略微上升到 86%,而担保贷款仍为 4%。然而,其他投资(包括数字资产)已经从 3% 翻倍到 6%,增加了储备金的风险水平。其他投资的增长是以企业债券、基金和贵金属为代价的,后者在这一时期从 8% 下降到 5%。按美元计算,在最近一个季度,现金和现金等价物增加了 7%,而担保贷款减少了 24%。

深入研究现金和现金等价物,我们在下面显示,美国国库券已经开始成为储备的一个较大部分(24%到48%),从而取代了商业票据和 CDs 的主导地位(49%到24%)。商业票据持有量的减少在一定程度上缓解了对这些工具风险性的担忧。现金和银行存款从 10% 减少到 5%,逆回购票据从 2% 减少到 0.1%。货币市场基金也有增加,现在占 8%,在最近一个季度,非美国国库券也有增加(0.3%)。

观点:Coinbase上市成为加密货币行业的分水岭:Coinbase 即将在纳斯达克直接上市,投资者称赞这是加密货币行业的一个分水岭时刻。他们相信通胀即将到来,希望分散投资组合。

Wedbush Securities分析师Dan Ives表示,Coinbase的上市将成为华尔街关注的焦点,以判断投资者的兴趣。加密交易平台Luno首席执行官Swanepoel表示,Coinbase上市将表明这个行业规模在扩大,增速在加快。 (金十)[2021/4/14 20:20:16]

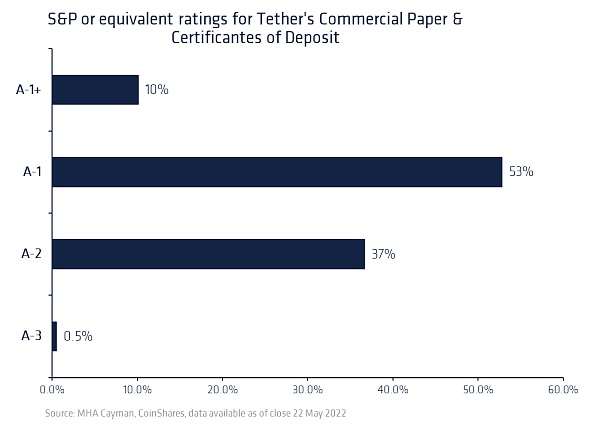

Tether 的商业票据的质量继续受到质疑,即使它的分配被减少。下面我们显示了截至 2022 年 3 月的 Tether 商业票据的评级明细。

从 2021 年 6 月(Tether 开始报告其储备的细分情况)到 2022 年 3 月,Tether 的储备已经从 630 亿美元增长到 830 亿美元,增长了 31%。这一增长包括现金和现金等价物增加 32%,担保贷款增加 25%,公司债券等减少 23%,其他投资增加 141%(可能是由于数字资产价格的上涨)。

Coinbase:6月2日故障是由于流量高峰导致服务延迟:金色财经报道,Coinbase今日发布公告对其在6月2日发生的故障做出解释。Coinbase称当天比特币价格达到1万美元时,该网站在4分钟内遇到了5倍的流量高峰,其自动扩容无法跟上流量的急剧增长,此流量高峰影响了Coinbase许多内部服务,从而增加了服务之间的延迟。这导致其负责API的Web服务器的进程饱和,导致请求错误率飙升至50%。此后,Coinbase重新部署了API,增加了为流量服务的计算机数量以解决此问题。[2020/6/6]

然而,自 2022 年 3 月 31 日以来,已经有大约 100 亿美元的赎回(规模约从 840 亿美元降到到 740 亿美元),没有任何不利影响。赎回的过程涉及一次性 150 美元的验证过程以及 0.1% 的费用,而目前最低赎回金额为 10 万美元。如果出现资产挤兑,这些限制可能会减慢速度,但有证据表明,Tether 已经可以在一周多的时间内处理十亿美元级别的赎回。

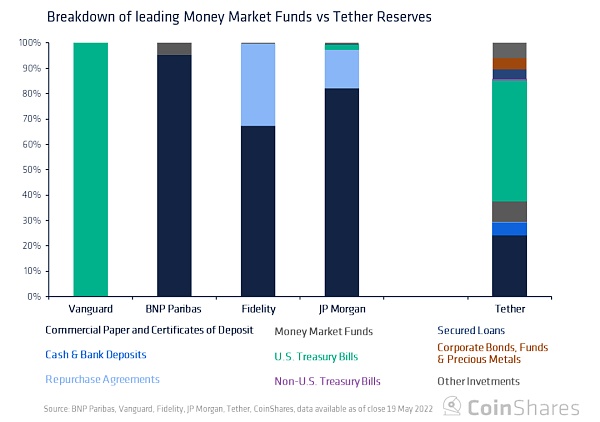

那么,Tether 的储备与领先的货币市场基金相比如何?正如审计报告中所述,Tether 的储备金中有 8% 由货币市场基金组成,尽管这些基金的细节没有被披露。我们研究了几个顶级货币市场基金按资产管理规模划分的投资组合,并比较了截至上一季度的持股情况。我们看到,尽管商业票据回购协议和存款证似乎是受欢迎的选择,但共同基金在固定收益的持有量方面可以有很大的差异。

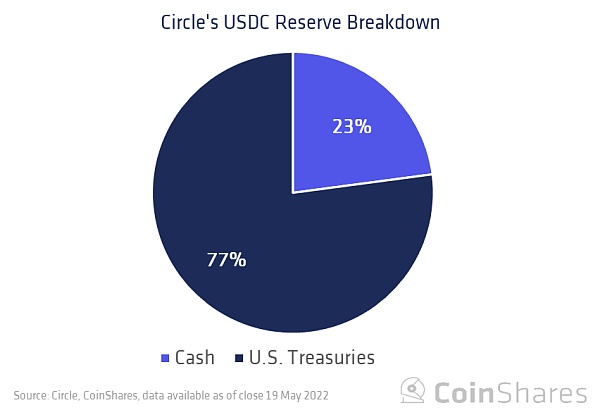

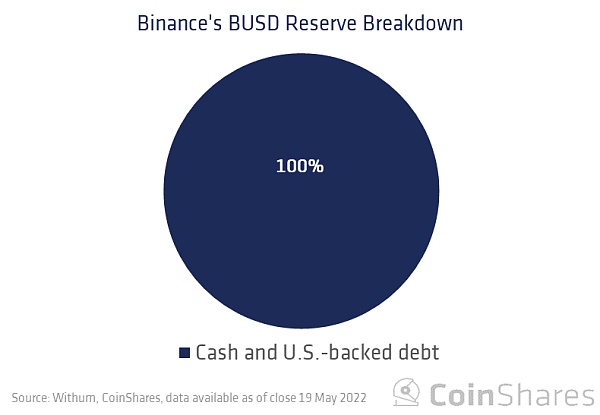

虽然对比货币市场基金和稳定币储备金之间的差异是有用的,但这并不完全是一个同类的比较。下面我们强调了按市值计算的后两个最大的稳定币,Circle 的 USDC 和 Binance 的 BUSD 的储备细目。

BUSD 是由 Binance 和 Paxos 创立的,它没有细分出现金和美国支持的债务之间的权重。BUSD 的储备是由 Withum(也对其他稳定币进行审计)进行审计的。

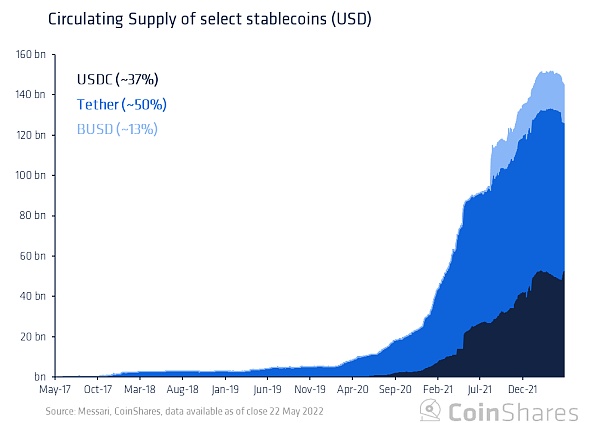

Tether 是第一个主流稳定币,并在几年内拥有市场主导地位。然而,最近一段时间,Circle 的 USDC 和 Binance 的 BUSD 在主流稳定币中获得了巨大的市场份额(分别为 ~37% 和 ~13%)。

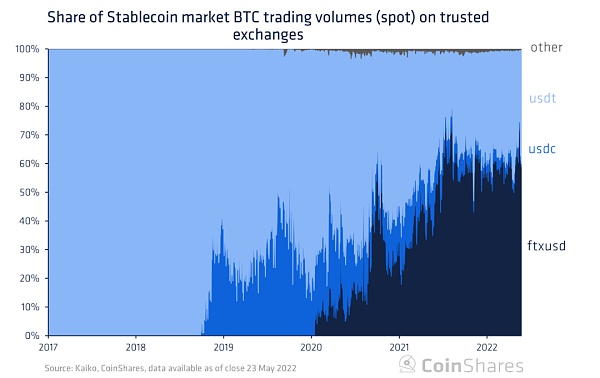

此外,Tether 在可信交易所的所有稳定币/BTC 交易量中占有约 33% 的市场份额,尽管这也在逐渐减弱。USDT 的相对重要性显然在下降。

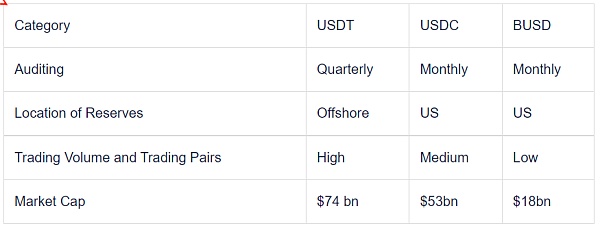

这三种稳定币都以 1:1 的比例与美元挂钩,Circle 和 Binance/Paxos 都要接受并公布月度审计,而 Tether 是季度报告。虽然 USDT 总是显示其储备,但它没有提供关于审计的公开信息,这可能是投资者的担忧。尽管在透明度报告方面存在差异,但这些稳定币之间的储备存在一些差异。我们在下面强调了这三个稳定币之间的一些更多差异。

世界上最受欢迎的稳定币 Tether,自 2015 年初问世,经受住了许多考验和一些黑天鹅事件。先行者的优势加上现实世界的考验,增加了人们对 USDT 的信心,流通供应的增长就是证明。然而,真正的考验可能还没有到来,对稳定币储备的重新关注已经通过最近的赎回导致 USDT 流通量减少 12%。

此外,像 Circle 这样的竞争对手在一个更值得信赖的监管环境中拥有更透明的报告。USDC(和其他稳定币)的这种安全感,继续导致 Tether 的市场份额下降。

正如之前所看到的,这种趋势可能会导致 Tether 采用更坚固的储备,更大的透明度,以及更勤奋的审计做法。

当然 Tether 也可以躺平,不在乎可信透明度、市场份额以及供应规模的减少,只不过这将导致 Tether 的市场影响力大大降低。

如果是第一种走向,那么降低了所有人的风险,但如果是第二种走向,那么"Tether是加密货币市场的系统性风险吗?"这个问题也就变得不那么重要了。

作者?|?Coinshares?Marc?Arjoon

编译?|?GaryMa 吴说区块链

原文链接:

https://coinshares.com/research/is-tether-a-systemic-risk-to-the-crypto-market

以下文字整理于 FactDAO 创始人?Dr.?Nick Almond?发表于社交媒体的观点。此次 Crypto 周期甚至比 2017/18 年的 IC0 狂潮来得更加怪异.

1900/1/1 0:00:00Wyvern是1阶去中心化交换协议。对比其他协议,例如Etherdelta、0x和Dexy是0阶的,也就是每个订单指定两个去中心化资产的交易.

1900/1/1 0:00:00摘 要:金融科技是技术驱动的金融创新,在提升金融业质效的同时伴随着大量风险,引发监管忧虑。虚拟货币及其背后的区块链技术是金融科技的创新代表.

1900/1/1 0:00:00本文对动态 NFT 的概念和基本特性进行了简要的介绍,并将其与静态 NFT 进行了对比,同时还介绍了动态 NFT 的一些经典用例.

1900/1/1 0:00:00由于美国6月份通胀预期仍居高不下,乌云笼罩,潜在的经济持续衰退,市场仍处于高度避险状态。这在比特币的链上表现和活跃度中很明显,最近几周比特币的链上活跃略有减弱.

1900/1/1 0:00:00随着高考成绩公布,考生们该操心填报志愿的事了。要在众多大学和专业之中做出自己的选择并非易事。当大家焦头烂额的时候,这些专业正借着元宇宙背景,高调闯进社会的视野.

1900/1/1 0:00:00