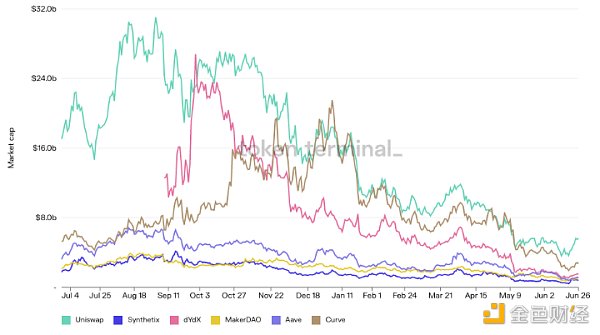

在去年的大部分时间里,DeFi 一直处于低迷状态。随着流动性挖矿逐渐淡出焦点,投资者和散户将注意力转移到其他地方。DeFi 冬季开始于大盘抛售前几个月,大多数 DeFi 代币从历史高点下跌了 90% 以上。

随着更多资产上链,其他加密行业的增长将为 DeFi 提供催化剂。在短期内,2020/2021 年的牛市帮助将数十亿美元投入到加密项目的资金中,这些资金将不可避免地进入 DeFi。从中期来看,新兴的 Web3 类别,如 DAO、NFT、游戏和物理网络,将成倍扩大链上经济活动。这些资产将把 DeFi 的潜在市场扩大一个数量级。押注 DeFi 就是押注加密货币的成功。

未来的 DeFi 看起来将与 2020 年夏季的 DeFi 大不相同。有耐心的受托人将取代冒险者。低风险的 10% 收益率将取代以垃圾币计价的四位数 APY。未来的 DeFi 投资者将关心稳定币、ETH 等 L1 代币及其原生代币的收益。这将为结构化产品提供催化剂。加密原生公司将需要营运资金,这将推动对信贷的需求。

CoinDesk CEO:CoinDesk正寻求出售,为未来发展募资:金色财经报道,数字货币集团 (Digital Currency Group)的加密货币媒体CoinDesk首席执行官Kevin Worth表示,Coindesk正在为其未来发展寻求资金时,可能会寻求全部或部分出售。

据Worth称,CoinDesk在过去几个月中收到了 \"许多意向性投资询问\"。知情人士透露,DCG在过去几个月中收到了关于CoinDesk的多项超过2亿美元的主动收购要约。DCG于2016年以50万美元的价格收购了这家媒体公司。

CoinDesk去年从在线广告及其指数和事件业务中获得了5000万美元的收入。此前11月30日消息,消息人士称CoinDesk已收到多份收购意向书,有人出价3亿美元。(The Block)[2023/1/19 11:20:23]

加密货币往往是一个极端的行业,向 DeFi 转变的市场情绪当然也不例外。 2020 年夏季(通常称为 DeFi 夏季)见证了流动性挖矿的兴起,并在其白皮书中提到自反性的每个代币中引入了新颖的代币机制和大规模的价格上涨。事情显然发生了变化。DeFi 的夏天已经被阿拉斯加的寒冬所取代。

分析 | CoinDesk分析:BTC达13月低点 将考验5000美元支撑:据coindesk分析,BTC价格跌至13个月以来低点,现已处于超卖状态,在接下来的几天会考验5000美元的支撑位。从技术上来看,短期强势反弹的可能性相当低,因为绝大多数投资者已经可能在昨天的价格下跌后转为看跌。如果价格收于6月低点5780美元附近,看跌压力将会减小。而只有突破6000美元的阻力位,才有可能开始上涨。[2018/11/15]

在过去的九个月里,DeFI 一直处于持续的熊市中

是什么推动了这种情绪的转变?虽然 DeFi 基本面解释了其中的一部分,但我相信答案是:叙事驱动DeFi情绪转变:

推动这个市场的最初炒作浪潮——流动性挖矿——已经消退

其他地方有更闪亮的东西

对流动性挖矿缺点的详细分析超出了本文的范围,但不用说,现在很明显,流动性挖矿本身并不能带来可持续增长。几个最大的问题:

被补贴的流动性是高度唯利是图,一旦激励结束,资金就会离开池子。

收益主要是通过代币奖励产生的——如果这些代币价格下跌,奖励就会下降。因此,DeFi 价格的任何广泛下跌都会降低流动性挖矿活动的吸引力,从而产生负面的飞轮。

分析 | Coindesk:BTC短期或将回踩7200美元支撑 但上涨趋势不变:据Coindesk分析,尽管BTC目前已形成向上的三角突破,但目前仍然难以突破7400美元,这也预示着多头的疲软。RSI的表现也进一步佐证空头走强。在BTC恢复上涨前,可能回落到9月3日的7200美元高点。[2018/9/5]

与加密货币中的大多数事物一样,很少有项目具有实际的产品市场契合度,零售参与者在经历了多次拉扯和黑客攻击后最终失去了兴趣。

另一个给 DeFi 带来阻力的因素是更闪亮的东西的出现。在高端收藏品和名人采用 NFT 的推动下,人们对 NFT 的兴趣激增。区块链游戏在 2021/2022 年也出现了大幅增长,并将散户注意力从 DeFi 上移开。

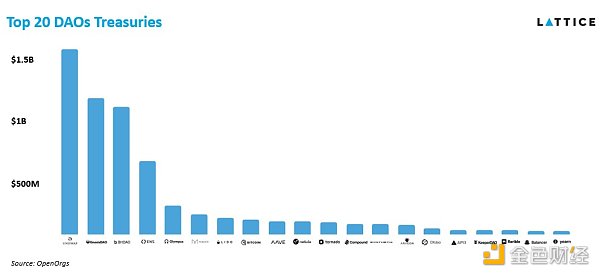

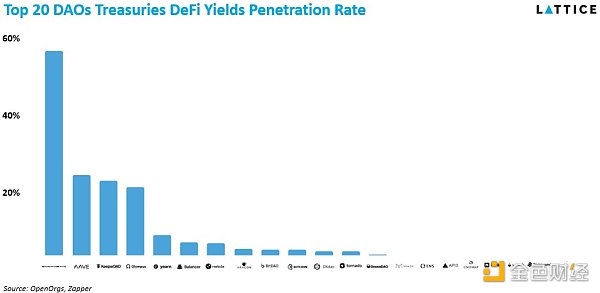

尽管业界已经浪费了很多脑细胞来争论众所周知的机构何时会进入 DeFi,但很少有人关注已经上链的数十亿资产。在过去两年中,随着 Uniswap 等越来越多的项目推出治理代币,链上金库的价值也在膨胀。尽管市场严重萧条,但仍有大量项目拥有超过 1 亿美元的资金。还有越来越多的链上投资工具。拥有超过 10 亿美元资产的 BitDAO 是最大的。

分析 | Coindesk:比特币或出现小幅回调:据Coindesk分析,比特币在7000美元上方企稳,短期上涨至三周高点7128美元,收于100日均线上方,预示着从8月14日低点5859美元反弹趋势将延续。但4小时图技术指标显示,相对强弱指数(RSI)位于70.00上方,表明当前处于超买区。比特币上行可能会在7180美元处受阻,并有可能出现小幅回调。上行比特币若突破7180美元,将会面临下一阻力位7330美元。[2018/8/29]

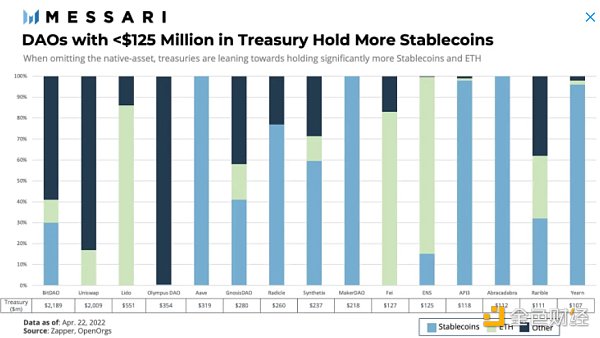

加密金库通常由项目的本地资产主导,但也经常持有稳定币和 ETH(或项目青睐的任何 L1 代币)。

尽管在过去两年中筹集了创纪录的资金,但加密项目在 DeFi 中部署的资金却出人意料地少。部分原因是(合理地)风险管理——DeFi 是有风险的,上个月出现了 Terra 和 3AC 的大规模暴雷。拥有少量资金的私人初创公司当然应该对其资产高度保守。

Storj向CoinDesk透露 未来6个月里锁定2.45亿枚代币:分布式文件储存网络Storj今日向CoinDesk透露,它将在未来6个月里锁定其拥有的2.45亿代币(按照市价计算价值超过3亿美元),这部分代币原计划于今天解禁。Storj公司的高管们一致认为,应继续锁定这部分代币,直到正式公布清晰的项目路线图。目前,STORJ现价1.64美元。[2017/12/20]

很少有 DeFi 金库有意义地拥抱 DeFi

然而,已建立的链上金库协议是一个动态经济体,应该优化其金库的(风险调整后的)绩效。 DeFi 是他们这样做的明显方式。协议将通过将一部分部署到已建立的 DeFi 协议的多元化篮子中,合理地寻求每年 3-5% 的复合收益。鉴于即将到来的熊市总是将烧钱速度放在首位,这些金库可能迟早会开始关注收益率。

许多加密货币金库已经探索进入 DeFi。早期采用者和讨论的一些例子

Synthetix 财政部于 2021 年 11 月将 500 万美元的 USDC 部署到 Maple

2 月,PoolTogether 开始探索使用 Notional 在其稳定币中赚取收益

今年 3 月 Notional 提议 Angle 应利用 Notional 赚取其金库的收益

Index Coop 拥有最复杂的资金管理策略之一,并且自 2021 年 8 月以来一直在稳定地赚取收益。Index Coop 的金融巢穴利用其资金来支持自己的产品并扩展其跑道。 Index Coop 已部署近 300 万美元来支持其产品线的流动性。在财务方面,Index Coop 在 Balancer、Aave 和 Uniswap 的稳定收益超过 500 万美元。鉴于 Index Coop 在使用 DeFi 扩展其跑道方面取得的成功,我预计许多其他金库也会效仿。

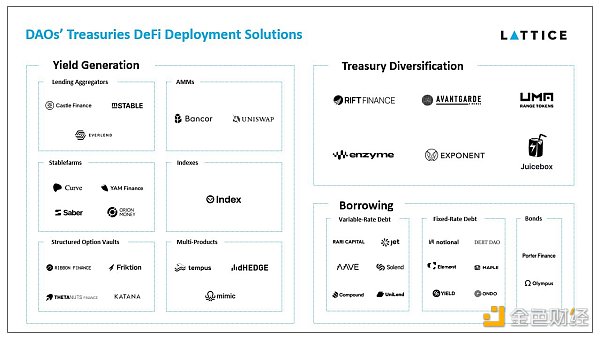

DAO 资金管理工具的出现可能有助于促进这种采用,因为它使 DAO 更容易在链上部署资金和管理风险。在软件方面,Coinbooks(莱迪思投资组合公司)和 Coinshift 让 DAO 更容易跟踪他们的财务状况。 Llama 还建立了一个加密本地会计,为 DAO 的财务管理提供建议。

过去一年,游戏和 DAO 等新兴 Web3 类别的关注度呈爆炸式增长。随着 Axie Infinity 成为地球上讨论最多的游戏之一,资金充斥着这个空间,去年至少有 100 款区块链游戏筹集了资金。同样,Constitution DAO 为 DAO 带来了主流关注,并帮助催化了数千万美元投入到链上众筹活动中。在我看来,这些类别是 DeFi 的明显催化剂。两者都带来了越来越多的链上资产,从而扩大了 DeFi 的潜在市场。

如果区块链游戏以任何形式成功,必然会带动更多的资产和用户进入 DeFi。区块链游戏将扩大加密钱包的安装基础,并使用户熟悉稳定币等链上资产。区块链游戏还将创建虚拟经济,通过游戏内资产扩大链上资产的范围,并增加对信贷等经济原语的需求。

DAO 的兴起也将扩大 DeFi 的潜在市场。像ConstitutionDAO 这样的众筹活动将使更多用户加入Web3。他们还将通过将工资和财务管理等企业金融活动转移到公共区块链上来增加链上经济活动。

未来领先的 DeFi 协议将满足耐心和更保守的资本分配者的需求。这些分配者将希望通过稳定币、ETH 等 L1 代币及其原生代币获得可持续的收益来增加他们的国债。项目国库和 DAO 将希望获得营运资金,而不必不断出售其国库。这为结构性产品和信贷提供了顺风。

结构性产品是预先打包的投资,利用衍生品使投资者更容易实现特定的风险回报目标,例如提高收益率。在 DeFi 环境中,结构化产品通常以单一资产金库的形式出现,以赚取收益。领先的结构化产品平台包括 Ribbon 和 Friktion。Ribbon 最受欢迎的产品是其 Theta Vault,它通过运行自动期权销售策略来赚取收益。

结构化产品将随着 DeFi 的成熟而增长,因为它们可以为各种资产提供可持续的收益。结构性产品通过波动的自然市场力量和希望转移风险的参与者产生可持续的(尽管通常不是无风险的)收益。它们还可以支持大多数流动代币的收益生成,这使得它们对于希望在其金库中复合原生代币的项目具有吸引力。例如,Ribbon 支持 $APE 和 $AAVE 等长尾资产的金库。

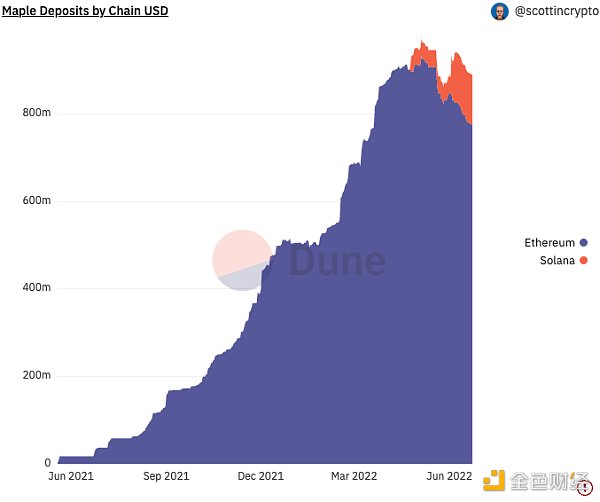

随着需要营运资金的 Web3 实体的范围扩大,去中心化信贷市场也将增长一个数量级。希望在不出售金库的情况下为其运营提供资金的加密项目将利用链上债券市场。就在本月,Ribbon 通过利用 Porter 的债券平台筹集了 300 万美元。 Maple(莱迪思投资组合公司)已为加密原生机构提供了超过 10 亿美元的信贷服务。虽然他们今天的客户群主要由交易基金组成,但我预计未来将包括加密项目。

Maple 的链上信贷产品快速增长

信贷也将增长,因为它将提供 DeFi 中唯一可持续的竞争收益之一。今天,Aave 在 USDC 上提供

当我们进入看似持续的熊市时,该行业不可避免地会寻求下一个拯救我们的故事:DeSci、NFT 金融化、ETH L2。我认为答案就摆在我们面前——分散的金融产品每天处理数十亿美元的交易,并成功地经受住了极其动荡的市场。几乎所有的加密论文都涉及在链上移动的金融活动,从定义上讲,这增加了 DeFi 的潜在市场。这都是一个 DeFi 论点。

注意,本文内容不是投资建议。

2022年6月23日22:00,美联储主席鲍威尔再度亮相国会,出席众议院金融服务委员会的半年度货币政策报告听证。会上,鲍威尔重申鹰派主张,即“美联储关于抗击美国高通胀的承诺是无条件的”.

1900/1/1 0:00:00作者|?朱嘉明人类的一切努力的目的,在于获得幸福。——罗伯特·欧文(Robert Owen)2022 年,Web3.0 受到前所未有的关注和讨论,一波接一波.

1900/1/1 0:00:00萨尔瓦多一直是货币实验的舞台。2001年,美元成为该国唯一的法定货币。2021年6月9日,萨尔瓦多国会正式投票通过比特币法案,成为世界上首个宣布将比特币作为法定货币的国家,一时轰动了整个加密行业.

1900/1/1 0:00:00原文标题:《IOSG Weekly Brief|多链生态:我们的当前阶段与未来格局 #13》撰文:Jiawei Composable Finance 提出了跨链互操作性的五个发展阶段:0-20%.

1900/1/1 0:00:00北京时间2022年7月3日,CertiK安全团队监测到Solana链上的Crema Finance项目遭到黑客攻击,损失约880万美元.

1900/1/1 0:00:00曾被称为“加密货币女王”的鲁亚·伊格纳托娃(Ruja Ignatova)本周四被美国FBI列入十大通缉逃犯名单,她是历史上第11位被列入该名单的女性,也是现在该名单内的唯一女性.

1900/1/1 0:00:00