在过去的18个月中,Avalanche EVM兼容的C链(Contract Chain)凭借其低gas费用和交易时间吸引了大量用户和开发者,这能支持创建一个以DeFi为中心的强大dApp生态系统。

尽管C链具有高性能,但它并没有提供可持续、长期的可扩展性解决方案。Avalanche已着手解决这个问题,使用子网来水平推动项目。

子网是特定应用程序的区块链网络。它们能使可定制性与性能和利益隔离,使其对高性能、区块空间密集型应用程序(例如,游戏/元宇宙)和受复杂规则集约束的实体(例如,传统金融机构)具有吸引力。

X链是一个新生的、未充分开发的设计空间,允许用户创建自定义资产。

当前的叙事围绕游戏类子网,多个蓝筹Web2游戏将要在链上发行,并可能会带来数百万的游戏用户。

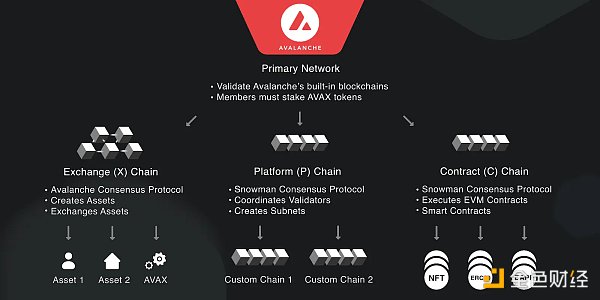

Avalanche是一个权益证明(PoS)平台,用于创建数字资产、智能合约和特定应用程序的区块链。该网络对于优化性能有两个策略:

新颖的共识机制,以低费用提供高吞吐量和速度。

水平扩展,允许项目部署自己的子网。

伞形网络,即主网络,由C、P和X链组成。如今,绝大多数Avalanche应用程序都部署在与Avalanche EVM兼容的智能合约平台Contract Chain(C-Chain)上。然而,虽然Avalanche的共识使速度提高和费用降低,但它并没有提供可扩展性的长期解决方案。为了实现这一点,Avalanche使项目能够使用平台链(P-Chain)创建自定义区块链网络(子网)。最后,交易所链(X-Chain)的存在是为了创建和移动Avalanche原生的数字智能资产。与子网一样,这个设计空间也相当新颖且未得到充分开发,但在过去一年中出现了一些独特的项目(正在使用和开发中)。

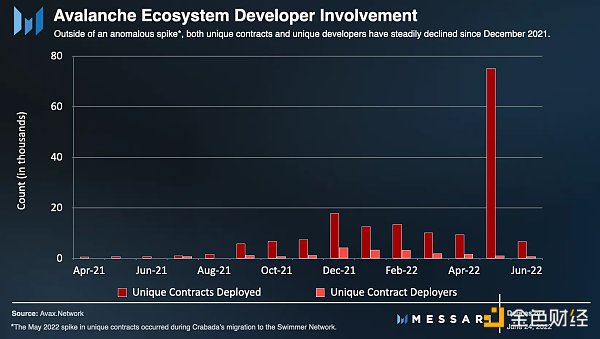

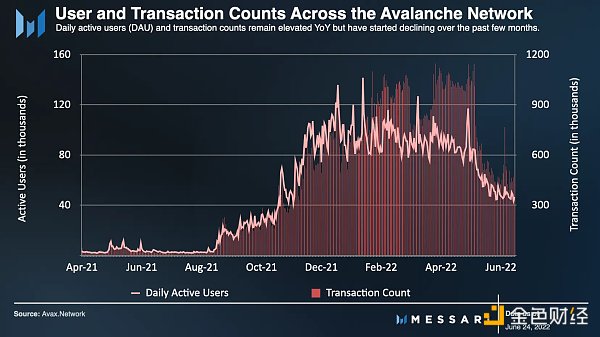

评估生态系统时的两大重要指标是开发者和用户活动。

部署的唯一合约、每日活跃用户和交易数量随着市场状况而下降。尽管如此,这些数字仍然比去年同期高很多。

直到最近,用户只能通过使用与EVM兼容的插件钱包(如Metamask)结合Avalanche钱包(访问X链和P链),才能完全访问Avalanche网络及其生态系统。为了弥合这一差距并创造简单而全面的用户体验,Avalanche网络的主研发Ava Labs最近宣布了Core的beta版本。Core是一个浏览器扩展和移动钱包,允许用户穿越整个网络和生态系统(去中心化应用程序(dApps)、子网和内部链),以及原生桥和交换资产。

金色财经挖矿数据播报:ETH今日全网算力上涨4.04%:金色财经报道,据蜘蛛矿池数据显示:

BTC全网算力154.186EH/s,挖矿难度21.45T,目前区块高度673643,理论收益0.00000630/T/天。

ETH全网算力430.060TH/s,挖矿难度5483.18T,目前区块高度11995056,理论收益0.00554104/100MH/天。

BSV全网算力0.534EH/s,挖矿难度0.08T,目前区块高度677483,理论收益0.00168567/T/天。

BCH全网算力1.425EH/s,挖矿难度0.20,目前区块高度677801,理论收益0.00063179/T/天。[2021/3/8 18:24:03]

Avalanche原生的Avalanche-Ethereum桥按总锁定价值(TVL)计算,是连接以太坊最大的桥。除了支持将ERC-20代币转移到C链之外,Avalanche桥还计划增加对比特币网络的支持(目前可通过Core扩展获得)。对于来自其他链(例如,BNB、NEAR、Solana等)的桥接资产,就TVL而言,最受欢迎的桥是Multichain、Stargate和Synapse(按顺序排列)。

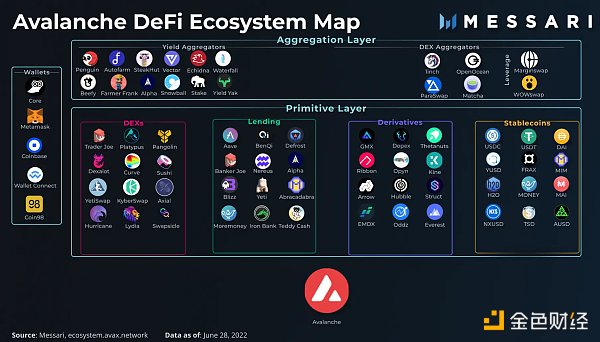

超过200个项目是以Avalanche网络为家。这些项目可以大致分为原生的或非原生的。由于C链的EVM兼容性和围绕Avalanche网络的强大桥接生态系统,许多现存项目是非原生的,即跨链(例如Aave、Curve等)。但是,有一部分项目是原生的,这意味着它们只存在于Avalanche,或是在Avalanche上开始的,或绝大多数活动都在Avalanche上。

项目之间的另一个区别是它们在网络上的部署位置。虽然绝大多数项目仍在C链上,但从4月开始,首批项目开始通过P链部署自己的子网。这些自定义、特定应用程序的区块链网络通过拆分流量和隔离性能来防止项目堵塞网络。反过来,这些项目在费用、验证器集、虚拟机等方面都受益于更好的性能和可定制性。

随着大量测试网子网的推出,Avalanche的前两个自定义子网已经上线。展望未来,它们有望在生态系统中发挥越来越重要的作用。

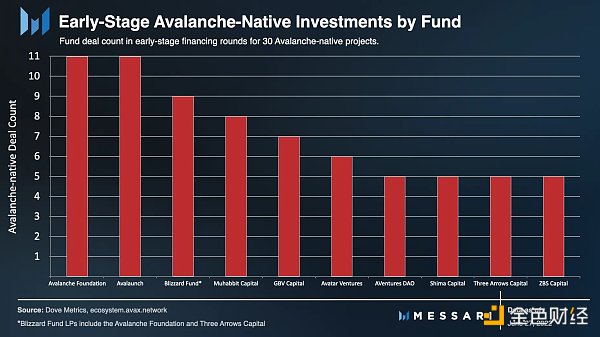

就像项目一样,资助Avalanche生态系统的团体可以分为两类:以Avalanche为重心的团体和一般的团体。Avalanche基金会、Ava Labs、AVentures DAO、Avatar Ventures以及Trader Joe和Avascan等项目都是以Avalanche为重心的资本分配机构。

最活跃的成员是Avalanche基金会,在过去一年拨出数千万AVAX用于资助Avalanche生态系统的发展和壮大。除了个别融资回合外,迄今为止,其四个广泛倡议者是Avalanche Rush、Blizzard Fund 、Multiverse和Culture Catalyst Initiative。

金色晚报 | 7月31日晚间重要动态一览:12:00-21:00关键词:Filecoin、印度、比特股、ETH2.0、Ripple、USDT增发

1. Filecoin官方:最迟8月12日将启动测试网奖励计划。

2. 印度经济事务部确认加密货币法案正在等待政府批准。

3. 价值7.45亿美元的比特币期权将于8月1日到期结算。

4. 以太坊网络上20%的DEX交易量来自于DeFi聚合商。

5. 比特股核心开发者未经社区同意私自更改投票规则引发争议。

6. Ripple法律团队:无法证明Ripple对XRP的看涨声明误导投资者。

7. MyEtherWallet创始人:真正实现ETH 2.0还需要几年时间。

8. 近七日Tether新增印钞5次共计8.1亿USDT。

9. 稳定币DAI 40%的市场流通量已质押进YFII 2号池。[2020/7/31]

基于Avalanche项目的其他资金来源是公众、天使投资人和投资公司。

Avalanche的散户有机会通过Avalaunch和Rocket Joe等启动平台以及社区驱动的加速器Colony Labs来资助一些值得关注的项目(例如Crabada和Platypus Finance)。

按交易数量计算,早期Avalanche原生协议最活跃的“一般”投资公司是Muhabbit Capital(MC)Ventures、GBV Capital、Shima Capital、三箭资本和ZBS Capital。

C链的特性,尤其是在性能和互操作性方面,为DeFi活动的激增做好了准备。另外两个催化剂是2021年6月引入的Chainlink喂价以及此后启动流动性挖矿激励计划Avalanche Rush。尽管大部分活动还不到一年,但生态系统已经涵盖了大部分基元功能,现在正处于进入实验阶段的过程中。

Avalanche上有两组广泛使用的DEX:通用的、一贯基于产品的AMM-DEX和基于StableSwap的AMM-DEX。

两个最大的通用DEX(按交易量)是Avalanche原生的 Trader Joe和Pangolin。除了掉期和流动性供应之外,这两个平台还提供流动性挖矿、质押(针对其原生代币、JOE和PNG)、限价订单(通过集成)和杠杆交易。Pangolin通过与MarginSwap和WOWswap的集成提供杠杆交易,而Trader Joe是通过原生借贷协议Banker Joe实现杠杆交易。Trader Joe还拥有自己的启动平台Rocket Joe和NFT市场Joepegs。

金色午报|7月10日午间重要动态一览:7:00-12:00关键词:资本利得税、DeFi、区块链风投

1.韩国国会议员提议对加密交易征收资本利得税。

2.基于BCH网络的USDT上线 已铸币600万枚。

3.DeFi代币总市值近77亿美元。

4.蚂蚁集团李杰力:区块链构建的下一代网络是价值交换网络。

5.Tether封锁39个以太坊封锁 共计锁定价值551万美元的USDT。

6.毛里求斯附属查戈斯群岛岛民对英国就“.io”域名提出申诉。

7.维基解密在线商店已接受比特币等作为付款方式。

8.MakerDAO已通过关于Oracle预言机的新提案 新增4个数据源。

9.上半年区块链风投情况:14家机构出手3次以上 交易所爱投交易所。[2020/7/10]

交易价格相似的资产(即稳定币和wrapped代币)的两个最大DEX是Platypus Finance和Curve。Avalanche原生的 Platypus通过引入资产负债管理(ALM)的概念和实施单一变量(与不变量相对)曲线将自己与Curve区分开来。这两项设计决定使Platypus能够为流动性供应者(LPs)提供一个开放的流动性池,具有单边供应和(在大多数情况下)抵消无常损失风险的能力。

展望未来,Dexalot是另一个引起人们兴趣的项目。它是一个去中心化的、链上中央限价订单簿(CLOB),已经在C链上上线了。但是,C链的属性(延迟和Gas费)并不真正适合CLOB,因此,Dexalot是最早过渡到自己子网的DeFi应用程序之一。Dexalot子网目前处于测试阶段,预计将在未来1-2个月内推出。

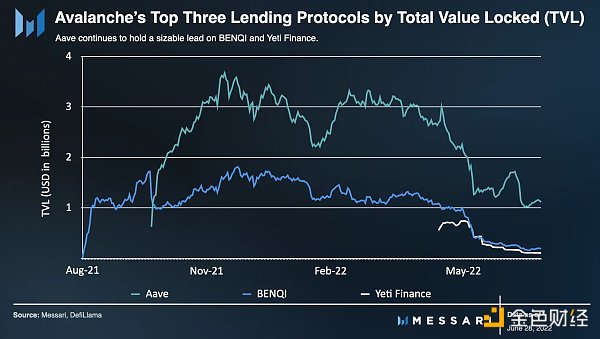

Avalanche在TVL方面最大的应用是跨链流动性协议Aave。按TVL计算,接下来两个最大的借贷协议分别是Avalanche原生的 BENQI和Yeti Finance。

Aave和BENQI流动性市场(BLM)的核心功能几乎相同,允许用户以超额抵押的方式借出(赚取利息)和借入资产。然而,BENQI因BENQI Liquid Staking (BLS)而与众不同,这是第一个也是(迄今为止)唯一一个支持AVAX的流动性质押协议。

BENQI Liquid Stake AVAX( sAVAX )允许持有者确保Avalanche主网的安全络,并获得质押奖励,而不会导致其AVAX失去流动性。sAVAX可用于C链上的DeFi应用程序,以获得额外收益和即时流动性。在撰写本文时,sAVAX的流通供应量接近300万,占流通中所有AVAX的1%多一点。

金色晨讯丨世界粮食计划署等100个组织将与世界经济论坛合作加速区块链部署:1.CME比特币期货6月合约收报5300美元

2.Square第一季度比特币收入创历史新高

3.Bitfinex代币销售最早将于下周开始

4.CFTC主席:对加密货币的兴趣激增将催生更多清算所

5.世界粮食计划署等100个组织将与世界经济论坛合作加速区块链部署

6.美国银行获得加密货币风险检测系统专利

7.高盛高管:将在加密技术获得更多支持后下注

8.荷兰央行将继续试验区块链等技术

9.接受加密货币捐赠的维基解密创始人阿桑奇被判入狱50周[2019/5/2]

展望未来,BLS计划通过即将推出的veQI、投票托管QI(BENQI的治理代币)在子网生态系统中发挥不可或缺的作用。通过投票锁定他们的QI,veQI持有者将能够直接质押AVAX来验证他们选择的子网。

Yeti Finance填补了Avalanche生态系统中的一个重要利基,让用户能够借入其超额抵押稳定币YUSD来抵押他们的计息代币(即质押资产、LP代币或存放在其他借贷市场上的抵押品)。借款人可以用多种资产抵押既定的无息YUSD贷款,而Yeti Finance协议会自动复合其收益。Avalanche上的类似项目包括Defrost Finance / H20、Abracadabra Money / MIM、Moremoney / MONEY和Teddy Cash / TSD。

GMX是第一个在Avalanche上上线的永续期货市场。虽然衍生品DEX整体上一直挣扎着想要“起飞”,但GMX凭借其独特的零滑点掉期方法已成为这一类别的领导者。GMX的原生指数GLP是用于流动性的一篮子流动资产,池子里资产的价格是用Chainlink的市场数据来确定的。自今年年初以来,GMX在Avalanche上产生了超过1600万美元的费用,并将其全部费用分配给GLP持有者和GMX(代币)质押者。

目前在测试网中的Hubble交易所将为Avalanche的永续期货市场带来一些竞争。Hubble因其多资产抵押和交叉保证金而与众不同。它还通过基于CurveCrypto不变的vAMM促进交易,并通过代币化头寸来解锁可组合性。

在撰写本文时,Avalanche上的所有实盘期权协议都是知名的跨链竞争对手。其中两个市场协议是Opyn(通过订单簿操作)和Dopex(使用期权卖出金库)。还有Arrow Markets,这是目前在测试网中的Avalanche原生期权协议。

Arrow Markets将成为Avalanche上第一个使用AMM的期权协议。它将为期权卖方提供部分抵押品,并解锁组合期权来创建合成资产的能力。虽然定价引擎的计算最初将在链下完成,但团队希望最终将能它们带到链上——鉴于计算负载,这是子网的一个强大用例。

金色财经独家分析 SBI全球布局区块链产业:金色财经独家分析,SBI出资上千万美元收购区块链相关企业OwlTing20%股份,日本金融巨头SBI集团正在区块链领域正在大步向前,旗下子公司区块链相关项目不断。之前位于俄罗斯的商业银行SBI Bank LLC是日本金融巨头SBI集团的子公司,该银行现已加入位于纽约的银行业区块链联盟R3。日本SBI Sumishin网络银行称将会开发概念证明(POC,proog-of-concept),旨在和野村综合研究所(NRI,Nomura Research Institute)探索区块链银行的应用。日本投资集团SBI金融科技子公司SBI Cosmoney年初宣布与韩国比特币交易所Coinplug联合创办汇款合资公司。可以看到这家日本财团,用旗下子公司在全球部署区块链项目,涉及到的区块链产业从底层技术到交易所,另外除了和交易所合作外,有报道称日本的SBI集团将于2018年4月26日,计划今年夏天推出自己的加密货币交易所。可见SBI对于区块链产业的决心,对比国内大型企业同样在抢占区块链产业的产业链上下游,各家大企业都不愿错失区块链这一“大蛋糕”。[2018/5/10]

与期权市场一样,Avalanche上的结构性产品是普遍跨链协议的实现。最大的两个产品是Ribbon Finance和Thetanuts Finance,它们专注于为用户提供金库,执行预设的基于期权的收益策略,将定价和风险管理抽象化。

Struct Finance最近筹集了种子轮资金,以创建定制利率产品。基于Avalanche的协议计划从代币拆分开始,然后最终允许用户创建结构性产品,这些产品能将固定利率和收益代币与期权相结合。

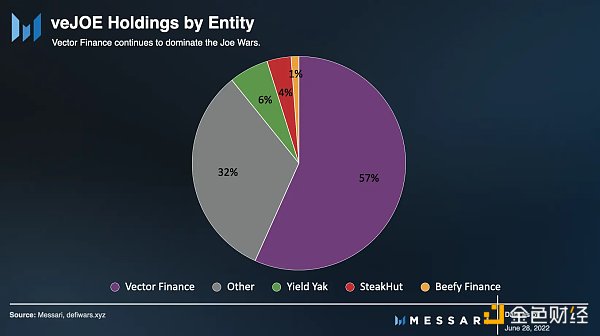

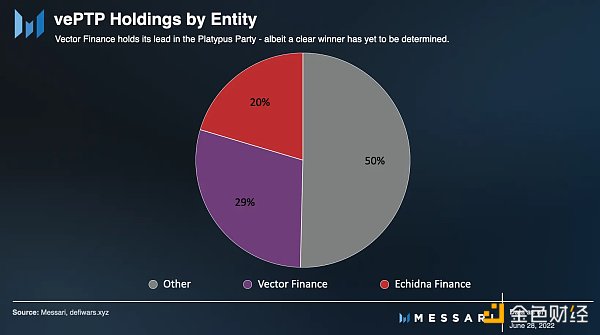

要了解Avalanche上的收益聚合器格局,首先了解Joe Wars和Platypus Party。Trader Joe的原生代币JOE和Platypus的原生代币PTP都可以用来质押,分别换取veJOE和vePTP。然后,这些“归属托管”的代币可以提高选定农场的流动性挖矿APR。

鉴于潜在的机会,许多提高收益的聚合器围绕ve-token的积累创建了产品。两个最受欢迎的收益聚合器(按TVL)分别是Avalanche原生的Vector Finance和Yield Yak。Yield Yak为25种不同的协议提供自动复合收益,而Vector Finance只专注于将Trader Joe和Platypus Finance池子的农场收益最大化。另一个类似的项目是Echidna Finance,它只专注于积累vePTP并为Platypus 池子提供更高的收益聚合。Farmer Frank和Convex-fork SteakHut Finance还使用veJOE和Trader Jo池运行相同的游戏规则。Joe Wars中另一个值得注意的参与者是跨链自动复合器Beefy Finance。

对veJOE和vePTP的热情是可以理解的。鉴于Trader Joe和Platypus的核心地位,一旦他们启用投票标准,项目将希望贿赂大型ve-token持有者(例如Vector Finance和VTX代币持有者)以获得流动性。控制这些标准可以将ve持有者变成Avalanche生态系统中的关王者。

Avalanche网络上一些最受欢迎的DEX聚合器包括ParaSwap(与Avalanche新的Core钱包集成)、1inch、OpenOcean和Matcha。

Avalanche是为数不多的为支持机构而设计的网络之一。它允许机构将资产代币化,并按照他们认为合适的方式定制区块链网络,特别是在监管合规性、数据隐私、逻辑和性能方面。

Ava Labs宣布将与Aave、GoldenTree Asset Management、Wintermute、Jump Crypto、Valkyrie和Securitize合作,构建一个具有原生KYC功能许可的子网,这是一步重大发展。这份合作者名单代表了处于DeFi和传统金融交叉领域的公司的上层人士。构建这个区块链网络将允许这些充满活力和参与的受监管实体在链上和规模上使用DeFi的基元功能。

Avalanche还有两个著名的企业合作伙伴,分别是会计师事务所Deloitte和公开交易保险公司Lemonade。Ava Labs与Deloitte合作创建了Close As You Go平台,以改进联邦紧急事务管理局(FEMA)报销的相关流程。Lemonade Crypto Climate Coalition(加密气候联盟)正在Avalanche上构建一个应用程序,为勉强糊口的农民提供天气保险。

值得注意的是,两家公司都将Avalanche的生态友好性作为构建和容纳其项目的一个原因。

从一开始,Ava Labs的主要目标就是“将全球所有资产数字化”。Avalanche Primary Network的X链纯粹是为了促进数字智能资产的创建和移动而存在的。它支持的自定义规则集可以设计成能适应所有类型资产和市场,不管是早先存在的还是其他。

只部署在Avalanche上的两种独特、仍处于早期阶段的数字资产是ReTok Financ代币化的房地产和Ryval(由Roche Freedman LLP、Republic和Ava Labs创立)的初始诉讼产品(ILOs)。

在过去的几个月里,性能隔离的例子已经非常明确,备受瞩目的元宇宙/游戏项目迅速堵塞了区块链。特别是Crabada背后的故事框架,说明了Avalanche的子网技术如何使其成为链上游戏的首选网络。

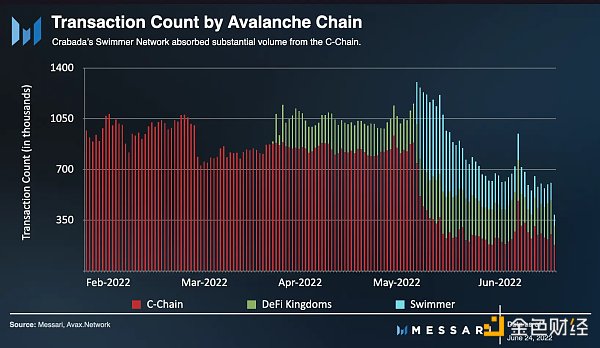

Crabada是一款以螃蟹为主题的P2E游戏,仅在Avalanche的C链上推出。在三个月内,它很快就占到了C链每日交易量的30%以上。这给整个C链的用户带来了更高的费用和延迟。巧合的是,对于Crabada社区和所有C链用户来说,子网现在已经可以使用了(感谢在年初推出的子网EVM)。5月初,Crabada桥接到了自己的EVM兼容的子网,即Swimmer Network。

截至目前,DeFi Kingdoms是另一个子网,随着DeFi Kingdoms:Crystalvale的推出,它直接从Harmony One扩展到EVM兼容的子网。

通过成功吸收C链的交易量,Swimmer Network促成了交易费用的显著下降。总而言之,这说明了子网的潜在力量,更直接地说,这是Crabada用户和整个Avalanche生态系统的双赢。

展望未来,子网的赛道充满了备受瞩目的游戏项目——Castle Crush和Highrise Worlds尤为突出。

目前在测试网中的Castle Crush和社区所拥有的元宇宙 Highrise World都是成熟的Web2游戏。这两款游戏都有大约20万日活跃用户(DAU)和1-2百万月活跃用户(MAU)。Castle Crush的开发着Wildlife Studios也恰好是拉丁美洲最大的游戏公司,拥有1300名员工,60多款游戏的下载量达到20亿次。

除了给子网带来受欢迎且质量高的游戏之外,这些跨界产品还可以将数百万新用户和数十名经验丰富的高素质游戏开发者引到链上。这不仅是子网或Avalanche的巨大发展,也是整个加密生态系统的巨大发展。

其他备受期待的游戏子网包括第一人称射击游戏Shrapnel、奇幻动作RPG Heroes Chained、开放世界RPG Ascenders、星际元宇宙ImperiumEmpires和Pokemon风格的MMORPG DeFimons。

虽然Avalanche强大的游戏生态系统吸引了很多关注,但也有一个独立的、刚刚起步的NFT场景。

Avalanche上的大多数NFT交易量来自Avalanche原生的Kalao、Joepegs和Campfire或跨链协议NFTrade、Element Market和tofuNFT。

尽管市场规模不大,但Avalanche上仍有一些值得注意的项目:

l Topps是美国最古老的收藏品公司之一,推出了2021年MLB 系列2——棒球NFT系列。

l 著名街头艺术家Banksy最著名的作品之一,Love is in the Air,通过Particle成为Avalanche上的NFT碎片 。Paris Hilton获得了该项目的部分所有权。

l 杰出的视觉艺术家Jason M Peterson在芝加哥的West Loop社区为他的Kanye West壁画推出了1比1的NFT。

价值1亿美元的Culture Catalyst Initiative将有助于推动未来几个季度的NFT交易量,首先从音乐家Grimes的“银河系儿童元宇宙书”开始。

虽然看起来不像,但Avalanche网络成立至今仅有21个月。它生态系统在这段时间里的增长是令人吃惊的,它是一个精明而激进的扩展策略的结果。Avalanche最大的利益相关者通过将大量资金用于项目和用户激励措施,成功地增加了强大、EVM兼容的C链上的活动。既然Avalanche已经获得了合法性和坚实的基础,当前的生态系统利益相关者必须执行其扩展策略,这一扩展策略是有前景和与众不同的。

某些DeFi应用程序似乎与子网有着很强的天然契合度。例如,有性能要求的衍生品,以及有合规性、隐私和控制需求的机构,似乎都是明显目标。

然而,从用户和项目收购的角度来看,最有前途的类别是游戏。如果Avalanche能够解决一些有关可扩展性的问题,例如子网之间的无缝桥接和新网络的快速验证器引导,它可以仅凭一己之力就能为链上带来大量的、全新类别的用户。

原文:Avalanche Ecosystem Overview

原文作者: Keiran Flynn创作者:Hahaho审核者:DAOctor原文: The Tokenization of Energy 链上能源是超乎寻常的.

1900/1/1 0:00:00原文作者:Derek Lau,由 DeFi 之道翻译编辑。区块链游戏格局正在发生变化。整体宏观和行业状况、进入该领域的投资和人力资本以及游戏模式的“元”(meta)可能会导致转变.

1900/1/1 0:00:00随着大多数 P2E 经济体的崩溃,加上代币价格全面下跌 了60-90%,“游戏”将是加密货币用户增长的下一个阶段的观点受到了挑战.

1900/1/1 0:00:00前言:Su Zhu 和 Kyle Davies 曾把三箭资本 (3AC) 变成了 Crypto 领域最重要的对冲基金,但他们把所有注都押在了价格只会上涨上.

1900/1/1 0:00:002022年,随着元宇宙、NFT、数字藏品等新技术、新业态的全面爆发以及国家对数字化经济发展方向的支持,Web3.0的概念逐渐普及开来,顺势点燃了国内互联网巨头与资本对于Web3.0的热情.

1900/1/1 0:00:00以太坊合并是加密货币历史上最强大的催化剂之一,而且它很快就会到来。当我们到达 PoW 共识机制下以太坊的终局时,让我们来谈谈合并后 PoS 以太坊的 10 个重要特征.

1900/1/1 0:00:00