原文作者:Kirill Naumov

编译:BTX Capital

导读:NFT 借贷市场仍处于起步阶段,本文解析了 NFT 借贷市场中的点对点、点对多(点对池)及 CDP 借贷三种类型的项目运作机制及优缺点。

NFT借贷平台允许用户通过抵押他们的NFT来借入流动资产。在本文中,我们将深入探讨 NFT 中的点对点、点对池和 CDP 借贷,以了解这种增长趋势

长期投资 NFT 的挑战之一是资金管理。持有 NFT 意味着将大量资金锁定在非流动性投资中,而这种投资可能会在几天内下跌。

淡马锡:当前监管环境下不会投资加密领域:7月11日消息,新加坡主权财富基金淡马锡首席投资官Rohit Sipahimalani表示,当前环境下存在很多监管不确定性。我确实认为,在监管不确定性的情况下,我们很难再进行(对加密公司的)投资和交易。

Sipahimalani补充表示,淡马锡从未寻求过投资加密货币,即使是对 FTX 的投资也是一样的,淡马锡会谈论对交易平台的投资,这使其能从平台费用收入中赚取收益,而无需考虑资产负债表风险或任何交易风险。[2023/7/11 10:48:24]

超额抵押的 NFT 借贷协议(如传统 DeFi 中的 Compound、Aave 和 Maker)允许用户在其 NFT 投资组合中释放一部分流动性,而不会失去对 NFT 的风险。让我们来看看不同的项目是如何实现这个目标的。

一位Blur Farmer从Blur竞价池中提取7842 ETH:7月6日消息,据Cirrus在社交媒体披露链上数据显示,一位Blur Farmer已从Blur竞价池中提取了7842 ETH(据悉该用户是目前排名第一的Blur Farmer),以表达对Blur Season 2推出属性竞价功能的不满。数据显示,该用户持有的ETH占据Blur竞价池TVL的10%,并且拥有约8%的Blur总积分。此外,Cirrus表示,该Blur Farmer并不是“麻吉大哥”黄立成。[2023/7/6 22:21:46]

在 P2P 借贷中,借款人直接与贷款人对接。这是当今 NFT借贷的主要方法。点对点借贷平台包括NFTfi,TrustNFT,Pawnfi 和 Yawww。

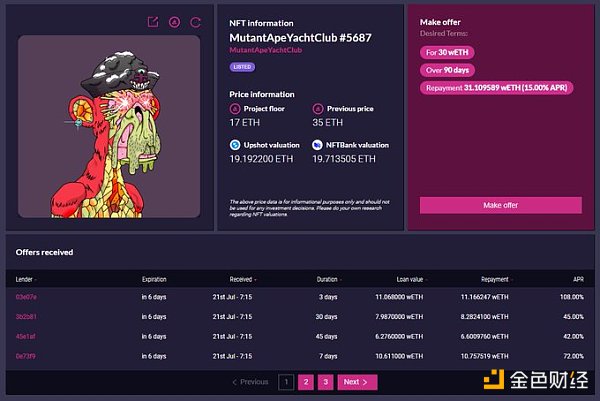

这些平台通常要求用户在托管合同中锁定 NFT 以作为抵押品,然后在特定时间段内申请贷款。最后,用户将收到其他人对抵押和利率的出价。

Blackhawk将整合比特币的闪电网络:金色财经报道,据Bitcoin Magazine发文表示,Blackhawk是世界上最大的支付提供商之一,将整合比特币的闪电网络。[2023/1/2 22:20:04]

这种投标通常会产生各种贷款价值比(Loan-to-Value)和利率的的组合,NFT 的所有者可以从中选择最适合他们的。这就是为什么点对点借贷非常适合对冲 NFT 风险的原因。

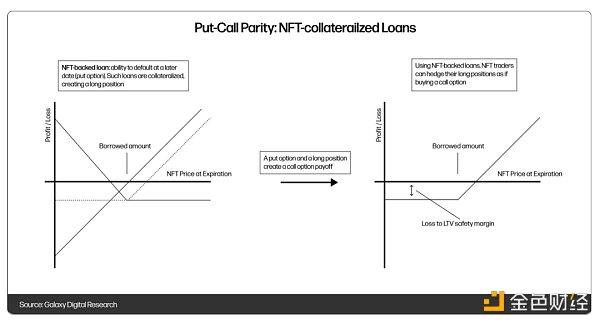

这种贷款类似看跌期权(如果 NFT 价格低于借入金额,那么用户最好违约)。通过拥有 NFT(在合约中)并在其上拥有看跌期权,用户可以创建看涨期权的收益情况,避免超出规定价格的损失。

Axie Infinity:Origin Alpha Season已结束,DAU本月增加逾263%:7月29日消息,链游Axie Infinity发推称,Origin Alpha Season已经结束,Origin DAU比Alpha Season开始时增加了263.636%,下载量激增,平均每天约3000次。

AXS奖励将在社区保护(Community Protection)小组进行反作弊审查后发放,目前已经进入休赛期,这意味着用户仍然可以战斗,但不会有排名奖励。此外,Season 0即将到来。[2022/7/29 2:45:59]

经验丰富的交易员对 P2P 贷款进行的另一项操作是杠杆。例如,用户可以通过锁定一个 BAYC NFT 借入 50,000 美元并购买两个 MAYC NFT。如果他们的价格上涨,他们只需要返还 50,000 美元加上利息,就可以获利。

韩国科技部成立元宇宙/NFT安全委员会:7月14日消息,韩国科学技术信息通信部与韩国互联网振兴院(KISA)宣布成立元宇宙/NFT安全委员会,以检查元宇宙和NFT等虚拟融合经济的传播所产生的新安全问题,并寻求行业合作。

该委员会由该国元宇宙和NFT相关的平台公司、安全产业、合作社组成,旨在振兴安全可靠的虚拟融合经济产业,旨在分析和共享网络威胁和安全技术以及损失案例,并针对各种安全问题寻求主动响应和解决方案。(Newssis)[2022/7/14 2:13:15]

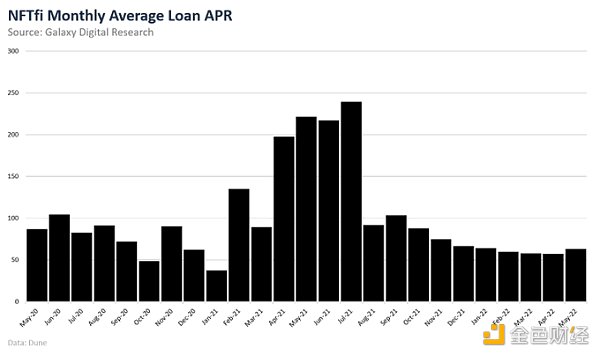

点对点贷款通常具有非常高的利率和适度的贷款价值比。在我们分析的平台中,NFTfi 具有最大的吸引力,目前未偿债务为 2860 万美元。上个月,平均年利率为 63%。

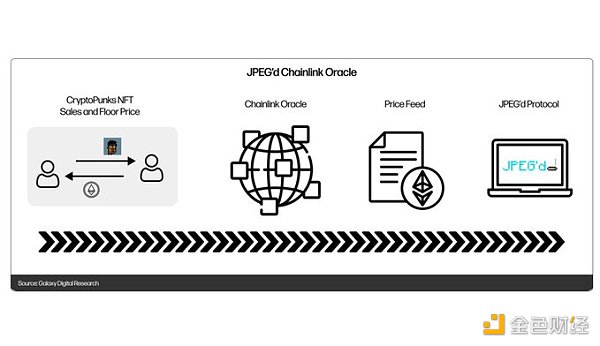

Drops 运营着一个类似于 Compound 的货币市场,用户可以在其中抵押 NFT 投资组合以获取 USDC 和 ETH 的贷款。NFT 由 Chainlink 预言机定价,该预言机根据异常值和一段时间内的平均值进行调整。

从用户的角度来看,他们将 NFT 作为抵押品存入,并以可变的利率从池中借出资金。这些资金由从借款人那里赚取利率的贷方提供。

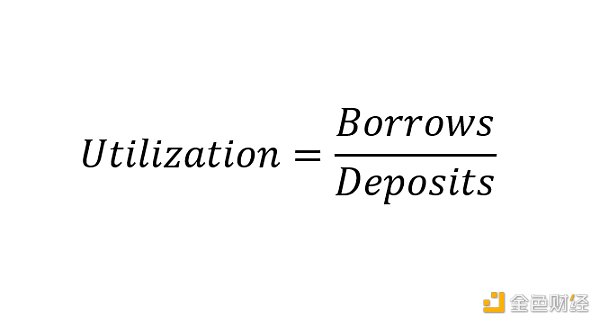

与 Compound 和 Aave 一样,Drops 使用分段利息函数,该函数以特定的利用率为目标,当没有足够的资金用于取款时,借款人支付的利率将显著提高。

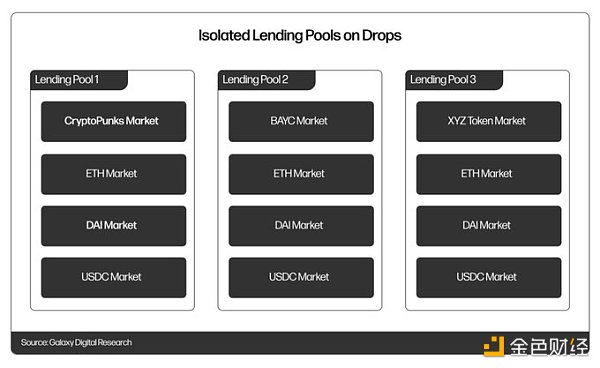

为了限制流动性提供者的风险,Drops 将协议分成独立的池,每个池都有自己的 NFT 集合。这类似于 Fuse 在 Rari Capital 的工作方式。这样可以确保贷方可以选择他们喜欢的集合。

Drops 目前拥有 260 万美元的供应资本和 38.8 万美元的未偿借款。他们提供适度的 LTV 比率以确保偿付能力和相对较低的利率(Yuga Labs 金库的年利率约为 10%)。

其他点对池 NFT 抵押借贷协议 BendDAO 和 BailoutFi 则在此设计上进行迭代。BendDAO 为借款人提供 48 小时清算保护,Bailout 将贷款期限限制为 30 天以确保偿付能力。

点对池 NFT 抵押借贷协议就像 DeFi 中的点对池货币市场,只接受蓝筹资产作为抵押品。要使这些协议发挥作用,需要有预言机基础设施和稳定的底价。

由 MakerDAO 开创的 CDP 是 NFT 抵押货币市场的最终模型。JPEG'd 是一种借贷协议,它利用 CDP 实现对 NFT 的借贷。

用户将 NFT 作为抵押品存入金库后,他们可以铸造 PUSd,一种与美元挂钩的稳定币。JPEG'd 允许 PUSd 债务头寸高达抵押品价值的 32%,通过 Chainlink 预言机定价。该协议仅收取 2% 的年利息。

在 JPEG'd 上,当给定用户的债务/抵押品比率超过 33%(带有质押 Cigarette NFT 卡时为 40%)时,由 DAO 来专门执行清算。DAO 偿还债务并保留或拍卖 NFT,从而建立其金库。

用户可以在贷款时,一次性且不可退还地支付贷款金额的 5% 以购买清算保险。这使用户可以选择在清算后 72 小时内自行偿还债务(有罚款)。

JPEG'd 在 2022 年 2 月通过“捐赠活动”筹集了 7200 万美元。

它看起来像 ICO,游起来像 ICO,叫起来的嘎嘎声像 ICO,但它不是 ICO。

通过 JPEG'd 进行的 CDP 贷款非常适合那些寻求从蓝筹 NFT 中获得一些流动性而不愿意支付高利率的人。

NFT 抵押贷款仍处于起步阶段,在我看来,在熊市中它会有很大的发展空间。然而,在尝试这些协议时,务必谨慎行事,因为它们非常依赖于预言机的性能和市场稳定性。

关于以太坊2.0我们已经聊过很多,从PoW同PoS的差异,到合并后矿工的归宿,都或多或少有所涉及.

1900/1/1 0:00:00注:在 Layer 2 战争逐渐升温的背景下,作者 Jake Pahor 通过协议收入、财政库、锁仓情况、代币功能、路线图等在内的 7 种指标分析了部分以太坊 L2 项目的发展状况.

1900/1/1 0:00:00本文共 11806?字推荐阅读时间?30?分钟TL;DR闪电网络是集大成者,是天时地利人和的产物闪电网络的前辈们或多或少都需要对BTC底层进行改动.

1900/1/1 0:00:00ENS 域名可以看作是 Web3 世界的一张名片,也正在成为传统机构和大型企业「卷」入 Web3 的标配.

1900/1/1 0:00:00前天,不少网友发现,字节跳动旗下的派对岛APP悄悄从应用商店下架了。从今年1月上线上线各大应用商店,进行严密的内测,到7月12日开启公测,派对岛向公众开放的时间似乎连半个月都不到.

1900/1/1 0:00:00OpenSea 的月交易量和日交易量(Ethereum)(图源:Dune /img/202281320252/1.jpg" />Geometric birds 在Uniq.

1900/1/1 0:00:00