Tokemak 是什么?

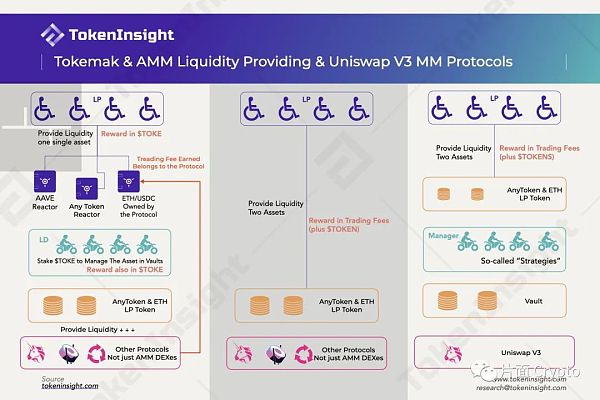

Tokemak 是一个去中心化的做市商/流动性提供协议。首先先了解协议的三个重要组成部分:

Token Reactors:Tokemak 支持的 Token 库,每一个资产都有一个独自的 Reactor,协议最终可能会有非常多个 Reactors,也就是支持多种资产;

流动性管理人(Liquidity Directors,LD):$TOKE 的持有人被称为流动性管理人;

流动性提供者(Liquidity Provider,LP):向 Reactors 里提供资金供 LD 管理的用户。

简单来讲,就是 Tokemak 决定支持哪些资产,也就是有哪些 Token Reactors。LP 通过向 Reactors 提供资金赚取收益。LD 管理 Reactors 里面的资金,通过做市的方式来赚取收益。协议的 Token $TOKE 则负责三者的经济激励,保证协议往设计的方式运转。

BAYC将通过TokenProof分发ApeFest 2022门票:金色财经消息,BAYC与TokenProof达成合作,将通过TokenProof分发ApeFest 2022门票。

据悉,TokenProof是一种安全的代币证明解决方案,使用户无需连接和携带钱包即可证明NFT的所有权。[2022/6/2 3:58:48]

流动性管理人(LD)负责决定协议中的资金/TVL 的流向,其实这一点对于 AMM 来说其实就是做市商。Tokemak 协议一方面接入多个需要流动性的协议(DEX),另一方面吸收用户的资金(LP),用 $TOKE 作为激励和管理手段让其持有人,也就是流动性管理人管理这部分资金。而管理资金的具体方式(目前)是给 DEX 中的资产提供流动性。每隔一周,协议便会借助 $TOKE 作为媒介进行投票管理资金,将 LP 提供的资金重新分配,找到最优/最需要的标的。

除此之外,Tokemak 还着重于帮助早期的项目做流动性激励计划。比如某个项目在启动之初,提供流动性挖矿/Staking 池子。一个是单个资产质押,一个是和 ETH/USDC 组成 LP 提供流动性,两者皆可以获得更多的 Token 奖励。Tokemak 给出的解决方案是,把两者合二为一,用户只需要质押 Token,剩下的交给协议,以及协议背后的 Liquidity Directors 来决定。

TUSD运营商TrustToken获a16z、Alameda等1250万美元投资:据官方最新消息,借贷协议TrueFi、美元稳定币TUSD运营商TrustToken 完成了1250 万美元新一轮融资,BlockTower Capital、a16z和 Alameda Research通过购买TrueFi的原生代币TRU领投。TrueFi是TrustToken团队推出的无抵押借贷产品,首批支持通过信用模型检测的用户以无抵押的方式借出TUSD。2020年12月,首个借款人、FTX 创始人SBF在规定时间内内完成还款,借出的500万TUSD共产生约 1.9 万美元利息收入。目前共有逾五千万TUSD抵押在TrueFi上,ROI超23%。[2021/8/9 1:43:07]

此外还需要注意的是,虽然 LD 管理资产的方式是通过为 AMM 提供流动性赚取交易手续费,但 LP 只需要提供一种资产。Tokemak 实现单资产流动性挖矿的方式与 Alpha 不同,Alpha 是通过把用户的资产一半卖成另外一种资产(ETH/USDC 等),然后两者组成流动性。(实际上 Alpha 不是卖一半,而是约等于一半,因为准确卖一半会影响原来的池子里比例)。Tokemak 协议有协议可控资金(Protocol Controlled Assets,文章后面会更具体介绍),已有的资金存量基本上是 USDC 或者 ETH,这些资金等着 LP 提供其他的 Token 然后一起组成 LP 提供流动性(有点像配资)。

TokenBetter即将开启矿池算力认购:据官方消息,TokenBetter将于9月13日14:00(UTC+8)开启矿池算力认购。用户可根据不同算力档位购买矿池算力进行挖矿,首期挖矿币种为TokenBetter Pool平台通证TBP,后续将开放更多币种的挖矿。

本次算力购买开放流通TB矿池与锁仓TB矿池,其中流通TB矿池上限认购2000G、锁仓TB算力池上限认购8000G算力。

在挖矿收益方面:流通TB算力池每日分发30万枚TBP,每G算力每日约可获得150枚TBP;锁仓TB算力池每日分发120万枚TBP。根据行情数据,TBP价格稳定在0.6元左右。[2020/9/12]

Tokemak 与其他管理用户资金的协议不同。在 Tokemak 中,资金的提供方(LP)和资金的管理方(LD)所有的收益(目前的设计)都是 $TOKE。真正产生收益的做市行为带来的收入全部归 Tokemak 所有,包含交易手续费和可能存在的其他 Token 激励。

Vtoken安全系统构建完成:据官方消息,Vtoken交易所构建的交易系统,一方面能够建立抵御恶意代码、非法窃听和数据破坏等攻击的免疫机制,另外一方面能在提高交易系统性能同时,提高现有应用解决方案的安全性,实现系统架构的可信可控。[2020/3/12]

首先需要明确一点,无常损失是一个特点(Feature),不是一个缺点。无常损失和交易的滑点一样,只是前者牺牲了 LP 的利益,而保护了交易者的利益,滑点则牺牲了交易者的利益,而保护了 LP 的利益。无常损失在 AMM 的系统中只能够转移,而不能够消除。LP 的无常损失取决于起始价格和移除流动性时的价格差。

Tokemak 一样不能消除 LP 的无常损失,但是它可以像 MakerDAO 把 DAI 的价格波动风险全部转移给了 MKR 和 ETH 一样,把这个风险转移给 LD(流动性管理人)。

LP 在提取资金时,如果存入的资产价格变化导致了潜在的无常损失,其资金会通过以下顺序被弥补:

动态 | Crowdlitok AG推出房地产STO 已获列支敦士登金融市场管理局批准:据Zycrypto消息,初创公司Crowdlitok AG推出了一款房地产投资产品证券型代币CRT。据悉,列支敦士登金融市场管理局(FMA)已经批准了该产品的招股说明书。该STO现在正在欧洲国家进行。此外,瑞士金融市场监管局(FINMA)证实,在瑞士推广这类新型数字资产不需要特别的监管批准。[2019/7/15]

Reactor 的存量资金(其他资金还在提供流动性,未来把钱赚回来);

Reactor 不够,LD 的收益给到 LP;

收益不够,LD 质押的 $TOKE 给到 LP(管理人没管理好资产的惩罚)。

了解独立运转目标之前需要先了解两个概念:协议自有资产(Protocol Controlled Assets)以及独立运转(Singularity)。这两个概念同时也适用于其他类似的“资产管理”类型项目。

从用户存钱,协议帮助用户管理,然后赚取收益的角度,Tokemak 甚至可以被理解为是一种理财产品。从这个角度,协议自有资产其实就是资管 AUM(Asset Under Management)的自营资金部分。协议自由资产产生的收益不属于任何 LP,仅仅属于协议本身。在 DeFi 领域,这些收益往往属于协议 Token 的持有人。当协议自有资产量足够大时,协议便不需要外部资金(LP)也能够产生可观的收入,这也就意味着协议本身有非常强大的营收能力。能够得到这样的程度时,便可以独立运转(Sigularity)。

从这个角度去理解,很多 Ribbon Finance,Visor 等类型项目同样可以拥有这个目标。实现独立运转意味着协议的 Token 拥有足够的价值支撑。不管是通过市场上回购销毁 Token 的形式,还是直接通过分红给 Token 持有人的形式都能够给予 Token 持有人足够的信心支撑 Token 的价值。

其实说实话,在其他项目中虽然能够套用这个概念,但是其他 DeFi 项目从来没有怎么提过这个概念或者是这个目标。Tokemak 有这样的目标原因在于用户提供的资金流动性挖矿产生的所有收益,都不归用户所有,全部都属于协议本身。而用户收到的收益全部都以 $TOKE 的形式,也就是说用户资金投入到 Tokemak 以后挖矿收益只有 $TOKE(最起码现在是这样)。其实不光是用户,流动性管理人的收入也全部都以 $TOKE 的方式获得。这就意味着 Tokemak 能够赚取大量的挖矿收入,这里包括 Liquidity Mining 的交易手续费 和 Yield Farming 的额外 Token 收入。$TOKE 的价值支撑和在协议中的纽带作用相比于其他项目更强。Token 本身的激励作用被发挥的淋漓尽致。说简单点就是经济模型设计的很大胆。

当然这是从好的方面来看,有好就有坏。用更通俗的方式解释这样的做法带来的风险:Uniswap 的 Token $UNI 如果归零了,Uniswap 理论上完全可以跟没事儿人一样正常运转,交易用户、LP 等参与方都可以不受任何影响。同样的大部分的 DeFi 项目其实都是这样。这其实就是另外一个问题,协议发展的好坏对于其 Token 的价值影响到底有多大?通过什么方式影响?仅仅是通过市场用户的预期?发展的好就是涨,发展的不好就是跌?

而在 Tokemak 的设计下,如果 $TOKE 的价格归零,或者下跌的非常厉害,可能协议就无法支撑下去。因为协议最核心的两方:LP 和 LD(一个提供资金一个管理资金)就基本失去了经济激励,协议赚的钱(本来属于 LP 都只属于 协议本身)。另外一方面,这可能也是 Tokemak 追求独立运转的原因。一旦实现了独立运转,Tokemak 也就不再依赖外部资金,自有资金赚的钱足够支持 $TOKE 的市场价值和用户预期。

标签:TOKTOKETOKENKENBitcoin Volatility Index TokenimToken钱包appCITEX TokenZPER token

亲爱的Bankless社区:2021年充满了不可思议的NFT故事。其中最有趣的是MoonCats的复兴和重生.

1900/1/1 0:00:00一、什么是Women Rise二、关于团队Women Rise 是艺术家 Maliha Abidi 的最新艺术项目。她是巴基斯坦裔美国出版作家和视觉艺术家.

1900/1/1 0:00:00近日,一个允许任何人铸造一组 8 个冒险家主题装备物品的 NFT 项目——Loot火了。 据 OpenSea 数据显示,「公平铸造(fair mint)」NFT 项目 Loot NFT过去一周成.

1900/1/1 0:00:00ICP Squad是第一个使用一种称为Engage-to-Earn的新奖励模式的NFT游戏,玩家可以使用他们的钱包和互联网身份来赚取被动收入.

1900/1/1 0:00:00venture DAO是一个由社区管理的团体,旨在投资社区的联合资本。venture DAO 从传统投资工具中脱颖而出,因为它们在设计上通常是平等的、透明的和任人唯贤,从单一的领导者转变为依赖于.

1900/1/1 0:00:00微软收购OpenAI的可能性可能约为68%。当微软向埃隆·马斯克(Elon Musk)与Y Combinator总裁阿尔特曼、天使投资人彼得·泰尔(Peter Thiel)以及其他硅谷巨头共同创.

1900/1/1 0:00:00