从 MakerDAO 到 Compound、Aave,从以太坊到 BSC、Heco,过去一年,DeFi 借贷市场无论是交易规模还是基础设施,都获得了极大的提升。

然而,到目前为止,DeFi 借贷形式却极其单一,各大借贷协议基本是「可变利率」。反观传统借贷市场,则主要以「固定利率」贷款(房贷、车贷、消费贷等)为主,DeFi 借贷在这方面发展非常薄弱。由于固定利率借贷可以降低风险,对于传统金融玩家来说更加熟悉也更具吸引力,这也成为 DeFi 未来打开圈外增量市场的必经之路。

近期,Odaily星球日报接触了一家名为 Pledge Protocol(下文中简称 Pledge)的项目。

作为 BSC 上首个去中心化固定利率借贷协议,Pledge 支持用户在既定期限内以固定利率贷款或借款,从而降低利率波动的风险。并且,Pledge 创造性地将 NFT(非同质化代币)引入借贷环节,创新地构建了分布式Interest Rate Swap(利率互换)协议。作为抵押的“凭证”,每个 NFT 都包含了借贷利率以及到期日等关键要素,可以成为其他DeFi 协议上利率交换池衍生品交易的基础模块。

去中心化固定利率协议赛道目前尚未出现头部项目,传统金融的百万亿级衍生品交易规模尚未在 DeFi 世界复刻。这对于 Pledge 来说,既是机遇,也充满着挑战。

去中心化借贷,作为 DeFi 市场最早也是最热门的板块之一,保持长盛不衰。数据显示,截至 9 月 2 日,DeFi 借贷协议存款总量突破 700 亿美元,创历史新高。

美国SEC称XRP持有者立场“有失偏颇” 反对其干预Ripple案:美国SEC已经提交了另一份法律答复备忘录,反对XRP持有者干预Ripple案。该机构表示,这些人不能以“法庭之友”的身份出庭,因为他们“有失偏颇”,而且他们的利益与被告的利益一致。律师John Deaton也被指控使用言语和肢体暴力攻击SEC及其工作人员。

此前消息,在法官Analisa Torres批准律师John Deaton代表XRP持有人,提出有关干预Ripple诉讼案件的动议的情况下,美国SEC已提交了33页的反对文件。SEC声称,不应允许动议人以任何身份介入本次诉讼,从而扩大SEC的索赔范围。SEC认为,这种“干预”在“宪法和法律上都是被禁止的”,并补充说,这也会侵犯行政部门的“检控裁量权”。与此同时,Ripple对XRP持有人提起的有关干预案件的动议表示支持。(U.Today)[2021/5/18 22:14:33]

高速增长的数据,也验证了 DeFi 借贷确实存在独特的优势。用户可以无需中介、无需信任的方式提供加密货币贷款,并赚取一定的利益,而在传统市场中,贷款人这一角色通常为大型机构所审核或把控;同时,借款人也可以通过超额抵押,实时获取资金,从而简化传统借款手续,降低借款门槛。从这个角度来看,DeFi 借贷是对传统金融的一个有效补充。

然而,亮眼的数据下也暗藏着许多问题。目前 DeFi 借贷主要形式是可变利率,仍缺少一个重要的组成部分:固定利率、固定期限的融资市场。固定利率金融市场是最常见的传统融资市场类型,并且传统借贷市场主要由固定利率贷款驱动。根据 ICMA 的数据,截至 2020 年 8 月,全球固定收益市场的整体规模约为 128.3 万亿美元,美国地区占比最大,达到 46 万亿美元,固定利率产品市场前景可见一斑。

Ripple请求法院拒绝SEC有关不提供不相关文件的要求:金色财经报道,Ripple律师团队请求法院拒绝美国证券交易委员会(SEC)提出的一项要求,据悉SEC请求拒绝提供其认为“不相关”的文件。此前SEC在4月21日的一封信中指出,法院应禁止被告寻求法院已裁定的无法发现的无关的SEC工作人员材料。不过,Ripple的律师说,法院已经驳回了SEC提出的论点。根据日期为4月28日的一封信,Ripple律师团队称:“法院应拒绝对命令的这种误读,并立即指示SEC出具相应的内部文件”。[2021/4/30 21:12:11]

我们既要看到可变利率带来了数百亿美元的市场体量,但同时更应该思考:在 DeFi 借贷增长进入瓶颈阶段,下一波增量应该来自哪里。显然,目前在 DeFi 市场处于薄弱环节的固定利率将有望带来圈外增量。

“对于圈外用户来说,目前 DeFi 市场中的可变利率借贷协议充满着不确定性,并且他们也对可变利率并不熟悉,信心成本较高;而固定利率贷款不仅可以降低风险,也可以使圈外传统金融用户对 DeFi 协议增加信心,从而提升 DeFi 市场整体规模。”Pledge Protocol 首席技术官 Michael Ren 解释。

作为 BSC 上首个主打固定利率去中心化借贷协议,Pledge Protocol 自诞生之初便引发关注。其支持用户在既定期限内以固定利率贷款或借款,从而降低利率波动的风险。

当 DeFi 项目们以自身 TVL(锁仓量)作为考核指标时,Pledge 希望能拓展市场规模,为 DeFi 市场带来增量。

“现在 DeFi 借贷协议 TVL 达到几十亿美元就可以成为龙头,但对于传统金融机构来说,这个体量还太小了。Pledge 的竞争对手不是 Aave、Compound 等 DeFi 协议,而是传统银行(富国银行)。我们的目标客户是传统金融用户,希望通过我们的努力将其转换为 DeFi 用户。”Michael Ren 告诉Odaily星球日报。

Ripple正测试用于发行CBDC的私有版本XRP Ledger:金色财经报道,根据Ripple的博客文章,Ripple正在测试XRP Ledger的私有版本,该版本专门用于发行央行数字货币(CBDC)。就像开源版本一样,CBDC私有分类账可以发行类似XRP的数字资产,可用于连接不同的货币,还可以促进付款。Ripple声称,该账本每秒可以处理多达“数十万”笔交易。该公司补充说,已经在与中央银行合作,以寻找新的私有分类账如何适应其发行CBDC的计划。[2021/3/4 18:12:56]

雄心勃勃的 Pledge,也获得包括丹华资本在内的多家机构投资。需要说明的是,丹华也是 Compound 的早期投资者之一,这次投资也完善了其在借贷协议和衍生品领域的布局。另外,丹华不仅在财务上投资 Pledge,对于产品设计以及战略规划等方面,也给出了自己的建议,使得 Pledge 作为一个创新者,而不是仿造者,持续引领开放金融市场发展的最前端。

Pledge 协议的运行,离不开三个关键角色:借款人、贷款人和流动性提供者。

借款人:将由超额抵押资产担保的 pToken 存入流动资金池,并获得相应的稳定币;

贷款人:将稳定币存入流动性池,并获得相应的 pToken,为协议提供流动性而获得固定的 APY;

流动性提供者:将稳定币和相应的 pToken 存入流动性池中,任何一方都可以借出或借用;每次贷款人或借款人进行交易时,他们向其池中的流动性提供者支付交易费。

(注:pToken 是衍生品,标价了借贷利率以及到期日等要素。)

前Ripple董事会成员被任命为美OCC署长:据《华尔街日报》消息,当地时间周三,前Ripple董事会成员、前美国财政部官员Michael S. Barr已被任命为美国货币监理署(OCC)署长。[2021/1/21 16:40:23]

下面,我们举个例子帮助大家理解。

小秦手中有 1 个 BTC,但需要借入一些稳定币进行其他操作。此时,他可以用 1 个 BTC 作为抵押品,在 Pledge 协议中设置自己需要借出多少钱(假设 2 万 USDT),以及借款时间(假设 6 个月);此时系统会自动设置借贷利率(假设 10%),并生成一个 pBTC;小秦可以将这个 pBTC 卖给流动性池,获得 2 万 USDT;此时的 pBTC 所代表的含义是:小秦需要在 6 个月后,偿还本金 2 万 ?USDT 以及利息 1000 USDT;半年后,小秦如约还款,赎回自己的抵押品 BTC。

同样地,贷款人小王可以将自己手中多余 1 万个 USDT等,投入 Pledge 协议中,设置自己存款时间以及存款利率,从而获得一个 pUSDT;到期后,pUSDT 将兑换回本金和利息。

在这两个案例中,为pBTC、pUSDT 提供兑换交易的,就是流动性提供者,它可以获得每次交易的手续费。

需要注意两个问题。首先,利率一旦固定则不可变动,即铸造了 pBTC、pUSDT 等意味着协议达成,条款不可变更,即便后续利率上涨/下跌都与已经定立的合约无关;其次,利率实时变动,即便上一周期利率 5%,下一周期利率也可能不同。

另外,根据白皮书中的解释,“pToken 为质押用户提供了一种简单而安全的方式,以承诺在未来的时间转移价值。这些 pToken 代表对指定到期日的正(有权接收)或负(有义务支付)现金流的要求”。

动态 | RippleNet成员Nium与巴西数字银行Banco Topazio合作:金色财经报道,2月18日,RippleNet成员Nium宣布与巴西领先的数字银行之一Banco Topazio建立合作伙伴关系。Banco Topazio已在巴西经营超过15年,其客户群现在将能够利用Ripple的 ODL平台处理付款。[2020/2/20]

而 Michael Ren 进一步透露,Pledge 协议中的 pToken(pBTC、pUSDT等等),其本质上会演进到一个标准的金融 NFT,它是可转让、可交换(Swappable)的资产,是 Pledge 平台的基本构建模块。

引入非标准化的 NFT 来表示固定利率,这种想法在借贷协议中算是一个不错的创新,是对 NFT 应用的一大创新,同时也是各大资本所看好的方向。Multicoin Capital 合伙人 Mable Jiang 就曾表示:“有一些金融资产,比如固定利率调期,你需要表示它的日期,没办法用标准化的 ERC20 表示。所以,大家会开始思考怎样通过 NFT 的方式,解锁更多的资产流动性。”

最后,我们也关注到 Pledge 生态治理中,Pledge 首创“桥接双币”模式进行治理,来实现价值捕获和长期投资者奖励的平衡。

一方面,Pledge 将向借款人、贷款人发放 PLGR 代币作为奖励;PLGR 代币也可以作为抵押品借入稳定币,质押协议费用将用于回购 PLGR 代币。

另一方面,为了防止抛压,Pledge 也设计了 Master Token (MPLGR)进行治理,PLGR 与 Master Token 按照 3:1 的比例兑换,并且是限额兑换;拥有治理代币的用户,将通过投票决定抵押品、抵押率、借贷利率以及借贷周期等一系列产品设计,实现社区治理。通过这样巧妙的设计,让价值归于社区的积极且长期持有的用户和开发者。

实际上,目前固定利率协议赛道不只有 Pledge,同类竞品还有 Yield?Protocol、Notional Finance 以及 UMA’s yUSD。但在我看来,Pledge 更加符合市场发展潮流,也更有希望引领行业发展。

首先从产品形式上来看,Pledge 的产品更符合传统金融习惯,无论是传统用户还是 DeFi 用户都很容易理解,也更容易传播开来,而其他几个竞品产品设计较为复杂。

以 UMA 为例,其是通过发行收益率美元代币(yUSD-SEP20)的方式来实现固定利率。简单来说,用户存入某抵押品获得收益代币,面值一美元;如果借款人想锁定一个固定利率,他们可按照折扣(85折)在市场进行抛售换取稳定币,到期时再按照 1 美元面值赎回,反之贷款人可以以折扣价买入,按照面值进行兑换。但这种方式理解起来较为困难,同时借贷利率波动性较大,流动性也很难保证,因而目前使用的人并不多。

而 Pledge 在产品设计逻辑上,将利率、到期日等要素以智能合约的形式固定在 pToken 中,更加符合传统借贷习惯。同时,将非标准化的 NFT 引入借贷领域也是一个不错的创新。

“金融资产最难的,就是时间属性的刻画。对于 Aave、Compound 这些借贷协议来说,它们更看重日间交易,消解了时间属性,属于一维层面;Pledge 的 Financial NFT 增加了资产的更多独一无二的属性比如时间维度,用?NFT Swap?重构了Interest Rate Swap这一传统金融市场百万亿级市场。因此,对他们来说就像一种来自开放金融(Open Finance)的降维打击。 ”Pledge 顾问 David Tse 博士解释。

此外,从团队来看,Pledge 团队出身硅谷两所世界名校,扎根传统金融20余年,在固定利率市场积累了丰富的资源。

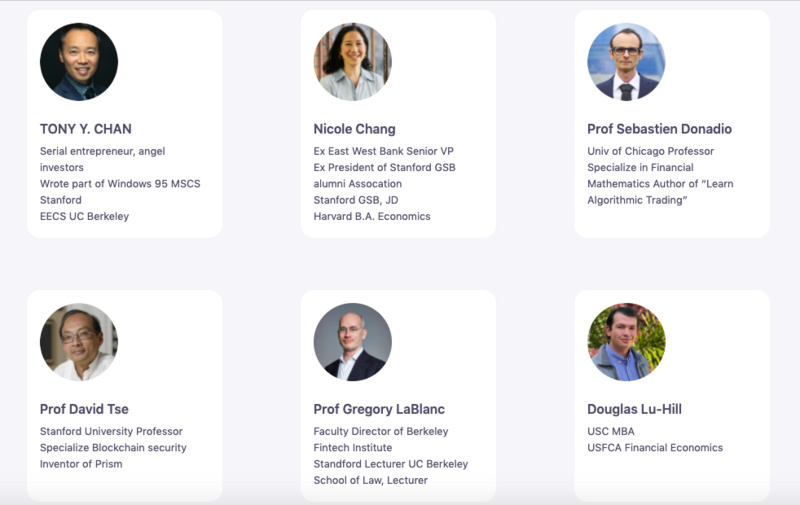

Pledge 的CEO兼联合创始人Tony Chan,斯坦福大学计算机硕士,曾是 Windows 95 系统开发者之一,在科技和金融领域从业数十年;CTO Michael Ren 曾深耕互联网金融领域,在金融衍生品以及产品设计方面有着丰富的经验;项目投资者和顾问 David Tse?博士,斯坦福大学教授,曾是比特币早期开发者,现在带领团队帮助以太坊核心开发团队做代码审核;团队的另外一位顾问 Gary Lablanc?博士,是伯克利大学与斯坦福大学双教授,同样有着丰富的加密经济经验。

“我们团队在传统金融方面资金特别强,出借人资源源源不断,这来自于创始人Tony在硅谷二十多年的积累。对我们来说,TVL 从 0 到 10 亿美元,可能就是几天的事。现在有很多矿工以及其他领域的合作伙伴,已经在排队中,一直敦促我们快点上线产品,但我们还是想把产品打磨更好。”Michael Ren 表示。

最后,从底层基础设施来看,Pledge 目前基于 BSC 进行开发,也处于增量生态中。

虽然以太坊是最大的 DeFi 平台,但随着 NFT 热潮的兴起,目前链上拥堵状况加剧,Gas 费用居高不下。转站其他高性能公链,对于用户更加友好,BSC 则是首选。数据显示,今年 5 月和 8 月,BSC 处理的交易数量大约是以太坊的 10 倍。并且,除了散户之外,大型投资者也正在涌向币安智能链。数据显示,约 7.4% 的加密基金、45.6% 的套利交易者和 39.1% 的大型和盈利流动性提供商同时跨币安智能链和以太坊。

当然,未来随着产品的完善,Pledge 也将开启跨链计划,进入以太坊、Heco 、Solana、Polkadot 等其他生态。目前,Pledge 正与 Polygon 等合作伙伴进行合作,不日将进行官宣。

Pledge 的目标是链接实体资产与加密资产,打通两个世界的壁垒,将数以千万计的增量用户和百万亿级的 Interest Rate Swap交易带入 DeFi 市场,成为下一代DeFi 的创新者。对于 Pledge 已达5万人的社区来说,成员们都在努力朝着这个目标前进。

据媒体报道,今年 8 月,Pledge 宣布与美国房地产经纪公司 NAREIG International 达成合作,允许用户利用他们的加密资产作为抵押品从而在美国获得房地产,并且不需要实际出售加密货币投资组合。据介绍,NAREIG 是一家提供全方位服务的房地产经纪公司,为全球客户提供广泛的房地产服务,包括住宅、商业、土地开发和相关服务。

Pledge 团队顾问 Nicole Chang 表示,通过加密资产购买房产只是该计划的第一步,未来还将实现房地产抵押上链,通过 NFT 进入加密市场进行流转。

对于 Pledge 来说,万里征程才走了一小步,未来还有更大的进步空间。我们也期待看到 DeFi 固定利率协议赛道,涌现出更多的优质创新项目。

作者 | 秦晓峰

编辑 | 郝方舟

继 Juggernaut 在 2021年初推出其领先的 BSC NFT 和 DeFi 基础设施之后,JGN持续全生态拓展.

1900/1/1 0:00:00自Axie大火后,掀起了GameFi概念,边玩边赚模式成功革新了游戏产业,同时也迎来了投机盛宴,多数NFT游戏仅仅只是NFT,缺乏游戏的可玩性.

1900/1/1 0:00:00只用了短短一周,Loot?就变成了?NFT?领域里最火爆的项目,整个以太坊生态系统都为之吸引,更引发了 NFT 行业里前所未见的社交和交易活动狂热.

1900/1/1 0:00:00链上「元宇宙」生态系统DeHorizon正在进行DAO(去中心化自治组织)的初步构建中。从12月7日开始,DeHorizon的治理通证DEVT开始通过多个CEX(中心化的加密资产交易平台)对外分.

1900/1/1 0:00:001. 什么是Farming Tales 农场故事? Farming Tales - The Game 旨在为其玩家提供一种基于 NFT 的新玩法,以获得游戏体验.

1900/1/1 0:00:00撰文:Footprint分析师Simon(simon@footprint.network)日期:2021年12月加密货币世界中币价能与 BTC 比肩的并不多见.

1900/1/1 0:00:00