合成资产是DeFi世界在探索的热点之一,它在衍生品类别里边显得独特而复杂。下面我们介绍一种简单精悍的合成资产协议——Mirror protocol。

整个Mirror protocol可以分为6个对象:Trader、Minter、Shorter、Liquidity Provider、Staker、Oracle Feeder。

Trader 通过Terraswap(Terra链上的交易所)买卖mAssets来获取价格溢价。

Minter 为了获取新铸造的mAssets代币会进入一个抵押负债头寸(collateralized debt position, CDP)。CDPs可以接受 UST、mAssets 或白名单抵押品形式的抵押品,并且必须保持抵押率高于 mAsset 的最小值乘以每种抵押品类型的溢价率(即乘数,由治理设定)。

Minter合成资产示意图

图片来源:https://www.coinbureau.com/review/mirror-protocol-mir/

Shorter 为了获取新铸造的sLP代币会进入一个相同的CDP(抵押负债头寸)但是马上卖去铸造的代币。当Terraswap价格与预言机价格相比存在溢价时,sLP代币可以被用来Staking来获取MIR代币奖励。

币安将于2月27日下架AION、MIR、ANC:金色财经报道,据币安公告,根据最近的审查,决定在2023年2月27日09:00(UTC)下架并停止以AION、MIR、ANC的所有交易对的交易,被移除的确切交易对是:AION/USDT MIR/BUSD、ANC/BUSD。[2023/2/20 12:17:05]

因此Shorters有效地持有空头头寸来对抗反映的资产的价格走向。只要CDP的抵押率保持在最低值以上就可以提取多余的抵押物。Minters可以通过燃烧mAssets或注入更多抵押品来调整CDP抵押率。

Liquidity provider 会添加等量的mAsset和UST到相应的Terraswap池子,这增加了这个市场的流动性。这个过程奖励流动性提供者新铸造的 LP 代币,LP代币代表流动性提供者在池中的份额,并从池的交易费用中提供奖励。LP 代币可以被燃烧来从池中回收 mAssets 和 UST 的份额。每个流动性池会从Trader上收取0.3%的固定LP佣金。

Staker 可以抵押LP代币或sLP代币(和Staking contract一起)或MIR代币来赚取MIR代币staking奖励。其中LP 和 sLP 代币权益持有者通过通货膨胀从新的 MIR 代币中获得奖励,而 MIR 代币权益持有者通过 CDP 提款费用获得权益奖励。

如果用户治理了MIR代币,他们就有资格参与治理并获得按其总抵押的MIR量加权的投票权。治理是将新的 mAsset 列入白名单并且可以更改协议参数的过程。LP代币可以随时取消质押,但MIR代币只有在不用于代表未决的(pending)治理民意调查中的投票才能解除质押。

观察:Crypto项目方开始从Medium向Mirror迁移:金色财经消息,中文世界KOL潘致雄推特发文称,从Medium迁移到Mirror的进展还是很迅速的,特别是Crypto的项目方。Crypto和Web3领域的重要项目已开始将官方Blog、Announcement、Updates放在了Mirror,并且注册了Mirror的二级域名,这需要消耗WRITE代币。[2022/5/9 2:59:08]

Oracle Feeder 是指定的Terra账户负责提供特定的mAsset和白名单担保物的准确和实时喂价,是被允许更新反映资产的登记报价的唯一对象。由于其在 mAssets 的运行稳定性中的关键作用,oracle feeder 是通过治理选举出来的,如果它在履行职责时表现不佳,它将迅速被社区取代。

Mirror protocol以UST、aUST、LUNA、ANC、MIR(ANC和MIR在v2版本应社区强烈要求添加,但2021年12月发起治理提案将ANC和MIR去除抵押品白名单)等作为铸造头寸的抵押品。所有抵押品会被给予一个新的社区决定的叫做乘数的铸造mAsset时用到的参数,即最小抵押率的乘数,稳定币的乘数为1,其他波动的抵押品乘数为1.3333334。

计划进行 IPO 的资产可以列入白名单并在 Mirror v2 上进行交易。任何用户都可以通过治理创建指定基础资产的详细信息。如果投票通过,这些资产将在 IPO 之前像任何其他 mAssets 一样被铸造(在固定的时间窗口内)或交易。一旦 IPO 在基础市场发生,Mirror Oracle将开始报告市场价格,该资产将具有与任何其他 mAsset 相同的特性。

Coinbase Pro将上线CTSI、RLC、MIR和TRB:据官方公告消息,Coinbase Pro将上线Cartesi(CTSI)、iExec(RLC)、Mirror Protocol(MIR)和Tellor(TRB),现已支持存款。纽约州将不支持CTSI、TRB和MIR。如果满足流动性条件,则交易将于北京时间5月7日00:00或之后开始。[2021/5/5 21:24:26]

Mirror protocol无需KYC和AML,连接上Terra Station钱包即可使用协议。

合成资产数量

当前Mirror protocol页面上拥有27种合成资产,分别为:

MIR, mNFLX, mGOOGL, mGS, mCOIN, mUSO, mFB, mHOOD, mSQ, mIAU, mMSFT, mGLXY, mARKK, mBABA, mTSLA, mTWTR, mSLV, mABNB, mVIXY, mSPY, mAAPL, mDOT, mAMZN, mQQQ, mAMD, mETH, mBTC。

合成资产流动性

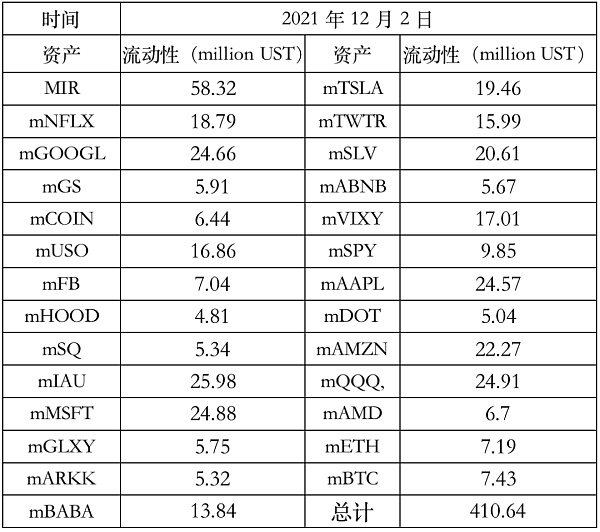

MIR代币与合成资产流动性表

数据来源:https://mirrorprotocol.app/#/farm

根据2021年12月2日的数据来看,不包括MIR(流动性为58.32 million UST),流动性超过20 million UST的合成资产有mGOOGl(24.66 million UST)、mIAU(25.98 million UST)、mMSFT(24.88 million UST)、mSLV(20.61 million UST)、mAMZN(22.27 million UST)、mQQQ(24.91 million UST),这些合成资金均为对应着美股,有趣的是对应加密货币的mBTC(7.43 million UST)、mETH(7.19 million UST)、mDOT(5.04 million UST)却是没有多大的流动性。

库币国际CEO:已投票支持游戏驿站(GME)和AMC上线Mirror协议:1月29日,库币国际CEO Johnny Lyu发布推特表示,已在Mirror Protocol上投票支持游戏驿站(GME)和AMC的白名单提案。据悉,Mirror Protoco是一个将美股资产引入区块链世界的协议,针对Robinhood限制用户交易的行为,Mirror Protocols发起了新增GME和AMC资产的白名单提案,提案通过后即可在Mirror Protocol上发行、交易GME和AMC的股票。目前,库币已支持MIR/USDT和MIR/UST交易服务,MIR上线库币至今已上涨249%。[2021/1/29 14:19:29]

协议交易量

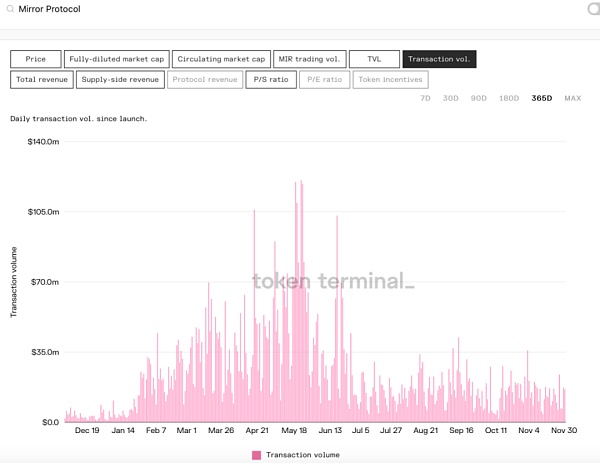

协议交易量图

图片来源:https://www.tokenterminal.com/terminal/projects/mirror-protocol

2021年11月30日的交易量为 $14.5million。2021年7月18日交易量达到最高,为$103.0m。

协议收入

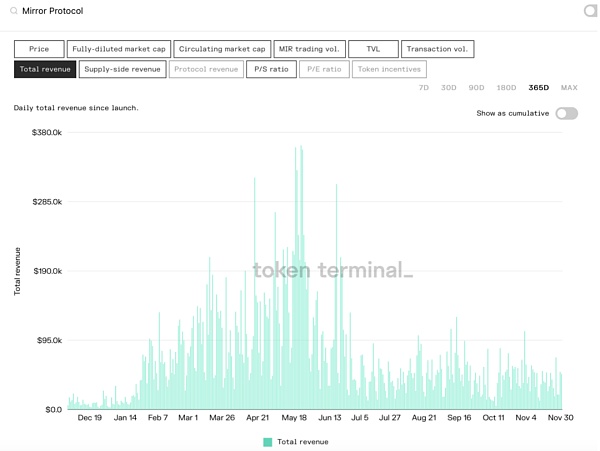

协议收入图

2021年11月30日Total Revenue为$48.9k。最近30天Total Revenue为$1.21m。

动态 | 马耳他金融服务管理局发布针对Emirate Coin Tech的警告:马耳他金融服务管理局(MFSA)今天发布针对Emirate Coin Tech的警告。该实体声称是一家MFSA授权的投资和加密交易机构,但MFSA表示,该公司未在马耳他注册,也未经MFSA授权以提供任何投资、加密货币或其他金融服务。(Independent)[2019/7/23]

代币的分发

早期发行

Mirror Protocol于2020年12月推出该协议,初始发行的代币100%以空投的形式进行分发。代币MIR直接奖励给社区参与者。

空投的分布情况如下:UNI空投——16.66%(向UNI持有人空投16.66%的代币,约为915万,以创造流动性);LUNA staker空投——16.66%(向Terraswap LUNA staker空投16.66%的代币,约为915万);社区池——66.66%(分配给社区池的66.66%的代币,约为3660万,用于资助协议的治理和初始开发)。没有投资者或开发者收到最初的MIR供应。Mirror计划直接向社区参与者分发MIR代币,以启动具有去中心化控制的协议。

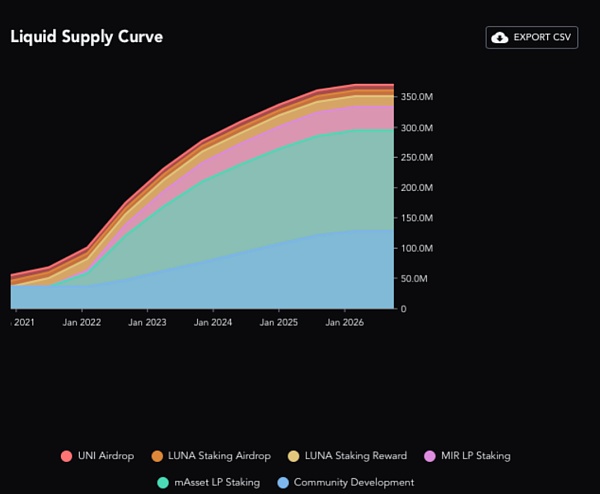

代币分配

代币分配图

图片来源:https://www.feixiaohao.co/currencies/mirror-protocol/

代币供应曲线图

图片来源:https://messari.io/asset/mirror-protocol/profile/supply-schedule

随着通货膨胀率的下降,参与者将在四年内获得37057.5万MIR的全部供应。截至2026年3月1日MIR分发完全。

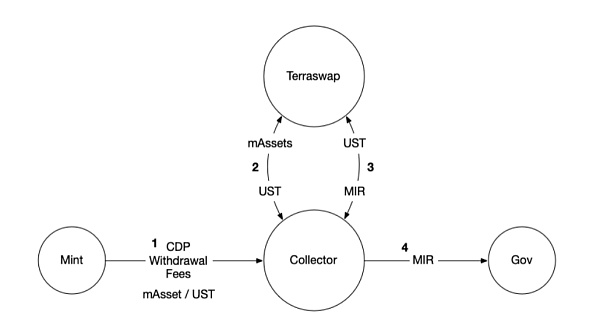

代币的功能

MIR是Mirror协议的治理代币,目前有两个主要用途:1)协议治理;2)为MIR stakers捕获mAsset资产销毁费用,当mAsset资产被销毁时,对抵押品收取的这些费用会转化为UST来购买MIR,这些MIR代币会支付给MIR Stakers。

为MIR stakers捕获mAsset资产销毁费用流程图

图片来源:https://docs.mirror.finance/contracts/collector

Mirror protocol在预言机方面与UMA相比较为简单,但其也有自己的调节机制,即通过质押奖励来调节Terraswap和预言机之间的差价。

与Synthtix相比,Mirror protocol白名单上的抵押品均可以进行抵押铸造,而Synthtix主要依靠自己的代币SNX来进行铸造合成资产。

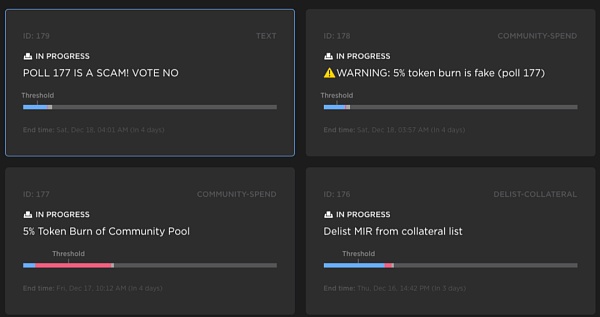

Mirror protocol v2版本向Synthtix借鉴了一些内容,将自身代币也列入抵押品白名单,但此举也增加了参与者的风险。最近发起治理提案将ANC和MIR去除抵押品白名单,目前赞同票远多于反对票且票数达到通过门槛。这也显示Mirror protocol的社区较为活跃,社区成员可以积极参与治理。

Mirror protocol社区治理图

图片来源:https://mirrorprotocol.app/#/gov

总之,Mirror protocol简洁的合成资产机制和社区化的治理支撑起自身合成资产流动性和交易量以及协议收益,但其合成资产仍然无法做到除价格以外与现实股票或加密货币进行根本性的联系,因此其发展也可能会受此限制。不过,这并不妨碍Mirror protocol成为一个出色的DeFi合成资产应用协议先驱。

参考资料

https://docs.mirror.finance/contracts/collector

https://messari.io/asset/mirror-protocol/profile/supply-schedule

https://www.feixiaohao.co/currencies/mirror-protocol/

https://www.tokenterminal.com/terminal/projects/mirror-protocol

https://mirrorprotocol.app/#/farm

https://www.coinbureau.com/review/mirror-protocol-mir/

https://mirrorprotocol.app/#/gov

标签:MIRRORMirrorPROMiracle TokenMirrored Twittermirror币最新消息0XPROOF币

摘 要:任何事情都不可能一帆风顺:Axie Infinity的SLP鞭打着游戏玩家。Axie Infinity是一款基于区块链的游戏,已经成为加密货币用户的热门.

1900/1/1 0:00:00Cronics是由ToniqLabs在Dfinity上构建的一款Play-to-earn NFT链游,Cronics结合了繁殖机制、可穿戴NFT和p2e迷你游戏等生态系统.

1900/1/1 0:00:00种一棵树最好的时间是十年前,其次就是现在。——Dambisa Moyo前几天的OpenSea宕机,足以诠释目前NFT市场的狂热。大家竞相争抢的NFT,未来是否有价值,不用我们过早下评判.

1900/1/1 0:00:00Loot 最终代表的是 NFT 构建块,能飞多高完全取决于社区的集体想象力上限,它是 NFT 领域的范式转变.

1900/1/1 0:00:00快来Meta 开放虚拟世界 Horizon Worlds,一起冥想、乘船、大逃杀。在Facebook Connect 2021 大会后的一个多月,Meta 终于迈出了让元宇宙成为现实的第一步——.

1900/1/1 0:00:00目前DeFi中的借贷产品多是以浮动利率计息的,而且利率波动频繁、幅度大,所以许多用户希望有能够以固定利率存贷的产品,帮助用户锁定借款成本或存款收益.

1900/1/1 0:00:00