注:原文来自messari,作者是Jonathan Man。

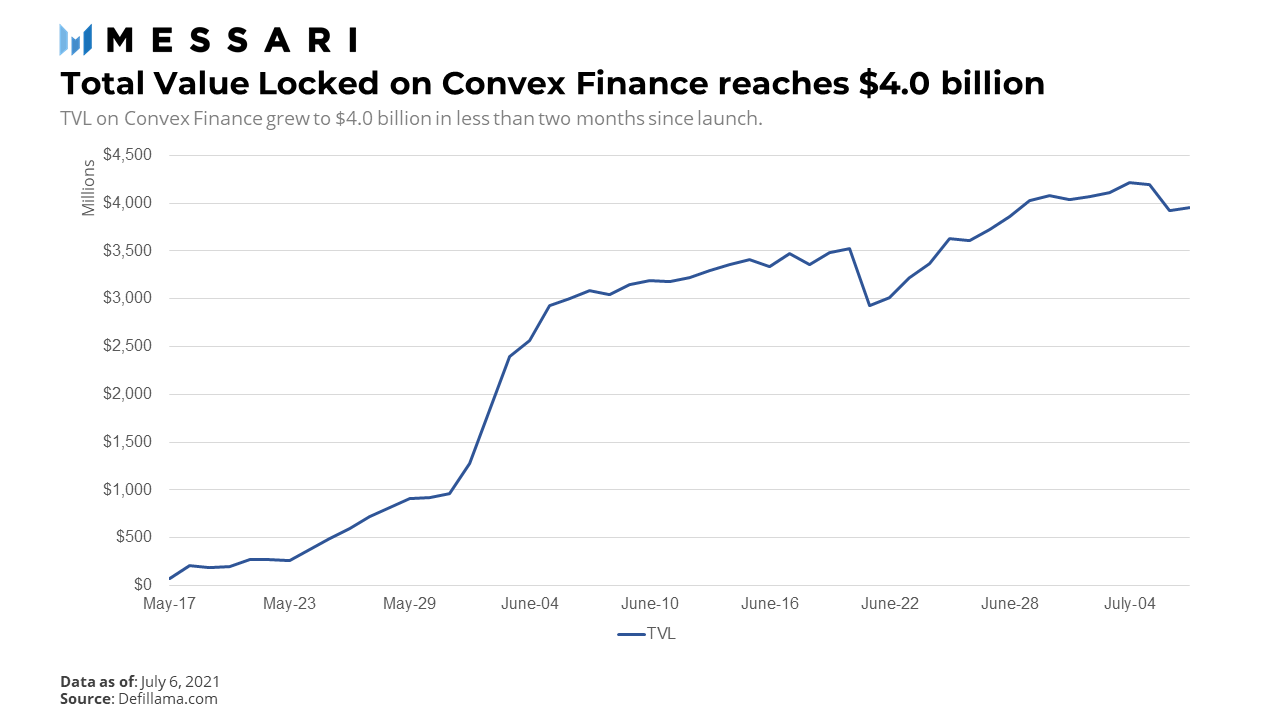

Convex是一种建立在Curve基础之上的DeFi协议,它旨在为流动性提供者(LP)和CRV质押者提供更高的回报。Convex推出于5月17日,而其协议总锁仓价值(TVL)在短短两周内迅速突破10亿美元,截至6月28日,Convex已吸引了约39亿美元的TVL,并产生了约1510万美元的协议费用。

那Convex是做什么的?它是如何在如此短的时间内迅速成长的?

为了理解Convex提供的价值主张,我们首先需要回顾一下Curve是如何工作的。

Curve是一家自动做市商(AMM) ,其专用于类似锚定资产之间的流动性池。Curve 拥有包含各种稳定币的流动性池以及具有不同风格的封装或合成BTC、ETH以及LINK资产池。Curve 对于流动性提供者(LP)的吸引力在于,只要资产保持锚定,用户就可以赚取到交易费用收益,而不必担心无常损失。

数据:Layer2 Q1总锁仓量上涨26.6%,呈逆势上涨态势:4月13日消息,据欧科云链链上大师发布的《2022Q1加密行业报告》显示,2022 Q1以来,伴随加密圈外部环境的不确定性增加,加密行业市值总体下降,DeFi的总锁仓量出现下滑。截至3月31日,DeFi板块总TVL收于1817.5亿美元,较2021 Q4环比下降16.4%。

相比DeFi锁仓量整体的颓势,Layer 2在Q1季度呈现出逆势上涨的态势。Layer 2总TVL从57.7亿美元增长到73.1亿美元,涨幅为26.6%。报告认为,此次Layer 2的快速增长,与资本涌入、背后的技术方案调整有着密切的关系。[2022/4/13 14:22:18]

除了交易费用外,Curve 还通过其治理代币 CRV 奖励流动性提供者(LP)。CRV 代币的有趣之处在于,用户可以将其 CRV 代币锁定以接收veCRV(最高4年)。用户锁定他们的CRV代币的时间越长,他们收到的 veCRV 就越多。而持有 veCRV 有三个好处:Curve DAO的投票权、Curve 平台交易费用50%比例的分红,以及高达 2.5 倍的CRV流动性奖励。

Waves总锁仓量突破30亿美元,创历史新高:金色财经报道,据DeFiLlama数据显示,公链Waves总锁仓量达30.9亿美元,创历史新高,近24小时涨幅为3.84%,在所有公链中位居第10名。

目前,Waves生态锁仓量前三的项目分别是Neutrino(19.3亿美元)、Vires Finance(9.94亿美元)和WavesExchange(1.46亿美元)。[2022/3/27 14:20:04]

而Convex 所做的,是允许 Curve 流动性提供者(LP)在不锁定其CRV代币的情况下提高CRV奖励。

那Curve 流动性提供者究竟是如何从Convex 中受益的呢?

CRV持有者不可逆转地将 CRV 存入 Convex合约,然后收到cvxCRV作为其质押存款的代币化表示。需要注意的是,虽然将 CRV 转换为 cvxCRV 是不可逆的,但用户可通过 Sushiswap 上的流动性池将 cvxCRV 转换为 CRV,当然,我们无法保证它们会以1:1的比例进行交易。持有 cvxCRV 的用户赚取 Curve 交易费,并获得他们锁定的 CRV 所带来的CRV提升奖励。为了进一步激励 Convex 协议的使用,CRV 质押者和流动性提供者还会收到 Convex 的治理代币 CVX 作为流动性挖矿奖励。用户还可以在 Convex 上质押 CVX 以赚取协议费用的一部分。

Cosmos生态首个DEX平台Osmosis总锁仓量为11.1亿美元:金色财经报道,据Token Terminal数据显示,Cosmos生态首个DEX Osmosis总交易量已达48亿美元。同时,Osmosis总锁仓量为11.1亿美元。据悉,Osmosis计划在未来拓展至包括以太坊在内的多个区块链网络。[2022/1/12 8:42:40]

Convex 向 Curve LP 代币质押者收取 16% 的平台费用,其中 10% 以 CRV 的形式分配给 cvxCRV 质押者,5% 以 cvxCRV 的形式分配给 CVX 质押者,1% 以 CRV 的形式分配给harvest函数调用者(偿还调用合约函数的gas)。费用仅从 CRV 收入中扣除,不会从某些 Curve 池上支付的非 CRV 奖励中收取费用,也不会从支付给 cvxCRV 持有者的 Curve 协议费用中收取费用。当CVX质押者claim奖励时,CRV代币被锁定在Convex上,而cvxCRV被铸造并支付给用户。

DeFiBox数据播报:DeFi 总锁仓量246.63亿美元:据DeFi门户DeFiBox.com实时数据显示,今日DeFi市场锁仓量依然维持增长,其中Maker资产的锁仓量达到42亿美元。DeFi挖矿平均年化收益率达到43.49%。DeFi板块代币行情表现亦抢眼,其中UNI、MKR、LINK等主流代币,7日涨幅在40%-100%不等。详情点击原文链接。[2021/1/7 16:40:27]

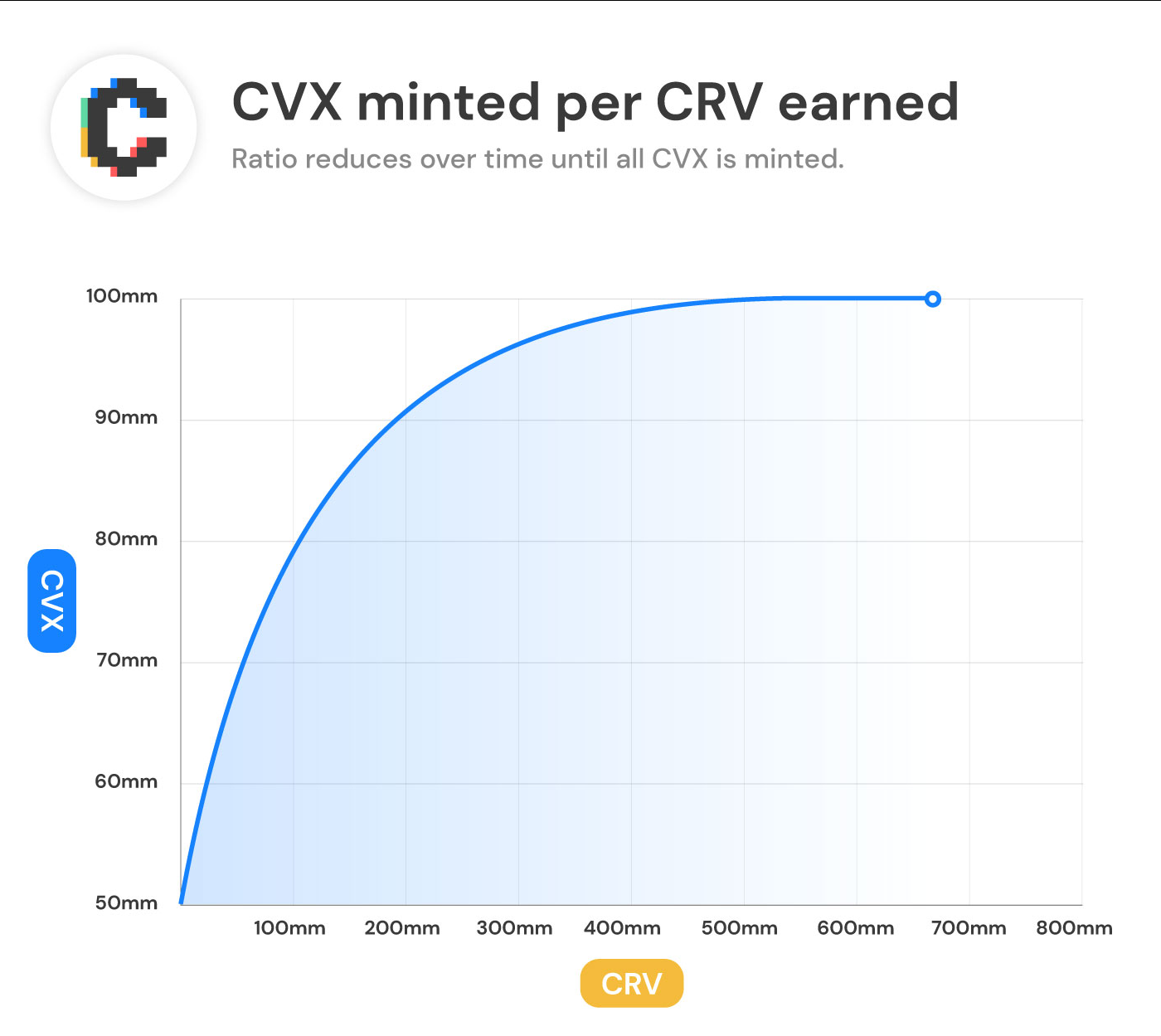

铸造的CVX数量与通过Convex赚取的CRV奖励数量成比例。每铸造100000个CVX,所发出的 CVX 与 CRV 的比率就会降低,CVX 的总供应量上限为 1 亿。最终,CVX 持有者将能够参与 Convex DAO 并对诸如奖励率之类的事情进行投票。

当前以太坊上Defi协议总锁仓量约为126.1亿美元:据欧科云链OKLink数据显示,截至今日18时,当前以太坊上Defi协议总锁仓量约合126.1亿美元,环比下降4.39%。其中排名前三的分别是Uniswap V2 29.3亿美元(+0.34%),Maker 19.9亿美元(+1.81%),Curve 14.4亿美元(-1.45%),Aave 11.5亿美元(+9.96%)以及WBTC 11.3亿美元(+3.61%)。[2020/10/13]

资料来源:Convex Finance文档

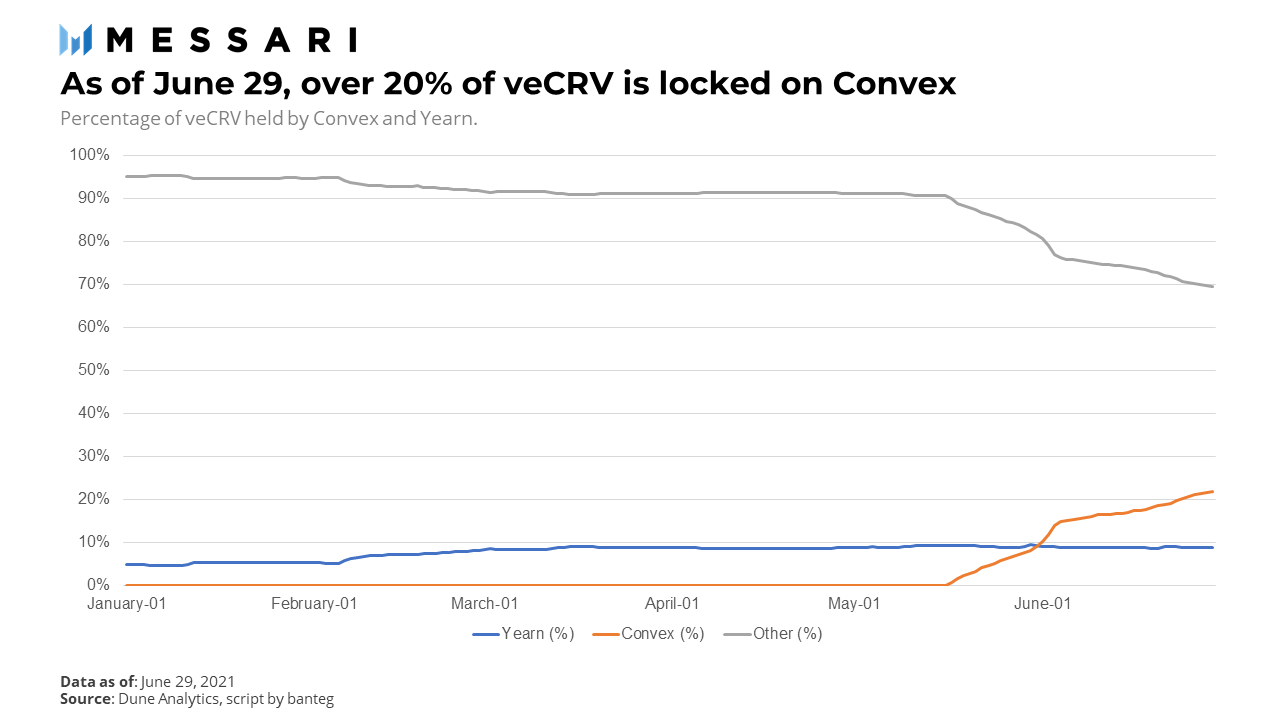

当 Convex 在 5 月份推出时,DeFi 社区注意到了Convex 和 Yearn 之间的相似之处,并将它们视为竞争对手。由于 Curve 是 一个非常强大的DeFi收益来源,因此Yearn有很多机池(vault)都依赖于 CRV 的策略。这两个协议之间甚至似乎在进行一场竞赛,看看谁可以吸引更多的质押CRV。

而在不到1个月的时间内,Convex锁定的CRV就超过了Yearn。

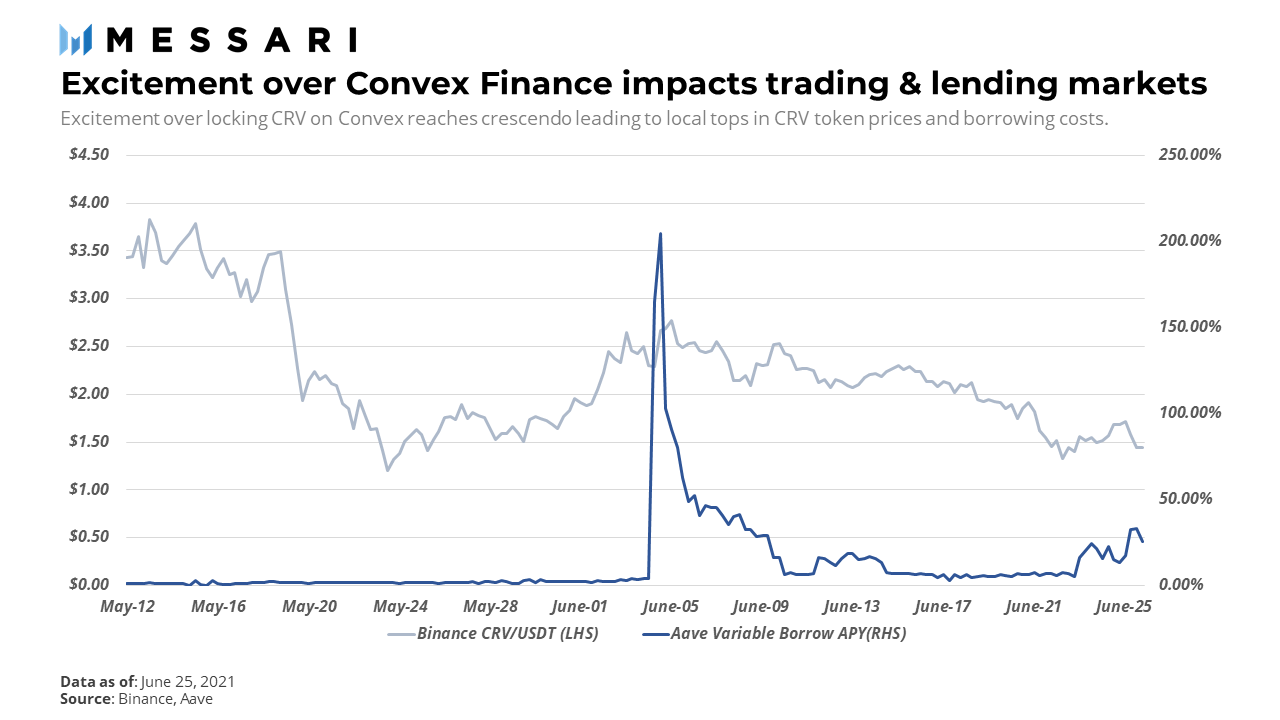

Convex的介入,似乎导致 CRV 的价格以及在 Aave 上借用 CRV 的成本暂时飙升。随着锁定 CRV 的热潮达到高峰,借贷利率及 CRV的价格均在 2021 年 6 月 4 日达到一个峰值。Aave 上 CRV 的借款利率仍然很高,这也不足为奇,因为 Convex 目前为 CRV质押者宣传的APY高达82.49%。

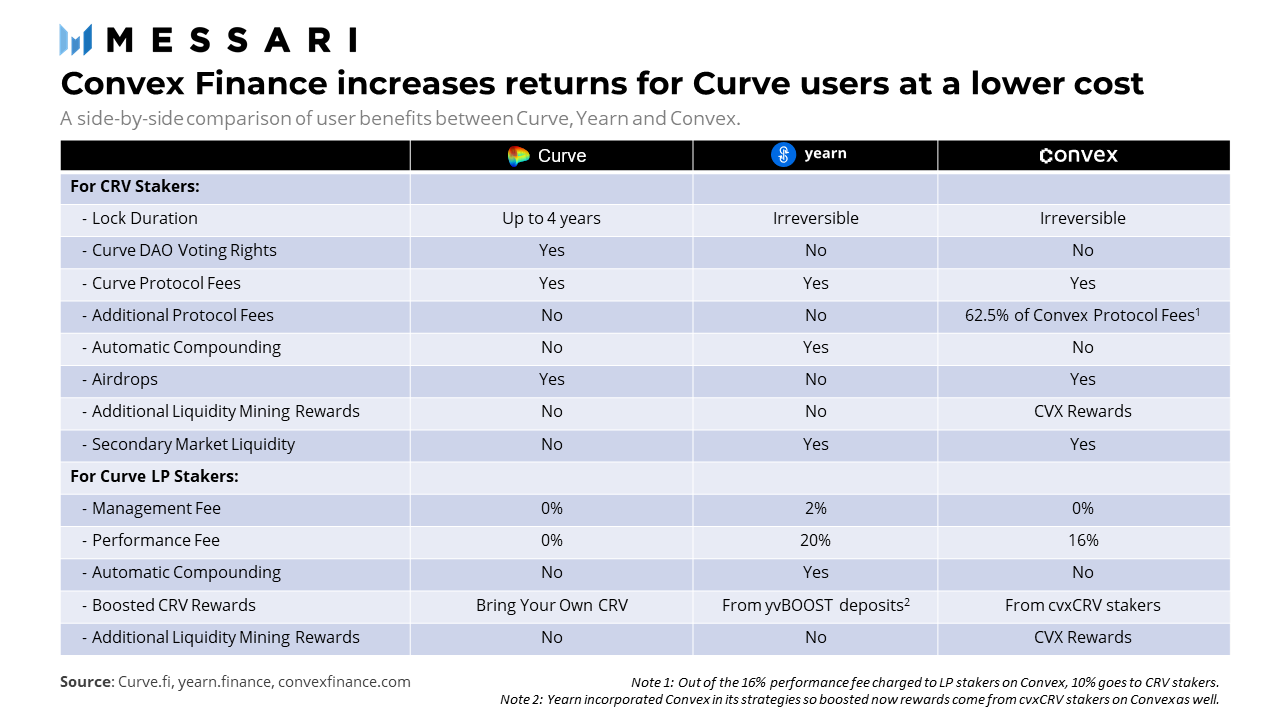

下表从用户的角度说明了 Convex 与 Yearn 的比较。

Convex 提供的价值主张很明确——能够以比 Yearn 更低的成本提高 CRV 和 Curve LP 质押者的收益,并带来 CVX 流动性挖矿奖励的额外好处。而Convex相对于Yearn的缺点是,它的回报并不会自动复利。

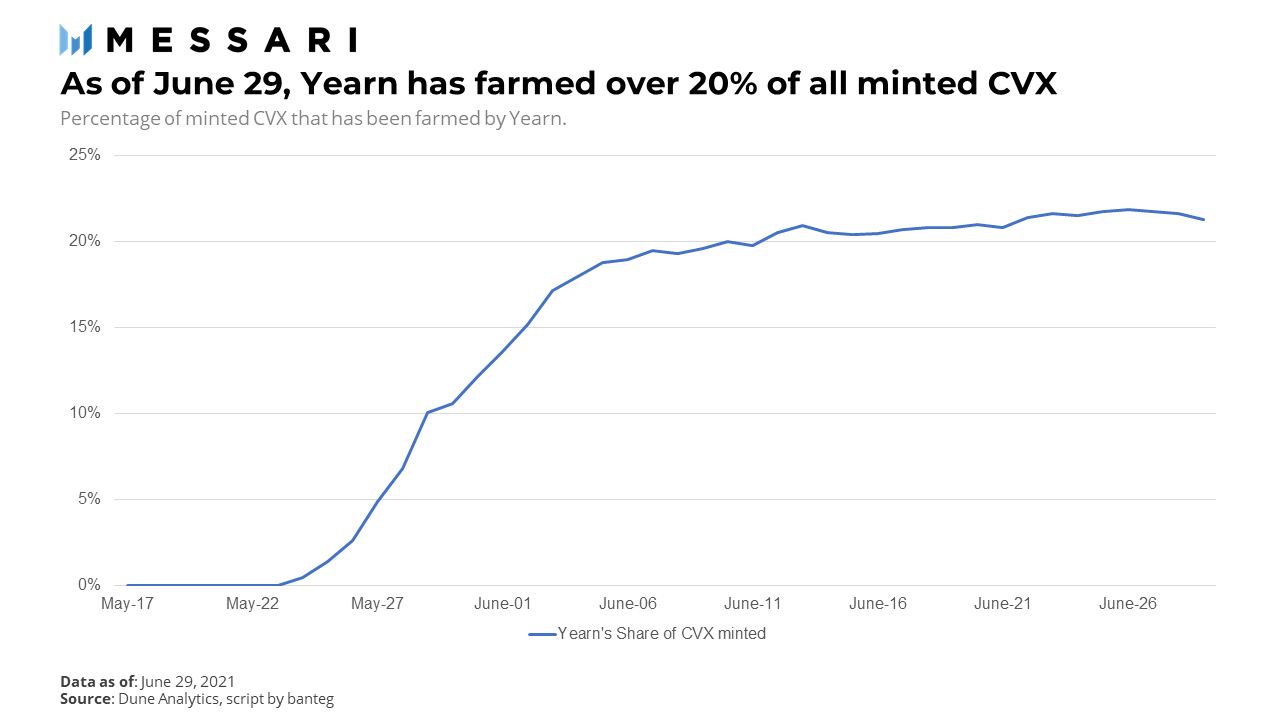

然而,将Convex称为Yearn 的竞争对手并不能完全描绘出全貌。我们看到,Yearn很快就迁移其所有现有的Curve策略,以纳入Convex并参与CVX流动性挖矿。截至目前,Yearn 收获了大约 21% 的 CVX代币铸造奖励。

与此同时,其他收益聚合协议也纷纷效仿。Harvest Finance 也将他们基于 Curve 的策略迁移到了 Convex,而 Badger 正在谨慎地推出自己的 Convex 策略,并最终取代其基于 Curve 的策略。

事后看来,像 Convex 这样的产品显然会存在,它将CRV 持有者和流动性提供者聚集在一起,以互惠互利的方式提高双方的回报。Convex TVL 的快速增长,证明了其产品与市场的契合度。同样不可避免的是,像 Yearn 这样的聚合器最终会选择将 Convex 纳入其收益策略。总而言之,Convex 的创建及其后续使用,再次证明了 DeFi可组合性的吸引力。

标签:CRVVEXCONCONVCRV币现在入手还可以买吗CalvexFrench Connection FinanceConvex Finance

摘 要:对Lido和LDO Token的深入研究。亲爱的Bankless社区,目前,成为Eth2验证人需要花费约10万美元。?这真是太疯狂了。32ETH的门槛让很多人望而却步.

1900/1/1 0:00:00Linear Finance是非托管、跨链兼容的Delta-One(价格变动与标的资产相一致)合成资产协议,其对于去中心化金融的愿景是让更多人可以轻松便捷地交易包括传统和数字资产在内的投资品.

1900/1/1 0:00:00DFINITY周报是由DfinityClub推出的内容版块,汇聚近一周DFINITY及其生态应用相关的重要/热点资讯.

1900/1/1 0:00:00原标题:《DeFi之道 | 理解Bancor —在这里,代币持有者可以获得真正的被动收入》自动做市商(AMM)技术的迅速普及表明DeFi确实找到了适合市场的产品.

1900/1/1 0:00:00多年前决定开源时,我们挺兴奋的:作为典型码农,“用”开源是日常,而全力投入“做”开源,对我们绝大部分人都是头一遭.

1900/1/1 0:00:00Plant vs Undead (PVU) 是一款多人塔防游戏,类似此前广为流行的植物大战僵尸。在 PVU 中,植物以 NFT 的形式存在。PVU 可免费游玩,不存在初始投资,且支持移动端运行.

1900/1/1 0:00:00