?

?

如今,DeFi代币主要分为两类:生产性代币或非生产性代币。

非生产性的DeFi代币是我们都熟悉和喜爱的经典的“无价值的治理代币”。像UNI和COMP这样的代币就是最好的例子;尽管这些代币各自诞生以来已经创造了数亿美元的收入,但这些代币只是代表了参与治理的权利,没有现金流权。

另一方面,我们也看到了像SUSHI和AAVE这样富有成效的DeFi代币的出现。这些是加密资本资产的圣杯,因为它们代表了治理和链上现金流的权利。与其他的代币不同,它们允许持有者以协议费用(在某些情况下为通货膨胀)的形式持有头寸,作为被动收入的回报。

对于Aave而言,持有者可以在安全模块中进行质押,他们的资金将作为最后的抵押品。作为回报,他们从生态系统储备和协议费用中获得奖励。同样,SUSHI持有者可以选择质押他们的代币并获得xSUSHI,其收益占Sushiswap交易产生的所有费用的16.6%。

直觉上,我们认为生产性资产具有优势——它们永远是投资者更好的选择。但事实可能并非如此,归根结底,投资最重要的是市场表现。

上海:支持生产性互联网服务平台引入垂类大模型、产业元宇宙等技术:金色财经报道,上海市人民政府办公厅印发《关于促进本市生产性互联网服务平台高质量发展的若干意见》。其中提出,加快新技术的整合应用。市经信委总工程师葛东波在市政府新闻发布会上表示,聚焦现代化产业体系,打造以新技术赋能的各类平台。例如,面向生物医药,要运用区块链等技术培育具有全渠道供给能力的服务平台。面向汽车产业,打造基于区块链和隐私计算技术的全场景服务平台。同时,还要支持平台引入垂类大模型、产业元宇宙、增强现实等技术,要搭建基于订单驱动的专业服务平台,运用区块链、物联网等技术建设碳管理公共服务平台。[2023/7/19 11:03:31]

与传统金融一样,最重要的可能不是代币是否具有现金流权。相反,推动估值的是潜在基本面的增长,如数量、收入、用户等。

本文使用一些定量(和定性)证据来支持它,探讨了生产性代币设计是否比非生产性代币设计显示出任何优势。因此,我们将使用两组相似的协议,其中一组具有生产性资产,另一组具有非生产性。

它们是(1)Uniswap和Sushiswap以及(2) Compound 和Aave。?

横向比较

加密矿企Sphere 3D 1月生产约38枚BTC,日产量环比增长118%:金色财经报道,加密矿企 Sphere 3D 发布 2023 年 1 月比特币挖矿报告,总计生产 37.84 枚 BTC,平均每天产量为 1.26 枚,日产量较 2022 年 12 月增长 118%。截至 1 月 31 日,Sphere 3D 运营约 4330 台 S19j Pros 矿机,总哈希率约 433 PH/s。1 月,Sphere 3D 收到大约 11000 台矿机,营运资金、海关费用、关税、保险和运输费等总计支出 121.65 枚 BTC,全面部署后矿机总量将达约 15000 台,哈希率超 1.6 EH/s。[2023/2/17 12:13:49]

Uniswap和Sushiswap

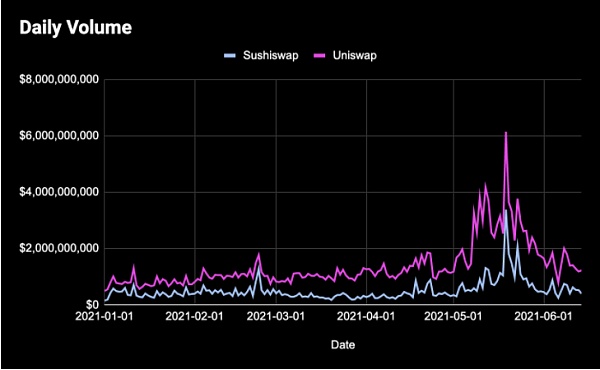

当然,任何像SUSHI和UNI这样的DEX代币都需要了解的关键指标是交易量。这是去中心化交易所采用和成功的基本指标。更高的交易量意味着协议产生更多的费用收入,从而推动了这些DeFi代币的价值。

并且数量的增长有利于Uniswap。据Token Terminal称,2021年初的日交易量平均为每天7.33亿美元。随着上个月V3的推出,Uniswap的平均交易量已经增长到每天1.4B美元以上——年初至今翻了一番。相比之下,Sushiswap年初的日交易量平均略低于4亿美元,截至年底增长至5.6亿美元,在过去6个月中小幅增长了42%。

Core?Scientific:在去年11月和12月分别生产1356和1435个自采比特币:金色财经报道,美国最大的加密货币矿商之一Core?Scientific:在去年11月和12月分别生产了1356和1435个自采比特币,为托管客户提供了795枚和931枚比特币。[2023/1/10 11:03:01]

数据来源:Token Terminal

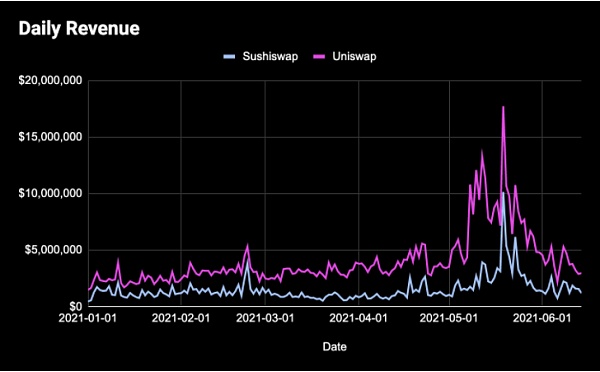

交易量与费用直接相关,因此日收益图看起来与上面相同也就不足为奇了。但是这些收入对每个协议的意义存在关键差异。如前所述,SUSHI持有者可以质押他们的代币并获得xSUSHI,这实际上代表了协议产生的所有收入的16%的权利。另一方面,UNI不代表任何收入,所有产生的收入都指向流动性提供者。

正如基于数量增长所预期的那样,Uniswap在截至目前的增长中处于领先地位,增长了72%,为LP提供了330万美元的日营收。相比之下,Sushiswap今年的收入仅增长了42%,每日费用达到160万美元,每天将其中约25万美元的收入用于xSUSHI持有者。

南华早报:未来应用区块链等加强食品生产监控的企业将会受益:3月4日,《南华早报》刊文称,为抗疫,许多中国消费者足不出户。这令中国整体商业活动明显低于去年同期,人们购物的种类及方式也发生改变。可以预测,当前危机一旦结束,中国总体消费将再次上升,但4种重要变化很可能长期持续。其中第四项为,中国民众的食品安全意识会进一步增强。未来,与日俱增的健康意识将是大势所趋。这尤其会令那些应用区块链、大数据等技术加强对食品生产监控的企业受益,还会令整个健康产业受益。[2020/3/5]

Bonus Napkin Math:如果我们采用Uniswap和UNI,并在与xSUSHI相同的参数下对其进行建模,那么“xUNI 持有者”将有望在今年赚取超过2.2亿美元的费用!如果采用与Sushiswap相同的27%股权率,这意味着UNI代币持有者将获得几乎相同的7.55% APY。

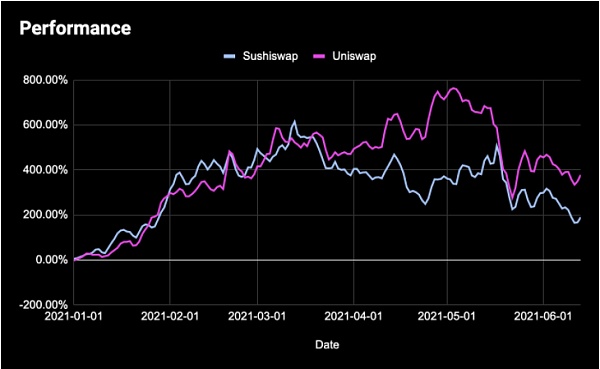

归根结底,只有一个指标对投资者来说是重要的:价格表现。每个投资者都想骑上最快的马。而市场是这方面的最终裁判。尽管UNI不代表协议的现金流权,甚至是一个相对静态的治理生态系统,但它的表现仍然优于SUSHI。

声音 | GameFarmer 创始人胡烜峰:做虚拟经济,首先要改变生产关系:在8月2日,由 DappReview 与 CocoaChina 共同主办的全球区块链游戏生态大会(GBGEC)上,GameFarmer 创始人 胡烜峰表示:别想自己做游戏的,你做的虚拟经济。虚拟资产和现实资产越来越接近,两者之间的区别是用户是不是足够大,经济是不是繁荣。做虚拟经济,我们首先要改变生产关系。要重塑生产关系,让价值创造市值。[2019/8/2]

经过一番挖掘后,这是有道理的。在推动DEX估值(数量和收入)的关键领域,UNI的增长速度超过了SUSHI。然而,我们还应该强调一个重要的定性方面,这可能会直接影响今年的表现:代币供应计划。

Sushiswap在3月下旬为LP解锁了大量SUSHI代币,同时它继续每周发放流动性挖矿奖励。然而,由于没有流动性挖矿计划,Uniswap上市的代币数量明显减少,而且所有既得代币都归强者手中(核心团队、投资者和社区金库)。这可能是SUSHI在3月和4月开始下跌的关键驱动因素。

话虽如此,这两个协议都有显著的历史。以美元计价的SUSHI价格上涨了189%以上,而UNI仅在今年就上涨了378%。

获胜者:无价值的治理代币

Compound和Aave

Compound和Aave构成了与Uniswap和Sushiswap类似的二分法。Compound代表的是总部位于美国、由风投支持、进展缓慢的借贷协议。而Aave正好相反,团队及其社区采取了“快速行动”路线,持续进行资产上市,同时通过引入Aavenomics赋予AAVE代币现金流权。?

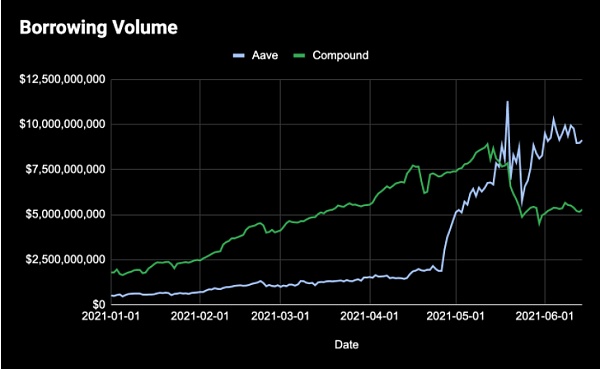

但是这两者如何比较?与DEX和交易量类似,借贷协议需要关注的一个关键问题是借贷量的增长。

更多的借贷量转化为流动性提供者更好的利率,从而吸引更多的资金,提高协议的借贷能力。尽管长期以来一直处于领先地位,但在Aave于2021年5月启动了一项期待已久的流动性挖矿计划后,Compound最近失去了优势。

引入AAVE的流动性挖矿计划导致协议上的借贷需求大幅飙升。Aave在2021年开始的时候只有5亿美元的未偿债务,这与当时的Compound相比,这一数字要小得多,因为Compound促成了超过17亿美元的贷款。

目前,Aave的借贷量已飙升至年初至今1,700%的增长率,因为它现在处理超过100万美元的贷款。尽管如此,Compound的债务也大幅增加了200%以上,达到53亿美元。

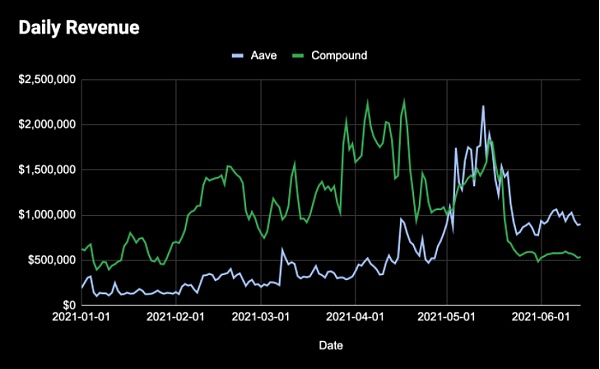

自然而然,由于借贷量的激增,Aave的日常收入也处于领先地位,这对AAVE持有者来说是个好兆头。

目前,Aave每天的收入略低于100万美元,其中大部分都流向了借贷机构。与此同时,Compound最近出现了下跌,可能是因为借款人迁移到Aave进行其流动性挖矿计划,因为利率协议每天为LP创造了55万美元的收益。

有趣的是,今年Aave的收入增长了360% 以上,而Compound的增长在最近的下降后,今年全年仅为2%。

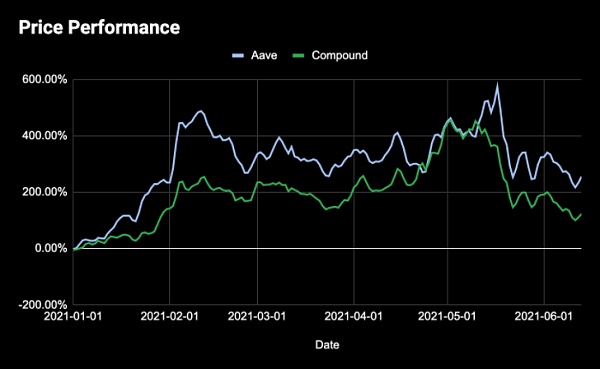

我再重复一遍:对投资者来说,归根结底最重要的是业绩。投资者希望数字上升。

随着今年Aave的爆炸性增长,该协议的表现优于其朋友Compound也就不足为奇了。这两项资产今年都表现不错,COMP增长超过123%。然而,AAVE以255%的年增长率获胜。

获胜者:DeFi生产性代币

结论

尽管Uniswap是一种非生产性资产,但其表现优于其生产性资产。然而,作为生产性资产的Aave已经超过了其非生产性竞争对手。这意味着什么?资产是否具有生产力可能并不重要。最重要的是基础产品及其增长。

如果基本面存在,并且它们在增长,市场将对其作出反应,无论代币是否具有价值累积机制。

没有现金流权,几乎没有任何治理发生(我承认最近的治理活动有所增加)。

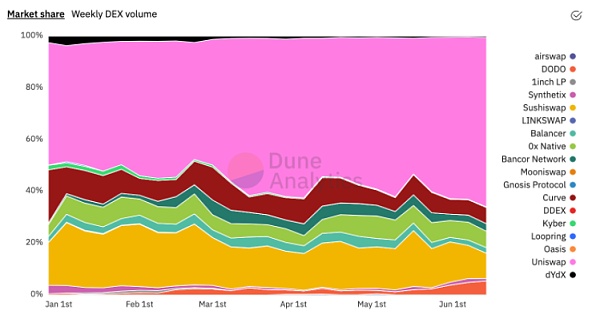

但您猜怎么了?Uniswap仍然是DEX领域的主导力量。没有其他协议能接近其产生的交易量和费用,正如其60%以上的市场主导地位和三位数的年初至今增长所表明的那样。

资料来源:Dune Analytics

这同样适用于Aave,它的借贷量和收入都高于其同行,而且由于流动性挖矿计划的良好时机,今年的Compound的增长速度明显超过了它。我愿意打,如果AAVE是一种非生产性、毫无价值的治理代币,这一点也会成立。AAVE的生产特性只是锦上添花。

我的论点是,无论代币是生产性的还是非生产性的,实际上并不重要。产品市场契合度和产品增长确实如此。虽然拥有一个持有者可以依赖并指向的价值累积机制是一个很好的补充,但最终这并不能保证数字会上升,或者它会优于具有非生产性本土代币的类似协议。

我们发现,这在传统金融领域同样适用。亚马逊和其他高科技成长型股票从未派发过股息。而且我从未见过任何真正参与股东治理的人。

但是这个月您从亚马逊订购了多少东西?

进入2021年以来,NFT市场迎来急速扩张,在收藏品、游戏、域名、社交等领域百花齐放,我们从市场热情以及市场成交量的屡破新高中便可看出,NFT市场已然成为加密市场不可忽视的一部分.

1900/1/1 0:00:00QIAN V2是部署在BSC上的一款去中心化稳定币项目,其优势在于采用了目前为止较为先进的技术方案来调控其稳定币QSD的价值。链上发行稳定币的技术方案可分为中心化和去中心化两类.

1900/1/1 0:00:00Outlier Ventures 首席执行官兼创始人 Jamie Burke 和协议实验室生态系统负责人 Colin Evran 谈到了 Web3 未来去中心化存储的商业机会.

1900/1/1 0:00:00运行于Steem 区块链上的卡牌游戏 Splintershards(中文名,分裂之地)宣布推出治理代币SPS,并在7月26日16:00(UTC)正式启动,第一次代币空头将于下周二开启.

1900/1/1 0:00:00以太坊于昨晚完成了“伦敦”硬分叉的升级,根据 EIP-1559 提案,本轮升级后,原本支付给矿工或验证者的部分交易费用将永远从流通中移除.

1900/1/1 0:00:00注,原文来自Gamma Strategies,以下为全文编译。无常损失(IL)是流动性提供者(LP)最关心的问题,因为它的影响会引起回报的波动,特别是对于那些价格趋于偏离的资产.

1900/1/1 0:00:00