前言:Compound是DeFi上的借贷市场,但它并不是点对点的市场,而是流动性的资金池市场,这种模式让它更接近于传统银行的借贷模式。但与此同时,它的运作是基于智能合约来完成的,这让它具备了更多实时性、不可篡改性以及市场决定利率的特性。本文作者是Moresh Kokane,由“蓝狐笔记”社群的“SIEN”翻译。

本文主要分为三部分:

理解Compound的运作原理

Compound当前的局限性

开发以Compound为近似模型的系统

理解compound的原理

Compound本质上是一个拥有一种资产的人可以借入另一种资产的市场。但是,重要的是理解这不是点对点的市场,点对点市场的借贷是一对一或一对多的。它有个概念称为“流动性池”,这让它更接近于一个银行。请注意,Uniswap和Bancor也使用了这个“流动性池”的概念。(蓝狐笔记:Uniswap和Bancor是去中心化的代币交换市场)

美联储威廉姆斯:加息的时机和速度将取决于通货膨胀和经济如何发展:美联储威廉姆斯:加息的时机和速度将取决于通货膨胀和经济如何发展。美联储在看到劳动力市场大幅改善和高通胀后,采取加息和取消宽松政策是有道理的。 (金十)[2022/1/15 8:50:19]

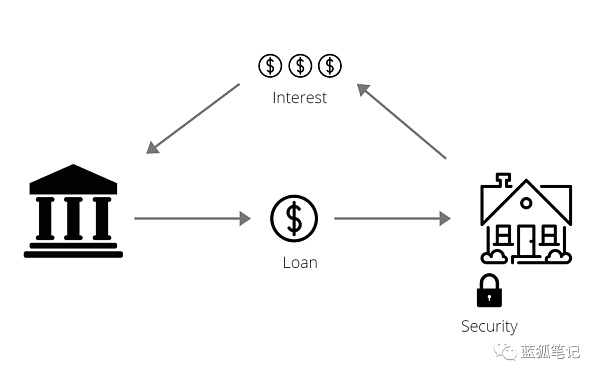

考虑一下现实世界的例子,一个人想要购买房子,并向银行借钱。

该房子价值10万美元。银行可能会说借给他80%的房屋价值,也就是8万美元。银行获得该房子的抵押,那个人则得到8万美元。

只要那个人按时支付利息,那么他就能保留住房子。如果他不能,银行有权利出售该房子并收回其贷款和利息。出售产生的任何超额收益将会退还给借款人。

就这么简单。

观点:无论与SEC的诉讼结果如何 对Ripple而言都不是致命打击:1月27日消息,针对美国SEC对Ripple发起的诉讼,律师Jeremy Hogan表示,如果诉讼最终对Ripple有利,在诉讼结束时,XRP价格将上涨2至3倍将只是一个“保守估计”。无论诉讼得出什么结论,对Ripple来说都不是致命的打击。如果诉讼结果不佳,导致Ripple关闭,XRP可能会归零,但这种情况不太可能发生。因为Ripple是一个技术公司,不太依赖实物资产运营。最糟糕的情况可能是其商业模式遭破坏,最终可能退出美国市场。Jeremy Hogan称,SEC诉讼最可能的结果将是双方达成和解。SEC可能会对Ripple包括其2013-2014年度(甚至2015年)的业务处以巨额罚款,以及对托管XRP销售业务进行某种控制或限制。(AMBCrypto)[2021/1/27 21:48:59]

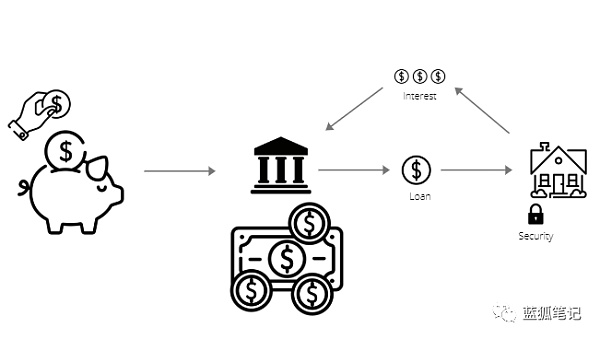

问题在于银行的钱从哪里来。它来自于储户。那些有多余资金的人将钱存入银行,让银行保管。这些钱形成了资金池,可以汇集一起,以进行任何贷款。

直播|Aaron:DeFi加速领跑,如何获得持久发展?:金色财经 · 直播主办的金点Trend《2020 DeFi Dai飞吗?》马上开始!DeFi生态里,我们还应该狙击哪些项目?成长空间是多少?应该关注哪些风险?16:00准时开播!本场嘉宾Kava全球业务发展副总裁Aaron Choi分享“DeFi加速领跑,如何获得持久发展?”,请扫码移步收听![2020/7/29]

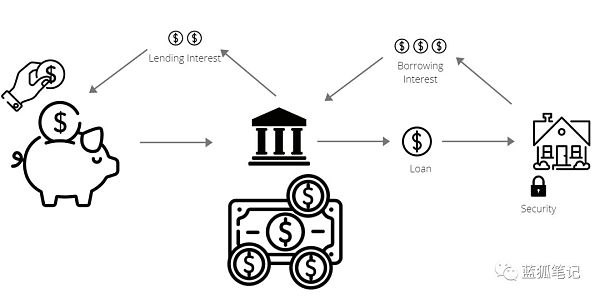

请注意,它并不是将某个特定投资者的钱分配到某个特定贷款中。它首先将资金全部汇集一起,然后当收到借款需求时再进行借贷分配。其中一部分利息(扣除应付给银行的任何营业费用)会返回给储户。

动态 | 美国大学不知如何处理所得数字货币捐款:据Cryptoticker消息,美国大学处于数字资产捐赠的接收端,每年以比特币和其他数字资产形式接受捐赠的美国大学名单继续增长。然而,似乎并非所有大学都非常热衷于接受不熟悉的资产作为捐赠,许多大学都不清楚如何处理他们所获得的数字货币资金。[2018/10/18]

请注意,由于资金是汇集在一起的,所以,特定储户的钱并没有锁定在某个特定的贷款中。这意味着,储户如有需要,可以取出其资金。但是,这只有在所有储户存储的钱并没有都借贷出去的情况下才可能。必须有一定量的存款才能满足提款的要求。

需要流动性储备

我们来理解一下利率是如何确定的。在当今的现实世界,利率和流动性储备是由国家法规决定的。然而,在理想世界中,利率将由市场决定,这样可以平衡贷款需求和货币供应。贷款的需求越大,利率就越高。反之亦然。

行情 | 救赎说币:WFEE最好不要买入,不管外界如何利好:据救赎分析,WFEE走势图可以看出,下跌之后,一直横在那里,然后后面一波上涨涨幅1.3倍左右,接着再高点跌下来7倍。无论官方怎么发文也好,外界怎么利好也好,这币没有做市值管理,如果有,就不会跌那么惨,也不会横盘那么久。所以这个币种坚决不能买入。币圈没有底线,更没有下限。技术分析来说,买盘不强,但是卖盘也几乎没有。但是卖盘只是暂时没有,项目方还是手里有币的。但是买盘没有就真的没有了。[2018/7/16]

通常,并非所有存入资金池中的货币都会被分配到贷款中,被用于贷款的部分称为“利用率”。你所获得的利息就是来自于你供应资金的这一部分。也就是说,利用率越高,你的回报就越大。但这也意味着较低的流动性。

在一个理想世界,更大的借款需求会驱动利率上涨,并导致更大的货币供应,这反过来会将利率推回平衡状态。这个系统的作用就像是一个微调的操作,其中一侧的更大需求最终会导致另一侧的时间成本(利息)增加。

请注意,利息分配保留在你的银行账户中。你可以随时提取它们。但是,如果你选择将钱放在银行,它的价值会随时间推移而稳定上升。

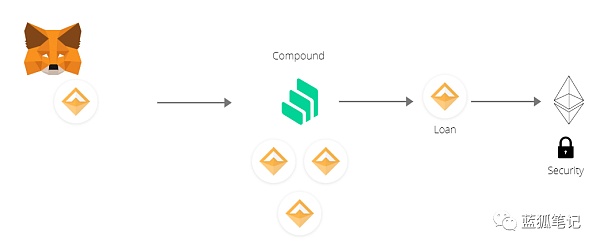

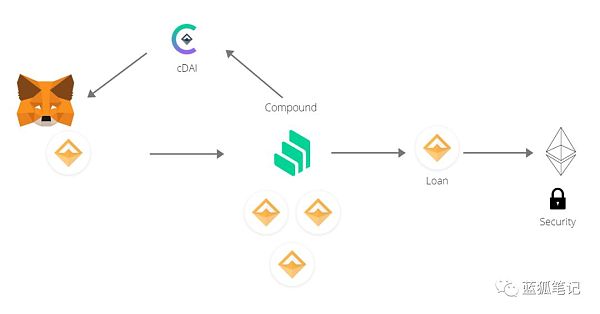

在需求侧,现在让我们用ERC20代币来代替资产(如房子)。在供给侧,让我们用Dai代替美元。银行的存储金库用Compound的智能合约来代替,它能以自动化方式管理整个事情。

当你在银行存款,你可以通过银行账户来访问自己的钱。但在DeFi世界,没有银行或银行账户。当你存入Dai时,你得到的是cDai,它有效地代表了你在资金池中的份额。

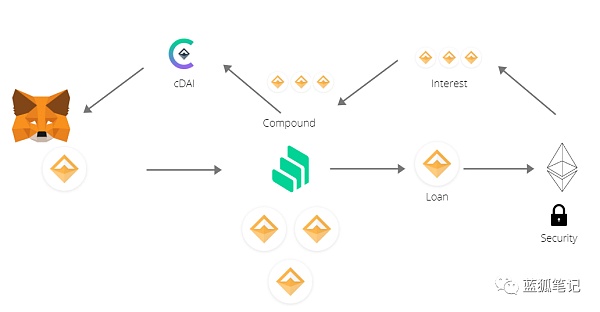

一直从借款人哪里获得利息,但它们并不是支付给存款人。取而代之的是,它们以储备的形式保留在Compound内。

每当有人试图提款(cDai到Dai)时,他们会得到其原始存款(蓝狐笔记:本金)+利息,这些利息是从储备中累计的。

如果你不提款,那么,你会持续赚取利息,这些利息会在储备中持续累积。

由于cDai要求其原始存储+应计利息,其价值将持续稳定增长。如上所述,增长率是在任何给定时间点的贷款需求的函数。这也是利率。

Compound当前的局限

上面的标题有些误解,因为这对Compound背后的优秀团队来说,将以下内容称为局限是不太公平的。因此,使用“局限”的术语仅在konkrete试图构建的应用的背景下来说的。

Compound仅允许特定的ERC20代币用作抵押。从长远看,他们试图采用去中心化的方式,由社区来决定抵押资产列表和抵押因子(抵押因子是你可以借入的资产价值的百分比)。

另一方面,Uniswap具有类似的流动性池模型,但他们并没有限制清单,更类似于通用协议,而不是一个应用。

如何开发以Compound为近似模型的系统

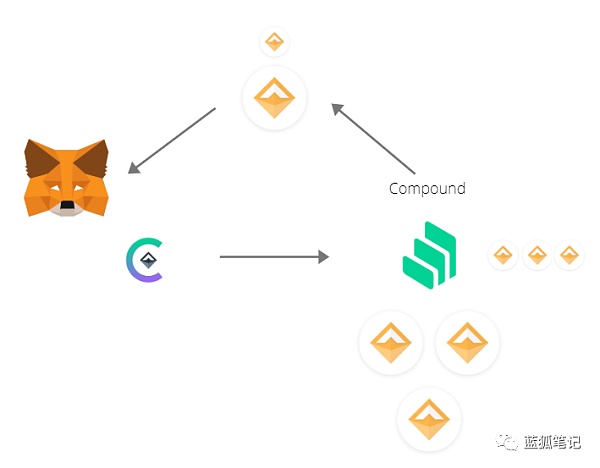

Konkrete/Factorium票据以ERC20代币的形式来表示。这些票据会在一定时间内得到支付,且就票据的发行人而言,它们是资产。我们想做的是这些发行人用这些资产进行借贷。

我们将硬分叉Compound,且允许这个版本接收我们的ERC20代币作为抵押资产。希望出借的人可以锁定其Dai,并获得inDai。inDai从功能上跟cDai类似(在分叉版本中)。随着票据被支付,用它借款的发行人将偿还贷款并解锁抵押资产(票据的ERC20代币)。然后这些将被销毁。

从长远看,我们会有去中心化的系统,在这个系统中,任何票据(或诸如贷款之类的资产)的抵押因子都将根据参与者对贷款或票据合约的信用以及底层安全来动态确定。我们开发了创建代表票据的ERC20代币系统,中长期目标是建立动态评分系统。一旦资产在链上出现,就可以将其放入货币市场(Compound的分叉)并用它进行借款。

------

风险警示:蓝狐笔记所有文章都不能作为投资建议或推荐,投资有风险,投资应该考虑个人风险承受能力,建议对项目进行深入考察,慎重做好自己的投资决策。

NFT能够彻底改变音乐行业吗?这是我最近一直在思考的一个问题。北京时间3月15日早晨4点55分,笔者迫不及待地访问了sound.xyz这个音乐NFT平台,这是我第二次参与该平台的NFT发行(注:.

1900/1/1 0:00:00来自老牌媒体的许多文章似乎从根本上误解了DAO是什么以及它们如何运作。《纽约时报》:“现实侵入一个乌托邦式的加密愿景.

1900/1/1 0:00:00原文作者: Living Opera贡献者:Shaun审核者:DAOctor原文: Pricing Tokens in a Web3 Economy 根据Statist.

1900/1/1 0:00:00NBA最近发行了数字藏品,然而我们发现,其售卖数字藏品的合约存在非常严重的漏洞。攻击者(“科学家”)可以通过漏洞无成本铸造藏品然后出售获利.

1900/1/1 0:00:00策展是一个热门话题,而且不仅仅是针对NFT的。《你不是策展人,你其实只是一个庸俗的博客》是Choire Sicha在2012年关于Tumblr和社交媒体上策展影响者崛起的文章标题.

1900/1/1 0:00:00自从YAM使用AMPL+YFI合体以来,最近一段时间的加密领域的趋势越来越明显,分叉成熟项目,赋予YFI的挖矿分配机制,迅速催生一个新的热门项目.

1900/1/1 0:00:00