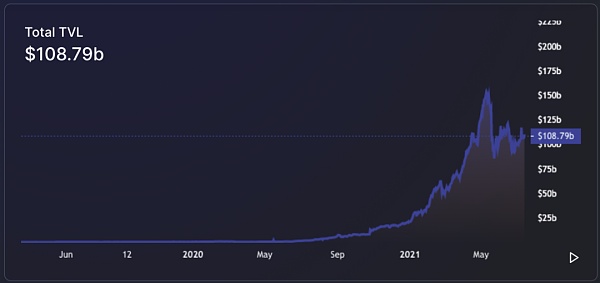

自5月初比特币价格大幅回撤以来,DeFi板块遭到了重创,这可以从所有协议上锁定的加密资产总价值 (TVL) 的下降中看出。

据统计,过去两个月,DeFi 协议上的TVL已经从1540 亿美元下降到1087 亿美元,下滑了大约30% 。这看起来似乎很糟糕,但该数据从去年的20.2亿美元增长到如今的1100亿美元,年同比增长仍高达5500%。

TVL指由DeFi协议上锁定的所有加密资产的美元价值。由于加密资产的波动性,TVL下降的最直接原因通常是加密资产价格下跌,但不一定代表着DeFi协议上锁定的加密资产被撤出。

2023年美国《总统经济报告》:加密资产风险太大,无法作为支付工具或扩大金融包容性:金色财经报道,2023年美国《总统经济报告》发布,全文共9章,第8章《数字资产:重新学习经济原则》首先介绍加密货币的潜在优点,包括改进支付系统、增强金融包容性、创建知识产权与金融价值分配机制;随后指出加密资产并未带来任何相关好处,指出加密资产主要是投机性的投资工具、加密货币通常不能像主权货币(如美元)那样有效发挥货币的所有功能、稳定币可能受到运行风险的影响、加密资产可能对消费者与投资者造成损失、分布式账本技术(DLT)带来的经济效益有限、金融创新风险以及杠杆风险、价格波动、非法金融风险、勒索软件使用等其他风险。此外,该章还讨论了即将对美国支付进行改进,并引入CBDC。该章结论称,“加密资产风险太大,无法作为支付工具或扩大金融包容性,该资产似乎会继续存在,它们会继续给金融市场、投资者和消费者带来风险”。[2023/3/22 13:19:32]

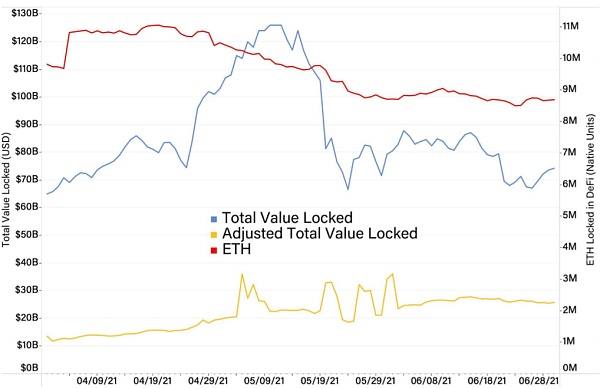

(图)2021年Q2 TVL、aTVL以及ETH锁仓量

澳大利亚审慎监管局公布加密资产风险管理政策路线图:4月21日消息,澳大利亚审慎监管局(APRA)主席Wayne Byres发布加密资产的风险管理预期和政策路线图指南,目前 APRA 正在与国际其他监管机构协商为澳大利亚加密资产和相关活动制定长期审慎框架。根据路线图,APRA 计划在 2024 年引入风险标准,还将考虑针对支付稳定币进行审慎监管的可能方法。

澳大利亚审慎监管局希望所有受监管实体在开展与加密资产相关的活动时都将采取谨慎的态度,并确保在推出重大新举措之前充分了解和管理任何风险。(《澳大利亚人报》)[2022/4/21 14:39:36]

关于这个问题,我们可以参考调整后的TVL指标(aTVL),该指标可以准确反映 DeFi 上的加密资产是否出现流失。对比2020年7月3日的aTVL数据,近期aTVL指标(上图黄线)已经翻倍。尽管锁定在DeFi 中的ETH数量有所下降,但其他类型的DeFi 抵押资产的流动性,如稳定币、DeFi治理token和其他ERC-20 token等都有所上升。

声音 | ESMA主席:即便加密资产不是金融工具 投资者也理应获得明确的风险警示:据彭博社5月12日消息,欧洲证券市场管理局(ESMA)主席Steven Maijoor在回答“比特币价格飙升的同时出现了币安被盗新闻,加密资产投资者对安全的关注是否偏低?”一问时表示:作为欧洲监管机构,我们(ESMA)已对其进行了广泛调查,我们曾经说过如果加密资产类似于金融工具则需要像金融工具一样受到监管,但即便加密资产不是金融工具,那些希望投资于加密资产的投资者也理应获得明确的风险警示和风险信息。[2019/5/12]

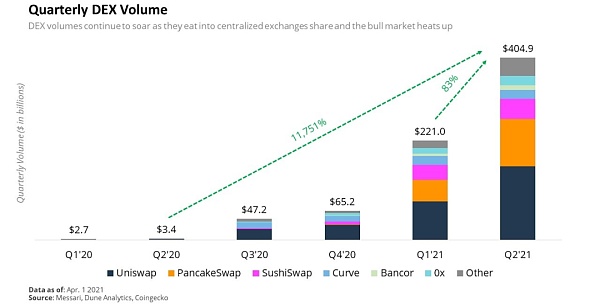

DEX的交易量是衡量 DeFi 生态系统情绪的关键指标。据统计,DEX今年Q2的交易量为 4049 亿美元,创下有史以来的最高单季记录。

动态 | 到2023年加密资产管理市场将增长至2.07亿美元:据MarketsandMarkets的一份新报告表示,全球加密资产管理市场预计将从2018年的9400万美元增长到2023年的2.07亿美元,在预测期间复合年增长率(CAGR)为17.1%。该报告还表示,预计北美将成为全球加密资产管理市场规模最大的市场。该地区的机构正在采用加密资产管理解决方案和服务来管理和保护其加密货币和数字资产。美国拥有数个区块链项目和平台提供商、大量的加密货币交易和加密基金。报告称,美国的大型金融机构正利用区块链技术推出自己的数字货币。[2018/11/6]

(图)DEX季度交易量

如上图所示,2021年Q2的DEX交易量比 2020 年Q2增长了11751%,表明DeFi在过去一年中实现了显著的增长。尽管Q2加密市场有走熊迹象,但DEX交易量仍比Q1增长了83%。

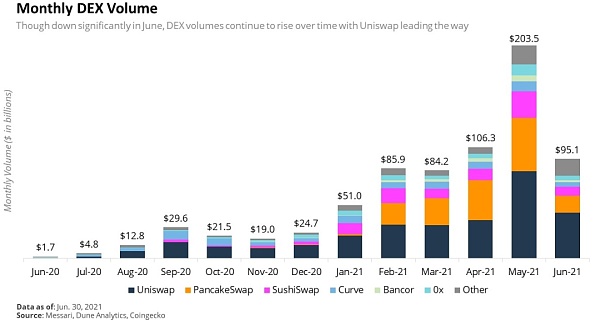

(图)DEX每月交易量

从DEX月交易量来看,数据从5月份的2035亿美元下跌到6月份的951亿美元,但这一数字仍然是有记录以来第三高的月度交易量。Uniswap 4月份曾受到 PancakeSwap的短暂冲击,但5月份和6月份,Uniswap重新占据了主导地位,交易量占所有DEX的40% 以上。

以太坊上的 DeFi 在 2021 年呈爆炸式增长,根据 Dune Analytics 的数据,DeFi 用户总数(唯一地址数)已从 1 月初的 110 万增长到 7 月份的约 300 万。

面对如此迅速的用户增长,Layer2解决方案旨在为以太坊网络带来更高的扩展性和更低的费用。虽然 Polygon 前段时间发展势头凶猛,但还有其他几种Layer2解决方案可以挑战Polygon。

Arbitrum和Optimism将在今年Q3推出 “optimistic rollups”,这是令人期待的技术产品,因为它能够把数千笔交易捆绑到一个rollup区块中。这将会给以太坊的扩展性和DeFi的操作体验带来很大的提升。

(图)以太坊上的Layer2项目

固定收益产品指任何能够产生稳定和可预测现金流的工具,如公司债券、国库券和固定收益共同基金等。固定收益投资包括证券化和分级、固定利率借贷和利率掉期。

根据Messari数据分析公司报告,目前一些新兴的以固定收益为重点的 DeFi 协议包括 Saffron Finance (SFI)、Barnbridge (BOND)、Yield (YLD) 和 Pendle (PENDLE)。可见,传统金融上的玩法正在不断地被搬到DeFi领域,DeFi的项目也一直在进行着创新迭代。

一提起DeFi,我们都会直接联系到以太坊、BSC等公链项目,但是未来,比特币可能也可以用来玩转DeFi。据Square CEO Jack Dorsey表示正在建立一个新部门,将专注于构建使用比特币的DeFi服务。这将是一个开放的开发者平台,其唯一目标是轻松创建非托管、无需许可和去中心化的金融服务,主要重点是比特币。

众所周知,比特币网络目前不具备智能合约功能,这使得它很难与基于以太坊的 DeFi 及其可互操作的“金融乐高积木”竞争。比特币的DeFi依赖于额外的基础设施,如桥接和侧链来启动智能合约。

目前,以太系的AAVE 拥有 92.1亿美元的TVL ,位居榜首,BSC系的Pancake Swap 拥有 37.6 亿美元的 TVL,位居第八。

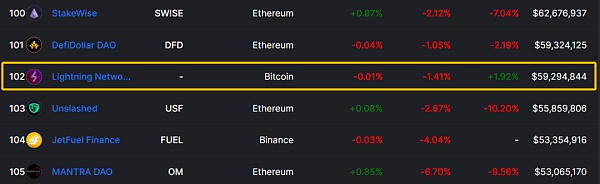

相比之下,TVL上排名最高的基于比特币的项目是闪电网络,排名第 102,TVL 仅为 5929 万美元。当然,TVL 可能不是衡量闪电网络效用的最佳方式。

除了 Square 的最新项目,另一个有助于比特币进军 DeFi 的消息是11 月中旬进行的 Taproot 升级,或将为比特币链上智能合约打开大门。

综上,尽管整个DeFi 领域都存在短期看跌情况,但随着主流金融继续拥抱DeFi,长期来看,该行业仍然拥有巨大的发展潜力。

文 | 去月球? ? 编?| 芝士葡葡? ??审?| 林蛋壳

原文标题:《以太坊分水岭》原文作者:David Hoffman,Bankless 联合创始人原文编译:Block unicoen在合并后的世界里,以太坊交易将通过一个非常具体和有序的流程流动.

1900/1/1 0:00:00近期,NFT+DeFi再次掀起热潮,不少新的玩法涌现。根据国外加密货币犯罪和反报告,"DeFi将是欺诈和的下一个主要威胁媒介".

1900/1/1 0:00:00最近,一个名为月亮鸟(moonbirds)的NFT在圈内刮起了一阵旋风。这个猫头鹰头像的项目在发行价(2.5个ETH)就不便宜的情况下,在发行不久就迅速涨到了截至写稿时的24个ETH.

1900/1/1 0:00:00swerve是curve的山寨版,发布以来受到有个大V的点评: 在当下风雨飘摇的行情下,稳定币挖矿或许是个不错的选择,直接看操作过程:访问swUSD的稳定币兑换池.

1900/1/1 0:00:00由于市值占整个加密市场的比例不到1%,我们仍处于社交代币的初级阶段。我们来得太早,以至于社会象征思想领袖尚未就定义达成一致。然而,简单地说,它们可以被视为一个品牌、个人或社区的部分所有权的代表.

1900/1/1 0:00:00群友的暴富故事总是来的猝不及防,这又来了个千万富翁了!一个群友刷了10w个邮箱,写好脚本去申请村上春花种子,其中有300个号中奖了,可以领取种子NFT.

1900/1/1 0:00:00