原文标题:《MakerDAO 的危与机:亏损、监管风险和 MetaDAO 的救赎》

撰文:蒋海波

DeFi 协议的真实情况可能并不像表面数据那样光鲜亮丽。我们对 MakerDAO 的印象可能包括:TVL 长期处于第一位,DAI 是重要的 DeFi 基础设施,MakerDAO 可以依靠稳定费率收入来回购销毁 MKR。但是谁能想到最具代表性的 DeFi 协议 MakerDAO 也已经陷入泥潭。

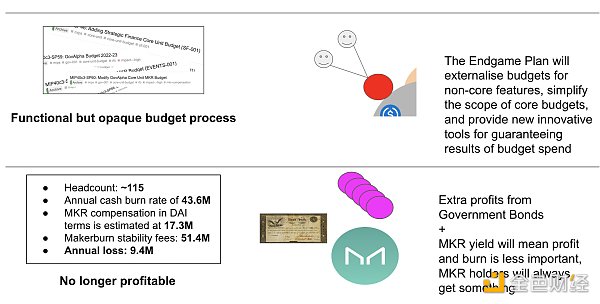

根据 MakerDAO 的营收数据,MakerDAO 每年的稳定费收入约为 5140 万美元。但除了表面上的收入外,维护这个庞大且复杂的治理机器需要 115 名员工,每年消耗的现金为 4360 万美元,以 DAI 计的 MKR 补偿约为 1730 万美元。这些支付的成本已经超过了 MakerDAO 的稳定费收入,并导致 MakerDAO 每年亏损约 940 万美元。

MakerDAO 联合创始人 Rune Christensen 在今年 5 月就意识到了这个问题,并在 6 月份正式提出了一项终局计划(The Endgame Plan),希望能够简化治理中的复杂性。Rune 的签名也改成了「现在正从事一些新的项目,并作为社区成员位 Maker 做出贡献」。

MakerDAO:已在Arbitrum Nova和以太坊间启动Canonical DAI:8月17日消息,MakerDAO宣布已在Arbitrum Nova和以太坊之间启动其跨链解决方案Canonical DAI,由于桥的无许可性质,该桥在Arbitrum Nova的部署已由协议工程核心组执行,无需执行投票。此次部署将确保Arbitrum Nova的用户从一开始就使用Canonical DAI,从而消除任何代币迁移的需要。Canonical DAI是MakerDAO创建的一种解决方案,是将DAI转移到链下的方法,本质上,Canonical DAI允许MakerDAO支持包装的DAI版本。[2022/8/17 12:30:47]

在 Tornado Cash 被制裁之后,USDC 的发行商 Circle 积极地配合了美国财政部的制裁,而 Maker 协议中的锚定稳定模块(PSM)中有超过 30 亿美元的 USDC,USDC 在 Maker 所有抵押品中的占比过半,这就要求终局计划能够同时处理来自监管的安全性问题。

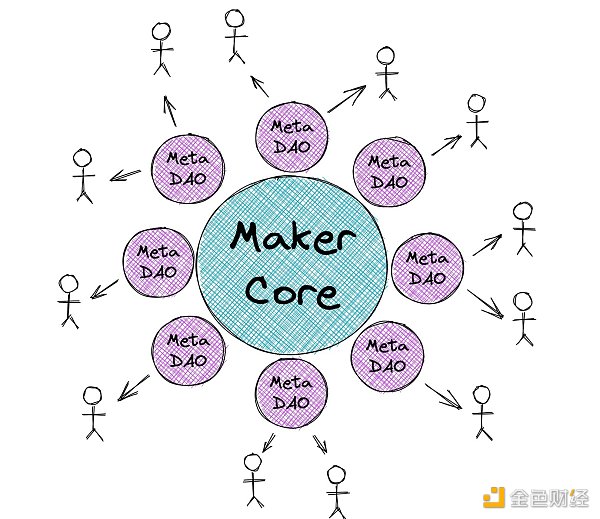

现有治理流程一方面过于复杂,制约了 MakerDAO 开发新功能的速度;另一方面需要依靠庞大人力的参与,这就成了导致 MakerDAO 在熊市中亏损的主要原因。作为终局计划的重要组成部分,MetaDAO 就致力于加快治理进程、减少 MakerDAO 的人力成本,隔离风险、并行化高度复杂的治理流程。

Yearn.Finance考虑使用YFI创建MakerDAO抵押债仓,以弥补损失:Yearn.Finance回应yDAI保险库被攻击,官方表示正在评估一些方案,目前包括用YFI创建一个MakerDAO的抵押债仓以弥补亏损。官方同时表示,投资存在风险,如果用户想防止类似因为协议问题的损失再次发生,请使用保险项目Cover或者Nexusmutual。

此前消息,2月5日,YearnFinancev1yDAI保险库遭到攻击,损失1100万美元。[2021/2/7 19:07:47]

与目前区块链主流的「模块化」思路类似,将复杂的 MakerDAO 治理拆分成一个个的小块,即一个个的 MetaDAO,每个 MetaDAO 都可以专注于自己的任务,而不必被其它职责分心。如专注于创作的 MetaDAO,将招募开发人员构建前端产品和链上功能;专注于 RWA(现实世界资产)的 MetaDAO 将负责管理 RWA Vaults。这样也能克服当前 Maker 治理过程的单线程问题,将治理实现了多中心,允许 MetaDAO 并行执行,加快治理进程。

Maker 可以通过部署新的 ERC20 代币来创建新的 MetaDAO。理想情况下,最终 Maker Core 只需支持协作 MetaDAO,而具体的工作将由一个个的 MetaDAO 完成,减轻 MakerDAO 的负担。部分 Meta Core 的成员也将重组到 Meta DAO 中,将 MakerDAO 的人力成本支出减少一半。

MakerDAO推出17.5万DAI补助金计划旨在多样化抵押品:9月19日,MakerDAO创始人Rune Christensen发布推文宣布,MakerDAO正在推出补助金计划(Collateral Onboarding Grants)。该计划旨在推动社区实现多样化的抵押品,致力于推动MakerDAO于2020年11月30日实现新增抵押品达到2.5亿-5亿DAI供应量。该计划将奖励成功实现这一目标的团队。官方将提供特别奖励措施,即分别在达成2.5亿和5亿DAI供应量的目标时,向相关贡献团队发放7.5万枚和10万枚DAI赠款奖励。社区成员可以申请参加智能合约、风险、Oracle、法律、项目管理、合作伙伴关系和沟通各个方面的工作。[2020/9/20]

MakerDAO 和 MetaDAO 对比起来就像 Layer 1 和 Layer 2 的关系,Maker 治理可以被视为缓慢、昂贵但安全性更高的「治理 Layer 1」,而 MetaDAO 就像是快速灵活的「治理 Layer 2」,但最终的安全性提升到 Maker 治理上。

Paradigm参与MakerDAO债务拍卖中标72次 投入360万DAI:加密资产风险投资机构Paradigm曾宣布将参与MakerDAO拍卖,在拍卖结束后,Paradigm表示他们在106批拍卖中72次出价最高,共投入360万DAI至MakerDAO系统以购买治理代币MKR。Paradigm是由Coinbase 联合创始人Fred Ehrsam创立的加密风险基金,曾参投MakerDAO、Uniswap等DeFi相关项目。[2020/3/31]

MetaDAO 之间是彼此独立的,有自己的治理代币和治理流程,需要自己赚取收益。按照 Rune 在「终局计划 v3 完整概述」中的表述,MetaDAO 代币(MDAO)将以挖矿的方式发放,其中 20% 分配给 DAI 农场、40% 分配给 ETHD 农场、40% 分配给 MKR 农场,以推动去中心化抵押品进入。

MakerDAO 主要通过以下路径来增加去中心化程度,集中在增加去中心化抵押品的使用和用协议收入来积累协议拥有的去中心化资产上。

在 Tornado Cash 被美国财政部制裁之后,Maker 已经通过一系列措施减少对 USDC 的依赖。

MakerDAO欧洲业务发展代表:去中心化不是二元选择问题:金色财经报道,MakerDAO欧洲业务发展代表Gustav Arentoft表示,在业务方面,在所有用例中普遍应用去中心化并不一定是成功的秘诀。加密银行Bitwala将该公司描述为去中心化中央银行,而MakerDAO可以被看作是社区驱动的央行,他们不会将自己称为央行,但其确实与传统金融有很多相似之处。尽管DeFi定义是去中心化的,他认为中心化元素实际上可以对早期项目有益。随着项目发展而逐步去中心化的主要理由是提高安全级别。尽管DeFi由于其金融生态系统的灵活性,本质上比加密货币行业其他方面更受合作的驱动,但这并不意味着不会发生公司侵略的残酷行为。Steemit发生的事情就是很好的例子。他解释称,在MakerDAO,中心化问题并不是通过采用二元立场来解决,灵活性为不同用例提供了更多可操作性。MakerDAO正建设的将是这样的公共基础设施,真正能够容纳和提供基础设施,并且在基础设施之上有很多制造应用的可能性。因此,他们认为应该去中心化,但这是需要随着时间推移而发生的事情。Arentoft个人并不认为这是二元的,不是说你要么是去中心化的,要么就像传统金融。他相信还有很多不同用途的空间。[2020/3/25]

如提高 WSTETH-B Vault 的债务上限并将稳定费降至零,降低 ETH-A、ETH-B、WSTETH-A、WBTC-A、WBTC-B、RENBTC-A 等 Vault 的稳定费。

降低其它 Vault 的资金费率可能减少通过 PSM 用 USDC 铸造 DAI 的需求。

EtherDai 的引入是为了在 Maker 治理的控制下拥有质押的 ETH,该产品包括 ETHD 和 EtherDai Vaults。ETHD 是围绕 Lido 的 Staked ETH(stETH)的封装(类似于 wstETH)。用户可以将 stETH 封装为 ETHD,也可以将 ETHD 赎回为 stETH。ETHD 和 wstETH 的出现可能是因为 Lido 是通过 rebase 的方式发放质押奖励,用户持有 stETH,则余额数量会持续增加,但在某些场景中可能使用不便。

Maker 治理将拥有对 ETHD 抵押品的后门访问权限,可能会通过在 Uniswap 上设置 ETHD/DAI 短期的流动性挖矿来激励流动性。另一方面,可能将 EtherDai Vault 的稳定费设置为零,来引导对 EtherDai Vault 的需求。

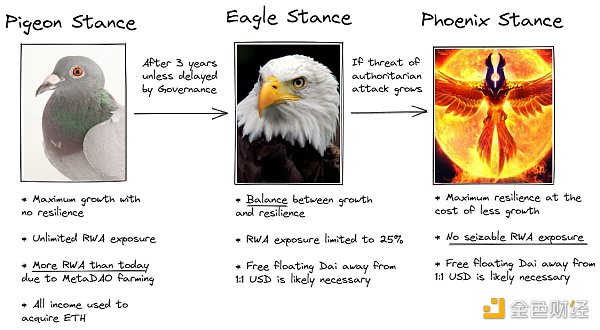

终局计划提出了 3 种不同的抵押品策略,分别为鸽式、鹰式、凤凰式,随着时间线渐进式往前发展,根据监管的威胁逐步推进。

首先是鸽式策略,这期间的主要任务是尽可能的增加 RWA,保持高速增长。因为 RWA 抵押品能够为 Maker 带来相对更高的稳定费,Maker 想要在这期间尽可能多的收益,并用来换取 ETH。

在 3 年以后,如果 DAI 开始受到权威攻击,RWA 抵押品有被没收的风险,那么就切换到鹰式策略,将对 RWA 的风险暴露限制在 25%,以寻求业绩增长和弹性之间的平衡。

若有证据表明即将受到权威攻击或者 RWA 的所有抵押品都已被没收,则会过度到消除所有 RWA 风险敞口的凤凰策略,只有不能被权威机构控制的 RWA 才能作为抵押品。

从鹰式策略开始,即 RWA 有被没收的风险,那么促使 DAI 与美元脱锚成为一种自由浮动的资产则是有必要的。

采用这种发展路线的依据在于,监管可能是趋向严格的,RWA 抵押品受到权威机构威胁的程度随着时间增长。而 MakerDAO 还能利用现在的时间窗口,尽可能的扩大市场,积累资产。

当用户在 Maker 中质押资产借入 DAI 时,就会产生一个 Vault。锚定稳定模块不区分用户,没有稳定费,不会被清算,也可以看成一个特殊的 Vault。

协议拥有的 Vault 将帮助 MakerDAO 积累更多的 ETH。首先计划通过盈余的 4000 万 DAI,以 2 倍杠杆获得 Staked ETH。这就意味着有价值 8000 万美元的 Staked ETH 可以赚取收益,盈余也将放入协议拥有的 Vault 中。随着以太坊完成合并转 PoS,MakerDAO 可以多获得一笔额外的 Staking 收入。

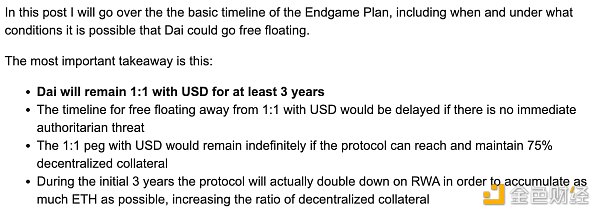

按照现有计划,DAI 仍然将会在相当长一段时间里保持和美元的锚定。Rune 也在其推特上解释称认为「将所有稳定币抵押品换成 ETH 是一个坏主意」。

MakerDAO 也仍在利用 PSM 中的资产提高影响力,如 1inch 和 Paraswap 这两个聚合 DEX 早已集成 PSM,大额 USDC 与 DAI 之间的交易会直接经过 Maker 的 PSM,没有交易滑点,也无需任何交易手续费。

Rune 8 月 30 日发表在 MakerDAO 治理论坛中的终局计划时间表也显示 DAI 将在至少 3 年时间里保持与美元的锚定,若没有遭到直接威胁,这一时间还将延长。如果能够将抵押品的去中心化程度提高到 75%,那么将无期限的保持与美元的锚定。

短期来看,DAI 仍将锚定美元,Maker 当前最主要的任务还是继续扩大自己的业务,积累资产。MetaDAO 对治理的改革,可能主要还是为了在熊市中减少 MakerDAO 庞大的人力成本,也能加快后续工作的效率。

监管的压力可能不会很快来临,这是一个可以抓紧机会发展的时间窗口。当监管的压力真正到来时,MakerDAO 的计划是在中长期里实现抗审查,并与美元挂钩。

DeFi之道

财经法学

成都链安

金色早8点

Bress

链捕手

PANews

Odaily星球日报

本篇文章只为刚刚进入加密圈用户初步鉴别 GameFi 等投资产品。以我被割的 CrazyMiner 为例,可以在白皮书中看到其中没有任何有用的信息,同时也很难凭借这些信息去找到现实中的人,项目方.

1900/1/1 0:00:00作者:吴卓铖Aptos 的出场可谓众星捧月,和 Solana 一样,它使用的新的共识协议,并以高性能自居.

1900/1/1 0:00:00还记得2020年的DeFi夏季吗?在那个夏季,Compound最先发起流动性挖矿,进而引发流动性挖矿热潮。许多项目模仿Compound向流动性提供者提供代币奖励来吸引流动性.

1900/1/1 0:00:00体育娱乐NFT公司Candy Digital宣布裁员三分之一:金色财经报道,估值曾达到15亿美元的体育和娱乐NFT公司Candy Digital宣布对旗下100人团队裁员三分之一.

1900/1/1 0:00:00原文标题:Mapping Out Y Combinator's Crypto Alumni原文作者:Edvinas Rupkus原文来源:theblockresearch编译:DeFi.

1900/1/1 0:00:00正如交易员所说,预测底部就像试图抓住一把落下的刀。触底一词很容易被误解,因为它并不一定意味着价格走势和加密货币市场的整体情绪会突然转为积极.

1900/1/1 0:00:00